Buongiorno a tutti.

L’articolo che voglio proporvi presenterà il settore azionario della moda, del lusso e dell’abbigliamento.

Le aziende che andrò a menzionare saranno le americane:

· Ralph Lauren

· Foot Locker

· Nike (NYSE:NKE)

· Capri Holdings

Dopo una breve presentazione delle diverse società mi servirò dell’analisi intermarket per andare a creare degli indici di forza con un unico obiettivo:

“In che particolari contesti le stesse aziende vanno a performare bene?”

Lo scoprirete all’interno dell’articolo.

Dal momento in cui lo stesso potrebbe non essere di facile lettura, ho deciso di realizzare un video (che troverete in basso all'analisi) all'interno del mio canale youtube in maniera da essere più chiaro.

Buona lettura/visione.

RALPH LAUREN CORPORATION (minuto 01:58 del video)

Ralph Lauren Corporation (NYSE:RL) è un’azienda statunitense operante nel settore dell’abbigliamento, del marketing e della distribuzione dei prodotti in quattro categorie: abbigliamento, casa, accessori e profumi.

L’azienda presenta diversi marchi:

· Polo Ralph Lauren

· Ralph Lauren Collection

· Lauren Ralph Lauren

· Double RL

· Denim & Supply

· Ralph Lauren Childrenswear

· Chaps e Club Monaco

Il segreto dei capi prodotti dall’azienda? La vasta gamma di tagli e stili disponibili, tutti pensati per soddisfare le diverse esigenze e i diversi gusti.

La società è stata fondata dallo stilista americano Ralph Lauren nel 1967. Esso risulta il 158° uomo più ricco del mondo con un patrimonio di 6.6 miliardi di dollari.

Presenta una capitalizzazione di mercato di 6.39 miliardi e ha circa 13500 dipendenti. La sede principale si trova a New York.

Sito ufficiale dell’azienda: https://www.ralphlauren.de/

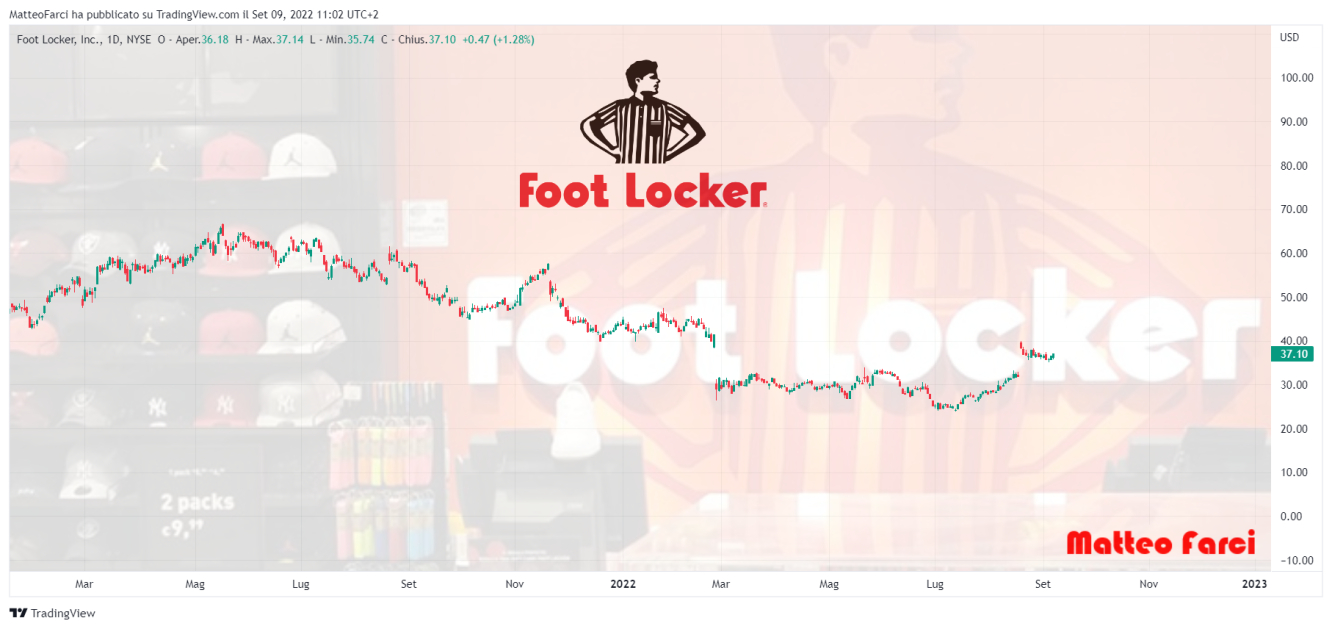

FOOT LOCKER (minuto 03:20 del video)

È un’azienda specializzata di capi e calzature sportive. Con sede principale a New York, vanta 2800 negozi al dettaglio in 28 paesi tra i quali America, Europa, Asia, Australia e Nuova Zelanda. I diversi marchi compresi sono:

· Foot Locker

· Kids Foot Locker

· Champs Sports

· Eastbay

· Atmos

· WSS

· Sidestep

È stata fondata nel 1974 ed ha una capitalizzazione di mercato di 3.6 miliardi. Si propone di ispirare e rafforzare la cultura giovanile in tutto il mondo, alimentando una passione condivisa.

Sito ufficiale dell’azienda: https://www.footlocker-inc.com/

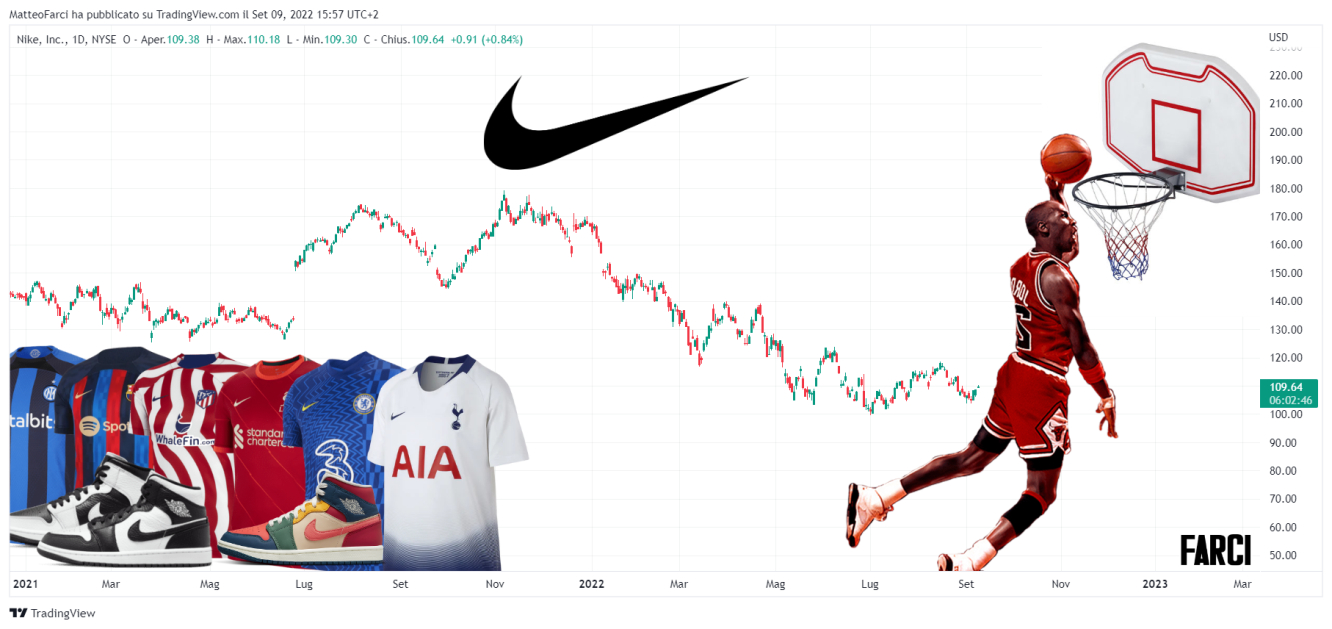

NIKE (minuto 04:23 del video)

Con sede a Beaverton, è una multinazionale statunitense che produce calzature, abbigliamento e accessori sportivi. L’azienda nasce nel 1964 da Phil Knight e Bill Bowerman e, ad oggi, è il più grande fornitore di attrezzature sportive al mondo.

È sponsor tecnico di diverse squadre di calcio, tra le quali:

· Barcellona

· Atletico Madrid

· Liverpool

· Chelsea

· Tottenham

· Inter

· PSG

È molto conosciuta per la linea di calzature sportive Air Jordan nata nel 1984, ispirata al campione di pallacanestro Michael Jordan.

Vanta più di 70mila dipendenti in tutto il mondo e ha una capitalizzazione di mercato di 171 miliardi.

Sito ufficiale dell’azienda: www.nike.com/

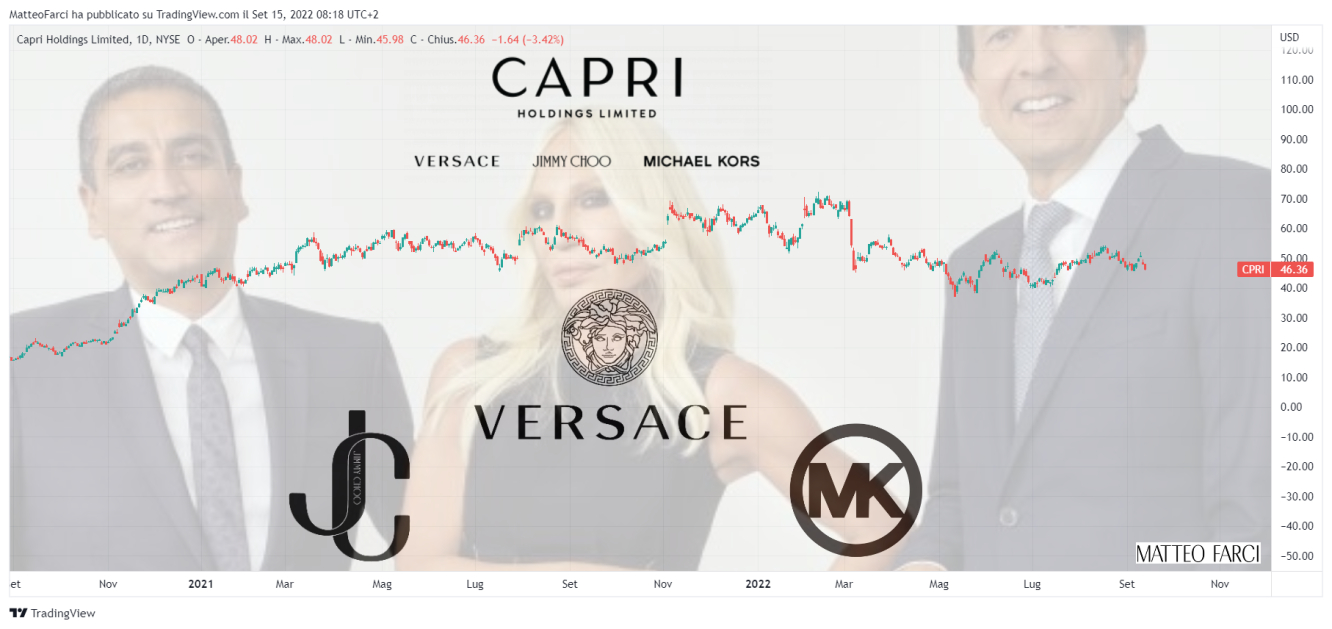

CAPRI HOLDINGS LIMITED (minuto 05:44 del video)

Capri Holdings Limited è una holding fondata da Michael Kors (NYSE:CPRI) nel 1981 con sede nelle Isole Vergini britanniche che opera nel settore della moda e del lusso, vendendo in tutto il mondo vestiti, scarpe, orologi, borse e diversi accessori di lusso.

Nel 2017 la holding acquisisce il marchio Jimmy Choo (azienda britannica di alta moda fondata nel 1996 dallo stilista cino-malese Jimmy Choo e dall’imprenditrice Tamara Mellon) per 900 milioni di sterline e successivamente, nel 2018, Versace (orgoglio italiano, fondata nel 1978 dallo stilista Gianni Versace e condotta dopo la sua morte dalla famiglia, nella quale spicca la figura di Donatella Versace).

La holding presenta una capitalizzazione di mercato di 6.6 miliardi e vanta all’attivo 9700 dipendenti.

COME CREARE DEGLI INDICI DI FORZA CON LO SCOPO DI INTERCETTARE I MOMENTI NEI QUALI LE DIVERSE AZIENDE REGISTRANO, STATISTICAMENTE, DELLE BUONE PERFORMANCE (minuto 07:30 del video)

I miei lettori hanno appurato nel corso dei mesi quanto io faccia particolare affidamento su quelli che definisco “indici di rischio”. Essi non sono altro che degli indici di forza relativa tra svariati asset che hanno la funzione di indicare quando una particolare società, materia prima, obbligazione o currency tende ad avere delle buone o delle cattive prestazioni.

Il motivo per il quale vado a costruirli?

· Per avere una visione chiara dell’appetito al rischio degli investitori (quanto gli investitori sono disposti a rischiare sul mercato?)

· Per avere dei dati oggettivi e non soggettivi

· Perché qualsiasi articolo io scriva è sempre giustificato da una grande curiosità che, nel tempo, si è trasformata nella mia più grande passione

In questo articolo ne creerò uno per ogni azienda presentata con lo scopo di indicare tutti quei momenti nei quali ognuna di esse dovrebbe, in linea logica, performare bene.

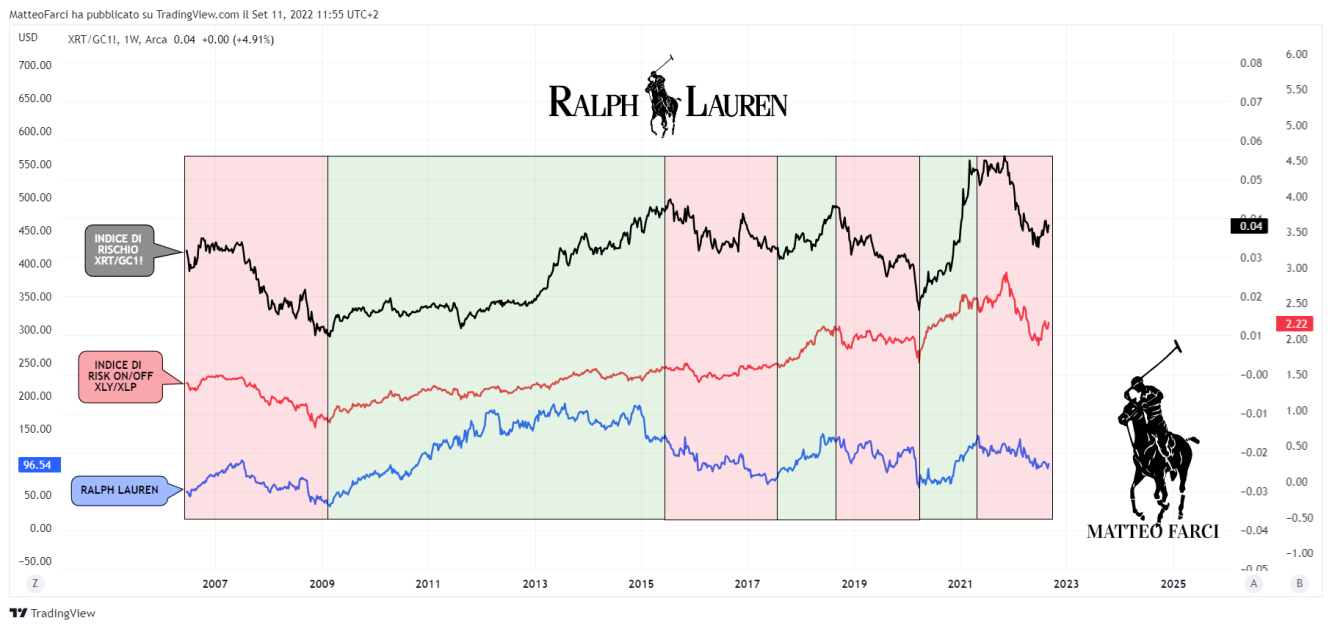

RALPH LAUREN: INDICE DI FORZA XRT/GC1! (minuto 10:43 del video)

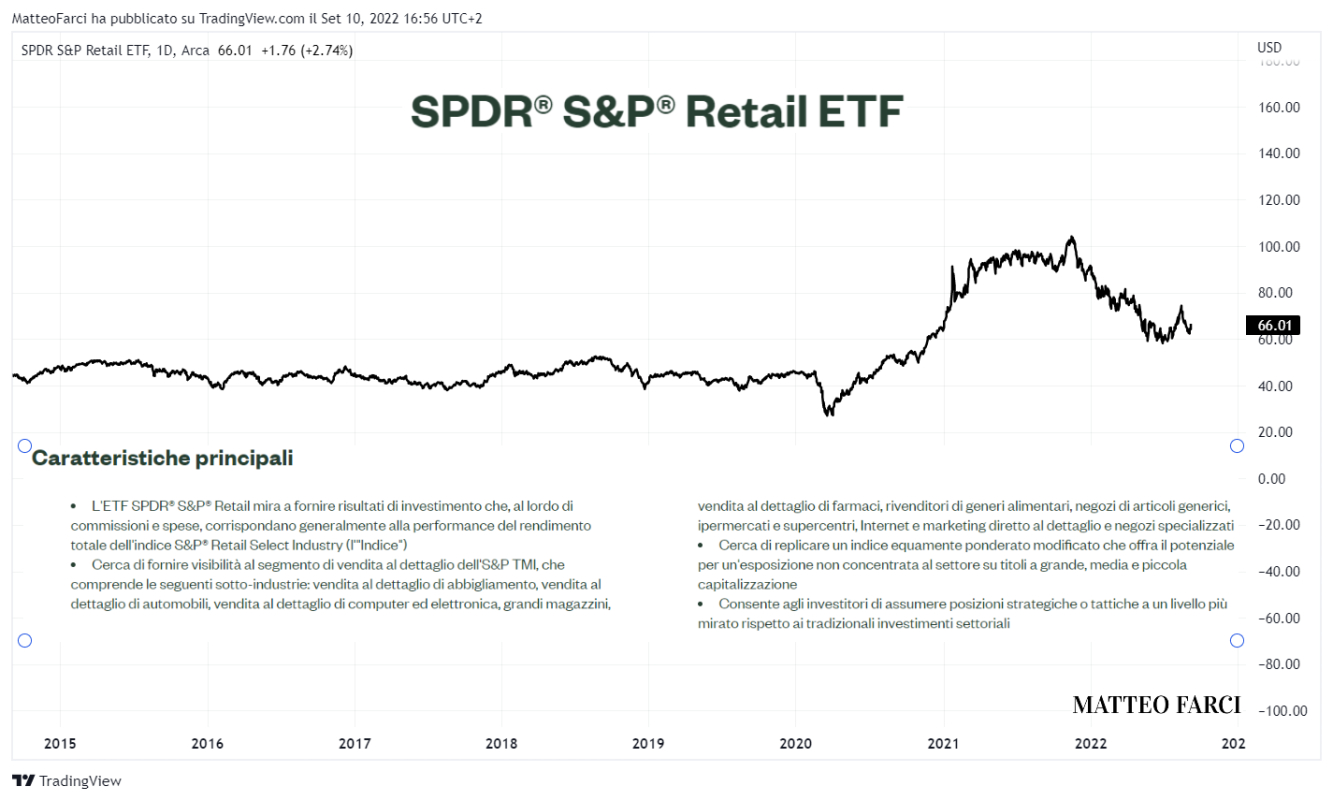

L’indice di forza che utilizzerò per Ralph Lauren sarà quello tra l’ETF SPDR S&P Retail e l’oro.

· L’ETF SPDR S&P Retail, mostrato nella figura successiva, fornisce visibilità al segmento della vendita al dettaglio:

L’ETF ingloba al suo interno aziende che operano nel campo della vendita al dettaglio di abbigliamento, di automobili, di computer ed elettronica, grandi magazzini, vendita al dettaglio di generi alimentari e farmaci, ipermercati, supermercati e svariati negozi specializzati. Ralph Lauren è integrata all’interno di questo settore nonostante non faccia parte del paniere dell’indice.

· L’oro non ha bisogno di presentazioni:

Perché la mia scelta sulla creazione dell’indice di rischio è ricaduta su questi due asset?

L’ETF sul settore retail è da considerare “risk on” e tende ad apprezzarsi quando gli investitori hanno una maggiore propensione al rischio; l’oro, dal canto suo, è il bene “risk off” per eccellenza, andando a reagire bene quando la propensione al rischio da parte degli attori del mercato è bassa o totalmente assente.

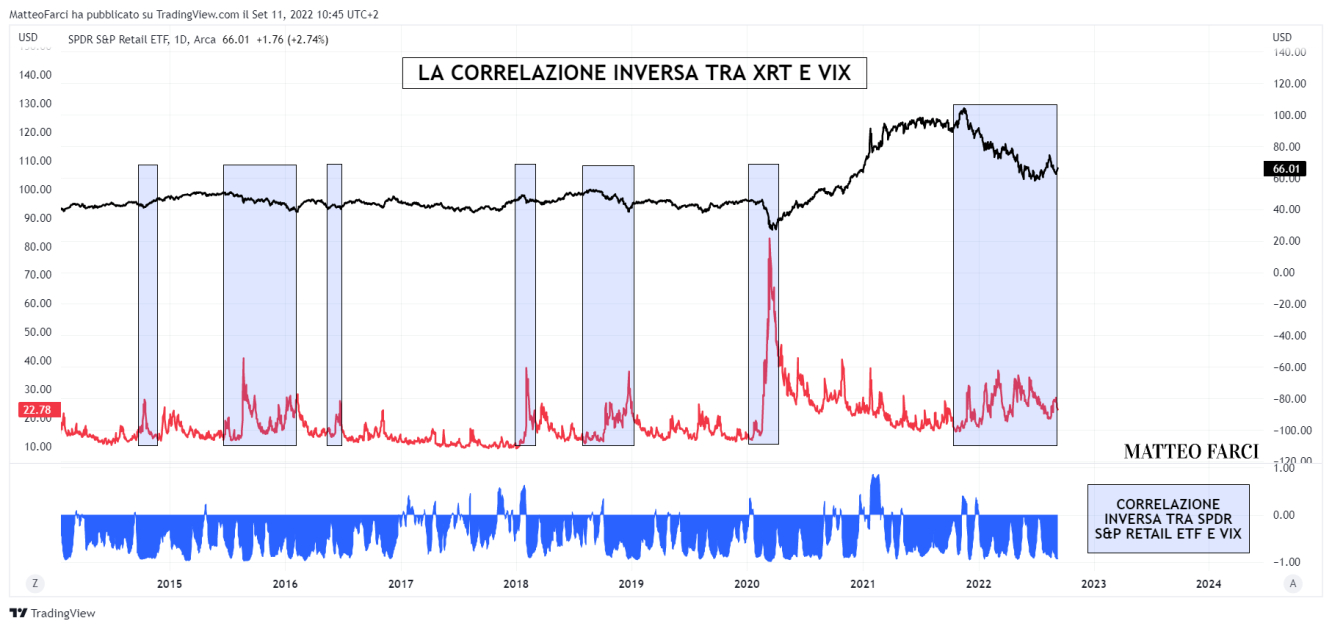

Per dimostrarvi il tutto graficamente andrò a correlare l’ETF ed il gold con l’indice di volatilità VIX:

A picchi del VIX corrispondono, metaforicamente parlando, picchi di paura/incertezza degli investitori; in quelli stessi momenti, quali sono i riflessi sull’ETF? Ribassi e/o ritracciamenti!

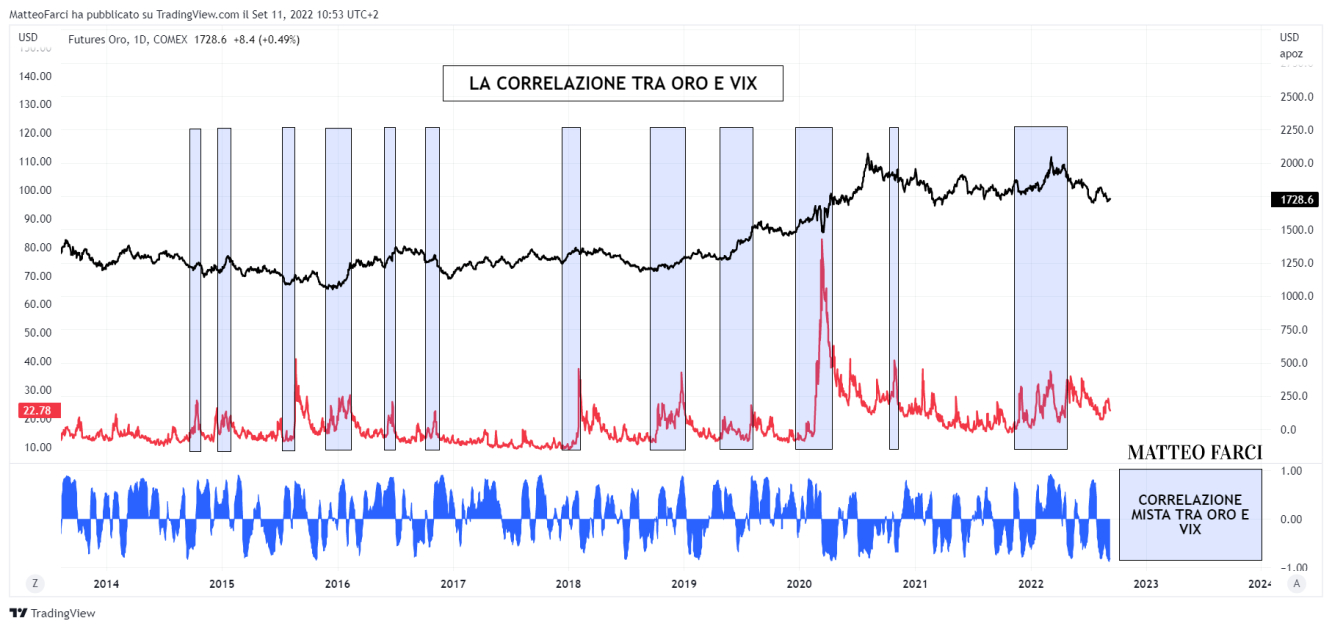

Diversa la situazione se si considera l’oro:

Nonostante la correlazione tra il metallo prezioso e l’indice di paura si mantenga in territorio misto, è innegabile il fatto che lo stesso metallo registri buone prestazioni quando le preoccupazioni sul mondo finanziario prendono piede.

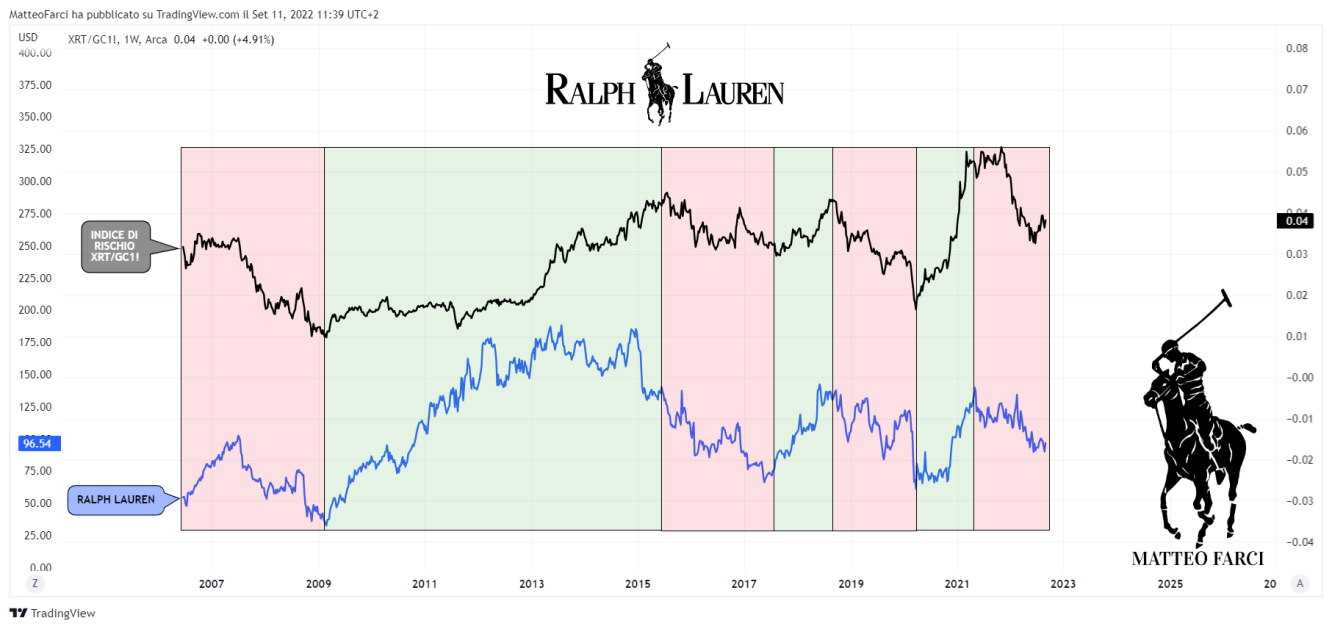

In conclusione, che informazioni ingloba al suo interno l’indice di rischio XRT/GC1!?

· Quando si apprezza, gli investitori sono disposti a rischiare ed acquistano (attraverso svariati strumenti finanziari) aziende del campo retail

· Quando si deprezza, gli investitori non sono propensi al rischio e tendono ad acquistare i cosiddetti “beni rifugio” ai quali appartiene l’oro

Questi ultimi due punti sono dimostrati dalla correlazione inversa tra l’indice di rischio e il VIX:

La logica vuole che Ralph Lauren registri statisticamente delle buone performance in corrispondenza dei rialzi dell’indice di rischio ad essa associato. Questo è vero?

Direi di sì. A livello settimanale è possibile constatare che ai rialzi tendenziali dell’indice l’azienda americana registra delle buone performance; è vero anche il contrario: quando l’oro tende a sovraperformare il settore retail in maniera tendenziale, Ralph Lauren presenta delle prestazioni negative.

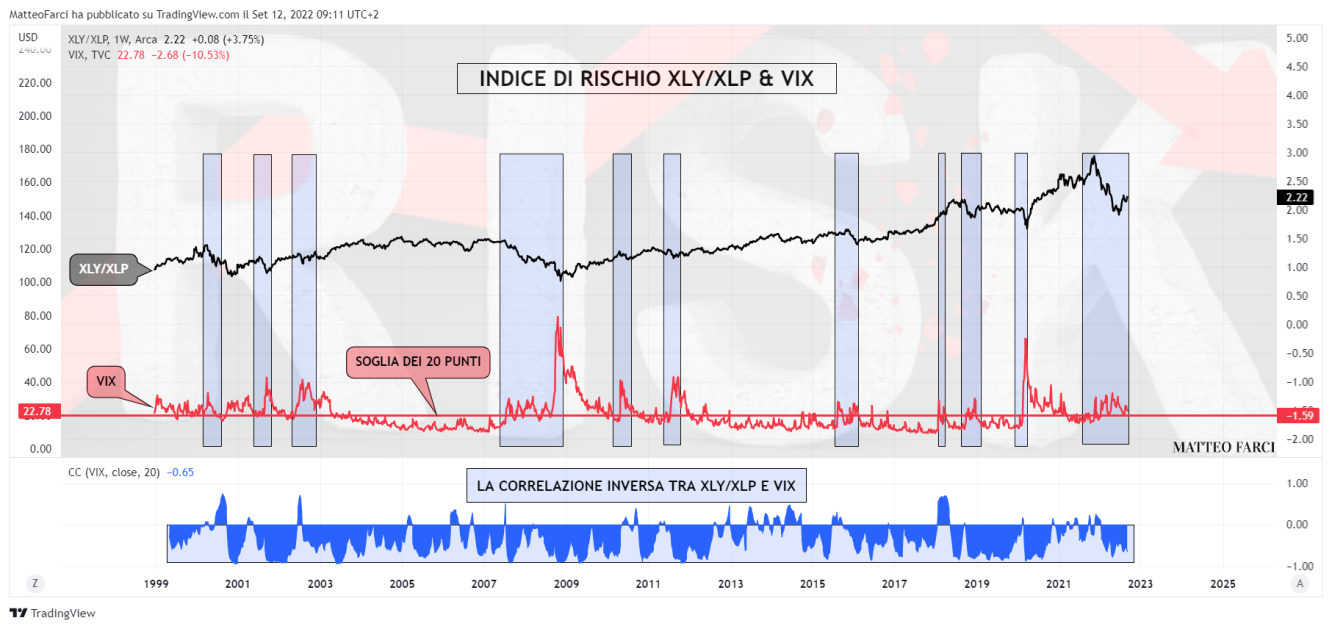

Negli 11 indicatori di rischio che prendo spesso in considerazione all’interno delle mie analisi è presente quello sul rapporto tra le aziende cicliche (XLY) e quelle difensive (XLP). Quando le cicliche sovraperformano le difensive il clima è da considerarsi risk-on, viceversa risk off; ciò è dimostrato nel grafico settimanale che segue:

Quando il VIX (e quindi la “paura” degli investitori) tende a salire XLP sovraperforma XLY, dando vita al cosiddetto “risk off” dei mercati (zone evidenziate nel grafico da rettangoli di color azzurro); viceversa, quando il VIX percorre delle traiettorie ribassiste o comunque si mantiene a valori inferiori dei 20 punti (che è lo spartiacque tra l’agitazione e la tranquillità degli attori del mercato) XLY sovraperforma XLP, dando spazio al “risk on”.

La correlazione inversa tra l’indice di forza e l’indice di volatilità certifica ciò di cui ho appena discusso.

Questo trova conferma nelle performance positive e negative di RL?

Si! La grafica chiarisce ogni dubbio.

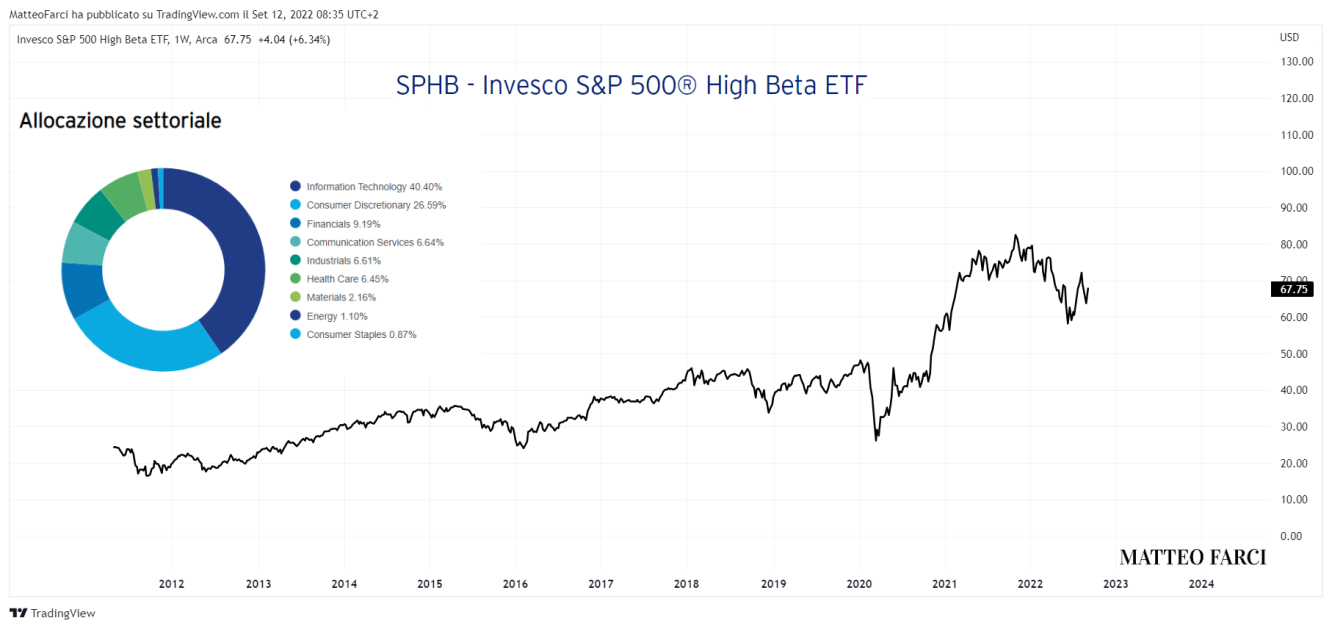

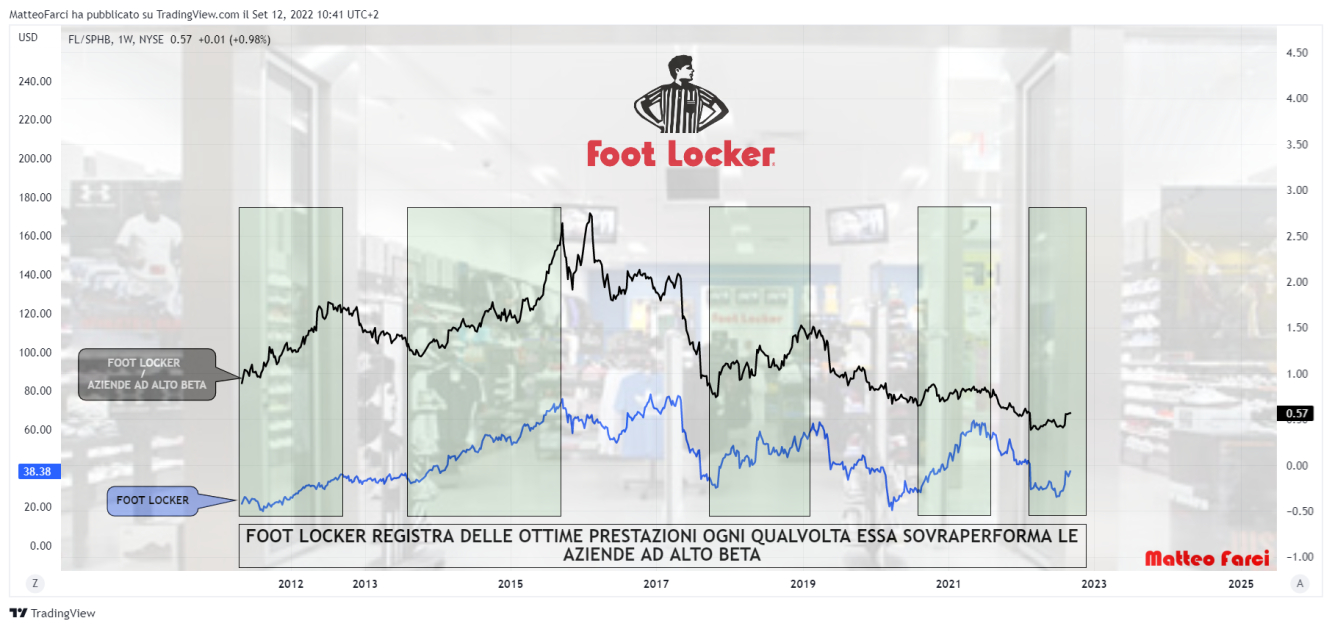

FOOT LOCKER: INDICE DI FORZA FL/SPHB (minuto 21:50 del video)

L’indice di forza che utilizzerò per Foot Locker è quello tra la stessa azienda e l’ETF sulle azioni ad alta volatilità (FL/SPHB).

Di “SPHB” ne ho discusso svariate volte all’interno dei miei canali: esso non è altro che l’Invesco S&P500 High Beta ETF.

Allocazione settoriale del paniere:

· 40.4% Information Technology

· 26.6% Consumer Discretionary

· 9.2% Financials

· 6.6% Communication services

· 6.4% Healthcare

· 2.2% Materials

· 1.1% Energy

· 0.9% Consumer staples

Le prime 10 partecipazioni sono costituite da:

· 1.41% ON Semiconductor Corp

· 1.38% Enphase Energy Inc

· 1.24% Nvidia Corp

· 1.23% Advanced Micro Devices Inc

· 1.18% Paycom Software Inc

· 1.18% Epam Systems Inc

· 1.17% Fortinet Inc

· 1.14% Monolithic Power Systems Inc

· 1.13% Paypal (NASDAQ:PYPL) Holdings

· 1.11% Kla Corp

Per maggiori informazioni riguardanti l’ETF consultare il link:

https://www.invesco.com/us/financial-products/etfs/product-detail?audienceType=Institutional&ticker=SPHB.

Perché utilizzare questo indice di forza?

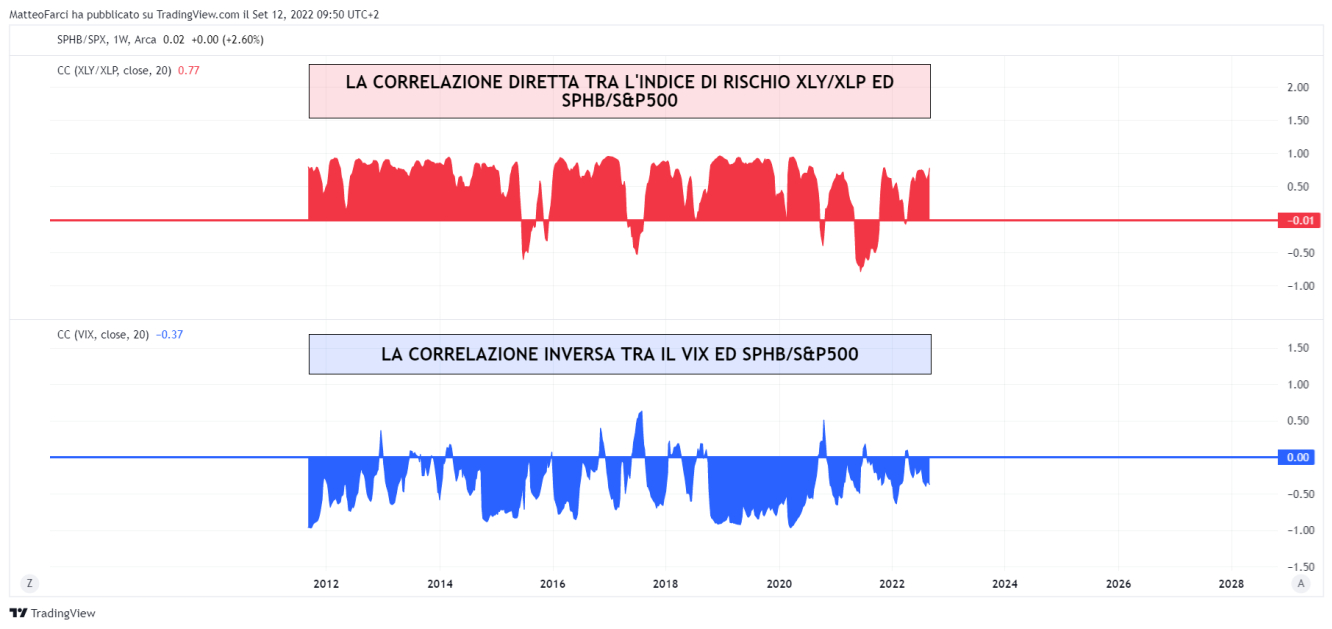

Tre grafiche fa mostravo come in risk on il settore dei beni ciclici sovraperformava quello dei beni difensivi. In quello stesso sentiment di mercato, le aziende ad alto beta sovraperformano il benchmark di riferimento S&P500; sarò più chiaro utilizzando due grafiche:

· La correlazione diretta tra l’indice di rischio XLY/XLP ed SPHB/S&P500 indica che quando gli investitori preferiscono acquistare aziende cicliche rispetto ad altre difensive, le aziende ad alto beta tendono a sovraperformare l’S&P500

· La correlazione inversa tra il VIX ed SPHB/S&P500 indica che quando la volontà degli investitori di rischiare sale, il VIX registra dei ribassi e, contemporaneamente, le aziende ad alto beta sovraperformano l’S&P500

Perché le aziende ad alto beta vanno tipicamente a sovraperformare il benchmark di riferimento in risk on? Perché il loro beta, superiore ad 1, si riferisce alla volatilità che le stesse società presentano rispetto al benchmark stesso. Per dire:

· Immaginiamo che l’S&P500 si muova per trenta giorni di fila realizzando un +1% ogni seduta; dopo trenta sedute, avrà registrato un +30%. Prendiamo in considerazione tre aziende con un beta di 1.2; esse si muoveranno 1.2 volte l’S&P500 ad ogni seduta, motivo per il quale dopo un mese di contrattazioni avranno registrato ognuna un rialzo di 36 punti percentuali.

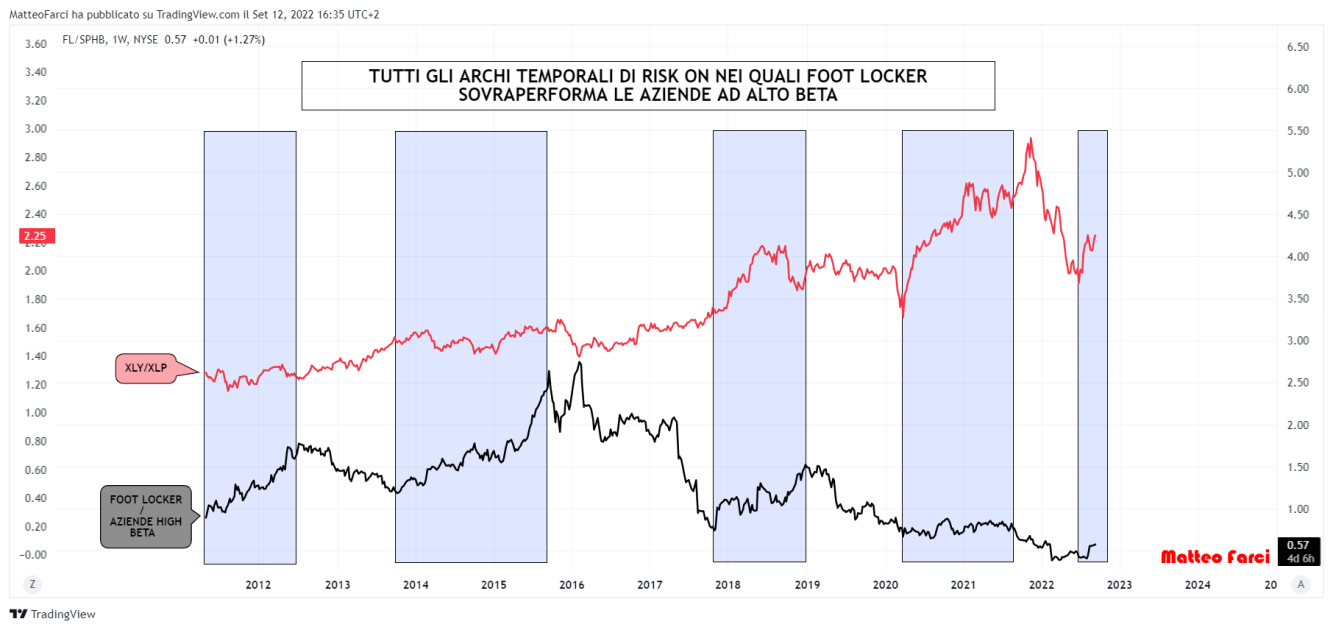

Avendo dunque compreso queste due importanti informazioni, quale può essere il mio ragionamento? Andare a creare un ulteriore indice di forza, stavolta tra Foot Locker e le aziende ad alto beta (FL/SPHB), andando a compararlo con l’indice di rischio XLY/XLP.

Mi interessa visualizzare a livello grafico tutti gli archi temporali di risk on (quando XLY guadagna rispetto a XLP) nei quali Foot Locker sovraperforma le aziende ad alto beta. Perché ciò?

Se è vero che SPHB registra buoni rialzi in risk on come abbiamo visto prima, è altrettanto vero che se negli stessi climi di mercato Foot Locker sovraperforma SPHB allora è altamente probabile che lo stesso retailer, in quelli stessi archi temporali, performerà alla grande.

Infatti:

Ogni qualvolta Foot Locker sovraperforma le aziende ad alto beta in risk on, registra delle ottime performance.

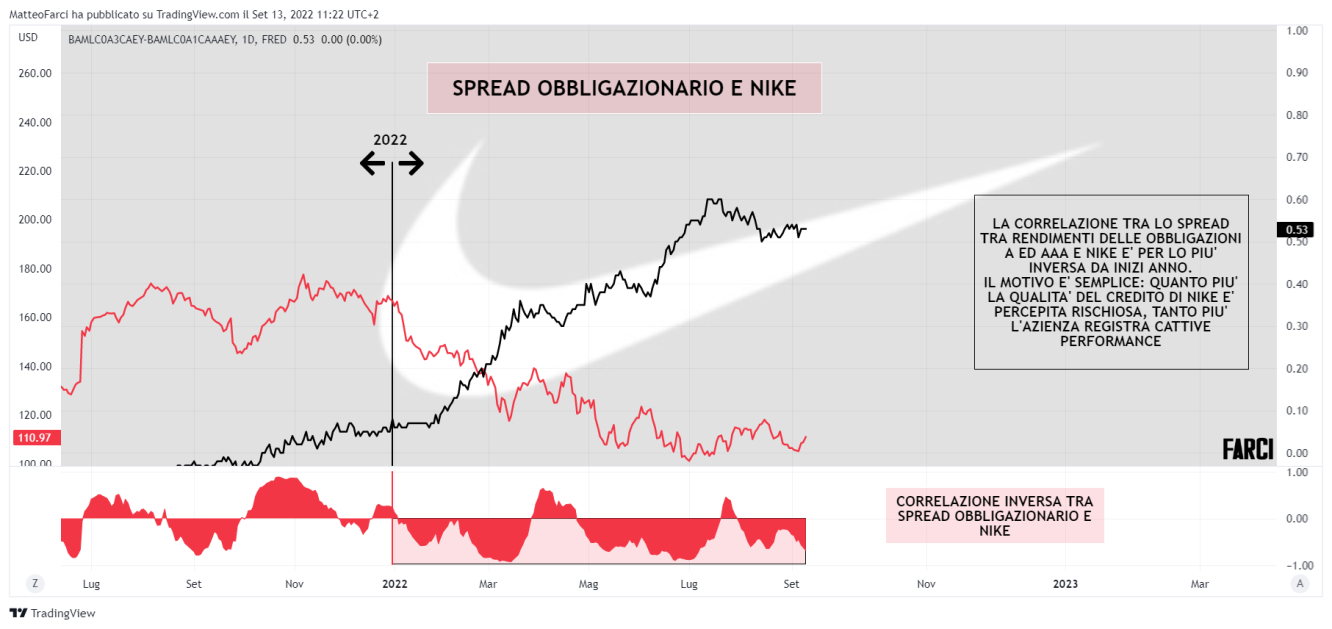

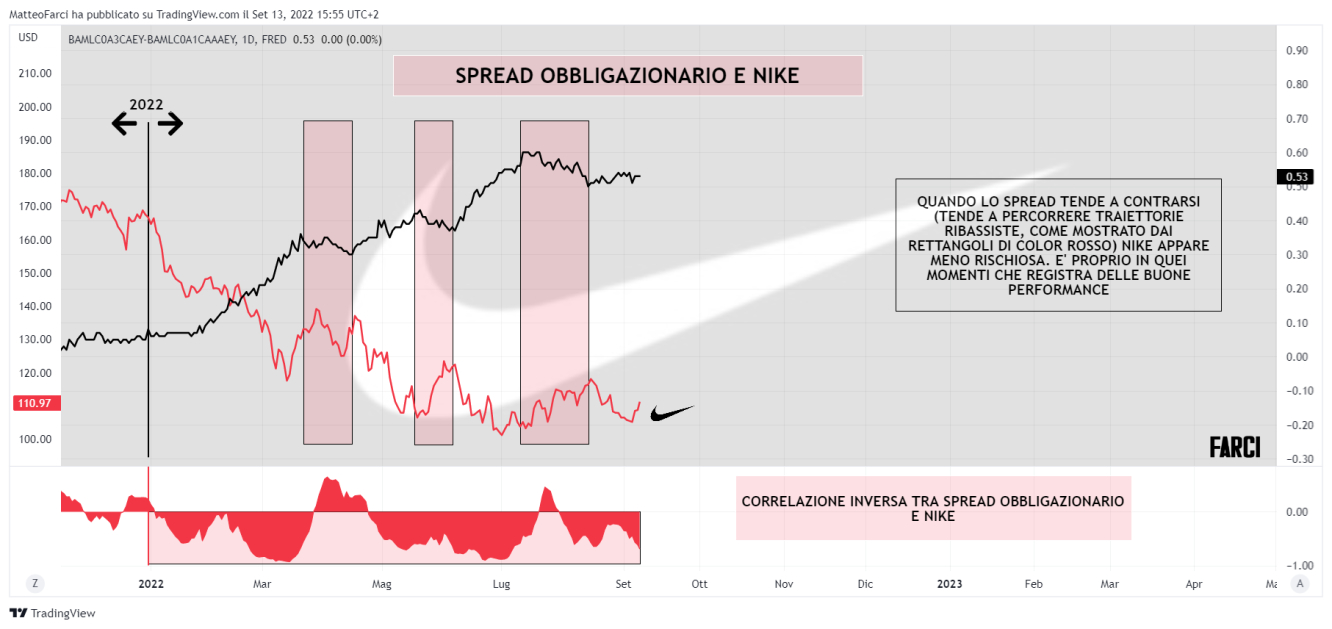

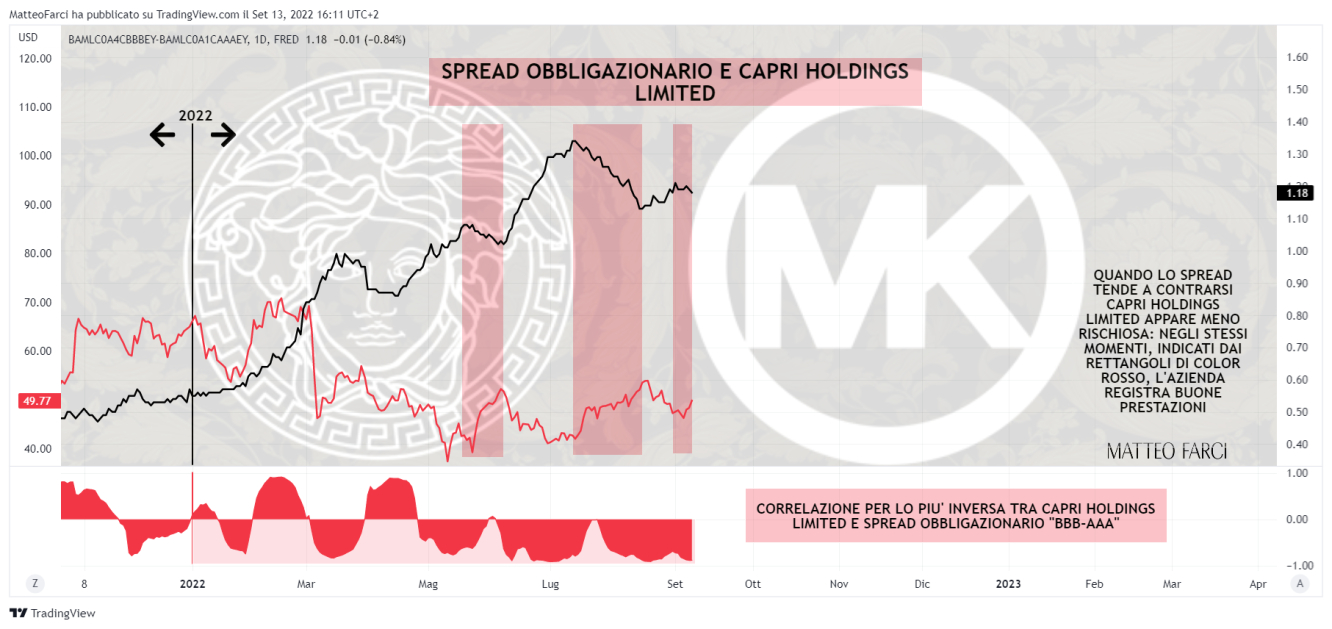

CAPRI HOLDINGS LIMITED, NIKE E SPREAD OBBLIGAZIONARI (minuto 31:22 del video)

Per intercettare quei momenti nei quali le ultime aziende americane della lista dovrebbero registrare delle buone performance, mi servirò di due spread obbligazionari societari particolari:

· Per quanto riguarda Nike, lo spread obbligazionario tra rendimenti di obbligazioni emesse da società con rating A e rendimenti di obbligazioni emesse da società con rating AAA (BAMLC0A3CAEY-FRED:BAMLC0A1CAAAEY)

· Per quanto riguarda Capri Holdings Limited, lo spread obbligazionario tra rendimenti di obbligazioni emesse da società con rating BBB e rendimenti di obbligazioni emesse da società con rating AAA (FRED:BAMLC0A4CBBBEY-FRED:BAMLC0A1CAAAEY)

Sarò ora più chiaro.

Uno spread obbligazionario non è altro che una differenza tra rendimenti di due obbligazioni diverse, che esse siano corporate o governative. A titolo di esempio, uno spread obbligazionario è il famoso spread BTP-BUND, discusso qualche tempo fa al link:

· https://it.investing.com/analysis/spread-btpbund-e-ftsemib-una-correlazione-da-conoscere-200454527

Qualche mese fa scrivevo un’analisi riguardante le obbligazioni societarie (o corporate), dove discutevo dei diversi ratings assegnati alle aziende da parte delle agenzie di ratings (Fitch, Moody’s e Standard and Poors):

· https://it.investing.com/analysis/obbligazioni-societarie-investment-grade-e-high-yield-200453265

Vi consiglio di darci un’occhiata in maniera tale da avere una visione più chiara.

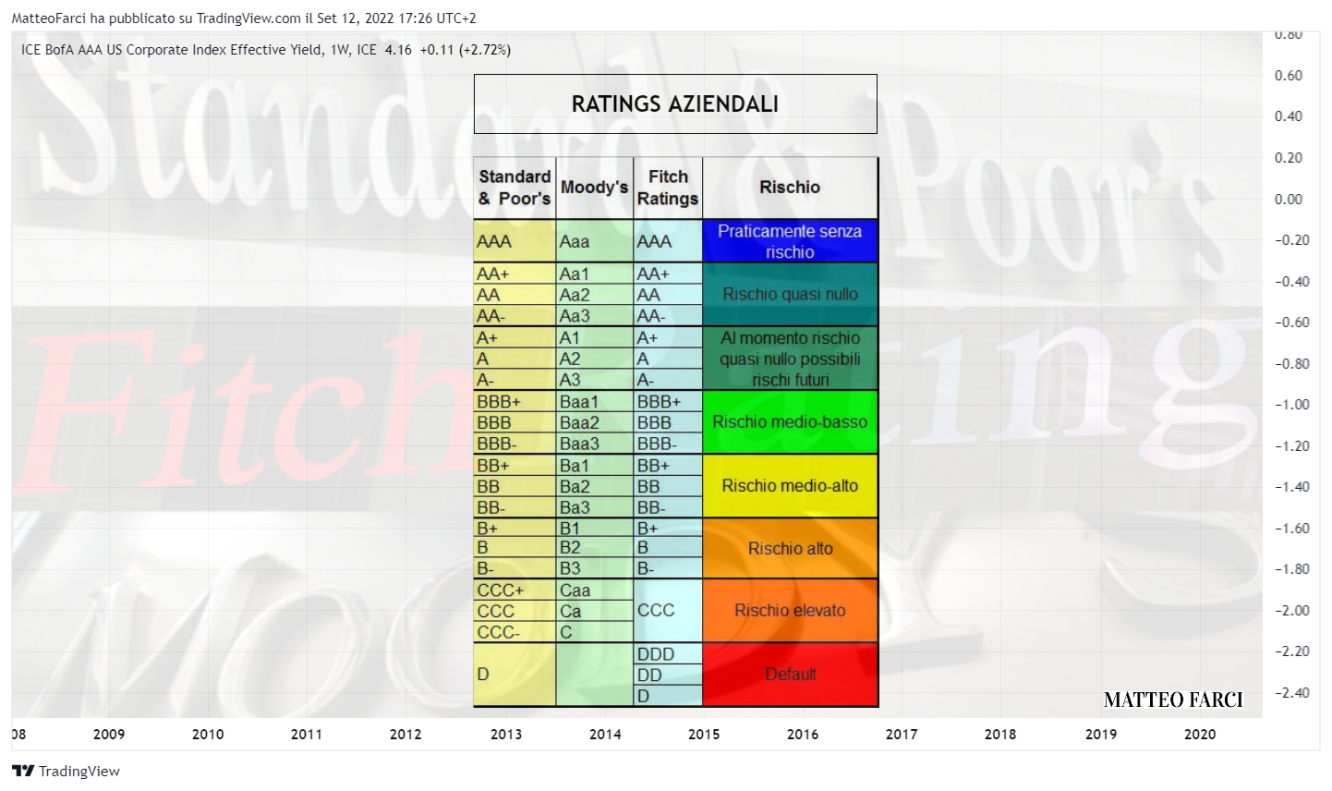

Per fare un breve riepilogo, i ratings non sono altro che dei giudizi assegnati alle società. Essi variano in base alla solidità e alla solvibilità che esse presentano:

Per chi non lo sapesse, la solvibilità aziendale rappresenta la capacità di un’azienda di onorare le obbligazioni assunte con i creditori; in parole povere, esprime la capacità di una società di riuscire a ripagare i propri debiti, restituendo i capitali avuti in prestito (dai creditori, appunto).

I giudizi varieranno dunque in base al grado di solvibilità. L’agenzia Fitch, ad esempio, li assegna in questo modo:

· Tutte le società con stabilità finanziarie robuste che presentano probabilità di default praticamente nulle hanno rating AAA. Il rischio al quale un investitore si espone qualora acquistasse obbligazioni della stessa qualità è vicino allo zero.

· Società con fortissime capacità di restituire il debito presenteranno ratings AA+, AA e AA-

· Società con forti capacità di onorare le obbligazioni assunte presenteranno ratings A+, A e A-

· I ratings BBB+, BBB e BBB- sono assegnati ad aziende che presentano un rischio medio-basso

· Società con rischi medio-alti di non riuscire a ripagare i debiti ai creditori presenteranno ratings BB+, BB E BB-

· I ratings B+, B e B- sono assegnati ad aziende vulnerabili; il rischio che presentano le obbligazioni emesse è alto

· Il rating CCC denota la possibilità di default, motivo per il quale il rischio è elevato

· Il rating D indica un’azienda “insolvente”, ossia non capace di ripagare i propri debiti

Che giudizi presentano Capri Holdings Limited e Nike secondo l’agenzia Fitch?

· CPRI: BBB-

· NKE: A+

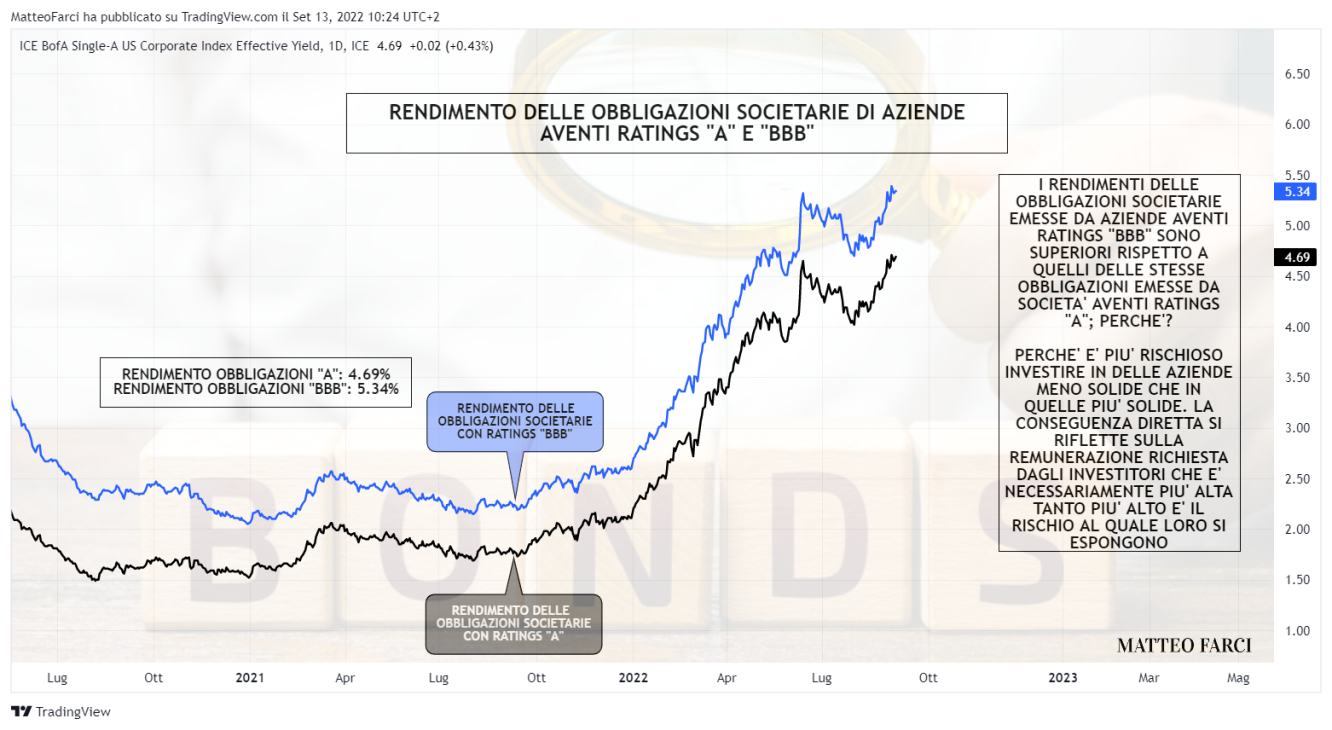

Ho specificato varie volte come il rischio di un’obbligazione sia associato al suo rendimento:

· Quanto più è alto il rischio al quale ci si espone acquistando un bond, tanto più il rendimento riconosciuto sarà alto.

Osservando i ratings delle due aziende, dobbiamo dunque aspettarci rendimenti più alti per le obbligazioni “BBB” rispetto a quelle “A”. Ciò è vero?

Direi di sì. Quelle BBB rendono il 5.34%, le altre 4.69%.

Secondo lo stesso ragionamento, i rendimenti delle obbligazioni corporate di qualità AAA saranno ancora più bassi. Infatti:

Il loro rendimento è di 4.16 punti percentuali.

È proprio basandomi sulla qualità del credito emesso dalle due aziende che andrò a crearmi due spread, chiamati “spread obbligazionari”.

Come minuendo degli spread utilizzerò i rendimenti delle obbligazioni BBB (CPRI) e A (NKE) mentre come sottraendo i rendimenti delle obbligazioni aventi rating AAA. Il motivo è semplice:

· Quanto più i rendimenti delle obbligazioni BBB ed A cresceranno rispetto a quelle AAA, tanto più il rischio associato a Nike e Capri Holdings Limited sarà alto.

Immaginate lo spread obbligazionario come un metro di paragone:

· Quanto più i rendimenti delle due aziende si distaccheranno in positivo rispetto a quelle “AAA”, tanto più esse saranno considerate rischiose, ragion per cui la probabilità che in quelli stessi momenti le stesse registrino buone performance saranno scarse. Per quale motivo? Le società aventi ratings AAA (come Microsoft (NASDAQ:MSFT)) vengono prese come punto di riferimento dal momento in cui sono le più forti dal punto di vista creditizio. Per cui, metaforicamente parlando, il concetto sarebbe:

“Quanto Capri Holdings Limited e Nike stanno diventando rischiose rispetto al punto di riferimento Microsoft?”

È necessario applicare lo stesso identico concetto che avevo spiegato all’interno dell’analisi riguardante lo spread BTP-BUND:

“Quanto più il rendimento del decennale italiano si discosta in positivo rispetto a quello tedesco, tanto più l’Italia è percepita rischiosa rispetto alla Germania. Perché? Perché la nazione tedesca, a livello europeo, è la più forte e credibile, tanto da essere utilizzata come metro di riferimento”

Per concludere, per l’uguaglianza RISCHIO = RENDIMENTO del mondo obbligazionario, quanto più il rendimento di Capri Holdings e Nike crescerà rispetto a quello di Microsoft, tanto più il rischio percepito per le aziende di abbigliamento e lusso sarà alto.

Infatti:

Da inizi 2022 possiamo notare una correlazione inversa tra lo spread “A-AAA” e Nike: quanto più lo spread si allarga, percorrendo una traiettoria rialzista, tanto più Nike verrà percepita rischiosa dagli investitori, tanto più essa registrerà delle cattive prestazioni. Quali potrebbero essere i momenti positivi per Nike in cui sfruttare lo spread?

Quando lo stesso registra delle contrazioni, come mostrato nei rettangoli di color rosso. In quelle condizioni, l’azienda di calzature e articoli sportivi registra delle buone prestazioni.

Stessa identica cosa per Capri Holdings Limited:

· Si imposta lo spread obbligazionario “BBB-AAA” e lo si correla all’azienda:

· Quando lo spread si dilata, la holding di lusso tende ad avere delle prestazioni negative

· Quando lo spread si contrae, la holding di lusso tende ad avere delle prestazioni positive

Utilizzare degli spread obbligazionari per intercettare quei momenti nei quali le aziende performano positivamente o negativamente è un modo a parer mio fantastico di utilizzare l’analisi intermarket; tuttavia, è doveroso fare delle precisazioni:

· La qualità del credito emesso da un’azienda può variare nel tempo per cui è necessario monitorare di settimana in settimana se quello stesso rating è rimasto invariato. Se esso non lo fosse, si dovrebbe dunque rimodificare lo spread obbligazionario.

Esempio: per Nike vi ho mostrato lo spread “A-AAA”. Se alla stessa società il mese prossimo venisse assegnato un rating CCC, si dovrebbe considerare lo spread “CCC-AAA”

· Il coefficiente di correlazione tra un particolare spread e l’azienda ad esso associata si deve necessariamente mantenere in territorio negativo

CONSIDERAZIONI PERSONALI

Il mio utilizzo dell’analisi intermarket non deriva soltanto dalla curiosità di scoprire come gli asset finanziari siano legati l’uno rispetto all’altro, ma anche dalla necessità di creare dei particolari indici che aiutino il mio stile di investimento a scegliere le aziende migliori nel momento migliore all’interno dei più svariati contesti economico-finanziari.

Questo era l’obiettivo dell’articolo: fornirvi una chiave di lettura diversa sull’intermarket analysis, motivo per il quale spero apprezziate.

Se dovessi acquistare le aziende menzionate nell’articolo farò sicuramente riferimento agli indicatori a voi mostrati.

Questa è solo la prima analisi riguardante il settore della moda e dell’abbigliamento. Le prossime aziende che analizzerò saranno le europee:

· LVMH (Moet Hennessy Louis Vuitton SE), proprietaria di oltre 80 marchi di aziende di alta moda tra le quali Louis Vuitton, Christian Dior, Bulgari, DKNY, Fendi, Cèlice, Givenchy, Kenzo, di orologi come Tag Heuer, di gioielli come Tiffany & Co., di vini e liquori come Moet & Chandon, Veuve Clicquot, Hennessy, di editoria come Le Parisien e di distribuzione come Sephora e, tra le altre cose, di alberghi di lusso.

· KERING, che possiede diversi marchi come Gucci, Yves Saint Laurent, Balenciaga, Alexander McQueen, Bottega Veneta, Boucheron, Brioni e Pomellato

· Adidas

Buon weekend, Matteo Farci.