Trump è tornato a imporre (o dovremmo dire: minacciare) dazi a destra e a manca.

L’approccio più graduale suggerito dalla sua cerchia ristretta non si vede da nessuna parte.

Sembra che questa presidenza Trump porterà più volatilità della precedente.

E, se ci pensate, effettivamente ha senso.

Controllando la Camera e il Senato, Trump ha il potere di attuare la sua ultima agenda più aggressiva: per usare le parole di Musk, bisogna implementare le politiche “ora o mai più”.

Penso che Trump abbia poco da perdere, ed è quello che conduce le danze.

Per quanto riguarda i mercati, credo che sia una buona prassi ricordare cosa era successo nel 2016.

Il mondo non è lo stesso, ma le politiche di Trump sembrano muoversi nella stessa direzione e, anche se la storia non si ripete, spesso fa rima:

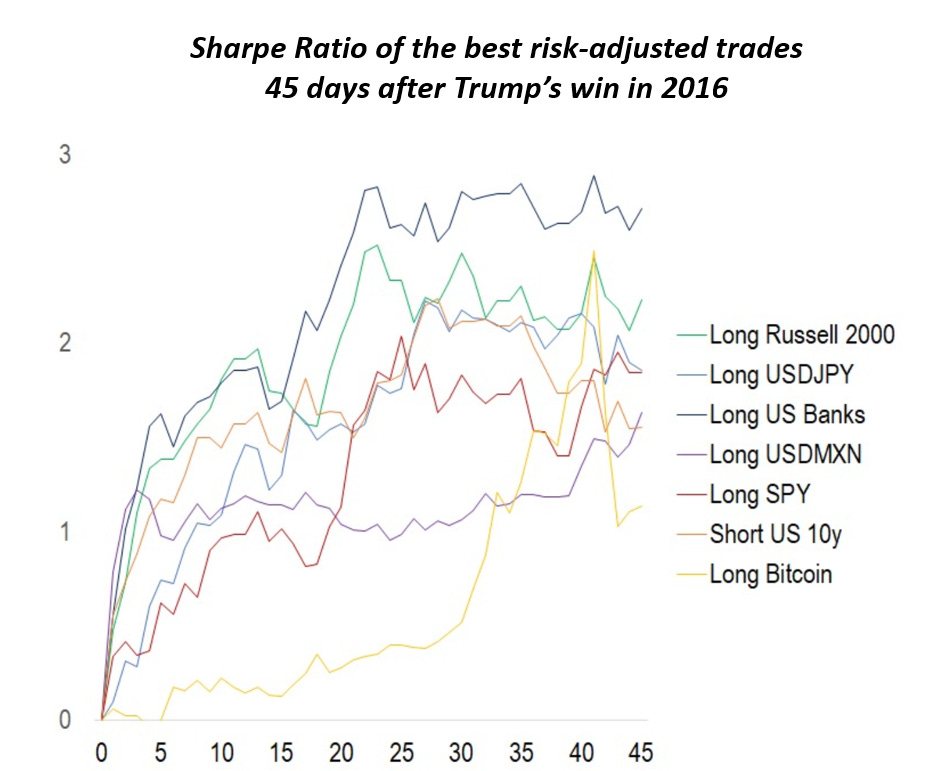

Il grafico a pagina 1 mostra lo Sharpe Ratio dei primi 7 trade corretti per il rischio nei 45 giorni successivi alla vittoria a sorpresa di Trump nel 2016.

Abbiamo scelto i ritorni corretti sul rischio rispetto ai ritorni in termini assoluti per evitare di dare un vantaggio ad asset altamente volatili come il Bitcoin, perché, in termini assoluti, l’asset più rischioso prevale sempre in condizioni favorevoli.

Questi 7 trade hanno tutti senso dal punto di vista macro.

I mercati azionari e, in particolare, small-cap e banche traggono vantaggio dall’agenda economica e di de-regolamentazione di Trump; i rendimenti salgono perché si prevede un aumento della crescita nominale; il dollaro USA si rafforza rispetto ai minori rendimenti e alle nazioni colpite dai dazi, e il Bitcoin funge da perfetta classe di asset per la de-regolamentazione e gli spiriti animali.

Vediamo la situazione odierna.

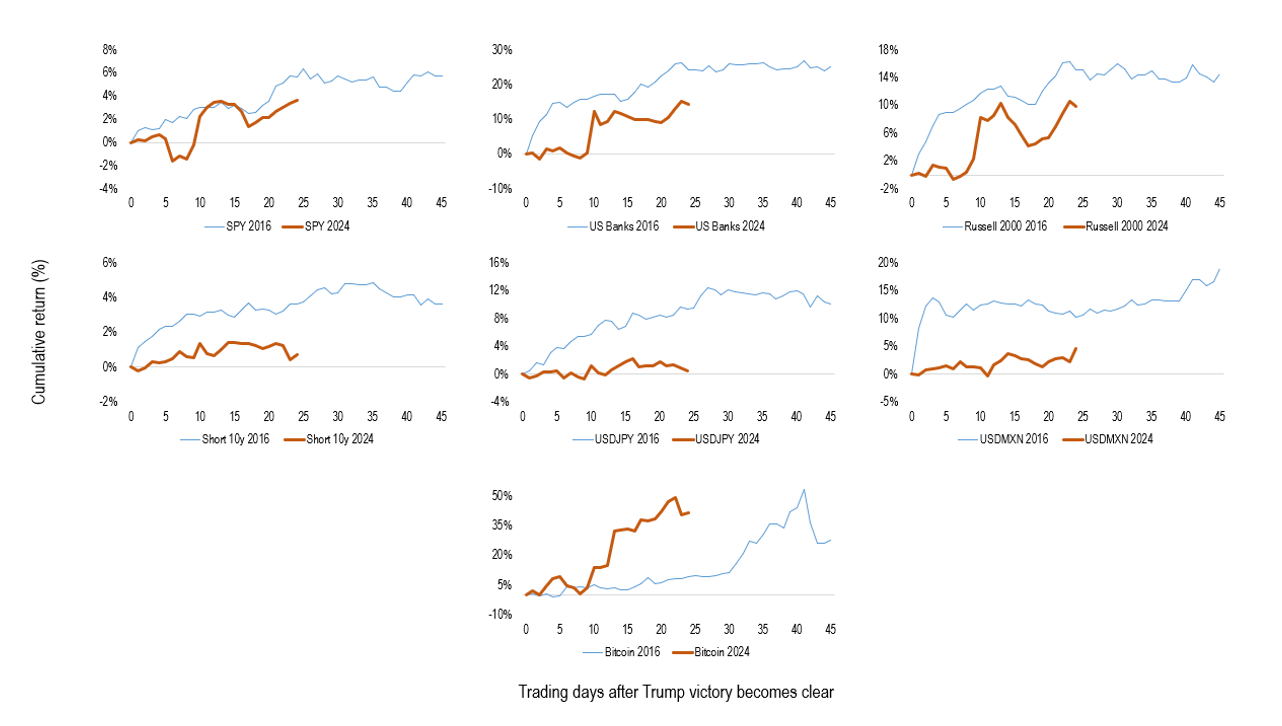

Abbiamo sovrapposto la performance del 2024 a quella del 2016 per i primi 7 “Trump trade”.

Per scegliere il “giorno 0” per il 2024, abbiamo optato per il giorno in cui le probabilità di vittoria dei Repubblicani sono salite sopra il 50% su Polymarket: a quel punto “l’onda rossa” era già messa in conto come ipotesi base come era successo il 9 novembre 2016, quando era diventato chiaro che Trump aveva vinto.

Ecco come sono prezzati oggi i “Top Trump Trade” oggi:

3 osservazioni da parte mia:

- 1) I Trump Trade sul mercato azionario stanno registrando un rally meno forte rispetto al 2016;

- 2) Anche il mercato FX sembra indifferente;

- 3) Il Bitcoin ha anticipato tutti i guadagni del 2016 in meno della metà del tempo.

Ogni volta che sembra esserci un trade ovvio dovremmo sempre chiederci perché sia così semplice.

In questo caso: possiamo affermare con sicurezza che la coppia USD/MXN o i titoli azionari abbiano ancora tanta strada davanti? Il Bitcoin ha già fatto il suo corso?

Per i Trump Trade sul mercato azionario, un motivo per cui siamo indietro potrebbero essere le valutazioni.

L’indice S&P 500 non era nemmeno lontanamente così costoso a fine 2016 dal punto di vista del P/E forward, pertanto una posizione azionaria lunga qui dipende fortemente dagli utili da pubblicare, perché le valutazioni sono già alte.

Nel forex, mi spiego la coppia USD/JPY: il Ministero delle finanze in Giappone ha limitato il rialzo.

Ma perché la coppia USD/MXN non dovrebbe salire tanto quanto nel 2016?

Sembra che i mercati forex propendano per l’utilizzo dei dazi come meccanismo di negoziazione, piuttosto che per l’imposizione di dazi effettivamente consistenti a diverse nazioni.

Sono dell’idea che i mercati FX stiano sottovalutando il Trump 2.0 e la volatilità che ne conseguirà.

Ma ricordiamo anche che, nel medio periodo, condizioni macro >>> reazione ad agende politiche nel breve periodo:

Il grafico sopra amplia la prospettiva sui Trump Trade e guarda ai 180 giorni di scambi dopo che è diventata chiara la vittoria di Trump nel 2016 e nel 2024.

Notiamo come:

- Banche e small-cap USA siano rimaste quasi invariate dopo l’entusiasmo iniziale, mentre l’S&P 500 ha continuato a salire

- Una posizione corta sui bond decennali ha perso soldi dopo lo scatto iniziale

- I long sul cambio USD/MXN hanno finito per perdere (!) soldi dopo 180 giorni di scambi

- Il Bitcoin ha continuato a salire e la parte più forte del rally è avvenuta solo molto dopo

Nel 2017, le economie globali hanno mostrato una miracolosa crescita globale collettiva in mezzo alla disinflazione.

Per quanto riguarda il 2025, non sono tanto sicuro che sarà così.

Penso che Trump 2.0 sia molto focalizzato sulla politica estera e che stavolta i dazi diventeranno un importante tema macro che ci accompagnerà per molto tempo.

Se ho ragione, Trump 2.0 potrebbe sacrificare un po’ di crescita a breve termine in cambio di dazi più duri per spingere le economie estere a “riequilibrarsi”.

Il risultato sarebbe un aumento delle aspettative sull’inflazione a breve termine, ma insieme a una crescita più debole e a una Fed che probabilmente “guarderà oltre” la minaccia inflazionistica dei dazi per proteggere l’economia statunitense.

Se dovesse andare così: la maggior parte degli asset finanziari soffrirà, i bond andranno bene, l’USD farà da rifugio.

È tutto per oggi, grazie per l’attenzione.

Potete condividere liberamente l’articolo con amici o colleghi.

***

Questo articolo è stato pubblicato originariamente su The Macro Compass. Entrate a far parte di questa vivace comunità di investitori macro, asset allocator ed hedge fund: verificate quale sia il livello di abbonamento più adatto a voi utilizzando questo link.