Nella giornata di ieri, ancora una volta, la Fed ha mantenuto le aspettative, in particolare effettuando quel rialzo da 25 punti base di cui spesso abbiamo parlato. I mercati hanno poi seguito le parole di Powell, che mantiene la stessa linea guida delle precedenti riunioni (portare l’inflazione verso il target del 2%, un mercato del lavoro ancora forte, decisioni prese “meeting by meeting” ed un punto di attenzione sui fallimenti bancari recenti che dovranno essere tenuti in considerazione).

I mercati ieri hanno chiuso alla fine in negativo, in linea con quanto accaduto nel 90% delle riunioni (quindi nulla di nuovo).

Quello che c’è di nuovo, tuttavia, è che potrebbe essere stata l’ultima (o penultima se alzeranno ancora a giugno) volta che la Fed alza i tassi durante questo ciclo molto restrittivo.

Se andiamo a vedere infatti le reazioni di altre Asset class, come ad esempio Future Oro, Future Argento, bond e Bitcoin, di cui ho ampiamente parlato in QUESTA analisi, ci accorgiamo che le aspettative dei mercati vanno in questa direzione.

Ma andiamo sui bond…

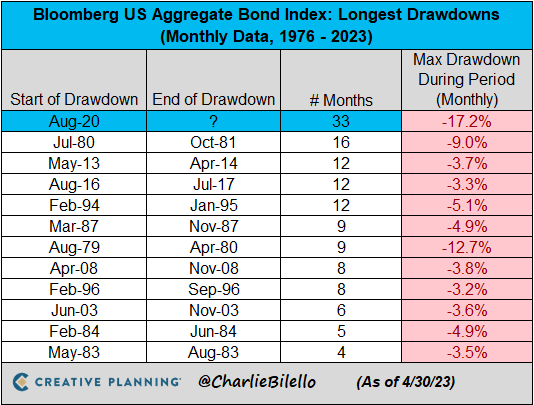

Il Bear Market iniziato 33 mesi fa (in questo caso abbiamo aggregate US) ancora non è terminato, e di fatto si tratta del ribasso più lungo della storia delle obbligazioni. Come sempre possiamo vederlo come una cosa negativa ma, dall’altro lato, come un’occasione per capire se da qualche parte abbiamo qualche occasione di acquisto.

Infatti sia nel caso che la Fed abbia terminato di alzare i tassi, o che lo faccia a giugno, si andrebbe verso uno scenario di ammorbidimento, portando con sé la riduzione dei rendimenti e quindi la salita dei prezzi della parte obbligazionaria. Inoltre, se davvero si verificasse questa recessione di cui tanto si parla da mesi, sappiamo che i bond performano bene durante queste tipologie di situazioni.

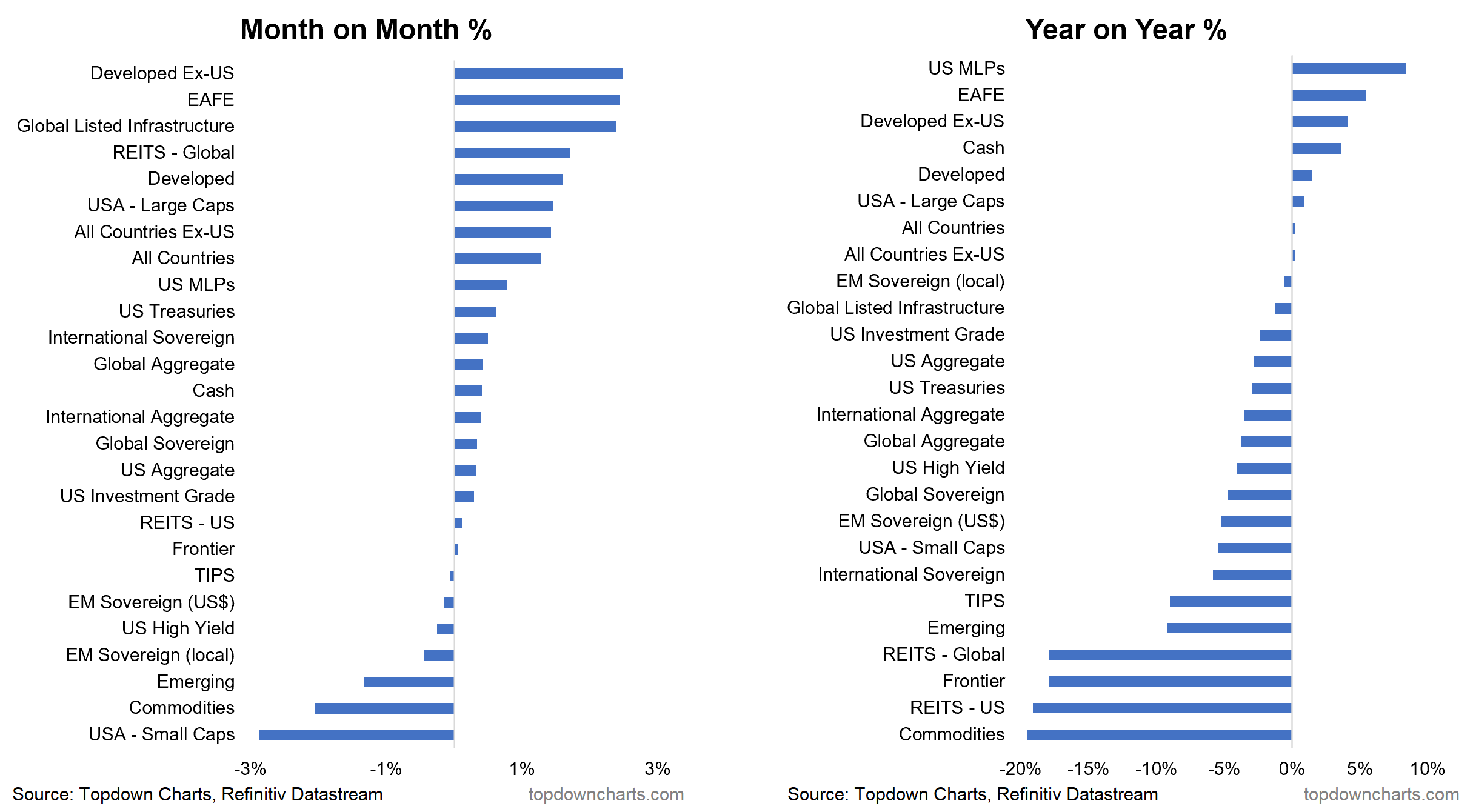

Se a ciò aggiungiamo che dopo un primo trimestre ancora difficile, stanno tornando i flussi da parte degli investitori ed aprile è stato un mese di recupero, ecco che i bond potrebbero tornare ad avere quella funzione non solo di decorrelazione, ma anche di rendimento utile a migliorare le performance dei portafogli bilanciati, cosa che è sempre mancata prima del 2022.

Come sempre investire significa bilanciare rischi ed occasioni, in questo caso la bilancia sull’asset class dei bond sembra più favorevole a queste ultime, dando sempre un occhio all’elemento fondamentale di quando si comprano bond, ovvero la duration. Qui una buona soluzione potrebbe essere qualcosa di intermedio, magari 7-10 anni.

Inoltre il giorno martedì 9 maggio alle 17.30 si terrà il webinar gratuito di Tony Cioli Puviani su "il valore delle azioni: come trovarlo", potete registrarvi gratuitamente a QUESTO LINK.

Alla prossima!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore"