Questa settimana il nostro indice di riferimento, il FTSE Mib, sta chiudendo in positivo mentre il Nasdaq e l'S&P 500 quasi in parità, con il primo attualmente in leggero passivo.

I 5 titoli che stanno facendo la differenza, per questi tre indici, con una performance positiva sono:

- Leonardo +9,23%

- Saipem (BIT:SPMI) +8,90%

- Diamondback Energy +17,65%

- Uber (NYSE:UBER) Tech +14,78%

- Airbnb +6,84%

Di recente Leonardo ha avuto una performance del 20% mentre è salito di oltre il 70% lo scorso anno. Inoltre ha aperto confermato l'interesse per l'unità veicoli difesa di Iveco, Cingolani ha detto che c'è stato un contatto tra le due società, con l'obiettivo di diventare un global player. Infatti ha siglato un Memorandum of Understanding (MoU) con il ministero degli Investimenti dell'Arabia Saudita (Misa) e l'Autorità Generale per l'Industria militare (Gami) per valutare investimenti e collaborazioni nel settore dell'aerospazio e della difesa. Per Saipem torna operativa la nave Castorone, dopo l'incidente occorso durante l'installazione della condotta offshore in Australia il 30 gennaio, che ha causato lo stop alle attività di posa dei tubi nel gasdotto. Mentre Diamondback Energy ha comunicato un aumento del 7% del suo dividendo di base a 3,60 dollari per azione all'anno, a partire dal quarto trimestre del 2023, e insieme a Endeavor Energy Resources hanno annunciato un accordo definitivo di fusione valutato circa 26 miliardi di dollari. La chiusura della fusione è prevista per il quarto trimestre del 2024. Nell'ultima seduta, Uber ha guidato la tendenza dell'S&P 500 con un aumento di oltre il 14%, raggiungendo nuovi massimi storici, dopo l'annuncio di un piano di riacquisto di azioni del valore di 7 miliardi di dollari, intanto Morgan Stanley (NYSE:MS) come altri, hanno aumentato il target price a 90 dollari. Infine, positivi gli utili del quarto trimestre 2023 di Airbnb, che ha registrato un modesto aumento del Gross Booking Value (GBV) e dei ricavi, indicando una robusta domanda complessiva di viaggi nel trimestre. I punti chiave sono sicuramente il forte aumento dell'EBITDA nel quarto trimestre, attribuito a una gestione efficace delle spese.

"Approfitta di uno sconto speciale su InvestingPro! Maggiori dettagli in fondo a questo articolo"

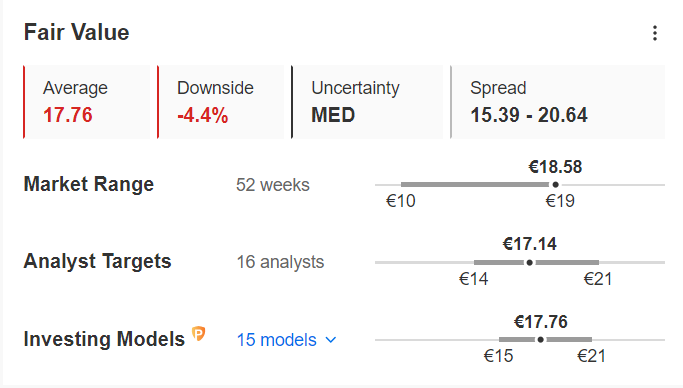

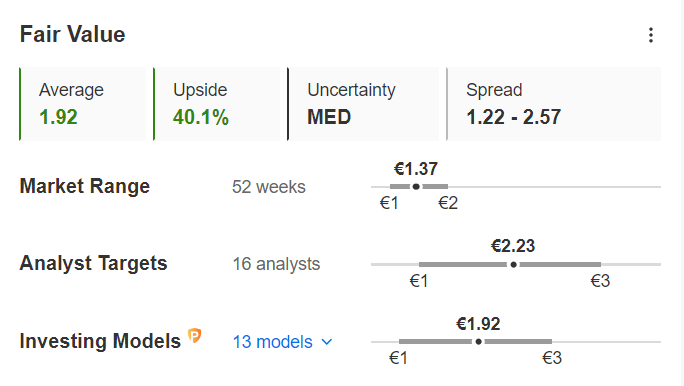

Ecco il Fair Value di InvestingPro, per ognuno dei titoli, basato su diversi modelli finanziari riconosciuti e adattati alle caratteristiche specifiche delle aziende:

Per Leonardo il Fair Value di InvestingPro, che riassume 15 modelli di investimento, si attesta a 17,76 euro, ovvero il -4,4% in meno rispetto al prezzo attuale. gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono ribassisti sul titolo, a 17,14 euro. Se analisti e Fair Value si trovano al momento in accordo sulle possibilità di un ribasso, buone notizie invece arrivano dal basso profilo di rischio, infatti, ha un livello di salute finanziaria buono, con il punteggio di 3 su 5.

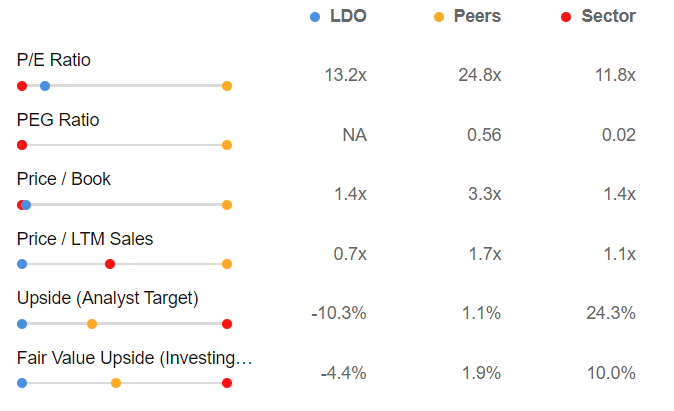

Approfondendo possiamo notare come il confronto con il mercato e competitor, vede il titolo a una valutazione potenzialmente sopravvalutata

Se consideriamo infatti gli indicatori più conosciuti, possiamo notare che Leonardo vale oggi 0,7x il suo fatturato rispetto al 1,1x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 13,2X contro una media di settore di 11,8x, il che sta ad evidenziare la sua sopravvalutazione.

Per Saipem il Fair Value di InvestingPro, che riassume 13 modelli di investimento, si attesta a 1,92 euro, ovvero il +40,1% in più rispetto al prezzo attuale. Anche in questo caso gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono rialzisti sul titolo, a 2,23 euro. Se analisti e Fair Value sono d’accordo sulle possibilità di rialzo, risulta negativo il profilo di rischio, infatti, ha un livello di salute finanziaria discreto, con il punteggio di 2 su 5.

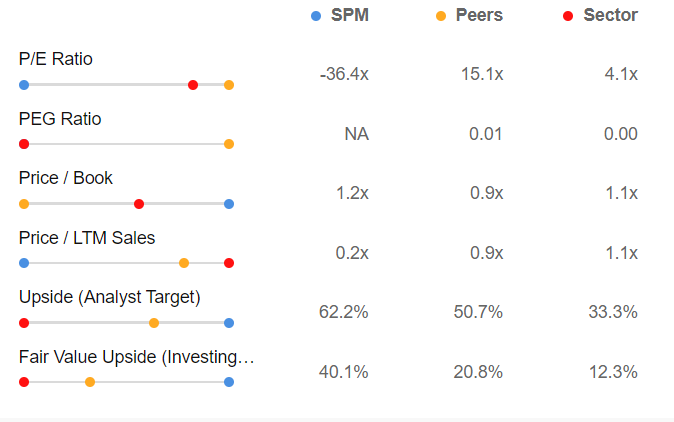

Confrontando il titolo con il mercato ed i competitor, abbiamo un'ulteriore conferma che il titolo attualmente ha una valutazione potenzialmente sottovalutata

Possiamo notare che Saipem vale oggi 0,2x volte il suo fatturato rispetto a 1,1x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a -36,4X contro una media di settore di 4,1x, il che sta ad confermare la sua sottovalutazione.

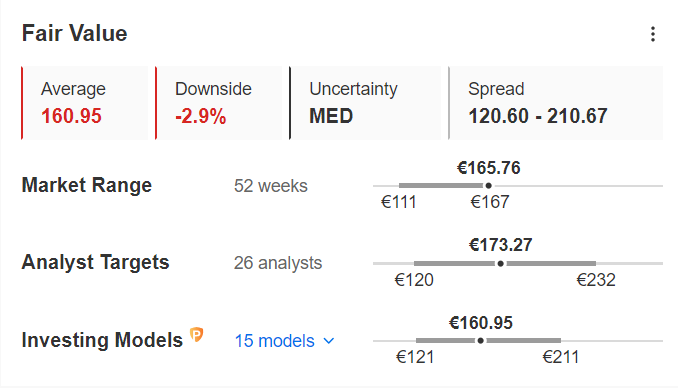

Per Diamondback Energy il Fair Value di InvestingPro, che riassume 15 modelli di investimento, si attesta a 160,95 dollari, ovvero il -2,9% in più meno al prezzo attuale. Grazie ad InvestingPro è possibile seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono rialzisti sul titolo, a 173,27 dollari e di conseguenza lontano dal Fair Value. Se analisti e Fair Value sono in disaccordo sulle possibilità di rialzo e target price, è positivo il basso profilo di rischio, infatti, ha un livello di salute finanziaria ottimo, con il punteggio di 4 su 5.

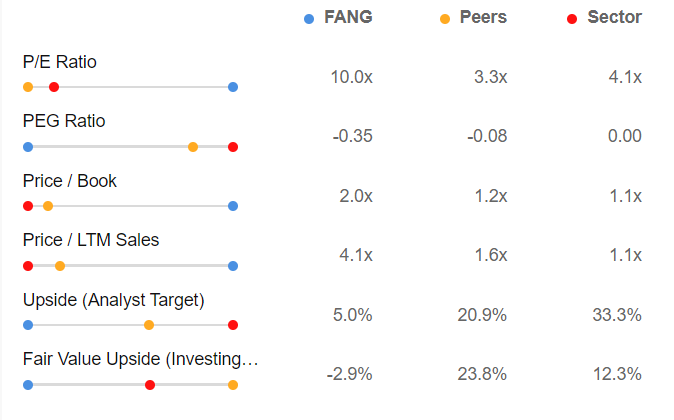

Approfondendo il titolo con il mercato ed i competitor, il titolo presenta attualmente una sopravvalutazione

Diamondback Energy vale oggi 4,1x il suo fatturato rispetto ai 1,1x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 10 volte contro una media di settore di 4 volte, il che sta ad confermare anche in questo caso la sua attuale sopravvalutazione.

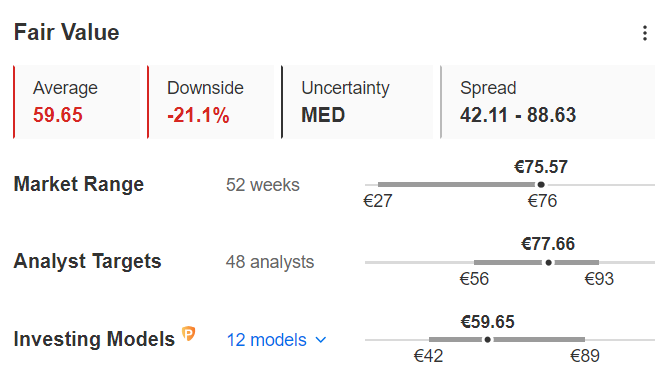

Per Uber il Fair Value di InvestingPro, che riassume 12 modelli di investimento, si attesta a 59,65 dollari, ovvero il -21,1% in meno rispetto al prezzo attuale. gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono rialzisti sul titolo, a 77,66 euro. Se analisti e Fair Value si trovano al momento in disaccordo sulle possibilità di un rialzo, buone notizie arrivano dal basso profilo di rischio, infatti, ha un livello di salute finanziaria buono, con il punteggio di 3 su 5.

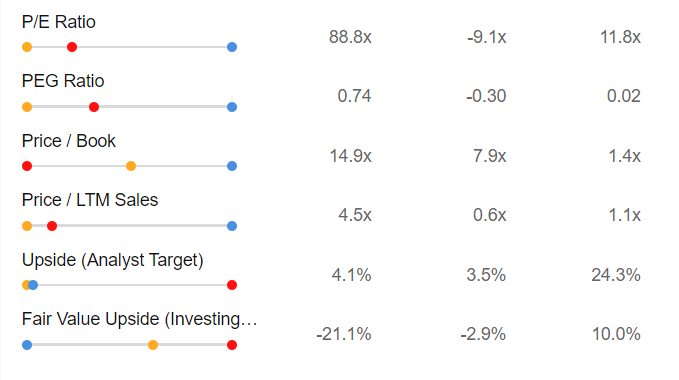

Approfondendo però possiamo notare come il confronto con il mercato e competitor, vede il titolo a una valutazione potenzialmente sopravvalutata

Se consideriamo anche in questo caso gli indicatori più conosciuti, possiamo notare che Uber vale oggi quattro volte e mezzo il suo fatturato rispetto all'1,1x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 88,8X contro una media di settore di 11,8x, il che sta ad evidenziare la sua sopravvalutazione.

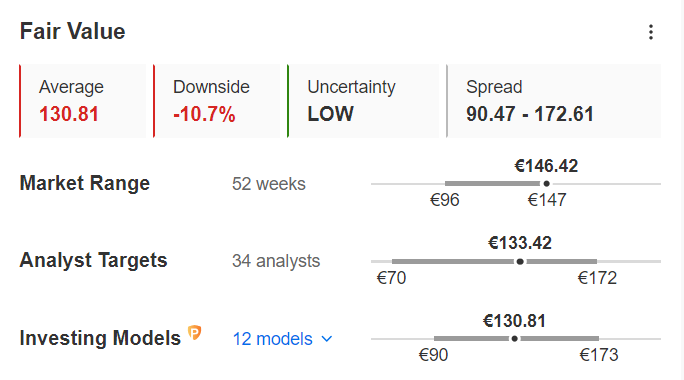

Per Airbnb il Fair Value di InvestingPro, che riassume 12 modelli di investimento, si attesta a 130,81 dollari, ovvero il -10,7% in più meno al prezzo attuale. Anche le previsioni degli analisti intervistati, per quanto riguarda il target price sono ribassisti sul titolo, a 133,42 dollari. Se analisti e Fair Value sono d’accordo sulle possibilità di un ribasso, è positivo il basso profilo di rischio, infatti, ha un livello di salute finanziaria ottima, con il punteggio di 4 su 5.

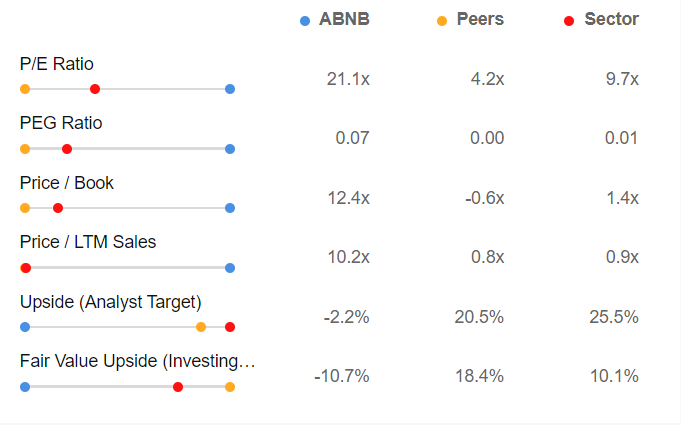

Confrontando il titolo con il mercato ed i competitor, abbiamo un'ulteriore conferma che il titolo attualmente ha una valutazione potenzialmente sopravvalutata

Possiamo notare che Airbnb vale oggi oltre 10 volte il suo fatturato rispetto allo 0,9x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 21,1X contro una media di settore di 9,7x, il che sta ad confermare la sua sopravvalutazione.

Concludendo, per Saipem le azioni presentano una serie di punti di forza significativi, tra cui Fair Value medio e previsioni rialziste sul target price degli analisti ma pecca per quanto riguarda il punteggio della salute finanziaria, motivo per cui, il titolo ha registrato una performance negativa del -2,77% nell'ultimo anno ma potrebbe riservare soddisfazioni in borsa italiana. Discorso diverso per il resto dei titoli, nonostante uno stato finanziario molto solido che mostra punti di forza ben definiti, e sta dando fiducia agli investitori per la continuazione del trend rialzista, le previsioni al ribasso sono evidenti e potrebbero prima o poi presentarsi, visti i forti guadagni registrati nell'arco di un anno, per Leonardo +77%, per Diamondback Energy +32,5%, per Uber 134% e Airbnb +19,8%.

Approfittate dello sconto su InvestingPro sul piano annuale (clicca QUI), e potrete scoprire quali azioni sono sottovalutate e quali sopravvalutate grazie a una serie di strumenti esclusivi: ProPicks, portafogli azionari gestiti dall'intelligenza artificiale e competenze umane. ProTips, informazioni e dati semplificati. Fair Value e Salute finanziaria, 2 indicatori che forniscono una visione immediata del potenziale e del rischio di ciascun titolo. Screener dei titoli e Dati finanziari storici su migliaia di titoli, e molti altri servizi!

Alla prossima!

ISCRIVITI al mio Webinar >>> Le possibili applicazioni delle medie mobili e come sfruttarle

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".