Mentre scrivo, l’oro è scambiato appena sotto i 2.500 dollari l’oncia, dopo aver superato per la prima volta in assoluto il livello psicologicamente importante a metà agosto. Per gli investitori esperti di estrazione dell’oro, questo dovrebbe essere un momento di convalida. Dopo tutto, il metallo giallo è stato a lungo considerato come la copertura definitiva contro l’incertezza economica.

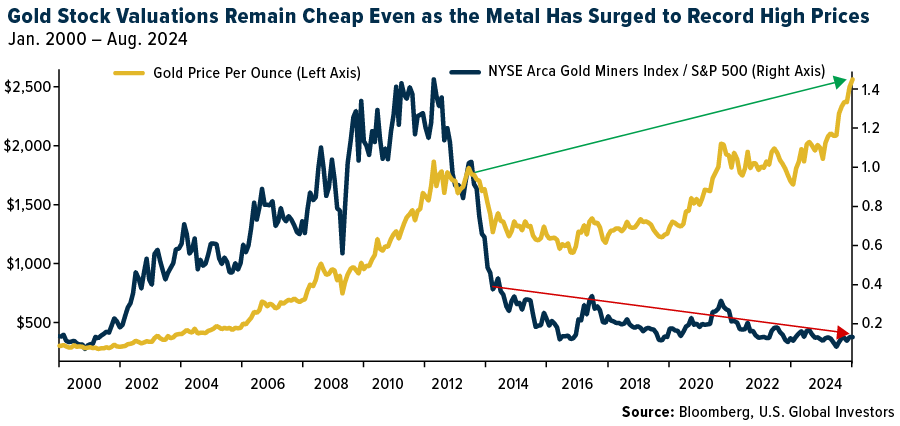

Eppure, nonostante la corsa al rialzo, le azioni dell’oro, quelle società che estraggono, lavorano e vendono il metallo, sono scambiate a valutazioni storicamente basse rispetto al mercato.

Questo apparente scollamento offre agli investitori contrarian un’opportunità straordinaria.

L’aumento dei rendimenti e il crollo dell’oro: ecco come spiegarlo

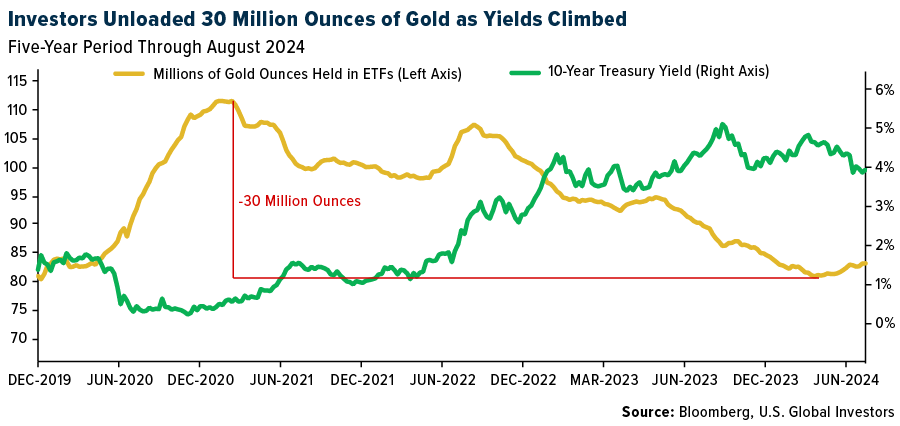

Ma prima di tutto, perché sta succedendo questo? Il principale responsabile di questa disparità è, a mio avviso, l’impatto dei tassi d’interesse e la corsa all’acquisto di oro da parte delle banche centrali. Il tasso d’interesse reale corretto per l’inflazione del rendimenti dei Treasury decennali è passato da un minimo di circa -1,2% nell’agosto 2021 a quasi il 2,5% nell’ottobre 2023 e per molti investitori, in particolare quelli dei paesi occidentali, l’aumento dei rendimenti è un segnale per vendere oro non fruttifero.

È esattamente quello che è successo. Dalla fine del 2020 al maggio 2024, i fondi negoziati in borsa (ETF) sostenuti da oro fisico hanno ceduto circa 30 milioni di once, oltre un quarto delle loro partecipazioni totali, poiché gli investitori alla ricerca di rendimento hanno ridotto le loro posizioni.

Temo che alcuni investitori abbiano trascurato il potenziale a lungo termine degli stessi asset che stavano abbandonando. Le azioni dell’oro, a differenza del metallo fisico, non offrono solo una copertura, ma anche un mezzo per partecipare al rialzo dei prezzi dell’oro. In altre parole, quando i prezzi dell’oro sono saliti, le azioni dell’oro hanno storicamente avuto la tendenza a salire ancora di più.

In questo momento, ritengo che questi titoli offrano una combinazione senza precedenti di basse valutazioni e alti rendimenti potenziali.

Un approccio contrarian alle azioni dell’oro

Come contrarian, sappiamo che il momento migliore per investire è spesso quello in cui il sentiment è al minimo. E il sentimento nei confronti delle azioni dell’oro è piuttosto basso in questo momento.

Ma la storia ci dice che questo potrebbe essere il momento perfetto per comprare. Come si può notare dal grafico qui sopra, stiamo assistendo a un’inversione del crollo degli ETF sull’oro. Da metà maggio, gli investitori hanno aggiunto circa 2,3 milioni di once d’oro, secondo i dati di Bloomberg; le disponibilità sono ora al livello più alto da febbraio di quest’anno.

Questo potrebbe essere solo l’inizio. Se gli interessi reali dovessero diminuire in modo sostanziale, la situazione potrebbe cambiare a favore dell’oro e delle azioni aurifere.

Oro a 3.000 dollari entro la metà del 2025?

Storicamente, i maggiori guadagni dell’oro si sono verificati quando la Federal Reserve ha tagliato i tassi di interesse in un contesto di incertezza economica. Anche se non c’è una crisi evidente all’orizzonte, i mercati prevedono un taglio di 25 punti base in ciascuna delle prossime due riunioni della Fed a settembre e novembre, con un taglio più consistente previsto a dicembre.

Se la Fed seguirà questa strada, i prezzi dell’oro potrebbero non solo mantenere i livelli attuali, ma anche salire a nuove vette. UBS prevede 2.700 dollari per l’oro entro la metà del 2025; Citigroup, Goldman Sachs (NYSE:GS) e Bank of America (NYSE:BAC) vedono il metallo raggiungere i 3.000 dollari.

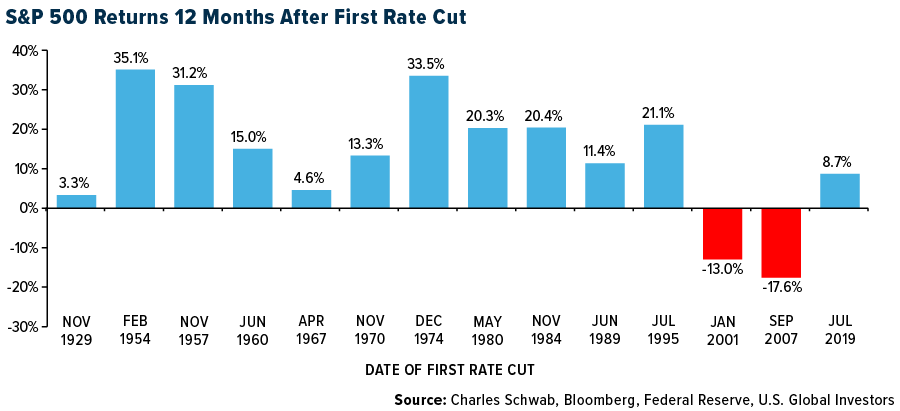

Tendenze del mercato azionario dopo il primo taglio dei tassi della Fed

Questo non significa che si debbano scaricare tutte le azioni a favore dell’oro, soprattutto perché la Fed è sul punto di allentare la pressione. Charles Schwab ha recentemente mostrato l’andamento delle azioni in passato quando i tassi sono scesi, e gli investitori potrebbero prendere nota.

Il mercato azionario è salito 12 volte su 14, ovvero l’86% delle volte, un anno dopo che la Fed ha effettuato il primo taglio di un nuovo ciclo di allentamento. Schwab sottolinea che i due periodi negativi consecutivi sono stati preceduti da circostanze straordinarie: la bolla delle dotcom nel 2001 e la crisi immobiliare nel 2007. Le performance passate non sono garanzia di risultati futuri, ma vale la pena di tenerne conto.

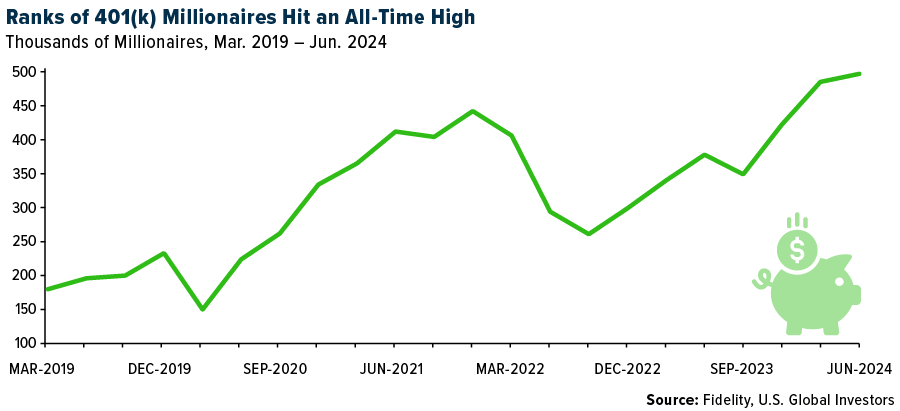

Si tratta di un’ottima notizia per gli investitori in generale, compreso il numero record di “milionari 401(k)”, ossia di investitori che hanno un milione di dollari o più nei loro conti pensionistici. Secondo Fidelity, ora ci sono quasi mezzo milione di milionari di questo tipo... e sono in aumento!

Come sempre, vi invito a fare le vostre ricerche, a considerare la vostra tolleranza al rischio e a consultare il vostro consulente finanziario. Ma dal mio punto di vista, le opportunità offerte dalle azioni dell’oro non dovrebbero essere trascurate.