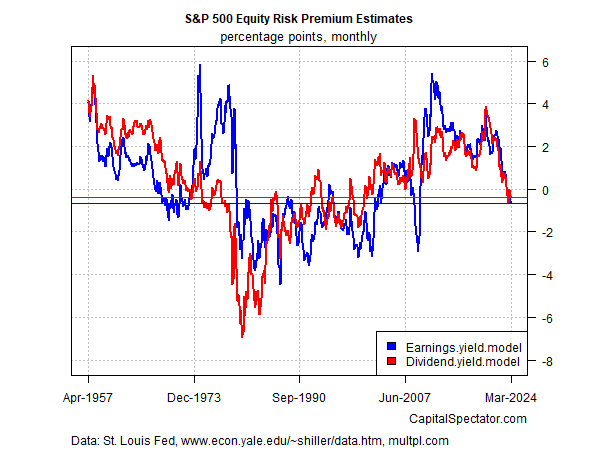

Il ruggente mercato azionario statunitense ha prodotto guadagni molto elevati nella storia recente, ma a scapito dei rendimenti futuri. Questa, almeno, è una delle interpretazioni date dai modelli di rendimento degli utili e dei dividendi che stimano il premio per il rischio azionario (ERP) ex-ante. Sulla base di una specifica serie di calcoli, questa coppia continua a stimare un ERP negativo.

La reazione è che l’intelligenza artificiale (AI) e le innovazioni tecnologiche correlate hanno cambiato il calcolo. Forse, ma anche gli ottimisti più accaniti dovrebbero considerare il recente declino e la caduta di due modelli di stima dei rendimenti delle azioni rispetto al cosiddetto tasso privo di rischio nei prossimi anni. Queste previsioni non sono un destino, ma sicuramente sono punti di discussione rilevanti.

Per questo esercizio, ho scelto due modelli: quello degli utili e dei rendimenti (EYM) e quello dei dividendi e dei rendimenti (DYM). Il rendimento dei Treasury decennali è il tasso “privo di rischio”. Naturalmente esistono altre scelte e i risultati varieranno a seconda delle vostre preferenze. Ma questo è un modo ovvio per iniziare, anche solo come base di partenza.

Per l’EYM, utilizzo il rendimento degli utili dell’S&P 500 meno il rendimento del Tesoro USA a 10 anni. La formula per il DYM si basa sui modelli Gordon Growth Model e Dividend Discount Model, che si riducono a prendere il dividend yield corrente e ad aggiungere una stima di crescita. Esistono diverse varianti per stimare la crescita: noi utilizziamo il tasso di crescita decennale dell’economia statunitense (basato sul PIL reale). L’ipotesi è che i dividendi del mercato azionario crescano in linea con l’attività economica nel lungo periodo.

I numeri mostrano che sia l’EYM che il DYM stimano il premio per il rischio azionario come modestamente negativo. In effetti, le stime attuali segnano la prima volta che vediamo un premio al rischio azionario inferiore allo zero da molti anni (ad eccezione di un breve periodo per EYM durante la crisi finanziaria del 2008).

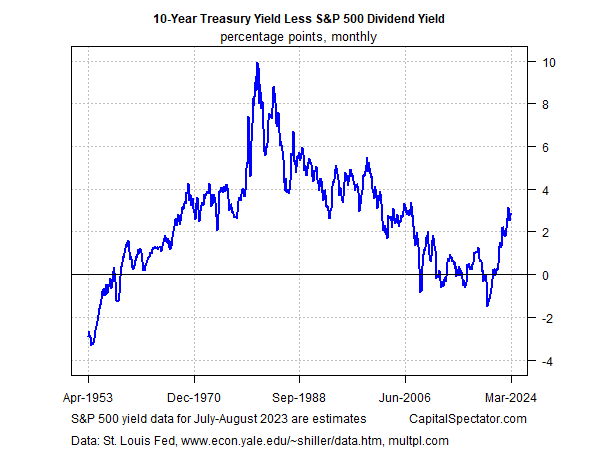

Il risultato non è sorprendente se si considera che il rendimento a 10 anni continua a essere ben superiore al rendimento da dividendo dell’S&P, come mostra il secondo grafico sottostante. L’aspetto fondamentale è che le obbligazioni continuano a rappresentare un’alternativa competitiva alle azioni, con conseguenti implicazioni per l’asset allocation.

Naturalmente ci sono delle avvertenze da considerare. La stima dei premi per il rischio nel lungo periodo può essere o meno rilevante nel breve termine, che tende a essere dominato dal trend. Su quest’ultimo punto, il trend rialzista dell’S&P 500 e di altri indici azionari implica che le azioni sono ancora in grado di realizzare forti guadagni.

Come sempre, la domanda cruciale è: quando le prospettive di valutazione a lungo termine supereranno il fattore di tendenza a breve termine? È questa, ovviamente, la domanda che ogni investitore si pone. Purtroppo non esistono risposte facili, tanto meno impeccabili.

Tuttavia, da un punto di vista del rischio calcolato, l’ipotesi di adottare gradualmente una posizione difensiva ha un certo fascino, anche se il trend continua a fare carne da macello di questa decisione.