Un saluto a tutti e ben tornati in questa rubrica dedicata alle mie analisi di mercato. In questo ultimo appuntamento settimanale, ed epilogo del mese di giugno volevo analizzare un titolo italiano che mi è subito sembrato interessante dal punto di vista della struttura grafica. La protagonista è quindi presto rivelata: Bper Banca (BIT:EMII) SpA. Prima di entrare nel vivo dell’analisi come al solito vi ricordo che qualora aveste delle domande o semplicemente un’opinione da esprimere potete usare la sezione sottostante dei commenti, in cui possiamo interagire più attivamente. Potete anche sfruttare quello spazio per richiedere un’analisi su un titolo di vostro interesse qualora vi apprezziate il mio approccio all’analisi dei titoli (per non perdervi le mie analisi cliccando il pulsante “segui” riceverete una notifica nel momento di pubblicazione di un mio nuovo articolo).

Conosciuta in passato come Banca Popolare dell’Emilia- Romagna (il ticker di riferimento infatti è rimasto EMII), Bper Banca si piazza tra le principali banche italiane, con un terzo posto per numero di filiali e quarta invece per attivo. La banca fa parte del principale indice italiano, a riprova della sua rilevanza e presenta una capitalizzazione di mercato di quasi 4 miliardi di euro e conta in tutta la penisola oltre 20.000 dipendenti.

Prima di passare ai precedentemente citati grafici, per questa analisi invertiamo l’ordine degli eventi e iniziamo con uno sguardo ad alcuni dati fondamentali per poi ragionare in termini di analisi tecnica e stagionalità.

Un dato che mi piace controllare e che spesso cito è il parametro beta: questo numero esprime come reagisce il titolo in termini di volatilità paragonato al mercato di riferimento, e in questo specifico caso e ben al di sopra di 1 (che sarebbe il valore neutro) indicando che il titolo si muove in modo più volatile rispetto alle oscillazioni di mercato, amplificandole sia al rialzo che al ribasso quindi.

Parlando invece propriamente di dati di bilancio aziendale a primo acchito potrebbe sorprendere un rapporto debito/capitale del 427% tuttavia questo valore viene (solo in parte) spiegato dalla tipologia di attività che svolge una banca, anche se un indebitamento simile è ben al di sopra della media delle altre principali banche italiane, quindi merita attenzione. Se poi approfondiamo un po’ notiamo che nel corso degli ultimi 12 mesi si è registrato un generale calo di attivo corrente e immobilizzato, con una riduzione meno che proporzionale rispettivamente di passivo corrente e passivo consolidato, dando quindi una spiegazione (non certo totale) all’aumento del tasso di indebitamento. Per quanto riguarda l’utile al netto delle imposte abbiamo un valore che da giugno 2022 si mostra in netto calo, ma escludendo il risultato molto positivo del secondo trimestre 2022 i dati mostrano una ripresa dopo un passaggio in negativo nell’ultimo trimestre dello scorso anno. Per quanto riguarda gli indici abbiamo dei valori positivi ma al di sotto della media del settore, e questo si riflette anche sulle prestazioni del titolo che rispetto al benchmark negli ultimi 3 anni così come in più ampio arco temporale di 5 anni ha sottoperformato.

Passiamo ora invece al grafico, perché le informazioni che esso ci restituisce sono interessanti e in conflitto con quanto appena detto.

Guardando un grafico su base settimanale si vede in modo chiaro una figura di compressione di stampo rialzista che si è formata nel corso di quest’anno. L’eventuale completamento della figura si potrebbe tradurre in un rialzo potenziale tra il 25% e il 30% con target rispettivamente in area 3,50 e 3,70 euro per azione. Tuttavia come detto ci sono anche dei conflitti con la situazione fondamentale che mettono in dubbio la potenziale forza del titolo, così come accade osservando l’oscillatore Rsi che indica una riduzione della forza relativa, e quindi una divergenza ribassista. Tuttavia come sempre ricordo, da sola una divergenza non offre un segnale operativo, e infatti molto spesso i titoli continuano nella direzione dell’eccesso nonostante le divergenze (rialziste o ribassiste che siano); questo rappresenta un campanello d’allarme che però può essere ignorato qualora i prezzi continuino nel disegnare quello che stanno disegnando. La forza del settore bancario sembra essere tornata in modo prorompente dopo le difficoltà dei mesi passati, e questo titolo potrebbe seguire i rialzi che si stanno registrando nel comparto. Inoltre dal punto di vista statistico il mese di luglio si prospetta essere positivo per il FTSE MIB (7 volte negli ultimi 10 anni si è dimostrato un mese rialzista con performance media del +2%). Parando poi di statistica guardiamo alla stagionalità del titolo per trarre eventuali ulteriori informazioni.

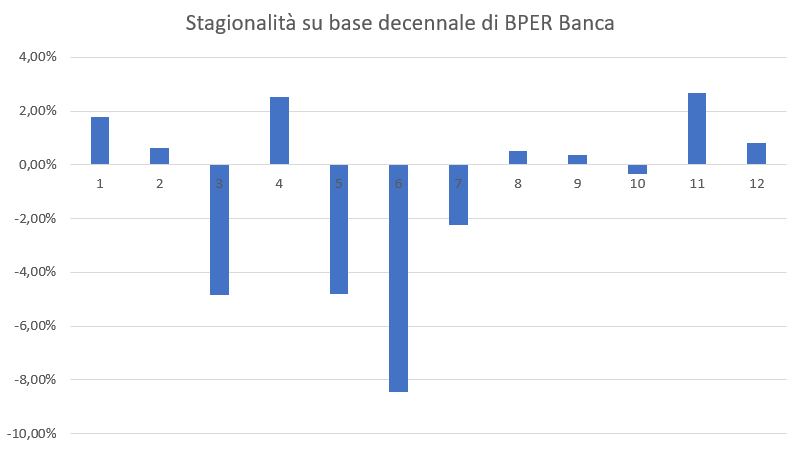

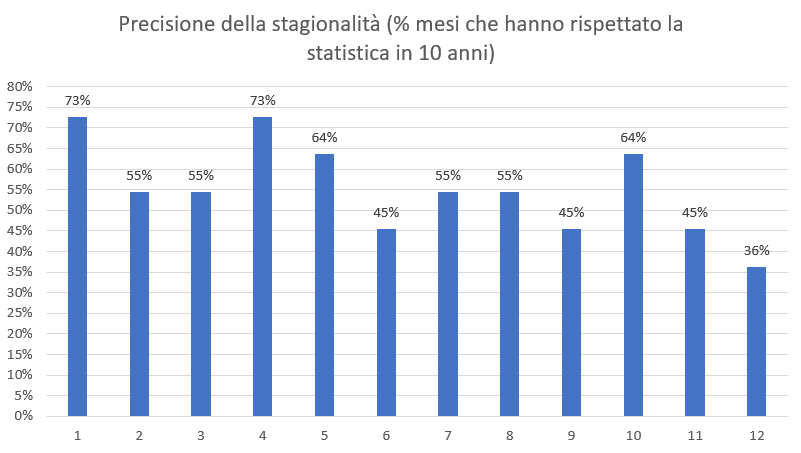

Per questo titolo ho introdotto una novità nella lettura della stagionalità, uno strumento supplementare per leggere l’affidabilità del dato stagionale, in quanto non tutti i sottostanti finanziari hanno un pattern stagionale definito, e quindi esaminare questa attendibilità ci dimostra se il pattern c’è o meno, rendendo più efficace la lettura dei dati.

Come vedete dai due grafici riportati, a primo impatto giugno sembrava un mese molto negativo, ma questo non si rivela attendibile se controlliamo la precisione. Questo cosa significa? Significa che ci sono stati dei mesi di giugno in passato molto negativi che hanno influenzato la media a 10 anni, ma che di fatto in media non è un mese negativo. Al contrario maggio appare più in linea con le attese, così come luglio nonostante un livello di precisione appena sopra il 50%. In generale quello che si può concludere è che per questo titolo l’affidabilità non è alta, e il pattern stagionale non è definito in modo chiaro se non per pochi mesi dell’anno. Quindi possiamo chiudere valutando le prospettive del titolo rispetto all’indice di cui fa parte, e quindi possiamo concludere che luglio potrebbe essere come detto un mese rialzista per poi proseguire l’estate più vicino alla parità e ritrovando uno spunto positivo solo a metà autunno, in ottobre. Tuttavia ci sono molti eventi macro che possono anche interferire sul mercato quindi si tratta di proiezioni da considerare ma anche da contestualizzare.

Questa intensa analisi si chiude qui, sperando che possa esservi risultata utile per valutare meglio Bper Banca (io personalmente l’ho trovata molto interessante da scrivere, e ricca di spunti). Il titolo sembra in un modo o nell’altro voler salire, tuttavia nel medio-lungo periodo abbiamo dei fattori fondamentali non banali da tenere a memoria.

Vi ringrazio per l’attenzione e vi auguro buon trading ed un buon fine di settimana.

Disclaimer: il presente articolo non ha alcuna finalità di consulenza finanziaria e non rappresenta un consiglio su come investire o disinvestire i propri soldi. La consapevole valutazione dell'investitore non può essere in alcun modo sostituita, alla luce del personale profilo di rischio e della possibilità di perdere il proprio denaro

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Bper Banca tra mille contraddizioni sembra destinata a nuovi rialzi, ma...

Pubblicato 30.06.2023, 12:20

Bper Banca tra mille contraddizioni sembra destinata a nuovi rialzi, ma...

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.