Tra l’emissione e la scadenza di un titolo del Tesoro a 30 anni si terranno duecentosessanta vertici della Fed. Ci saranno 260 volte in cui la Fed alzerà, abbasserà o non farà nulla con i Fed Funds. In questa prospettiva, perché un obbligazionista dovrebbe preoccuparsi di ciò che la Fed farà o non farà nelle prossime riunioni? Ci poniamo questa domanda perché riceviamo molte domande da parte di potenziali investitori obbligazionari che ci chiedono se dovrebbero acquistare titoli, note o obbligazioni basandosi esclusivamente sulla politica attesa della Fed.

Molti hanno paura di acquistare obbligazioni troppo presto perché temono che la Fed possa ancora alzare i tassi una o due volte. Sebbene la Fed sia una variabile importante per la performance di tutti i titoli, le sue azioni hanno un impatto significativo sui titoli a breve termine e un’influenza minore sui titoli e le obbligazioni a lungo termine.

Per capire meglio cosa guida i rendimenti di tutto lo spettro dei titoli del Tesoro, condividiamo alcuni dati su quali fattori influenzano i rendimenti di banconote, titoli e obbligazioni. Questo esercizio vi aiuterà a valutare meglio quale scadenza obbligazionaria può soddisfare al meglio le vostre esigenze, riflettendo efficacemente le vostre prospettive economiche e della Fed.

Il linguaggio del mercato delle obbligazioni

Prima di andare avanti, sarebbe utile un rapido ripasso su cosa si intende per “bill”, “note” e “bond”.

Il termine “bill” comprende tutti i titoli emessi con scadenza pari o inferiore a un anno. Vengono venduti con uno sconto alla pari e non pagano una cedola. Gli investitori in bill ricevono invece la differenza tra il prezzo di acquisto e il valore nominale alla scadenza.

Le note e le obbligazioni pagano cedole e sono inizialmente vendute all’asta a un prezzo pari o molto vicino alla pari. Le obbligazioni comprendono tutte le scadenze superiori a dieci anni, mentre le obbligazioni comprendono tutti i titoli compresi tra un anno e dieci anni.

I titoli a breve termine sono una scommessa sulla Fed

Quanto più breve è la durata dell’obbligazione, tanto più il suo rendimento è influenzato dalla Federal Reserve. Pertanto, il fattore più significativo è la Federal Reserve se si prende in considerazione un titolo a un mese o a sei mesi. Naturalmente, ciò che la Fed fa o non fa dipende dai dati economici e dai mercati finanziari.

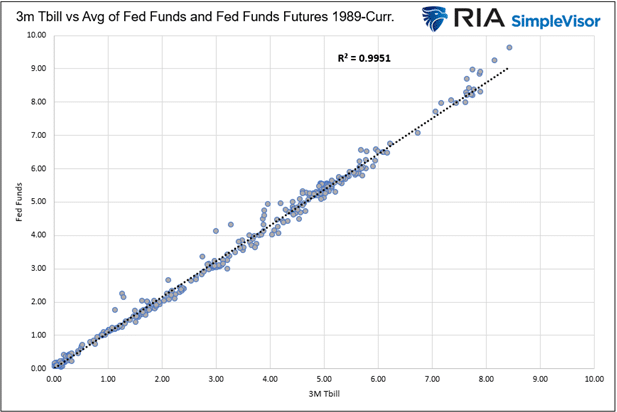

Il grafico seguente mostra che i rendimenti dei buoni del Tesoro a 3 mesi sono quasi perfettamente correlati alla media dei Fed Funds e al tasso a termine sui Fed Funds implicito nel mercato (contratto future sui Fed Funds a tre mesi).

Per gli investitori di buoni a breve termine, il fattore più critico per decidere quale scadenza acquistare è l’aspettativa sulla politica monetaria nei prossimi vertici.

Se ritenete che le aspettative future sul tasso dei Fed Fund siano troppo elevate, vi conviene bloccare il rendimento del titolo a più lunga scadenza di sei mesi. Al contrario, se pensate che siano troppo basse, acquistate un titolo a tre mesi più breve e un altro a tre mesi tra tre mesi. Se avete ragione, il vostro rendimento combinato supererà il rendimento a sei mesi.

L’equazione che segue si avvicina molto alle aspettative di rendimento futuro del mercato. Nell’esempio, risolviamo per il tasso A (rendimento a 3 mesi, tra tre mesi). Si ipotizza un titolo a 3 mesi del 5,00% e un titolo a 6 mesi del 5,20%:

(3 X 5%) + (3 X A%) = (6 X 5.2%)

15 + 3 X A = 31.2

3 X A = 31.2-15 = 16.2

A = 16.2/3 = 5.40%

Se il buono a 3 mesi rende il 5,41% o più, conviene acquistare il buono a 3 mesi e comprarne un secondo alla scadenza. In caso contrario, la scelta migliore è quella del buono a sei mesi.

Titoli e obbligazioni a lungo termine

A differenza delle banconote, le obbligazioni riflettono meglio le aspettative economiche e di inflazione a lungo termine.

Gli investitori in titoli del Tesoro, come tutti gli investitori, cercano di ottenere un rendimento reale positivo. Ciò significa che dovrebbero acquistare attività che offrono un rendimento positivo al netto dell’inflazione. Vogliono aumentare, non diminuire, il loro potere d’acquisto.

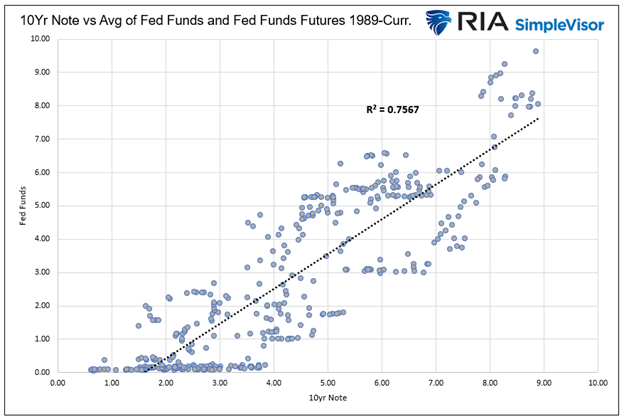

Considerato l’obiettivo degli investitori obbligazionari a lungo termine, essi tendono a concentrarsi maggiormente sull’economia e sull’inflazione e meno su ciò che farà la Fed nei prossimi due vertici. Detto questo, i Fed Funds sono ancora un fattore significativo, come illustrato di seguito. Il grafico sottostante mostra il rapporto tra le note decennali e i Fed Funds.

L’R-squared (.75) è staticamente elevato, ma lontano dalla correlazione quasi perfetta che abbiamo mostrato con le banconote a 3 mesi. Sebbene la relazione sia forte, vi è un’ampia varianza nelle istanze rispetto alla linea di tendenza. Se ricordate, la varianza nel grafico dei titoli a 3 mesi rispetto ai Fed Funds era minima.

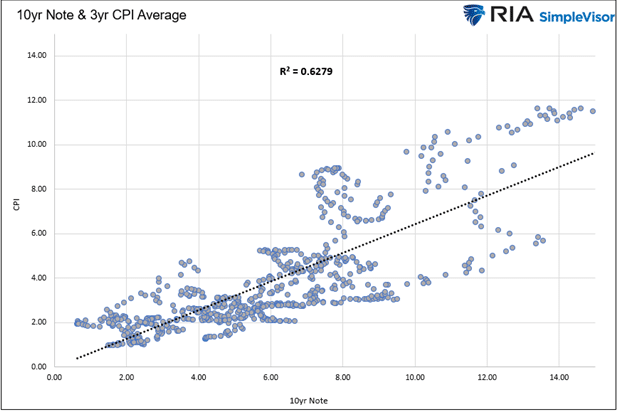

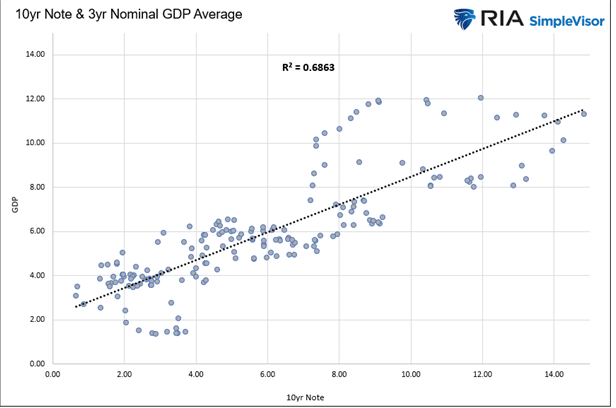

I due grafici seguenti mostrano che i rendimenti decennali hanno relazioni quasi altrettanto forti con l’andamento del PIL e dell’inflazione a tre anni.

Curve dei rendimenti

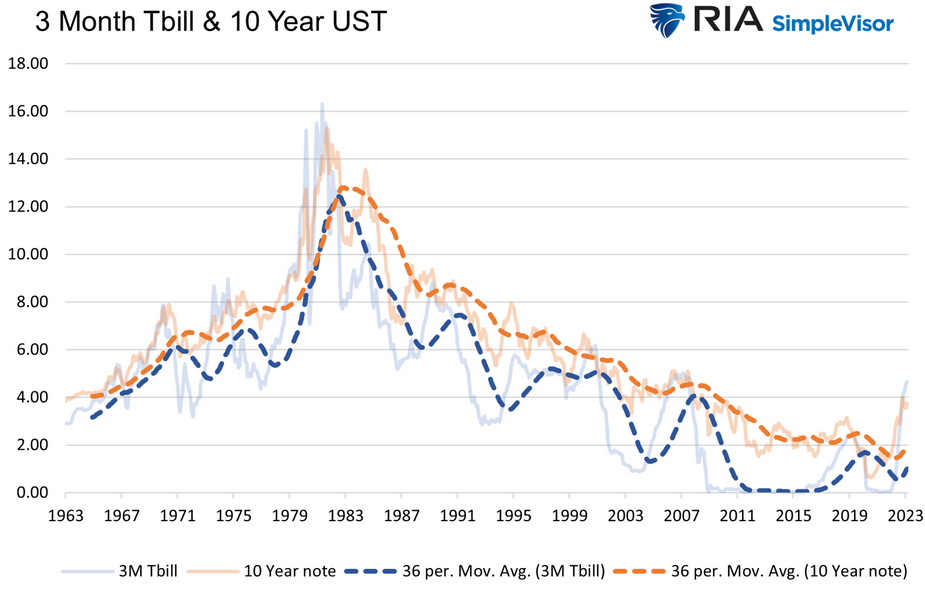

Il grafico seguente mette a confronto i rendimenti dei T-bill a 3 mesi e dei titoli a 10 anni e le loro medie mobili.

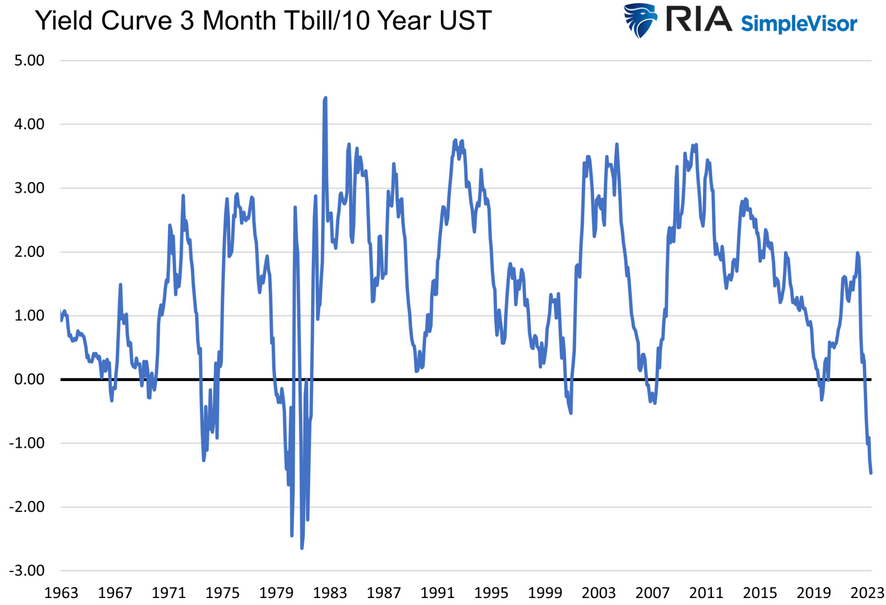

Nonostante entrambi i titoli tendano nella stessa direzione, la variazione della differenza di rendimento nel tempo è volatile. Per evidenziarlo meglio, riportiamo di seguito la curva dei rendimenti del T-bill a 3 mesi e della note a 10 anni. La curva rappresenta la differenza tra i due rendimenti.

Ci auguriamo che questo momento sia rivelatore. Quando si acquista un buono, una nota o un’obbligazione, la scommessa è sulla Fed. Ma gli investitori in note e obbligazioni, a differenza di quelli in buoni, si preoccupano anche delle tendenze economiche future. Le forti oscillazioni del grafico qui sopra lo dimostrano chiaramente. E sono proprio queste oscillazioni a determinare i rendimenti relativi di buoni, note e obbligazionisti.

La situazione attuale

La curva dei rendimenti è attualmente invertita dell’1,47%. Gli investitori a dieci anni sono disposti a sacrificare un punto e mezzo percentuale rispetto a quanto potrebbero guadagnare con un buono a tre mesi. Fanno questo investimento perché ritengono che, nel tempo, la crescita economica e l’inflazione saranno più lente di quelle attuali. Per questo motivo, si sentono a proprio agio nel bloccare il 3,35% per dieci anni, rinunciando all’opportunità di comprare buoni e guadagnare di più nei prossimi mesi, ma forse molto meno nei prossimi nove anni.

Inoltre, se gli investitori obbligazionari a lungo termine hanno ragione, il prezzo delle note e delle obbligazioni si apprezzerà molto di più rispetto alle note a breve termine e ai buoni. Se i tassi delle obbligazioni a due anni e decennali scendono del 2%, l’investitore di obbligazioni a due anni potrebbe vedere il proprio prezzo aumentare di circa il 3,75%. Gli investitori decennali dovrebbero aspettarsi un guadagno del 17%.

Sintesi - Il caso delle obbligazioni lunghe

Riteniamo che l’economia e l’inflazione torneranno ai trend precedenti alla pandemia. Ciò significa che il PIL e l’IPC saranno pari o inferiori al 2%. Di conseguenza, i rendimenti dei titoli del Tesoro e delle obbligazioni scenderanno probabilmente a livelli simili. Ci piace bloccare i rendimenti ben al di sopra di questi tassi per dieci o più anni.

Se la situazione è corretta, possiamo monetizzare il calo dei rendimenti e reinvestire i fondi in obbligazioni più rischiose, in azioni o in un’altra classe di attività che offra rendimenti più elevati al momento giusto. Il tempismo di tale operazione potrebbe non essere perfetto. Tuttavia, in un contesto di disinflazione e di lenta crescita economica, i vantaggi a lungo termine di possedere titoli di credito o obbligazioni rispetto Ai buoni superano la volatilità dei prezzi a breve termine e il costo opportunità di un aumento dei rendimenti dei buoni per un altro trimestre o due.

Oggi la Fed rischia di aggravare la crisi bancaria e la recessione perché potrebbe aver già alzato troppo i tassi. È molto probabile che, anche se la Fed aumenterà ancora i tassi, le obbligazioni e i titoli di stato possano scendere di rendimento. Gli investitori obbligazionari guardano avanti e si rendono conto che più la Fed si spinge in alto, più gli effetti sull’economia e sull’inflazione saranno devastanti.