Dall’inizio dell’anno un rialzo del 36%

La comunicazione che i tassi in America saliranno ancora e resteranno alti per un periodo prolungato, come ha annunciato martedì 7 marzo il presidente della Fed Jerome Powell, ha avuto l’effetto di uno sgambetto nei confronti del rialzo di Borsa di Carnival (LON:CCL), la società americana leader mondiale delle crociere.

Il 2022 è stato un anno di forte ripresa dell’attività crocieristica in tutto il mondo e il 2023 si presenta con numeri ancora migliori, in grado finalmente di superare quelli del 2019, l’ultimo anno prima del disastro Covid. A Wall Street Carnival è in rialzo del 36% dall’inizio dell’anno, ma ieri ha improvvisamente perso l’1,8% andando a chiudere a 10,87 dollari.

La lotta quotidiana per sostenere oltre 30 miliardi di debito

Per quanto il business sia tornato a una florida espansione, Carnival è in quotidiana lotta per sostenere il peso del gigantesco debito contratto per sopravvivere nei due anni di fermo assoluto a causa della pandemia. A fine 2022 il debito netto era di 30,5 miliardi di dollari, 20 miliardi in più rispetto a fine 2019.

La battuta d’arresto del titolo può anche essere frutto di una normale pausa dopo un rialzo così consistente. In ogni caso, Carnival si trova adesso sotto i riflettori e il prossimo appuntamento del 23 marzo con i dati del primo trimestre 2022-2023 assume un’importanza cruciale.

Carnival ha chiuso il 30 novembre scorso il bilancio 2021-2022 riportando un fatturato di 12,1 miliardi di dollari e un Ebit negativo per 4,3 miliardi. Il consensus degli analisti si attende per quest’anno un balzo dei ricavi a 20,9 miliardi di dollari (sopra i 20,8 miliardi del 2019) e finalmente il ritorno a valori positivi per l’Ebitda (4,2 miliardi) e l’Ebit (1,8 miliardi). Il bilancio dovrebbe chiudere in pareggio.

Le attese degli analisti per il primo trimestre 2023

Per confermare queste previsioni, i dati del primo trimestre (dicembre 2022-febbraio 2023) dovrebbero mostrare una crescita dei ricavi a 4,3 miliardi di dollari (da 1,6 miliardi di un anno prima) e un Ebit negativo per soli 288 milioni, rispetto ai -1.400 milioni di un anno fa.

Tutte le indicazioni sono confortanti. Nel quarto trimestre 2022 i ricavi per passeggero per giorno di crociera (PCD) hanno superato i livelli di prima della pandemia, il che significa che la società sta guadagnando per ogni passeggero più di quanto ha fatto nel 2019.

Tagliati i costi e ridotti gli investimenti

Il management è seriamente impegnato a ridurre i costi e ha anche tagliato gli investimenti in nuove navi: alla fine del 2022 Carnival era impegnata con l’ordine di una nuova nave per spedizioni di lusso che le sarà consegnata nel 2023 e con ordini per altre quattro nuove navi la cui consegna è prevista nel 2025. Si tratta del livello di ordini più basso nella storia della società.

E’ chiaro che il debito è un problema, ma ci sono alcune considerazioni che vanno fatte per inquadrare meglio un possibile investimento in Carnival. Secondo il consensus degli analisti nel 2024 la società tornerà a generare profitti: l’Ebitda è atteso a 5,5 miliardi, sopra il livello del 2019. L’utile netto è stimato a 1,2 miliardi di dollari (nel 2019 era stato di 2,9 miliardi).

A fronte di questi numeri, la quotazione attuale è sideralmente lontana da quella di prima della pandemia: ricordiamo che a gennaio 2020 il titolo valeva circa 50 dollari. Siamo quindi sotto quasi dell’80%.

Multipli a confronto con i concorrenti: Carnival è il più appetibile

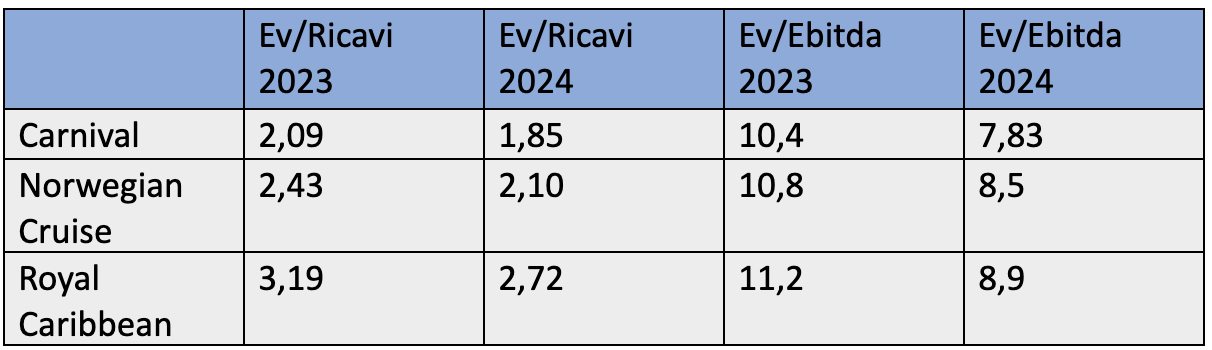

Inoltre se si confrontano i multipli con i concorrenti, risulta che Carnival è il titolo più appetibile. I multipli in questione sono il rapporto fra Ev e ricavi e fra Ev e Ebitda, dove Ev è la sigla che indica il valore di impresa, cioè la capitalizzazione di Borsa più il debito netto. I numeri sono ricavati dal consensus organizzato dal sito Market Screener.

Il confronto è con Royal Caribbean Group, società americana che occupa il secondo posto nell’industria mondiale delle crociere e con l’altra americana Norwegian Cruise, più piccola. Fra tutte e tre è Carnival ad avere i multipli più bassi, e quindi a essere più appetibile come possibile investimento.

Su 22 analisti che coprono Carnival, nove consigliano di comprare le azioni e quattro di vendere. Altri nove sono neutrali. La media dei target price è 11,47 dollari.