Due settimane fa ho scritto su uno degli effetti dell’aumento dei tassi di interesse: le strategie di rendimento con leva finanziaria peggiorano rapidamente con l’aumento dei tassi. Oggi voglio parlare di un altro risultato dell’aumento dei tassi d’interesse che, per me, è molto più divertente ed emozionante. Si tratta della base cash-futures dei Treasury Bond.

Lo so, non sembra così interessante. Per molti anni non lo è stato. Ma ultimamente è diventato molto, molto interessante, e gli investitori istituzionali a reddito fisso e gli hedger devono sapere che uno dei principali effetti dell’aumento dei tassi di interesse è che rende il contratto obbligazionario negativamente convesso, per non parlare del fatto che in questo momento il contratto obbligazionario sembra anche selvaggiamente costoso.

È necessario fare un po’ di chiarezza. Il contratto future obbligazionario CBOT (e gli altri contratti obbligazionari come l’Ultra, i (decennali) i Note, i quinquennali, e i biennali) prevede la consegna fisica dei titoli del Tesoro effettivi, piuttosto che il regolamento in contanti.

In questo momento, grazie ai “robusti” modelli di emissione del Tesoro, ci sono ben 54 titoli consegnabili a fronte del contratto future sui bond di dicembre. Il contratto future short può consegnare uno qualsiasi di questi titoli per soddisfare i suoi obblighi contrattuali e può farlo in qualsiasi momento del mese di consegna.

Ora, se dicessimo che lo short può consegnare qualsiasi titolo, ovviamente sceglierebbe il titolo con il prezzo più basso. L’obbligazione con la cedola più bassa sarà quasi sempre quella con il prezzo più basso; in questo momento, l’1,125%-8/15/2040 ha un prezzo in dollari di 55,5.[1] Ma se sappiamo già quale obbligazione sarà consegnabile, ed è sempre l’obbligazione ottimale da consegnare, allora il contratto future è solo un contratto a termine su quell’obbligazione, e diventa molto poco interessante (senza contare che la liquidità di quell’unica obbligazione determinerà la liquidità del contratto).

Quindi, quando il contratto è stato sviluppato, il CBOT ha stabilito che quando l’obbligazione viene consegnata sarà prezzata, rispetto al prezzo del contratto, in base a un fattore di conversione che ha lo scopo di mettere tutte le obbligazioni su un piano più o meno simile.[2] Il prezzo che lo short del contratto viene pagato quando consegna quella particolare obbligazione è determinato dal prezzo del future, dal fattore e dagli interessi maturati alla data di consegna e non dal prezzo dell’obbligazione sul mercato.

Poiché il fattore di conversione è fisso, ma le obbligazioni hanno tutte durate diverse, l’obbligazione più economica da consegnare (“cheapest-to-deliver CTD”) cambia al variare dei tassi di interesse. Quando i tassi d’interesse scendono, le obbligazioni a breve scadenza aumentano di prezzo più lentamente di quelle a lunga scadenza e quindi diventano relativamente più economiche e tendono a diventare CTD.

Quando i tassi d’interesse aumentano, le obbligazioni a lunga scadenza scendono di prezzo più rapidamente di quelle a breve scadenza e quindi tendono a diventare CTD in quella circostanza. Ed ecco il problema: quando i tassi d’interesse erano ben al di sotto del “tasso contrattuale” del 6%, l’obbligazione CTD veniva bloccata alla scadenza più breve, che di solito era anche la scadenza più breve, perché quell’obbligazione diventava sempre più economica man mano che il mercato saliva e saliva e saliva.

La conseguenza è che il contratto obbligazionario, come accennato in precedenza, alla fine è diventato solo un contratto a termine sul CTD (e per di più un CTD di breve durata), il che significa che la volatilità del contratto future era più bassa, la volatilità implicita delle opzioni future era più bassa e il prezzo del contratto future non era interessante per gli arbitraggisti perché era ovviamente il prezzo a termine del CTD.

Questa situazione si è protratta per decenni. L’ultima volta che l’obbligazione e la note decennale hanno avuto un rendimento pari al 6% (che è il punto in cui tutto l’entusiasmo è massimizzato, poiché dopo tutto il fattore di conversione è stato progettato per renderli tutti più o meno intercambiabili a quel livello) è stato il 2000. [Coincidenza o no, è stato proprio il momento in cui ho smesso di essere esclusivamente uno stratega/venditore di valore relativo a reddito fisso e ho iniziato a fare trading di opzioni e poi di inflazione].

Quindi, ora i rendimenti delle obbligazioni a lungo termine sono del 4,96% e le obbligazioni consegnabili nel paniere dei contratti obbligazionari di dicembre hanno rendimenti compresi tra il 5,03% e il 5,22%. La situazione inizia a farsi interessante. Ad oggi, l’obbligazione CTD è il 4,75%-Feb 15, 2041. Se acquistate quell’obbligazione e vendete il contratto[3], il caso peggiore è che consegniate quell’obbligazione nel contratto e perdiate circa 12/32 centesimi dopo il carry.

Tuttavia...

Poiché siete allo scoperto sul contratto future, potete consegnare qualsiasi obbligazione sia più vantaggiosa per voi nel momento in cui decidete di consegnarla. Se un’altra obbligazione è più conveniente del 4,75s-Feb41, allora comprate quell’obbligazione, vendete il Feb41s e consegnate. E ovviamente questo è un guadagno per voi. E potete fare questo cambio tutte le volte che volete, fino alla consegna.

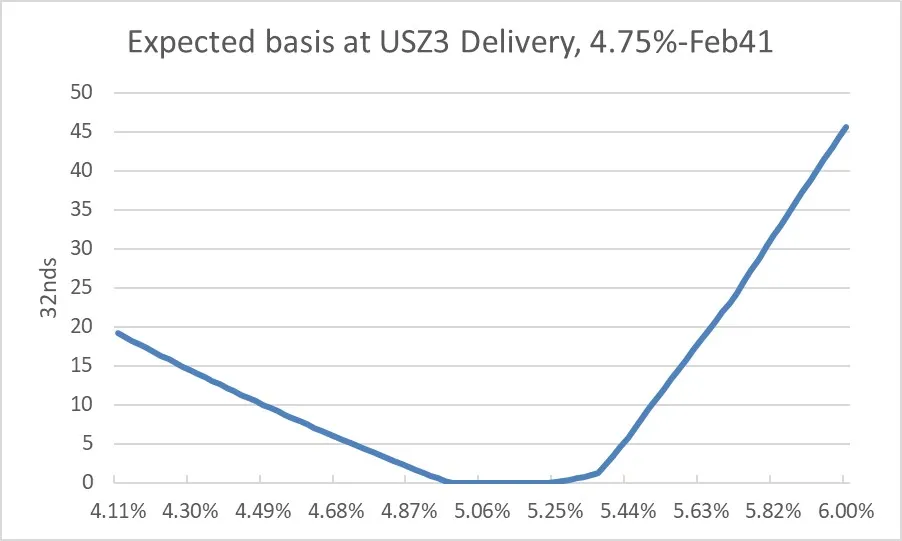

È possibile prevedere approssimativamente quando le obbligazioni si scambieranno? Certo, poiché conosciamo la durata delle obbligazioni, possiamo stimare il CTD - e il valore dello switch - per i normali spostamenti della curva dei rendimenti. Sebbene anche l’irripidimento e l’appiattimento della curva consegnabile siano importanti, ricordate che tutto ciò che aggiunge volatilità al potenziale punto di switch aggiunge valore a voi, i futures short. Ecco, all’incirca, la base attesa alla consegna del bond Feb41.

Non è interessante? Se il mercato obbligazionario è in rialzo, sappiamo che le obbligazioni a più breve scadenza diventeranno CTD, spingendo i Feb 41 fuori. E se il mercato obbligazionario cede, sappiamo che le obbligazioni a più lunga scadenza sostituiranno i 41 febbraio come CTD.

Notate che tutto ciò assomiglia a uno strangolamento di opzioni? Perché essenzialmente lo è. Possedete uno strangle e pagate 12/32 centesimi per quello strangle. (Attenzione: potete vendere una posizione analoga in opzioni sul mercato per circa 28/32 centesimi, il che rende la base dell’obbligazione di circa mezzo punto a buon mercato, o equivalentemente i future sono ricchi di circa mezzo punto.

Ok - se non siete uno stratega del valore relativo del reddito fisso... e ammettiamolo, sono una razza in via di estinzione, perché vi interessa?

Se siete un semplice gestore di portafogli obbligazionari, potreste usare i future come copertura per la vostra posizione; potreste usare i future per andare rapidamente long sui titoli senza dover comprare titoli veri e propri, o perché non vi è permesso di ripicchettare i vostri titoli fisici ma potete ottenere alcuni degli stessi vantaggi comprando il contratto future. Potreste acquistare opzioni sui future per ottenere la convessità della vostra posizione o per coprire la convessità negativa del vostro portafoglio di mutui.

Ebbene, indovinate un po’? Nessuna di queste cose funziona come 15 mesi fa.

Poiché le obbligazioni a più lunga scadenza sono ora CTD, il contratto ha una maggiore volatilità. Ciò significa che le opzioni su quei future hanno una maggiore volatilità implicita. Inoltre, il contratto obbligazionario non è più garantito entro un tick dal fair value perché il CTD è bloccato. Quando lavoravo per il gruppo dei future di JP Morgan (NYSE:JPM), pensavamo che se il contratto future si arricchiva o si riduceva di 6 tick era eccitante. Ebbene, ci troviamo di fronte a un contratto future che ha un prezzo sbagliato di mezzo punto![4]

Infine, come ho detto, il contratto obbligazionario ha ora una convessità negativa, il che significa che quando si è lunghi sul contratto si sottoperformerà in caso di rally e si sottoperformerà in caso di selloff (pur guadagnando la base netta di 12 tick, nel migliore dei casi). Perché quando possedete il contratto obbligazionario avete la posizione opposta che ho illustrato sopra: siete corti in uno strangle.

Se siete long sul contratto, quando il mercato cede, il contratto obbligazionario scenderà sempre più rapidamente, dato che segue scadenze sempre più lunghe. E se il mercato si riprende, il contratto salirà sempre più lentamente in quanto segue le scadenze più brevi.

L’implicazione è che, soprattutto perché il contratto obbligazionario è ricco, al momento è ottimo come copertura per le posizioni lunghe in contanti, mentre è piuttosto scadente per le posizioni corte. Ed è ottimo per coprire le posizioni lunghe sui mutui, dato che quando si vende il contratto si raccoglie anche un po’ di convessità invece di aggiungere alla propria posizione di convessità corta.

Sono certo che tutto questo suona molto “da interno”. E lo è, perché la maggior parte delle persone che commerciavano queste cose e le capivano sono in pensione, si sono trasferite in corner office o sono vecchi inflazionisti che si chiedono perché non abbiamo un contratto TIPS consegnabile. Tuttavia, come nel mio articolo di due settimane fa, ritengo che sia importante sottolinearlo. Siamo così ossessionati dalle implicazioni “macro” di un aumento dei tassi, che ci sfuggono alcune delle implicazioni più importanti sul lato “micro” delle cose.

[1] Uso i decimali per rendere questo dato più accessibile ai non obbligazionisti, ma sappiamo tutti che in realtà significa 55-16.

[2] Il fattore di conversione è la risposta alla domanda: “Quale sarebbe il prezzo di questa obbligazione se, il primo giorno del mese di consegna, rendesse esattamente il 6% alla scadenza”? Quindi il già citato 1-1/8 di Aug-40 ha un fattore di conversione nel contratto di dicembre di 0,4938, mentre il 3-7/8 di Aug-40 ha un fattore di conversione di 0,7794.

[3] Sto astraendo dalle sfumature più tecniche di come si pesa un’operazione su base obbligazionaria, sempre per brevità e accessibilità.

[4] C’è una grande avvertenza: le dinamiche della curva dei rendimenti nel mio modello per la forma della curva dei rendimenti obbligazionari consegnabili non sono aggiornate, poiché non uso questo modello da anni... quindi il contratto potrebbe essere ricco da 10 a 20 ticks. Ma è ricco!