- L’ETF sul mercato dei Treasury statunitensi ha chiuso la scorsa settimana con forti guadagni

- L’indice ISM manifatturiero inferiore a 50 suggerisce un quadro economico non così roseo

- L’attenzione si sposta dalle preoccupazioni per l’inflazione ai timori di recessione

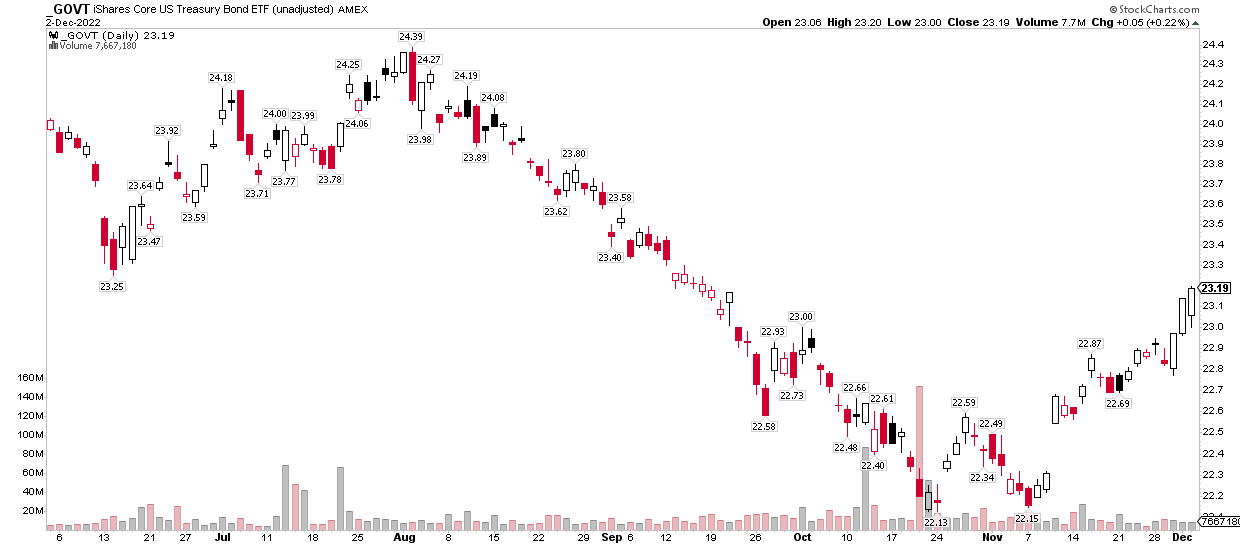

Il mercato obbligazionario potrebbe finalmente dirci che i timori per l’inflazione appartengono al passato e che il rischio macro principale è una recessione globale. Da notare che la scorsa settimana l’ETF iShares U.S. Treasury Bond (NYSE:GOVT) ha registrato un forte rally mercoledì, giovedì e venerdì. In qualità di tecnico, presto sempre attenzione anche all’azione dei prezzi intraday. Nel grafico sottostante si può notare che GOVT ha aperto vicino al minimo del giorno e ha terminato ai massimi della sessione in ognuno di questi giorni.

GOVT: l’ETF del Tesoro è salito al livello più alto da settembre

Fonte: StockCharts.com

Tre giorni non fanno un trend o segnano un’inflessione significativa del mercato, ma questa mossa arriva unitamente ai dati forti sull’occupazione. È come se i tori dell’inflazione venissero sopraffatti da coloro che temono un calo del tassi di interesse. Attualmente, le previsioni sono per due trimestri consecutivi di crescita negativa del PIL reale negli Stati Uniti nella prima metà del 2022.

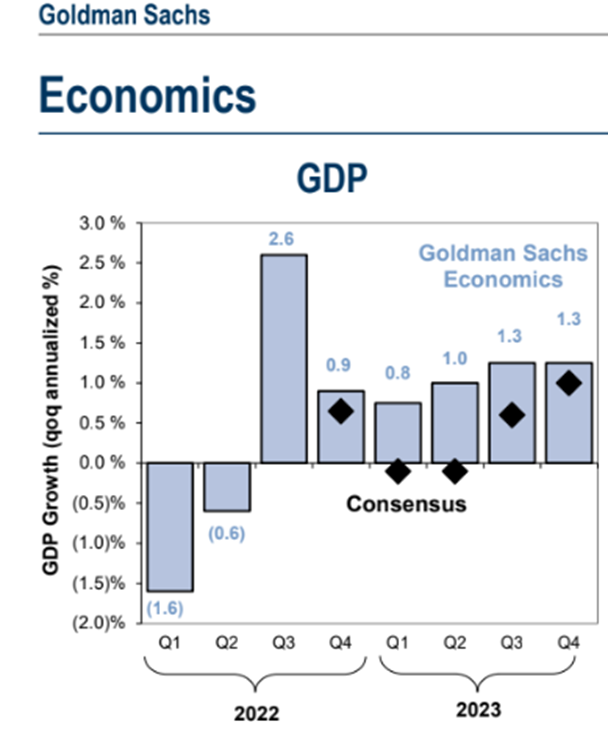

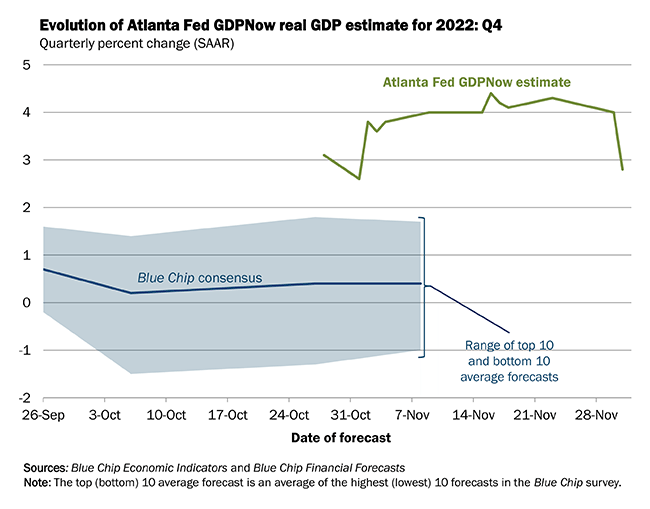

Questa prospettiva cupa contrasta con il dato rivisto più forte del previsto del PIL, del terzo trimestre pari a +2,9% (q/q SAAR), e con il modello GDPNow della Fed di Atlanta che indica una crescita ancora superiore al trend del +2,8% nel quarto trimestre. Ad essere onesti, la maggior parte degli economisti si aspetta che la percentuale di espansione di questo periodo sia più modesta, inferiore al 2%.

Le previsioni sulla crescita del PIL vedono un’altra recessione tecnica

Fonte: Goldman Sachs Investment Research

Il GDPNow della Fed di Atlanta mostra una crescita importante nel Q4 (per ora)

Fonte: Federal Reserve Bank of Atlanta

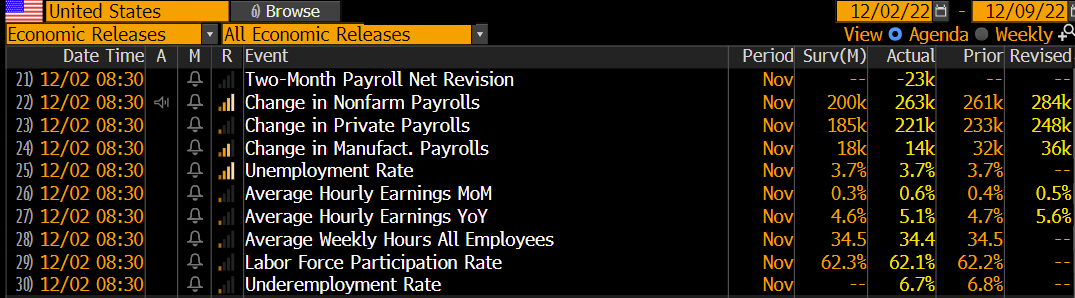

Il rialzo dei prezzi dei Treasury della scorsa settimana e la riduzione dei rendimenti obbligazionari sono stati forse guidati da un dato inferiore a 50 ISM manifatturiero. Ricordiamoci che 50 è la linea che separa crescita e contrazione dell’economia nazionale. Ancora una volta, però, il panorama economico a due facce mostra un mercato del lavoro ancora forte, come dimostra il report mensile sull’occupazione di venerdì, che per la settiva volta consecutiva è stato più forte del previsto.

La lettura di novembre ha infatti rivelato la creazione di 263.000 nuovi posti di lavoro netti, ma il dato più sorprendente è stata la crescita dello 0,6% della retribuzione oraria media rispetto al mese precedente. Tuttavia, il totale delle ore lavorate è risultato ridotto, un dato in realtà significativamente più freddo del previsto.

Un mercato del lavoro ancora forte

Fonte: Bloomberg

Se si unisce il forte incremento annuo del +5,1% con il PCE core che si è attestato al 5,0%, i numeri possono essere distorti per mostrare una crescita positiva dei salari reali a partire da questo momento nel 2021. Tuttavia, a mio avviso, il peso delle prove è confermato dalla price action dei titoli del Tesoro. Con una curva dei rendimenti invertita di quasi 80 punti base e un tasso terminale dei Fed Funds ancora vicino al 5% dopo la riunione del FOMC di maggio del prossimo anno, è probabile che i dati economici futuri saranno interpretati in modo diverso; l’attenzione si sposterà presto su quanto sarà negativa l’economia nella prima metà del prossimo anno.

Morale della favola

Suggerisco agli investitori di continuare a osservare gli scambi dei GOVT. L’azione rialzista della scorsa settimana potrebbe non essere un segnale così positivo per il mercato azionario come abbiamo visto negli ultimi due mesi. Avremo maggiori indizi sullo stato dell’economia dopo il report sull’IPC e la riunione della Fed della prossima settimana.

Nota: Mike Zaccardi non possiede nessuno dei titoli menzionati nel presente articolo.