La chiusura dell’analisi di ieri aveva prospettato scenari prudenti per la Federal Reserve:

“Nella riunione di oggi, potrebbe non sorprendere sentire il presidente Powell sottolineare la prematurità di dichiarare vittoria sull’inflazione in questo momento. Potrebbe anche ribadire la volontà della Fed di mantenere i tassi più elevati per un periodo prolungato, al fine di evitare che le condizioni finanziarie si spingano troppo oltre in attesa di una politica monetaria più accomodante.”

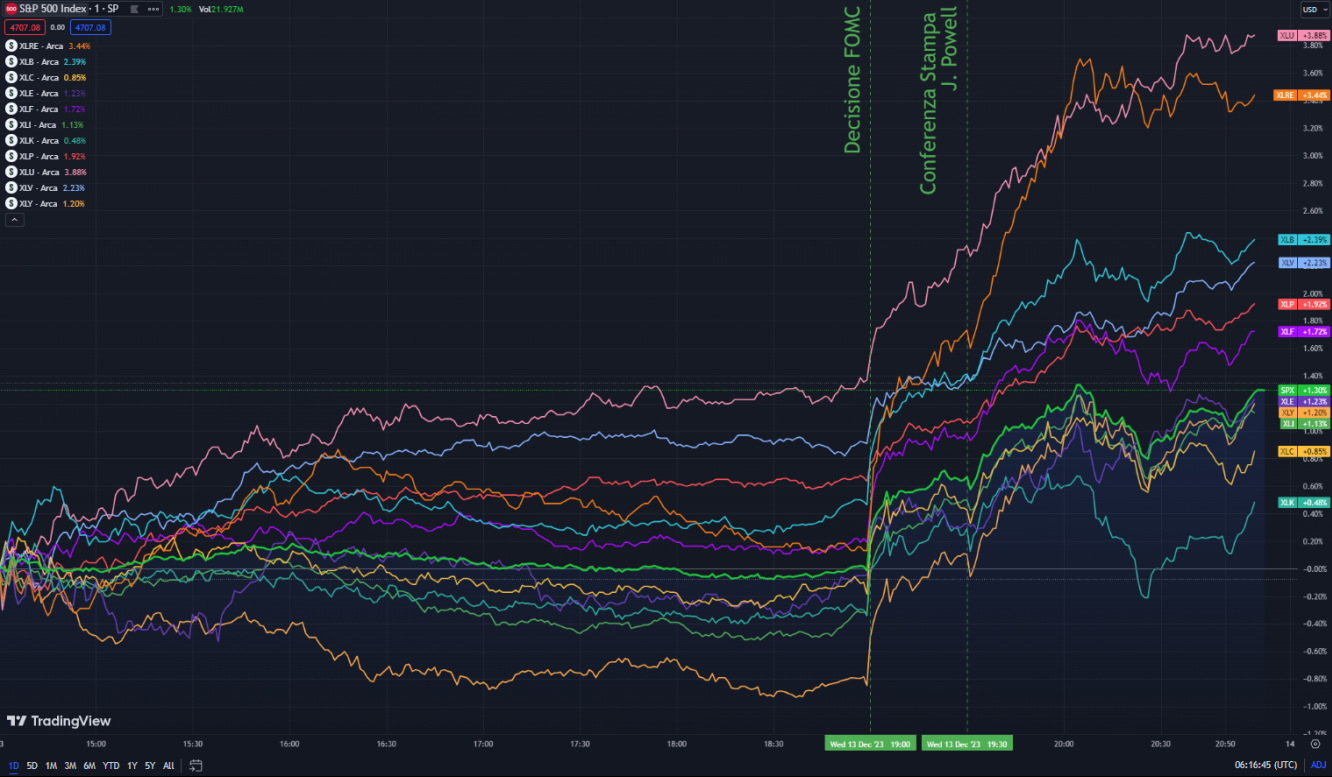

Ma la realtà ha superato ogni previsione. Il mantra “higher for longer” sembra essere stato spazzato via dal vocabolario della Federal Reserve, innescando una reazione entusiasta nei mercati, in tutti e undici i suoi settori, ancor prima della conferenza stampa di Jerome Powell, grazie alla pubblicazione della sintesi aggiornata delle proiezioni economiche (SEP).

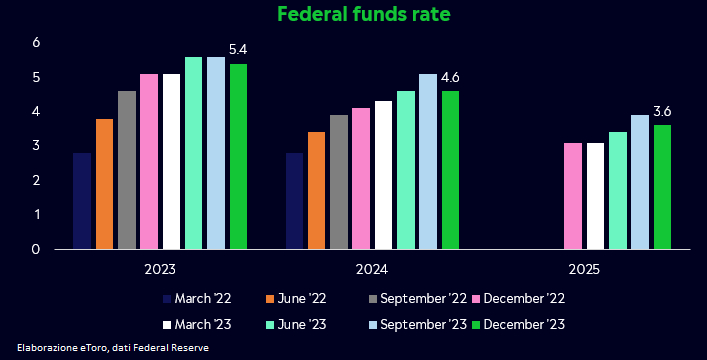

Le nuove stime prospettano una diminuzione del tasso dei fed funds al 4,6% entro la fine del 2024, un ribasso rispetto alla precedente proiezione del 5,1% di settembre. Questo rappresenta una svolta significativa, segnando la prima proiezione al ribasso e suggerendo un possibile taglio dei tassi del 0,75% rispetto ai livelli attuali.

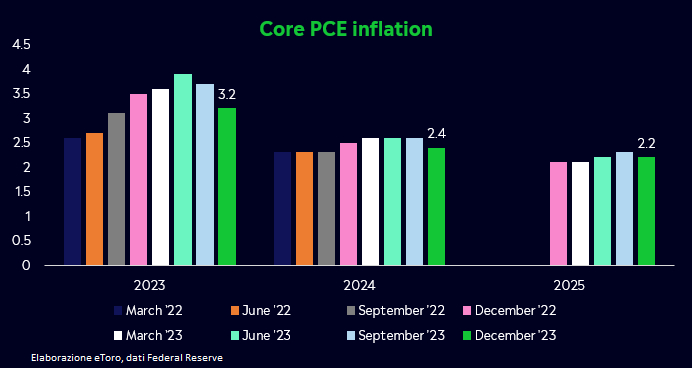

Non solo, le proiezioni sull’inflazione di fondo della spesa per consumi personali (PCE) nel 2024 si sono abbassate. Rispetto alla stima del 2,6% di settembre, l’attuale previsione mediana è del 2,4%, indicando un’inattesa moderazione.

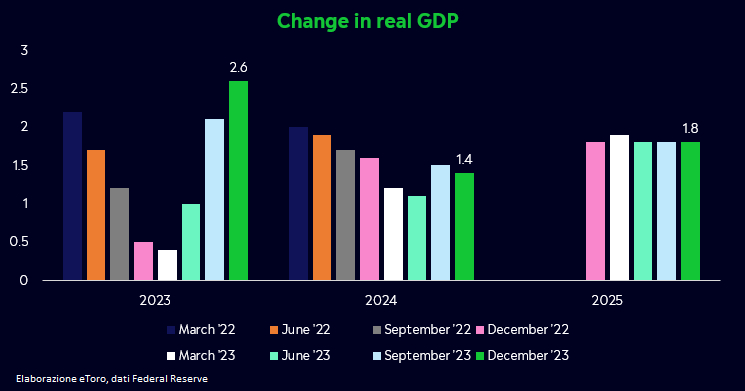

La Federal Reserve è fiduciosa di aver raggiunto un “atterraggio morbido”, cioè una transizione economica senza scosse brusche. È evidente che i mercati ora condividano questa convinzione. La Fed ha abbassato le stime sull’inflazione, ma non ha modificato le aspettative sul mercato del lavoro. Si aspettano che l’inflazione scenda senza un grave picco di disoccupazione, con una crescita del Prodotto Interno Lordo al +1,4% nel 2024. Questa è la definizione di atterraggio morbido.

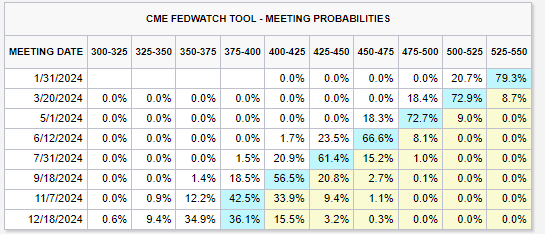

Superata l’iniziale euforia dei mercati, il focus si sposterà ora sull’orologio degli imminenti tagli dei tassi. Al momento, gli investitori indicano con una probabilità del 72,9% un primo taglio già nella prossima riunione di marzo. Questo rappresenta un notevole incremento rispetto al 39,7% registrato appena il 12 dicembre scorso. Ma la vera rivoluzione si delinea nel quadro prospettato per il 2024: si prevede un taglio complessivo di circa 150 punti base, piazzando il tasso nella fascia del 3,75-4,00%. Un taglio che si rivela doppio rispetto alle più caute aspettative della Federal Reserve.

L’inaspettata aggressività dei prezzi, scatenatasi dopo la riunione, rende il mercato estremamente sensibile a ogni nuovo dato in arrivo. La volatilità è ora la regola, e ogni notizia influenzerà il corso degli eventi finanziari. Il palcoscenico è pronto per una fase di incertezza e adattamento alle nuove dinamiche economiche, sebbene resti ottimismo sul futuro di Wall Street.

In un contesto di marcata propensione al rischio, i mercati azionari americani hanno registrato un notevole rialzo nella seduta di ieri, spinti al rialzo dai ribassi nei rendimenti obbligazionari. L’indice Russell 2000, che funge da rappresentante per i titoli a piccola capitalizzazione statunitensi, è stato particolarmente brillante, evidenziando una crescita superiore al 3%. Il Dow Jones ha addirittura raggiunto un nuovo massimo storico, mentre l’S&P 500 si trova a soli -2% dal suo precedente record. Curiosamente, la sovraperformance del mercato non è stata guidata dalle solite protagoniste del settore tech, ma da settori più sensibili alle fluttuazioni dei rendimenti, tra cui utility, immobiliare, sanità e persino il comparto bancario. Un aspetto degno di nota è il notevole movimento dei rendimenti obbligazionari. Il rendimento del Treasury a 2 anni, notoriamente sensibile ai tassi di interesse, ha subito una perdita di oltre 0,30 punti percentuali nel corso della giornata, stabilendosi intorno al 4,43%, il livello più basso riscontrato da giugno. Similmente, i rendimenti a più lungo termine hanno registrato un significativo ribasso, con il rendimento del Treasury a 10 anni che è sceso di oltre 0,18 punti percentuali, posizionandosi appena sopra il 4%. Tuttavia, va notato che le contrattazioni odierne già indicano prezzi che si attestano al 3,96%.

Il calo dei rendimenti dei titoli del Tesoro ha pesato inoltre sul dollaro e ha sostenuto le quotazioni delle materie prime, con l’oro tornato a scambiare sopra i $2.000.

Oggi gli occhi sono puntati sulle decisioni di politica monetaria delle banche centrali, con particolare attenzione rivolta alla Swiss National Bank (SNB), alla Norges Bank, alla Bank of England (BoE) e alla Banca Centrale Europea (BCE).

La BCE, simile alla Fed, sembra orientata verso una politica più neutrale nel breve termine, segnalando chiaramente la rinuncia a ulteriori aumenti dei tassi, soprattutto alla luce dei recenti dati sull’inflazione, risultati notevolmente inferiori alle previsioni. È difficile immaginare Christine Lagarde fissare una tempistica specifica per un futuro taglio dei tassi, poiché sembra preferire un approccio più cauto, basato sulla risposta ai dati effettivi, noto come ‘data dependent’.

Gabriel Debach

eToro Italian Market Analyst

Seguimi anche su:

LinkedIn

Twitter

Faceboo.k

Instagram

eToro

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Dalla ‘Higher for Longer’ alla Rivoluzione della Federal Reserve

Pubblicato 14.12.2023, 09:23

Dalla ‘Higher for Longer’ alla Rivoluzione della Federal Reserve

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.