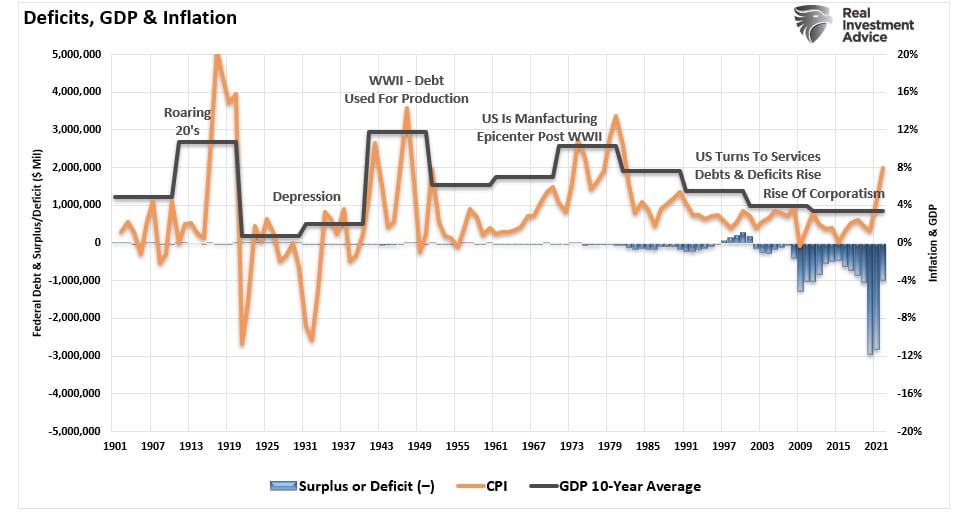

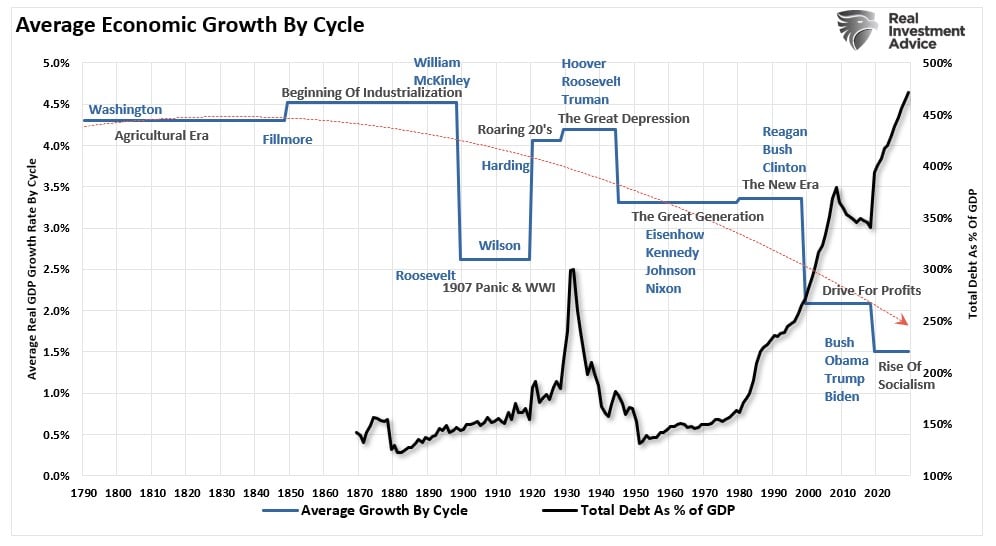

Mentre Washington continua a spendere in modo apparentemente sfrenato, partendo dal presupposto che "spendere di più" è meglio, il debito e il deficit sono importanti. Per comprendere meglio l'impatto del debito e del deficit sulla crescita economica, dobbiamo sapere da dove veniamo. Il grafico mostra il tasso di crescita decennale annualizzato dell'economia nel tempo.

Ciò che dovrebbe saltare subito all'occhio è che il tasso di crescita economica medio decennale è stato di circa l'8%, ad eccezione del periodo della Grande Depressione, dal 1900 al 1990. Da allora, tuttavia, si è registrato un netto calo della crescita economica.

La domanda è: perché? Naturalmente, questa domanda è stata oggetto di un dibattito controverso negli ultimi anni, quando i livelli di debito e deficit degli Stati Uniti sono aumentati a dismisura.

Causazione? O correlazione?

Come spiegherò, è possibile affermare che l'aumento del debito è la causa del rallentamento dei tassi di crescita economica. Tuttavia, dobbiamo iniziare la nostra discussione con la teoria keynesiana, che è stata il principale motore delle politiche fiscali e monetarie degli ultimi 30 anni.

Keynes sosteneva che "un'eccedenza generale si verificherebbe quando la domanda aggregata di beni è insufficiente, portando a una recessione economica con conseguente perdita di produzione potenziale dovuta a una disoccupazione inutilmente elevata, che deriva dalle decisioni difensive (o reattive) dei produttori".

In una situazione del genere, l'economia keynesiana afferma che le politiche governative potrebbero essere utilizzate per aumentare la domanda aggregata, incrementando così l'attività economica e riducendo la disoccupazione e la deflazione. Gli investimenti del governo immettono reddito, che si traduce in una maggiore spesa nell'economia generale, la quale a sua volta stimola un'ulteriore produzione e investimenti che comportano ancora più reddito e spesa. Lo stimolo iniziale dà il via a una cascata di eventi, il cui aumento totale dell'attività economica è un multiplo dell'investimento iniziale".

Keynes aveva ragione nella sua teoria. Affinché la spesa in deficit sia efficace, il "ritorno" degli investimenti deve produrre un tasso di rendimento superiore al debito utilizzato per finanziarli.

Il problema è stato duplice.

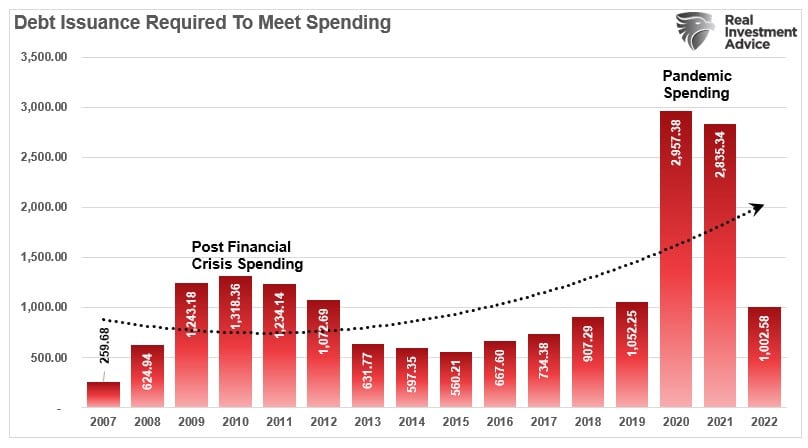

In primo luogo, la "spesa in deficit" avrebbe dovuto essere utilizzata solo durante un periodo di recessione, per poi essere riportata in attivo durante la successiva espansione. Tuttavia, a partire dai primi anni '80, chi era al potere si è attenuto solo alla parte "spesa in deficit". Dopo tutto, "se un po' di spesa in deficit va bene, un bel po' dovrebbe andare meglio", giusto?

In secondo luogo, la spesa in deficit si è spostata dagli investimenti produttivi, che creano posti di lavoro (infrastrutture e sviluppo), al welfare sociale e al servizio del debito. Il denaro utilizzato in questo modo ha un tasso di rendimento negativo.

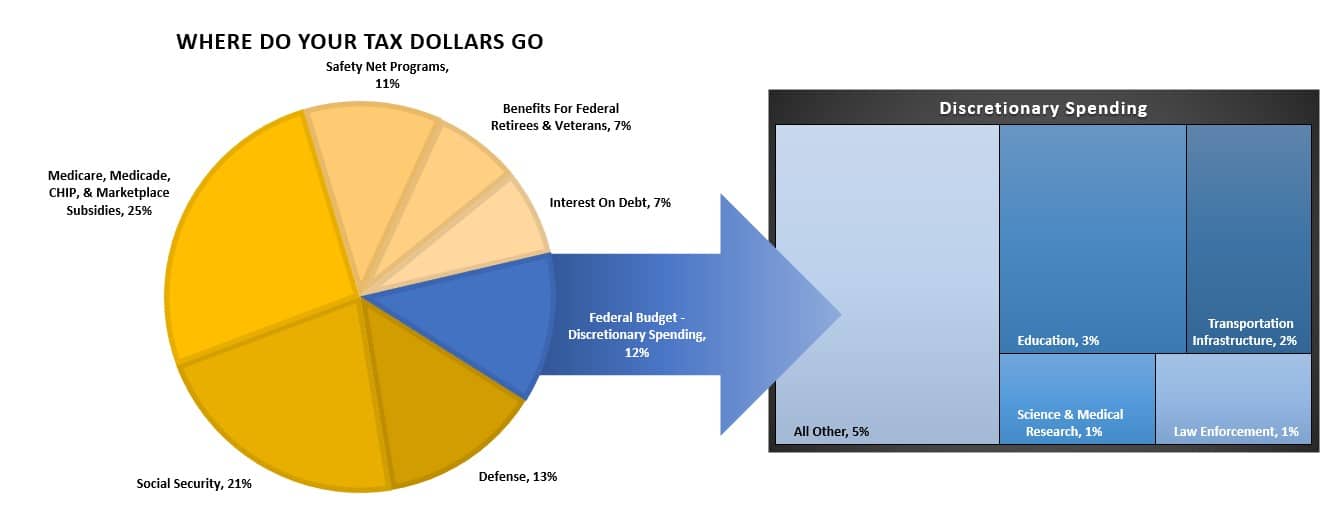

Secondo il Center On Budget & Policy Priorities, circa l'88% di ogni dollaro di tasse va in spese non produttive .

Ecco la vera sorpresa. Nel 2022, il governo federale ha speso 6 trilioni di dollari, pari a quasi il 20% dell'intero PIL nominale della nazione (19,74% per l'esattezza). Di questa spesa totale, SOLO 5 trilioni di dollari sono stati finanziati dalle entrate federali e 1 trilione di dollari è stato finanziato attraverso il debito.

In altre parole, se l'88% di tutte le spese è costituito da assistenza sociale e interessi sul debito, questi pagamenti richiedono 5,3 trilioni di dollari dei 5 trilioni (o il 105%) di entrate.

Vedete il problema?(Nei mercati finanziari, quando si prende in prestito da altri per pagare obblighi che non ci si può permettere, si parla di "schema Ponzi").

Il debito è la causa, non la cura

Questo è uno dei problemi della MMT (Modern Monetary Theory), in cui si presume che "i debiti e i deficit non contano" finché non c'è inflazione. Tuttavia, questa premessa non regge quando si presta attenzione all'andamento del debito e della crescita economica.

Non voglio sostenere che "il debito, in particolare la spesa in deficit, possa essere produttiva". Come ho scritto in precedenza:

"La parola "deficit" non ha un vero significato". Il dottor Brock ha usato il seguente esempio di due paesi diversi.

IlPaese A spende 4 trilioni di dollari con entrate per 3 trilioni di dollari. Questo lascia il Paese A con un deficit di 1 trilione di dollari. Per colmare la differenza tra le spese e le entrate, il Tesoro deve emettere 1 trilione di dollari di nuovo debito. Il nuovo debito viene utilizzato per coprire le spese in eccesso, ma non genera entrate, lasciando un buco futuro che deve essere colmato.

IlPaese B spende 4 trilioni di dollari e riceve 3 trilioni di dollari di entrate. Tuttavia, il trilione di dollari in eccesso, finanziato dal debito, è stato investito in progetti, infrastrutture, che hanno prodotto un tasso di rendimento positivo. Non c'è alcun deficit perché il tasso di rendimento dell'investimento finanzia il "deficit" nel tempo.

Non c'è alcun disaccordo sulla necessità della spesa pubblica. Il disaccordo riguarda l'abuso e lo spreco che se ne fa".

Gli Stati Uniti sono il Paese A.

Gli aumenti del debito nazionale sono stati a lungo sprecati per aumentare i programmi di assistenza sociale e, in ultima analisi, per aumentare il servizio del debito, che ha un effettivo ritorno negativo sugli investimenti. Pertanto, quanto più grande è il saldo del debito, tanto più è economicamente distruttivo, in quanto devia quantità crescenti di dollari dalle attività produttive al servizio del debito.

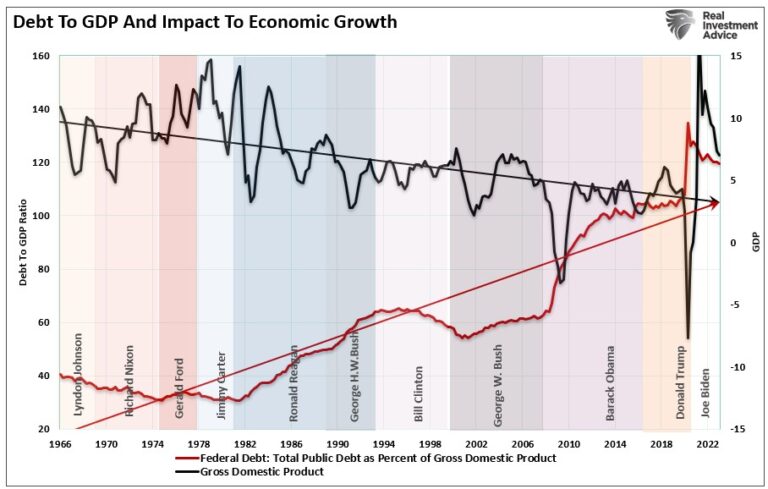

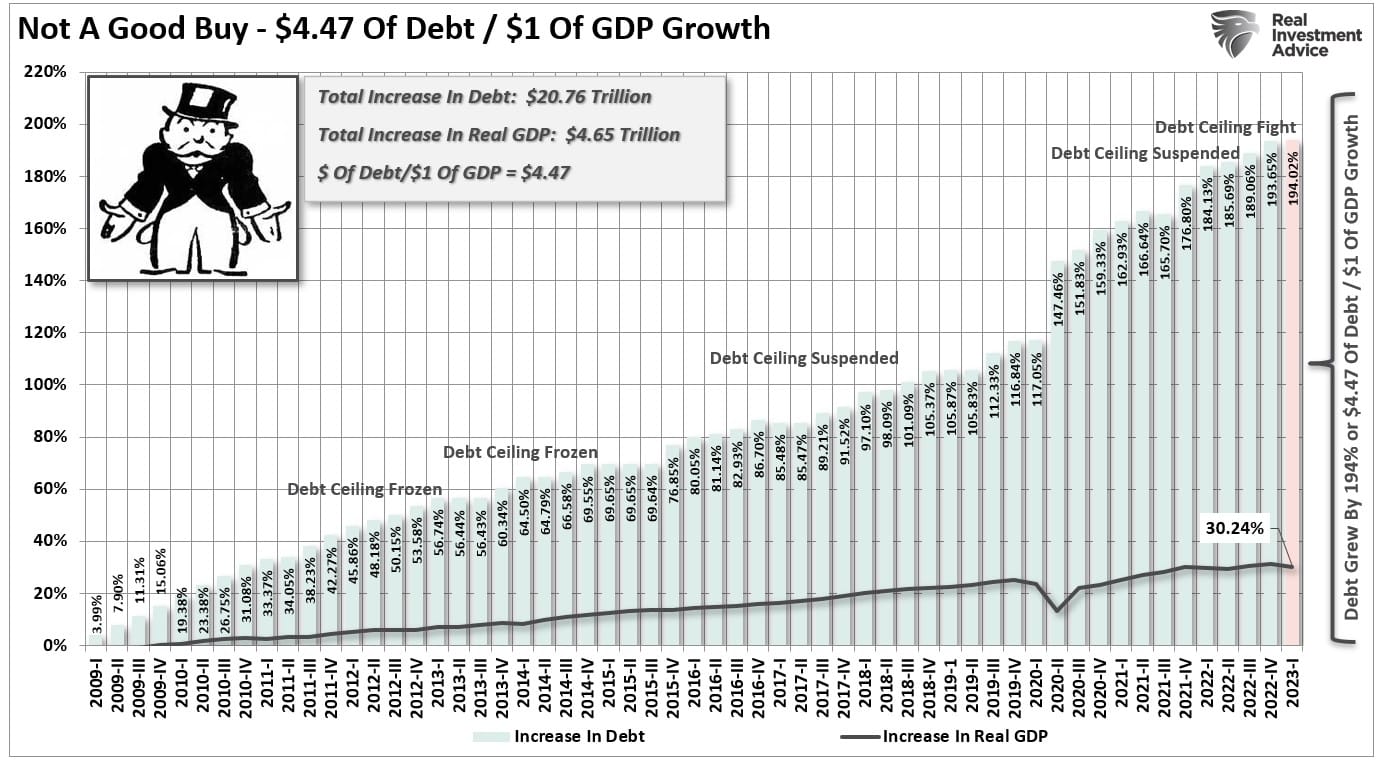

La rilevanza del debito rispetto alla crescita economica è evidente, come mostrato di seguito. Dal 1980, l'aumento complessivo del debito è salito a livelli che attualmente usurpano la totalità della crescita economica. Con i tassi di crescita economica ora ai livelli più bassi mai registrati, la variazione del debito continua a dirottare più dollari delle tasse dagli investimenti produttivi al servizio del debito e del benessere sociale.

L'ironia della sorte è che la crescita economica guidata dal debito richiede sempre più debito per finanziare un tasso di rendimento decrescente sulla crescita futura. Oggi sono necessari 3,02 dollari di debito per creare 1 dollaro di crescita economica reale.

Tuttavia, il problema non è solo il debito federale. È tutto il debito.

Per quanto riguarda le famiglie, esse sono responsabili di circa 2/3 della crescita economica attraverso le spese per i consumi personali. Il debito è stato utilizzato per sostenere un tenore di vita ben superiore a quello che la crescita dei redditi e dei salari poteva sostenere. Questo ha funzionato finché la capacità di fare leva sull'indebitamento è stata un'opzione. Alla fine, il debito raggiunge livelli tali da erodere i consumi economicamente produttivi.

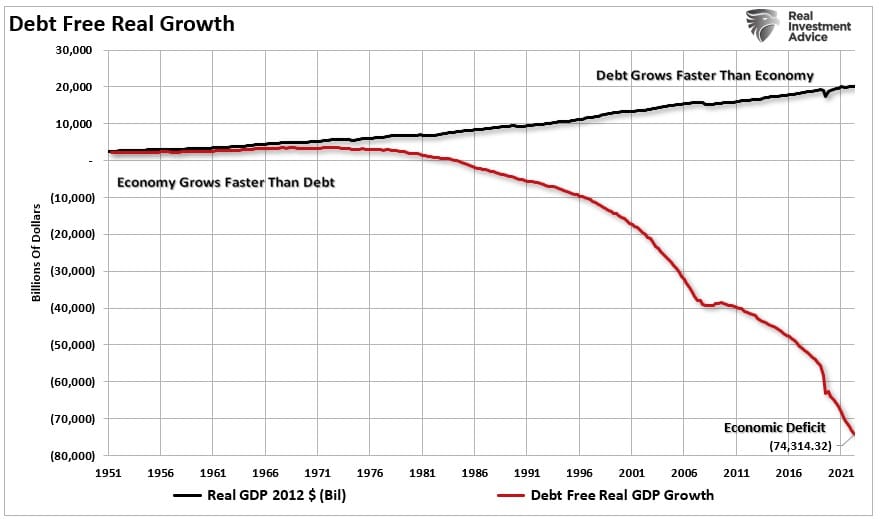

Per i 30 anni dal 1952 al 1982, la crescita economica senza debito ha registrato un surplus. Tuttavia, dall'inizio degli anni '80, la crescita del debito totale del mercato del credito ha eclissato nettamente la crescita economica. Attualmente si registra un deficit economico accumulato di oltre 74 mila miliardi di dollari.

Se messo in prospettiva, si può iniziare a comprendere il problema più significativo che affligge la crescita economica.

Il gioco finale del debito

Non sorprende che le politiche keynesiane non siano riuscite a stimolare una crescita economica su larga scala. Queste politiche fiscali e monetarie, dalla TARP al QE, ai tagli fiscali, hanno solo ritardato il processo di liquidazione finale. Purtroppo, questo ritardo ha creato solo un problema più grande per il futuro. Come ha osservato Zerohedge:

"L'IIF ha sottolineato l'ovvio, ovvero che i costi di prestito più bassi grazie all'allentamento monetario delle banche centrali hanno incoraggiato i Paesi ad assumere nuovo debito. È divertente notare che, così facendo, l'aumento dei tassi è ancora più impossibile, dato che il mondo riesce a malapena a sostenere il 100% del debito rispetto al PIL, per non parlare di tre volte tanto".

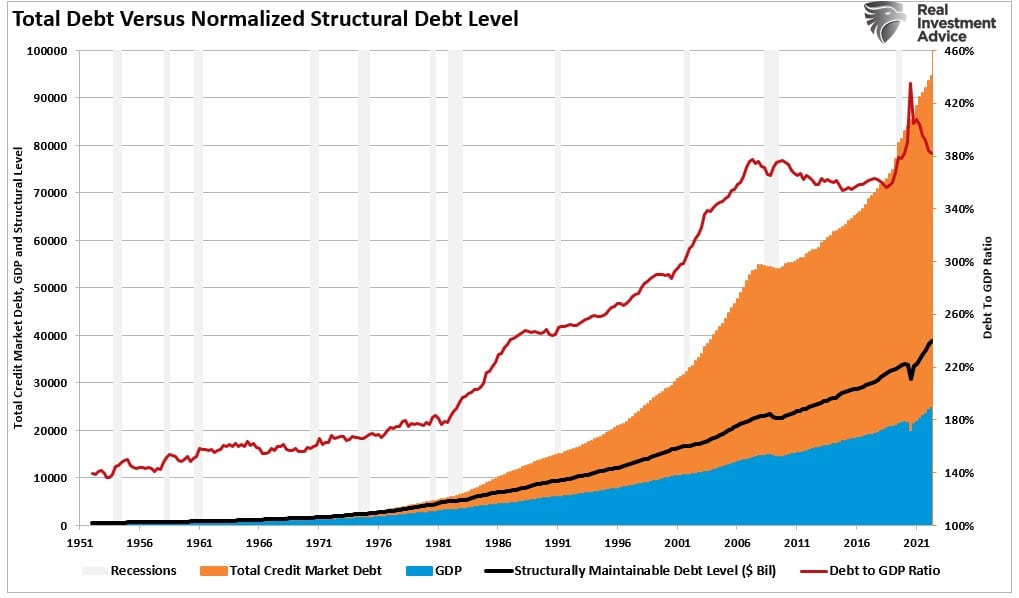

In definitiva, il processo di compensazione sarà molto consistente. Il ritorno a un livello di debito strutturalmente gestibile richiederebbe una riduzione di quasi 50 trilioni di dollari rispetto ai livelli attuali.

Questo è il "grande reset" che molti hanno previsto come "gioco finale".

Il freno economico di una tale riduzione del debito sarebbe un processo devastante. L'ultima volta che si è verificata una simile inversione di tendenza, il periodo era noto come "Grande Depressione".

Questo è uno dei motivi principali per cui la crescita economica continuerà a essere inferiore. Ciò suggerisce che assisteremo a un'economia

- Soggetta a più frequenti recessioni,

- rendimenti del mercato azionario più bassi e

- un contesto di stagflazione, in quanto la crescita dei salari rimane contenuta mentre il costo della vita aumenta.

I cambiamenti nell'occupazione strutturale, la demografia e le pressioni deflazionistiche derivanti dai cambiamenti nella produttività amplificheranno questi problemi.

Correlazione o causalità? Decidete voi, ma 32 trilioni di dollari sono probabilmente più importanti di quanto pensiate.