Gli analisti di Wall Street continuano ad abbassare in modo significativo l’asticella degli utili mentre entriamo nel periodo di riferimento del secondo trimestre. Anche se gli analisti hanno abbassato l’asticella degli utili, negli ultimi mesi le azioni hanno registrato un forte rialzo.

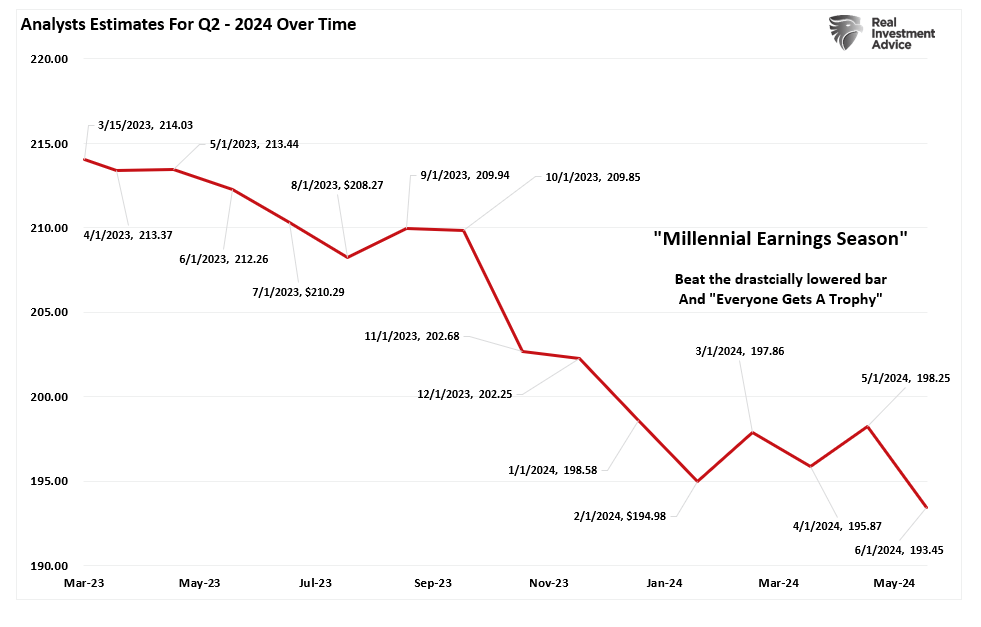

Come abbiamo già scritto, non ci sorprende che un’alta percentuale di società “batta” le stime di Wall Street. Naturalmente, l’elevata percentuale di battute è sempre dovuta alle forti revisioni al ribasso delle stime degli analisti all’inizio del periodo di riferimento. Il grafico seguente mostra le variazioni per il periodo degli utili del secondo trimestre da quando gli analisti hanno fornito le prime stime nel marzo 2023. Negli ultimi 30 giorni gli analisti hanno ridotto le stime di circa 5 dollari per azione.

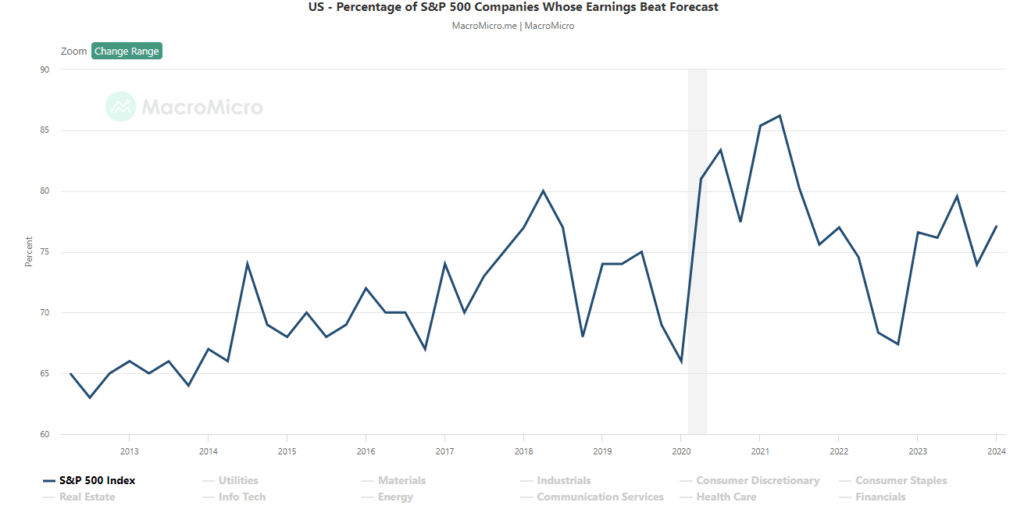

Ecco perché la chiamiamo “Millennial Earnings Season”: Wall Street abbassa continuamente le stime all’approssimarsi del periodo di riferimento, in modo che “tutti ottengano un trofeo”. Un modo semplice per rendersene conto è il numero di società che battono le stime ogni trimestre, indipendentemente dalle condizioni economiche e finanziarie. Dal 2000, circa il 70% delle società ha regolarmente battuto le stime del 5%, ma dal 2017 questa media è salita a circa il 75%. Anche in questo caso, il “ beat rate” sarebbe sostanzialmente più basso se gli investitori mantenessero le stime originali degli analisti.

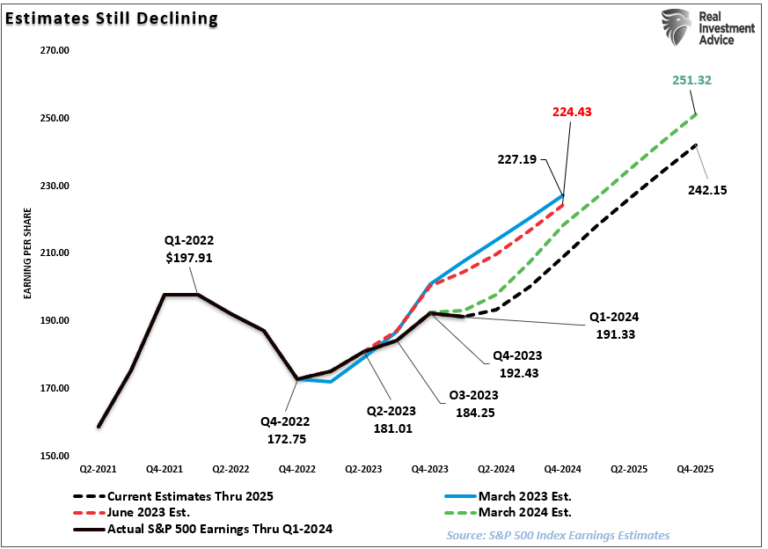

Gli analisti restano ottimisti sugli utili anche se la crescita economica si sta indebolendo, l’inflazione rimane elevata e la liquidità è in calo. Tuttavia, nonostante il calo delle stime sugli utili del secondo trimestre, gli analisti continuano a ritenere che il primo trimestre del 2023 abbia segnato il punto più basso del declino degli utili. Anche in questo caso, nonostante i rialzi dei tassi della Fed e l’inasprimento degli standard di prestito delle banche che rallenteranno la crescita economica.

Tuttavia, tra marzo e giugno di quest’anno, gli analisti hanno ridotto le aspettative per il 2025 di circa 9 dollari per azione.

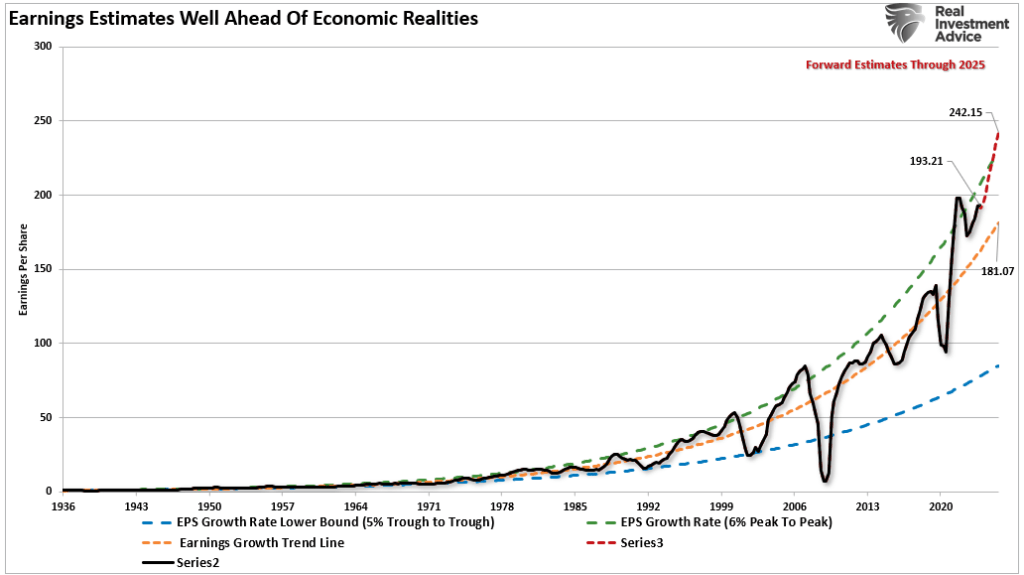

Tuttavia, anche se l’asticella degli utili è stata abbassata andando avanti, le stime degli utili rimangono distaccate dal trend di crescita a lungo termine.

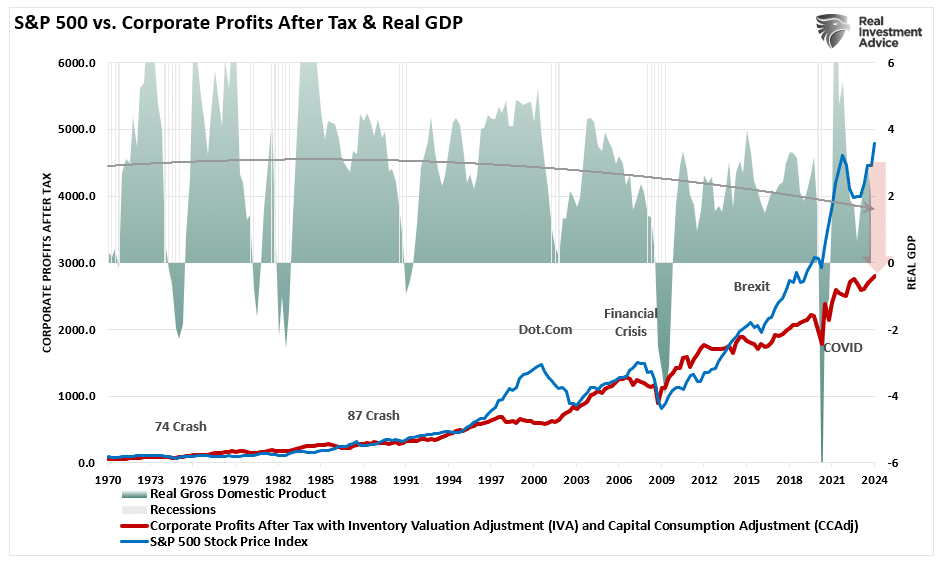

Come abbiamo già evidenziato in precedenza, la crescita economica, da cui le società traggono fatturati e utili, deve anch’essa crescere fortemente perché gli utili crescano al ritmo atteso.

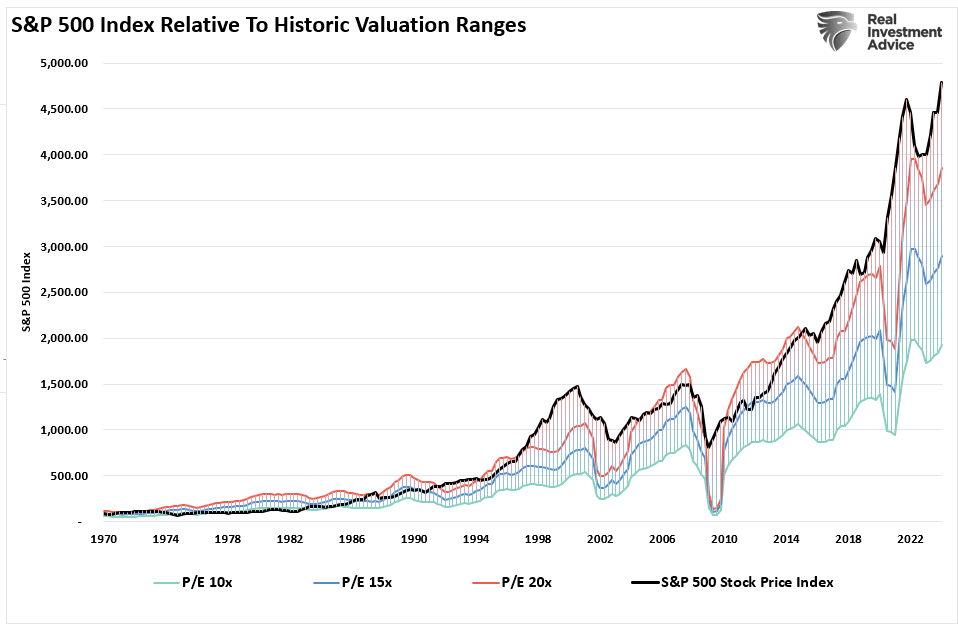

Dal 1947, gli utili per azione sono cresciuti del 7,72%, mentre l’economia ha registrato un’espansione del 6,35% all’anno. Questa stretta relazione tra i tassi di crescita è logica, dato il ruolo significativo della spesa dei consumatori nell’equazione del PIL. Tuttavia, mentre i prezzi nominali delle azioni sono cresciuti in media del 9,35% (compresi i dividendi), alla fine si verificherà un’inversione di tendenza rispetto alla crescita economica sottostante. Questo perché gli utili societari sono funzione della spesa per consumi, degli investimenti aziendali, delle importazioni e delle esportazioni. Lo stesso vale per gli utili societari, per i quali i prezzi delle azioni si sono discostati in modo significativo.

Questo è essenziale per gli investitori a causa del prossimo impatto sulle “valutazioni”.

Date le attuali valutazioni economiche, da Wall Street alla Federal Reserve, è improbabile che si verifichino forti tassi di crescita. I dati suggeriscono inoltre che un ritorno alla media è del tutto possibile.

L’inversione verso la media

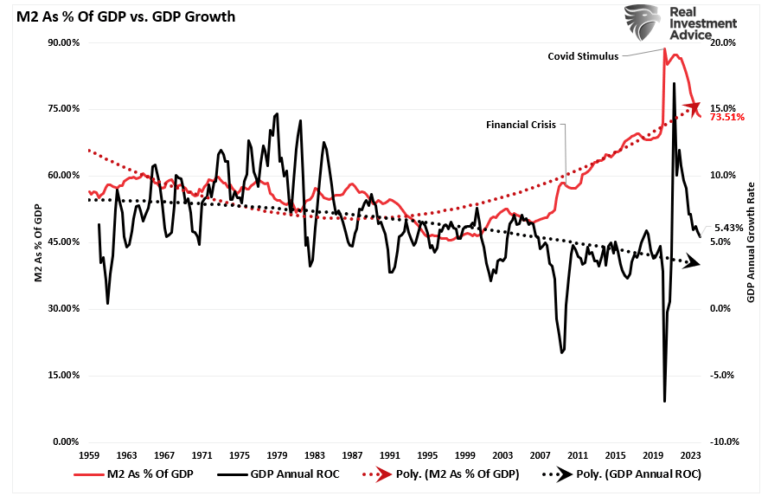

Dopo l’impennata della politica monetaria causata dalla pandemia e la chiusura dell’economia, l’economia sta lentamente tornando alla normalità. Naturalmente, la normalità può sembrare molto diversa rispetto all’attività economica a cui abbiamo assistito negli ultimi anni. Numerosi fattori in gioco sostengono l’idea di un indebolimento dei tassi di crescita economica e, di conseguenza, degli utili nei prossimi anni.

- L’economia sta tornando a una crescita lenta, con il rischio di recessione.

- L’inflazione sta scendendo, il che significa un minore potere di determinazione dei prezzi per le aziende.

- Non ci sono stimoli artificiali a sostegno della domanda.

- Negli ultimi tre anni, il traino dei consumi ora peserà sulla domanda futura.

- I tassi di interesse rimangono sostanzialmente più alti, con un impatto sui consumi.

- I consumatori hanno ridotto drasticamente i risparmi e aumentato il carico di debito.

- Le precedenti scarsità di scorte sono ora eccedenze.

In particolare, questa inversione di tendenza dell’attività sarà esacerbata dal “vuoto” creato anticipando i consumi degli anni futuri.

“Abbiamo già notato un problema intrinseco agli interventi monetari in corso. In particolare, le politiche fiscali attuate dopo il blocco dell’economia causato dalla pandemia hanno creato un’impennata della domanda e degli utili aziendali senza precedenti”.

Come illustrato di seguito, l’impennata della massa monetaria M2 è terminata. Senza ulteriori stimoli, la crescita economica tornerà a livelli più sostenibili e più bassi.

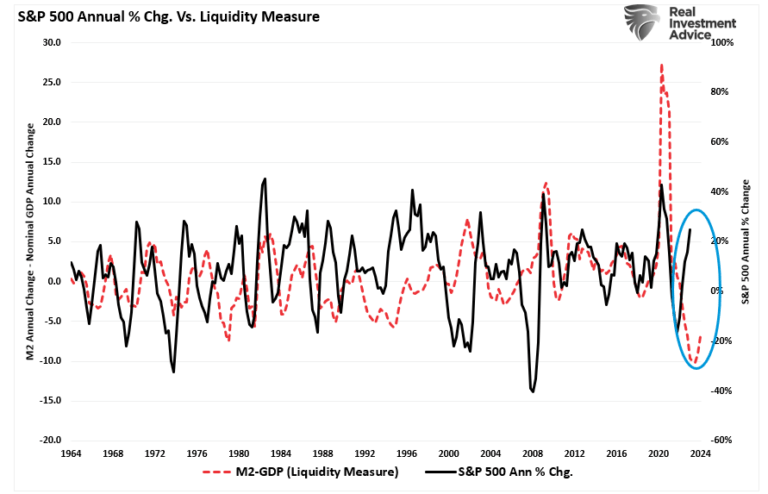

Sebbene i media affermino spesso che “le azioni non sono l’economia”, come si è detto, l’attività economica crea i ricavi e gli utili aziendali. Pertanto, le azioni non possono crescere più velocemente dell’economia per lunghi periodi. Esiste una discreta correlazione tra l’espansione e la contrazione della massa monetaria M2 al netto della crescita del PIL (una misura dell’eccesso di liquidità) e il tasso di variazione annuale dell’indice S&P 500. Attualmente, la deviazione sembra insostenibile. In particolare, l’attuale variazione percentuale annua dell’S&P 500 si sta avvicinando ai livelli che hanno preceduto un’inversione del tasso di crescita.

Quindi, o il tasso di rendimento annualizzato dello S&P 500 diminuirà a causa del riprezzamento del mercato per tassi di crescita degli utili inferiori alle attese, oppure la misura della liquidità sta per salire bruscamente.

Le valutazioni restano un rischio

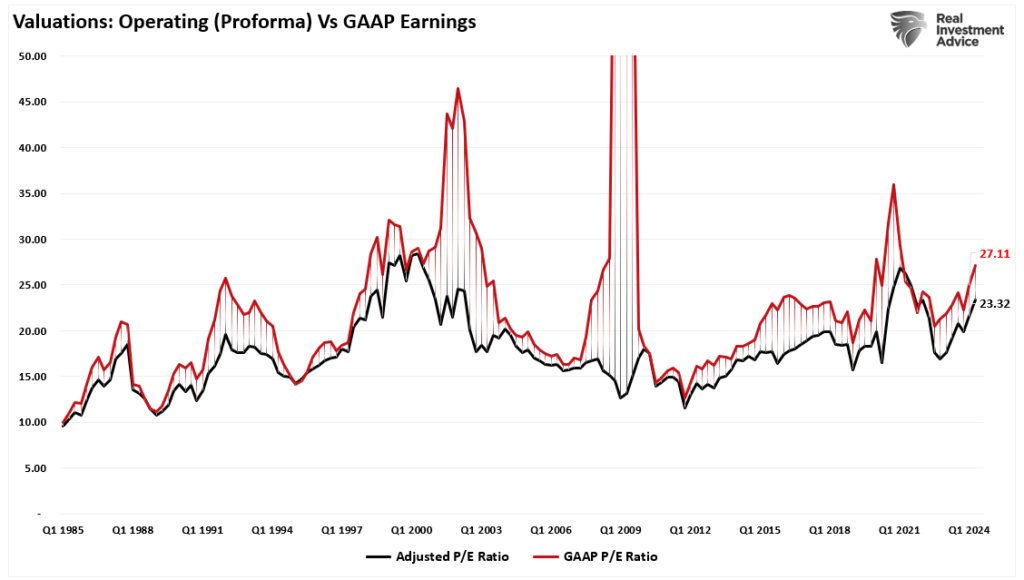

Il problema di Wall Street, che abbassa costantemente l’asticella degli utili riducendo le stime a termine, dovrebbe essere evidente. Dato che Wall Street pubblicizza le stime sugli utili, gli investitori pagano troppo per gli investimenti. Come dovrebbe essere ovvio, pagare troppo per un investimento oggi porta a rendimenti futuri più bassi.

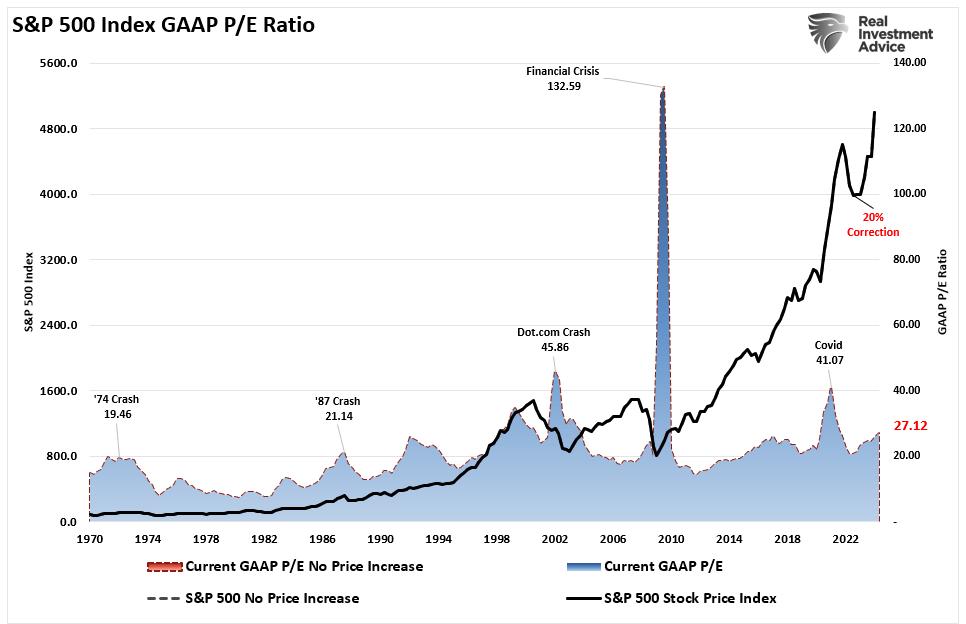

Anche con il calo degli utili rispetto al picco, le valutazioni rimangono storicamente costose sia su base trailing che forward (da notare la significativa divergenza delle valutazioni durante i periodi di recessione, poiché gli utili rettificati NON riflettono ciò che accade con gli utili effettivi).

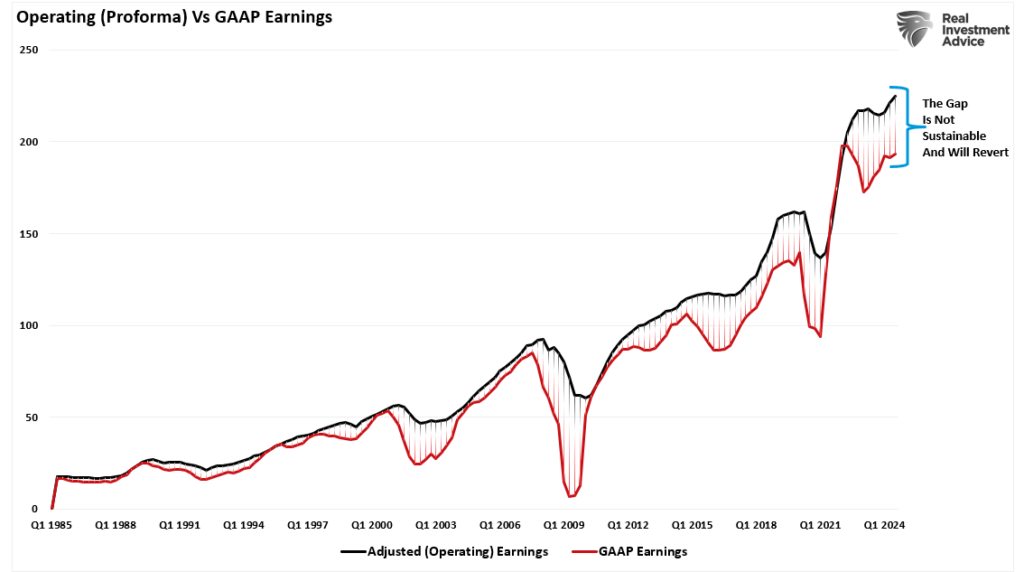

La maggior parte delle società riporta gli utili “operativi”, che offuscano la redditività escludendo tutte le “cose negative”. Esiste una divergenza significativa tra gli utili operativi (o rettificati) e quelli GAAP. Quando esiste un divario così ampio, ci si deve interrogare sulla “qualità” degli utili.

Il grafico seguente utilizza gli utili GAAP. Se ipotizziamo che gli utili attuali siano corretti, il mercato si colloca al di sopra di 27x gli utili (questo livello di valutazione rimane vicino ai picchi di valutazione dei mercati toro precedenti).

Poiché i mercati sono già scambiati ben al di sopra degli intervalli di valutazione storici, ciò suggerisce che i risultati non saranno probabilmente così “rialzisti” come molti attualmente si aspettano. Ciò vale in particolare se la Federal Reserve e il governo non concederanno ulteriori misure monetarie.

Cavalli di Troia

Come sempre, la speranza è che gli utili del secondo trimestre e quelli dell’intero anno prossimo aumentino per giustificare la sopravvalutazione del mercato. Tuttavia, quando gli utili sono in crescita, lo sono anche i mercati.

Soprattutto, gli analisti hanno una lunga e sordida storia di aspettative di crescita eccessivamente ottimistiche, che poi si rivelano inferiori. Questo è il caso in particolare di oggi. Gran parte della crescita economica e degli utili non è stata organica. Al contrario, è stata generata dall’inondazione di stimoli all’economia, che ora si stanno esaurendo.

Pagare troppo per gli asset non ha mai funzionato bene per gli investitori. Con la Federal Reserve intenzionata a rallentare la crescita economica per placare l’inflazione, è logico che gli utili diminuiscano. In tal caso, i prezzi devono adeguarsi alla diminuzione degli utili riducendo gli attuali multipli di valutazione.

Quando si parla di stime degli analisti, bisogna sempre diffidare dei “Greci portatori di doni”.