Sarà capitato anche a te di pensare, almeno una volta, se il rally ha ancora solide basi, se è ancora sostenibile e di conseguenza se il mercato rialzista potrà continuare.

Ecco uno dei miei "rapporti" preferiti per identificare la propensione/avversione al rischio, ha raggiunto nuovi massimi storici

High Beta vs Low Volatility mi ricorda molto gli indici Equally-weighted dell'S&P500 e del Nasdaq, forse perché rappresentano meglio il titolo medio rispetto ai più popolari indici ponderati in base alla capitalizzazione di mercato.

Dal grafico vediamo che dopo marzo 2021 in cui i settori ad Alto Beta (al numeratore) hanno registrato un nuovo massimo storico, sovraperformando quelli a Basso Beta (al denominatore), Per tutto il 2021 hanno tentato di superare quei livelli fino a novembre 2021 dove le cose si sono "ribaltate", le aziende a Basso Beta hanno sovraperformato sfruttando l'incertezza dell'economia (e questo si riflette anche sulle aziende con rating basso). A giugno 2022, la tendenza ha nuovamente avuto una forte inversione sui settori ad Alto Beta, anticipando il forte rally dell'azionario.

Ho ricondiviso il rapporto a metà giugno, fino a quel momento i livelli del 2021 avevano rappresentato una resistenza psicologica "invalicabile", segnalando la possibile e definitiva rottura. Attualmente, un breakout confermato sarebbe la cosa più rialzista che potremmo sperare per la continuazione del trend.

- ⚠️ SALDI! OFFERTA SPECIALE ⚠️ Prova InvestingPro e inizia e sfrutta il FILTRO per scoprire i titoli High Beta sottovalutati! Abbonati QUI E ORA (per 20 centesimi al giorno!!) e ottieni uno SCONTO FOLLE sul tuo piano annuale. Approfitta dei SALDI di Investing.com! ⚠️ (costa meno di un abbonamento Netflix!!)

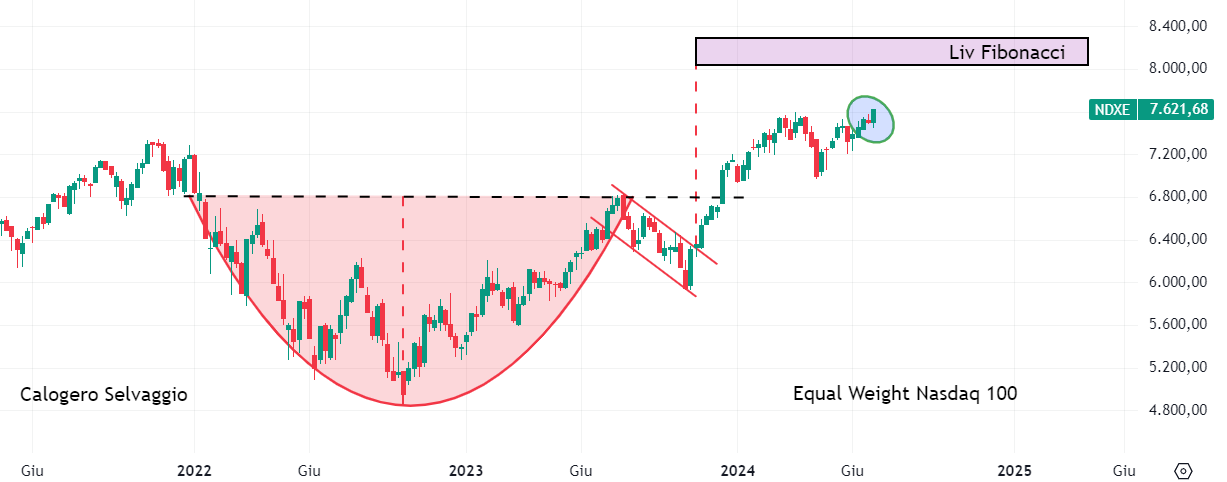

Non solo, parlando di Equally-weighted, quello del Nasdaq ha registrato nuovi massimi.

Dal grafico vediamo che la proiezione del pattern "tazza e manico" sta andando avanti. Si è formato con un trend piuttosto pronunciato che ha portato i prezzi a formare dei minimi nel 2022 per poi invertire la tendenza con molta gradualità formando prima un “fondo”. Quindi abbiamo avuto tra il 2022 ed il 2023 prima la fase in cui si verifica un'accumulazione, fino alla partenza del movimento di inversione che ha portato i prezzi vicino al “bordo” della tazza e poi una correzione che ha formato la parte del manico. Successivamente, a novembre 2023, è ripresa la tendenza al rialzo con la conferma dell'inversione dando luogo alla rottura del bordo della tazza (linea nera tratteggiata) e avviando la proiezione positiva della figura che corrisponde anche ai livelli di estensione di Fibonacci, 1,414%.

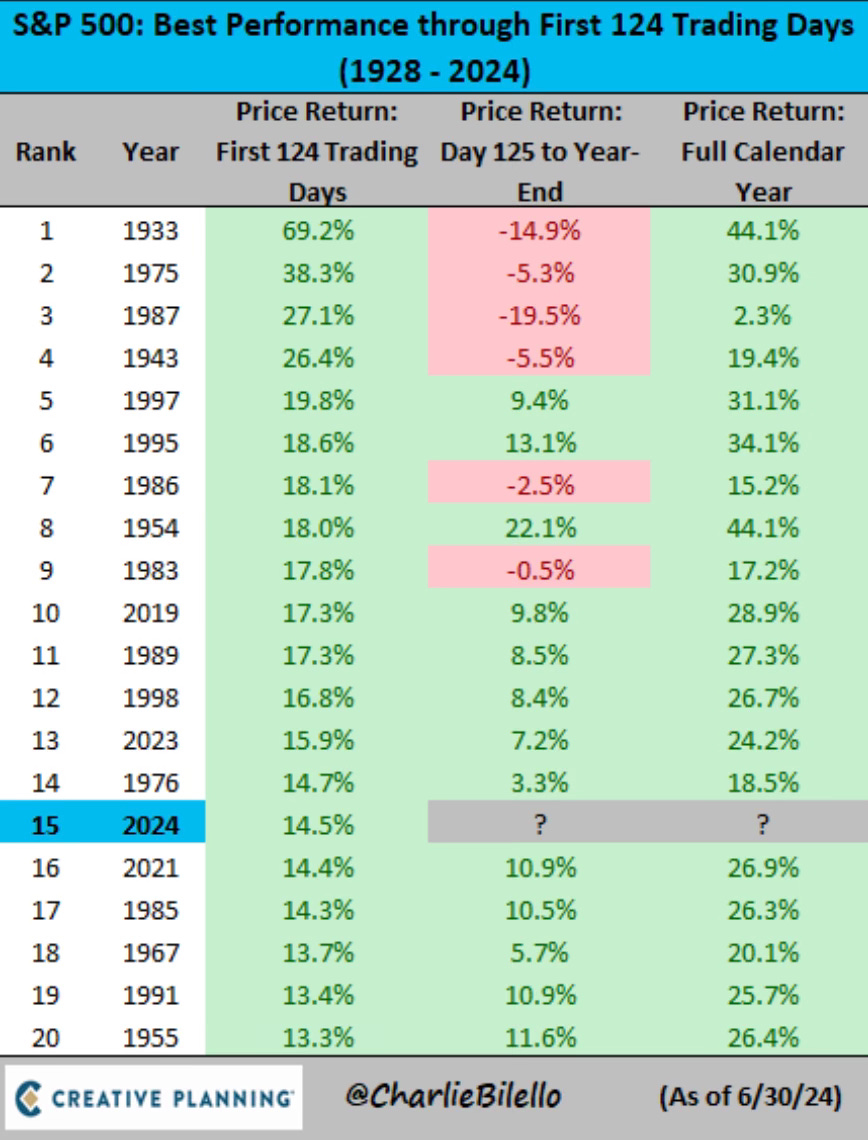

Inoltre la settimana scorsa, corta per le festività, si è conclusa con l'S&P 500 e il Nasdaq con nuovi massimi storici. Il primo ha stabilito per tre volte nuovi massimi storici, raggiungendo 34 nuovi massimi finora nel 2024. Da inizio anno, per chi se lo fosse dimenticato, l'S&P 500 ha avuto un rendimento del +17,3% mentre il Nasdaq del +24,2%.

L'S&P 500 ha avuto il suo quindicesimo miglior "primo semestre dell'anno" partendo dal 1928. Le prime metà dell'anno così veloci non sono storicamente indicative di mercati che hanno "esaurito" tutta la loro forza all'inizio, quindi attenzione. Infatti, negli anni in cui le azioni hanno avuto una performance del 10% (o più) fino a giugno, il rendimento medio registrato a fine anno è stato del 29%.

- ⚠️ SALDI! OFFERTA SPECIALE ⚠️ Prova InvestingPro e SCOPRI i migliori titoli dell'S&P500! Abbonati QUI E ORA (per 20 centesimi al giorno!!) e ottieni uno SCONTO FOLLE sul tuo piano annuale. Approfitta dei SALDI di Investing.com! ⚠️ (costa meno di un abbonamento Netflix!!)

Ci sono buone possibilità di ulteriori rendimenti positivi man mano che i mesi passano (forse più moderati rispetto alla prima parte dell'anno), supportati sia dalla Fed che taglia i tassi sia dagli utili che sono destinati a salire ulteriormente.

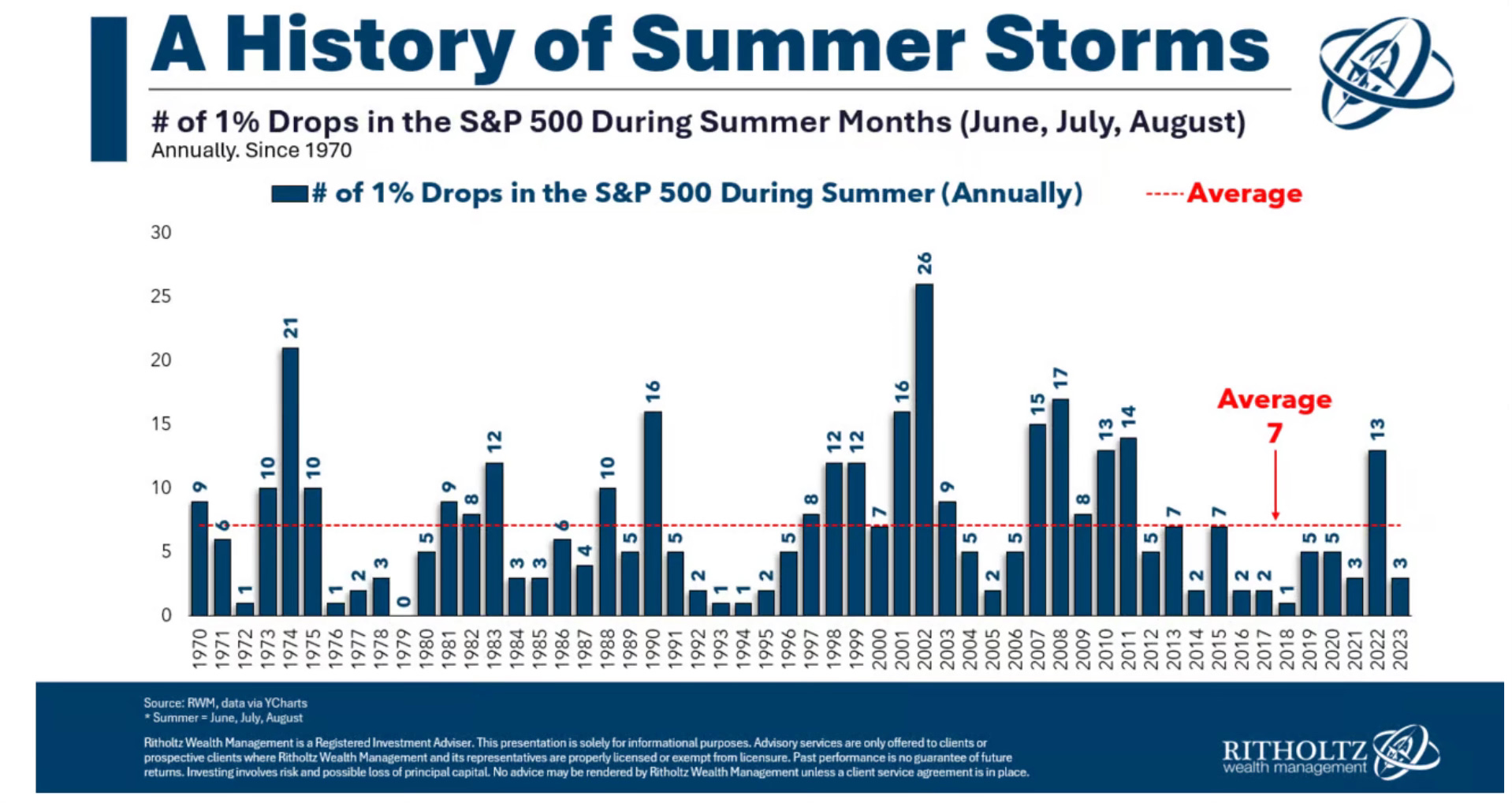

Allo stesso stesso tempo è lecito chiedersi se il mercato possa avere una correzione salutare. In questa fase, non sembra esserci nulla in fermento che possa provocare un declino preoccupante o duraturo, ma non dovrebbe sorprenderci un mercato che riprendere fiato sotto forma di un calo di routine e temporaneo del 5%-10%. Dato il contesto fondamentale positivo, i pullback potrebbero essere un'opportunità di acquisto e ribilanciamento.

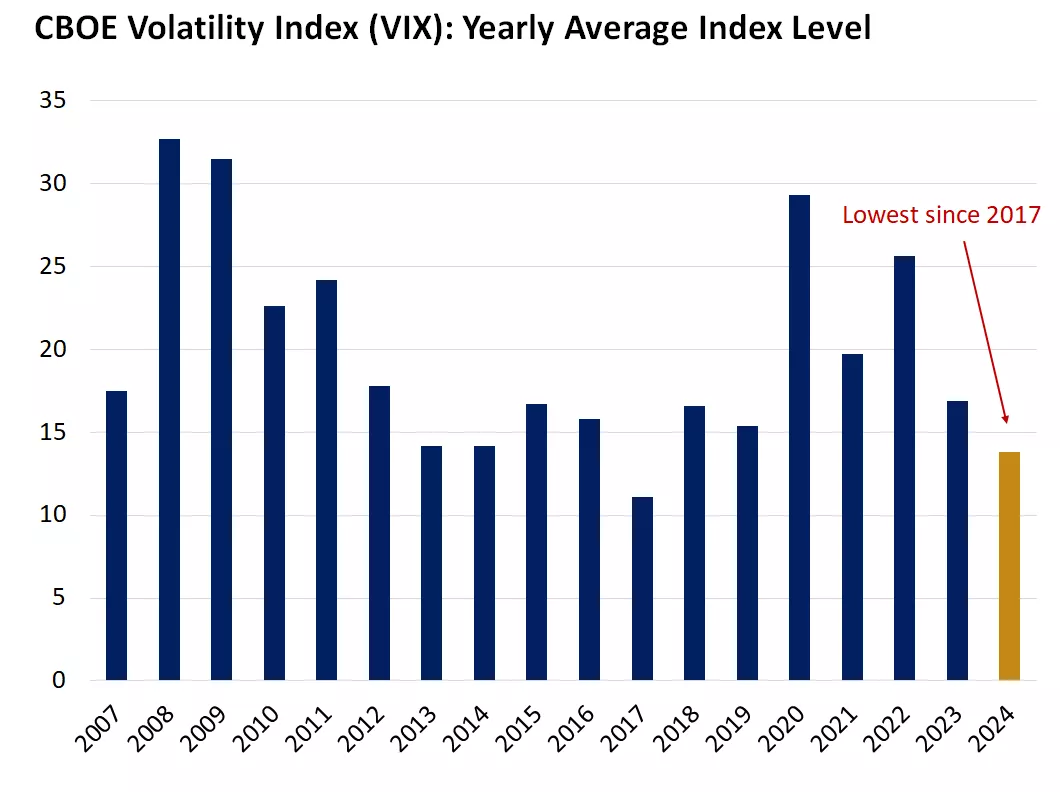

Il grafico evidenzia la storia "delle tempeste estive" e il numero di cali dell'1% nell'S&P 500 durante i mesi estivi (giugno luglio e agosto), mediamente del 7%. Un po' di volatilità è dà tener conto ad un certo punto. Anche se attualmente l'indice VIX (che misura la volatilità del mercato e spesso definito "indice della paura") ha recentemente registrato la sua lettura giornaliera più bassa dal 2019. Considerando la media annuale, il 2024 ha visto un livello di 13,8 cioè il più basso dal 2017 e la seconda media annuale più bassa negli ultimi due decenni.

Infine, mentre entriamo nella seconda metà dell'anno, un dubbio comune che potrebbe sorgere: qual è il momento giusto per investire?

Da una parte, ci sono investitori che stanno esaminando i loro portafogli, chiedendosi se sono posizionati correttamente in vista della seconda metà dell'anno. Altri hanno liquidità in eccesso in attesa dell'opportunità di catturare un pullback.

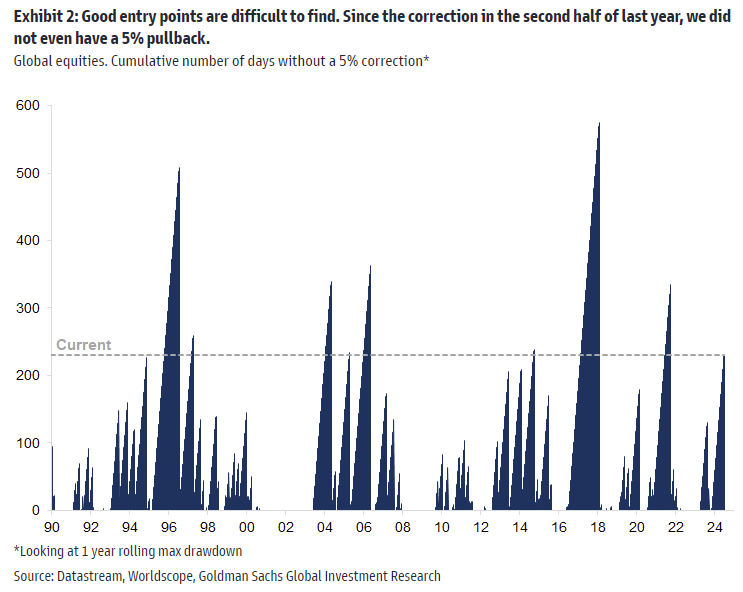

Questi ultimi stanno ancora aspettando di acquistare il ribasso, perché semplicemente non è ancora successo

Una cosa che spesso si dimentica, quando si pensa di aspettare fin troppo una correzione e che si perde gran parte della salita. Inoltre, storicamente la probabilità di avere perdite con l'indice S&P 500 in un dato giorno è leggermente peggiore del lancio di una moneta (46%), ma la probabilità di perdita diminuisce della metà se si estende il periodo ad 1 anno (26%) e in misura maggiore in periodi oltre i 5 anni (10%) e 10 anni (5%).

- ⚠️ SALDI! OFFERTA SPECIALE ⚠️ Prova InvestingPro e inizia a guadagnare grazie all’IA! Abbonati QUI E ORA (per 20 centesimi al giorno!!) e ottieni uno SCONTO FOLLE sul tuo piano annuale. Approfitta dei SALDI di Investing.com! ⚠️ (costa meno di un abbonamento Netflix!!)

Alla prossima!

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

GUARDA l'analisi mensile sugli indici : QUI

GUARDA i TARGET PRO a che punto sono: QUI (Preso TESLA a 250 dollari!)

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".