- Il titolo Exxon Mobil è tra i migliori trade nella ripresa economica post-pandemia

- Mentre il rally dei mercati petroliferi continua, gli analisti sono reticenti a definire XOM un buy agli attuali livelli alti

- Il settore energetico è ciclico, con ogni picco seguito da un brusco ribasso

- Per nuove idee di investimento, visitate InvestingPro+

Le azioni del colosso energetico USA Exxon Mobil (NYSE:XOM) sono schizzate negli ultimi due anni. Dopo il balzo del 67% nel 2021, la società di Irving, Texas, ha guadagnato un altro 61,2% quest’anno, rendendo il titolo uno dei migliori trade nel contesto post-pandemia. Il titolo XOM ieri ha chiuso a 98,84 dollari.

Il fattore principale alla base del rally è un mercato del petrolio estremamente teso. Quest’anno, i future del Brent sono rimbalzati di oltre il 50% a circa 120 dollari al barile, tra l’impennata della domanda energetica e le scorte globali tese, un trend accelerato dopo l’invasione russa dell’Ucraina.

Ma, mentre il rally continua, gli analisti sono poco convinti a definire XOM un buy ai livelli attuali, suggerendo che ci siano pochi rialzi da qui e che il rally si sia già esaurito.

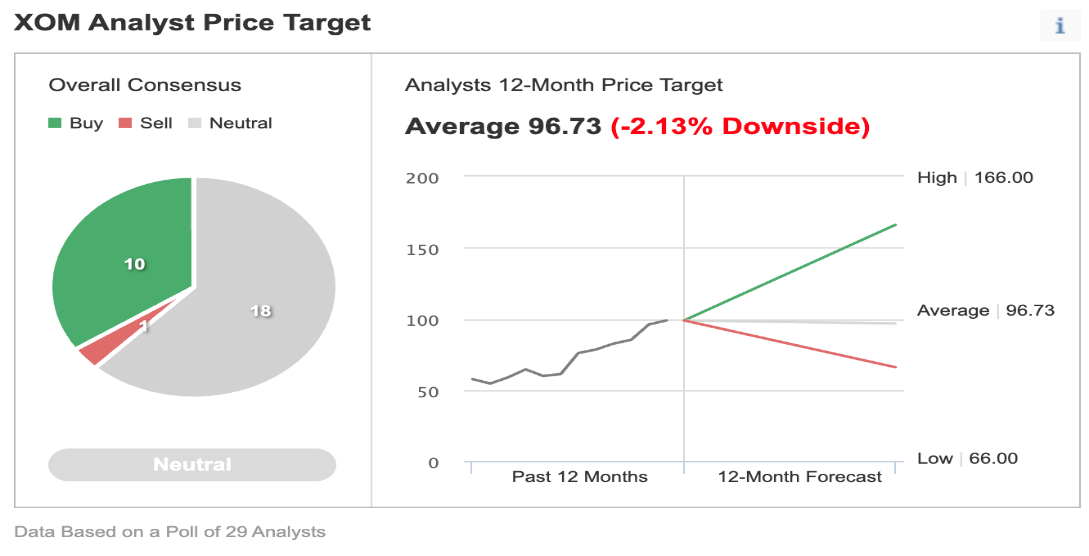

In un sondaggio di Investing.com condotto su 29 analisti, 18 hanno indicato il titolo XOM come neutral; uno sell, e solo 10 buy.

Fonte: Investing.com

Il target su 12 mesi ora implica un ribasso di oltre il 2%, una brusca inversione dalla stima precedente che segnalava più rialzi.

Uno dei motivi di questo cambiamento sembra essere la crescente preoccupazione che l’economia globale stia lentamente andando verso una recessione, causata dall’impennata dell’inflazione e dagli aggressivi interventi delle banche centrali per inasprire le condizioni finanziarie.

I mercati azionari di USA ed Europa mettono in conto una probabilità del 70% che l’economia vada in recessione sul breve periodo, secondo le stime di J.P. Morgan. La paura di una recessione si sente da mesi, tra la guerra in Ucraina, i lockdown per il coronavirus in Cina e la Federal Reserve più aggressiva.

Queste aspettative colpiscono direttamente il settore energetico, altamente ciclico, con ogni picco seguito da un brusco ribasso. I periodi di prezzi alti o portano a più trivellazioni o pesano sulla domanda, fino a quando il prezzo non scende.

Una storia di re-rating

Sono passati poco più di due anni dal più recente minimo, quando i future del petrolio erano andati brevemente in territorio negativo all’apice della distruzione della domanda per la pandemia. Il prezzo di XOM è circa triplicato da quel tonfo.

Sebbene sia quasi impossibile prevedere quando i mercati energetici svolteranno, ci sono forti segnali che suggeriscono che Exxon è diventato una scelta a lungo termine migliore ed una società favorevole per gli investitori dopo una considerevole ristrutturazione.

Exxon continua a tagliare costi, creando un cuscinetto maggiore per coprire il dividendo: al momento rende il 4,06% e gli azionisti ricevono 3,56 dollari ad azione all’anno. Si tratta del terzo rendimento più alto tra i titoli quotati sull’indice S&P 500.

La società intende risparmiare altri 3 miliardi di dollari di costi entro la fine del prossimo anno, per spingere i ritorni degli azionisti ed approfittare dei prezzi del petrolio alti.

Le nuove misure di risparmio probabilmente taglieranno i costi di 10 dollari al barile. Basterebbe a pagare il 60% del dividendo. Secondo Exxon, i risparmi contribuiranno a raddoppiare gli utili ed il “potenziale” di flussi di cassa entro il 2027, spingendo i ritorni.

In una nota della scorsa settimana, J.P. Morgan ha confermato Exxon come overweight, definendolo una “storia di re-rating” che può “muoversi ancora”.

Inoltre, le considerevoli operazioni di rifinanziamento di Exxon e la sua presenza nel bacino Permiano hanno il potenziale di far schizzare i profitti in futuro.

Secondo Devin McDermott, analista azionario di Morgan Stanley, i margini di raffinazione stanno andando alle stelle per i livelli bassi di scorte di prodotti raffinati a livello globale, mentre la domanda di prodotti (come carburante per aerei e benzina) si sta riprendendo. I margini probabilmente resteranno forti da qui in avanti, soprattutto se il mondo continuerà ad evitare le importazioni di prodotti raffinati dalla Russia.

Morale della favola

Il titolo XOM potrebbe sembrare un frutto già maturato dopo il possente rally degli ultimi due anni. Ma se il vostro obiettivo di investimento è a lungo termine, ci sono molte ragioni per credere che il rally possa continuare.

***

Alla ricerca di nuove idee? Su InvestingPro+ potete esaminare oltre 135 mila titoli azionari per trovare i titoli con la crescita più rapida o i più sottovalutati al mondo, con dati, strumenti e dettagli professionali. Scopri di più »