Rassegna giornaliera sul mercato forex, 16 settembre 2020

Analisi realizzata alla chiusura del mercato statunitense a cura di Kathy Lien, Direttrice di FX Strategy per BK Asset Management.

Il dollaro USA sale sulla scia dell’annuncio di politica monetaria della Federal Reserve. Sebbene il messaggio principale del vertice del FOMC di oggi sia stato nessun aumento dei tassi per i prossimi 3 anni, il biglietto verde si è rafforzato, proprio come aveva fatto dopo Jackson Hole, perché non si è trattato di una sorpresa. Come previsto, infatti, la Federal Reserve ha lasciato la politica monetaria invariata ed ha promesso di non intervenire sui tassi fino a quando non sarà raggiunta la massima occupazione. Tuttavia, il voto non è stato unanime, con 2 policymaker su 9 in dissenso. Kaplan avrebbe voluto una “maggiore flessibilità della politica” una volta raggiunti gli obiettivi di occupazione ed inflazione, mentre Kashkari avrebbe voluto che le linee guida specificassero che non ci saranno aumenti fino a quando l’inflazione non sarà sostenuta al 2%. Il grafico “dot plot” mostra che 13 policymaker su 17 prevedono tassi invariati fino al 2023, mentre uno dei membri si aspetta un aumento dei tassi nel 2022 e tre prospettano tassi sopra lo zero nel 2023. La banca centrale non si aspetta che l’inflazione superi l’obiettivo prima del 2023. Secondo il Presidente Powell, sono stati effettuati degli importanti cambiamenti nella dichiarazione oggi per chiarire l’impegno della banca nei confronti di tassi bassi. Ha anche sottolineato la necessità di supporto fiscale perché, senza di esso, l’economia vedrebbe dei rischi ribassisti.

La spesa dei consumatori è stata più debole del previsto, salendo solo dello 0,6% nel mese di agosto ma, ancora una volta, l’impatto sul dollaro è stato limitato. Gli economisti speravano in un incremento dell’1%, ma gli americani avvertono gli effetti della fine dei sussidi di disoccupazione extra. Sebbene il Presidente Trump abbia firmato un ordine esecutivo per continuare a pagare 300 dollari alla settimana di bonus disoccupazione, alcuni stati come quello di New York stanno offrendo solo 3 settimane di pagamenti arretrati di agosto, che potrebbero essere estesi a 5 settimane e, al massimo, 6 settimane. Ad un certo punto i soldi finiranno e, anche se i titoli azionari stanno andando alla grande, l’economia invece no, il che significa che la spesa potrebbe rallentare ancora nei prossimi mesi. Tuttavia, per il momento, gli investitori sono soddisfatti dell’impegno della banca centrale nei confronti di tassi di interesse bassi e della prospettiva di un vaccino entro quest’anno. Le prime dosi, che potrebbero essere disponibili già entro 24 dopo l’approvazione dell’ente regolatore, saranno destinate ai lavoratori essenziali ed alle persone che ne hanno più bisogno e, secondo il CDC, un vaccino potrebbe essere disponibile per tutti gli americani già nel secondo o nel terzo trimestre del 2021. Buone notizie come queste hanno mantenuto il dollaro richiesto nonostante le prospettive prudenti della Fed sui tassi di interesse. Sono previsti inoltre dei miglioramenti nei dati di domani della Fed di Philadelphia e nel report sul mercato immobiliare.

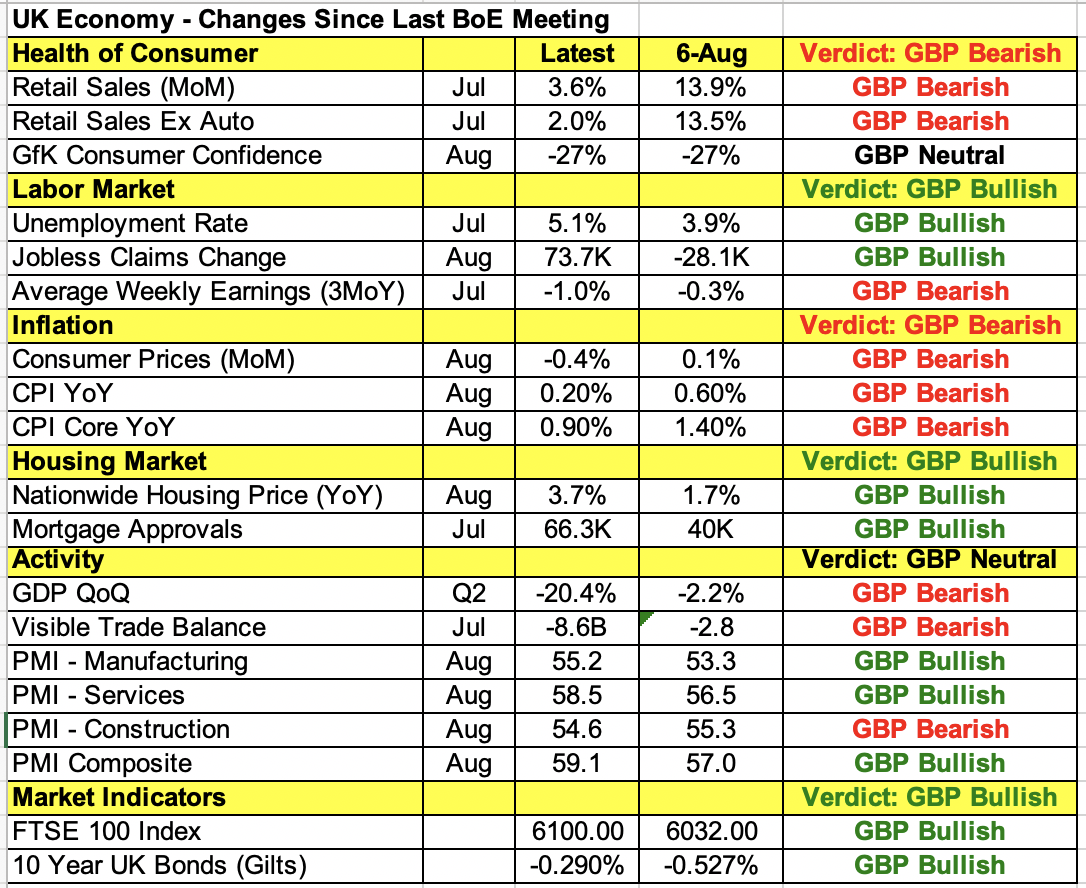

Ci sono altri 2 annunci di politica monetaria questa settimana: quello di stasera della Banca del Giappone e quello di domani della Banca d’Inghilterra. Non sono previsti cambiamenti da nessuna delle due ma i riflettori saranno puntati sulle previsioni, proprio come nel caso della Fed. Tra i due eventi, il vertice in Giappone sarà quello con meno influenza sul mercato. Visti i recenti miglioramenti dei dati, vi è meno urgenza di aumentare gli stimoli e, con un nuovo Primo Ministro, ci sono altre priorità più impellenti. Nel Regno Unito, dal vertice di agosto si è vista più debolezza che forza. La crescita delle vendite al dettaglio è rallentata, la crescita dei prezzi al consumo è scesa al minimo di 5 anni ed i compensi sono diminuiti. Si sono registrati dei miglioramenti nel settore manifatturiero e dei servizi ma, con il paese che cerca di ignorare alcune parti dell’accordo di divorzio, l’incertezza è alta. I membri della commissione di politica monetaria hanno votato 9-0 per lasciare la politica invariata, ma hanno alzato le previsioni sulla crescita. Tuttavia, all’inizio del mese, i commenti del Governatore della BoE Bailey sono stati meno incoraggianti. Ha descritto il quadro della spesa dei consumatori come incostante e controbilanciato da investimenti deboli. Ramsden, membro della MPC, ha affermato che la banca centrale potrebbe aumentare considerevolmente il ritmo del QE se necessario, mentre secondo Saunders probabilmente un ulteriore allentamento sarebbe appropriato. Sarà interessante vedere se il Governatore Bailey condivide queste opinioni e se uno o due policymaker, come Saunders, voteranno a favore di un allentamento della politica monetaria. Se dovesse succedere, la sterlina cederà rapidamente i suoi guadagni.

Sotto i riflettori anche il dollaro australiano e quello neozelandese, con il PIL del 2° trimestre della Nuova Zelanda ed i dati sul mercato del lavoro in Australia in agenda. Un miglioramento dei principali indicatori non ha aiutato l’AUD, rimasto indietro in parte per via delle aspettative di condizioni del mercato del lavoro più deboli. Secondo gli indici PMI, le condizioni del mercato del lavoro nel settore dei servizi e della manifattura sono peggiorate il mese scorso. Il dollaro neozelandese è salito per il quarto giorno di fila, ma il secondo trimestre è stato duro per tutti i paesi e la Nuova Zelanda non ha fatto eccezione. Perciò, sebbene la crescita del PIL del secondo trimestre sia prevista a -12,5%, i trader hanno perlopiù ignorato questa debolezza perché il paese è stato uno dei primi a riaprire. Anche se alcune restrizioni sono state imposte nuovamente, la vita in Nuova Zelanda è più vicina alla normalità che nella maggior parte delle altre nazioni. Il dollaro canadese sale contro il biglietto verde nonostante i dati più deboli sull’inflazione, dopo che gli USA hanno eliminato i dazi sulle importazioni di alluminio subito prima che il Canada potesse contrattaccare.