- GE intende dividersi in tre società separate quotate in borsa nei prossimi due anni, per sbloccare valore

- La suddivisione rappresenta una buona opportunità di acquisto ora che la compagnia ha migliorato il bilancio e semplificato la sua struttura

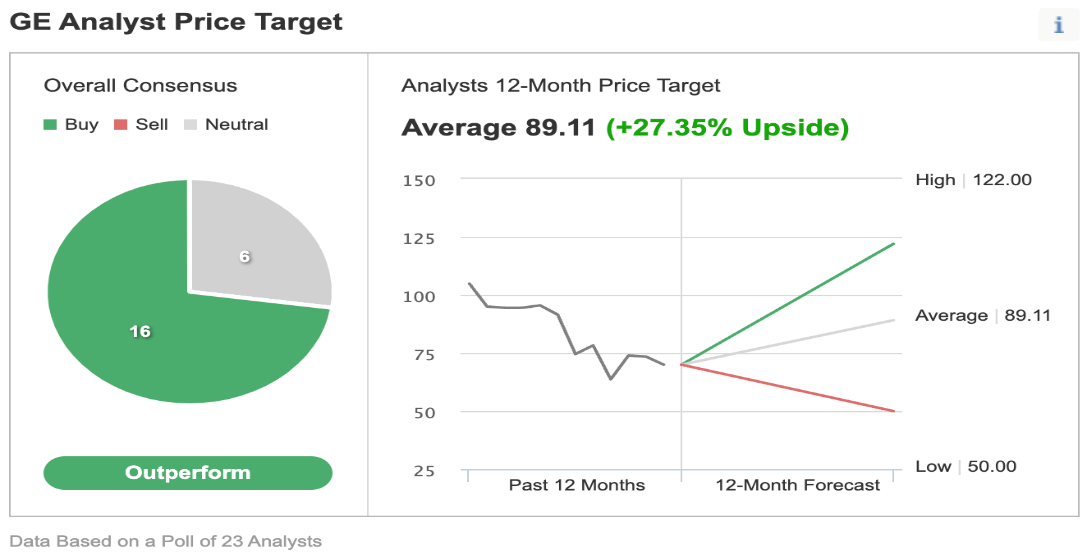

- La maggior parte degli analisti di Wall Street è bullish sulle prospettive di GE

È difficile proporre un’ipotesi bullish su General Electric (NYSE:GE): il conglomerato industriale di 130 anni d’età è ancora nel bel mezzo di un profondo processo di ristrutturazione dopo essere clamorosamente caduto in disgrazia nell’ultimo decennio.

L’amministratore delegato Larry Culp ha preso il timone nel 2018 per salvare la nave che stava affondando, dopo anni di cattiva gestione finanziaria.

La sua missione già difficile si è fatta ancora più complicata quest’anno. Oltre a tutti i problemi interni, GE è alle prese con l’inflazione, gli sconvolgimenti delle filiere e le restrizioni per il COVID in Cina.

Per affrontare queste difficoltà, il conglomerato di Boston intende dividersi in tre società quotate in borsa nei prossimi due anni, che includono le sue divisioni sanità, aviazione ed energia.

La divisione sanitaria di GE sarà la prima a separarsi nel gennaio 2023. Sarà seguita dalle divisioni energia rinnovabile, energia da combustibili fossili e digitale, che si uniranno in un’unica entità energetica nel 2024. La terza compagnia comprenderà GE Aviation, la divisione di motori per aerei.

Culp, vicino al quarto anniversario da CEO, ha rivoluzionato le pratiche di produzione, ha venduto divisioni, ripagato i debiti e reso le immense divisioni di GE responsabili per la copertura dei propri costi.

Mentre la compagnia si avvicina al suo primo importante traguardo nel processo di inversione di rotta, alcuni segnali mostrano che Culp e il suo team stanno avendo successo nella missione di instillare un po’ di vita in GE.

Slancio nella divisione aviazione

Nel suo ultimo report sugli utili, GE ha facilmente battuto le aspettative di Wall Street, riportando sorprendenti flussi di cassa positivi, alimentati dalla divisione motori per aerei, le cui vendite sono schizzate del 27%. Ciò ha contribuito a spingere i profitti della società madre a 0,78 dollari ad azione, contro la media di 0,37 dollari attesa dagli analisti.

Le azioni del gruppo di Boston hanno battuto l’indice di riferimento S&P 500 negli ultimi due mesi, con molti analisti che consigliano di comprare il titolo per approfittare dello spinoff.

La ripresa dell’attività aerospaziale della compagnia ed i progressi nell’inversione di rotta sono i due principali fattori che mantengono gli analisti bullish su questo nome industriale malgrado il macrocontesto difficile.

In un sondaggio di Investing.com condotto su 23 analisti, il 70% ha un rating buy, con un price target su 12 mesi che implica un potenziale di rialzo del 27,3%.

Fonte: Investing.com

Goldman Sachs ha lodato i dirigenti nella sua recente nota, affermando che le divisioni sanità ed aviazione di GE stanno prendendo slancio:

“Confermiamo il buy, in quanto riteniamo che GE abbia un’allettante esposizione al ciclo lungo e crediamo che la valutazione non stia rispecchiando i progressi fatti per diventare una compagnia fondamentalmente forte”.

Nuovo fattore

Anche Wolfe conferma GE come outperform in una recente nota, spiegando che il bonus fiscale per l’eolico previsto dall’Inflation Reduction Act del Presidente Biden sarà un fattore positivo per le azioni GE. La divisione Energie Rinnovabili di GE è andata sotto pressione quest’anno, in quanto alcuni clienti dell’eolico onshore negli USA, dove GE è il maggiore fornitore, hanno sospeso gli ordinativi dopo la scadenza di un importante bonus fiscale statunitense.

La nota di Wolfe aggiunge:

“Ecco perché il ripristino del bonus fiscale sulla produzione nell’Inflation Reduction Act, con visibilità dei progetti nei prossimi 10 anni, è un fattore tanto importante per la ripresa”.

L’investitore value Mason Hawkins, che possedeva 3,28 milioni di azioni di GE alla fine del Q2, afferma che il mercato non sta dando il giusto credito a GE per i materiali miglioramenti apportati dal CEO Larry Culp.

“Il bilancio oggi è più forte di quanto non lo era da molto tempo, e ciascuno dei tre principali segmenti aziendali ha davanti una traiettoria solida per aumentare gli utili, a prescindere dal contesto economico”.

Morale della favola

Il titolo GE potrebbe non mostrare molto slancio positivo sul breve termine, col contesto macroeconomico ostile per le compagnie industriali. Ma, per gli investitori a lungo termine, la suddivisione di GE rappresenta una buona opportunità ora che la compagnia ha un piano per approfittare della sua posizione dominante sul mercato, soprattutto in sanità ed aviazione.

Secondo me, per gli investitori con alta propensione al rischio, costruirsi una posizione nel titolo GE con un orizzonte a 3/5 anni potrebbe essere una mossa produttiva.

Nota: L’autore non possiede azioni GE.