- Dopo il vertice FOMC, i mercati hanno messo in conto una Fed più prudente

- Ma i governatori e i membri del consiglio direttivo della Fed smentiscono

- I mercati potrebbero aver valutato malissimo la questione

L’idea di una Fed più pacata potrebbe essere stato un enorme errore da parte dei mercati. Questa settimana una serie di governatori della Fed e membri del consiglio direttivo hanno fatto notare che i tassi dovranno ancora salire di molto e restare alti per un po’ per far scendere l’inflazione all’obiettivo del 2%.

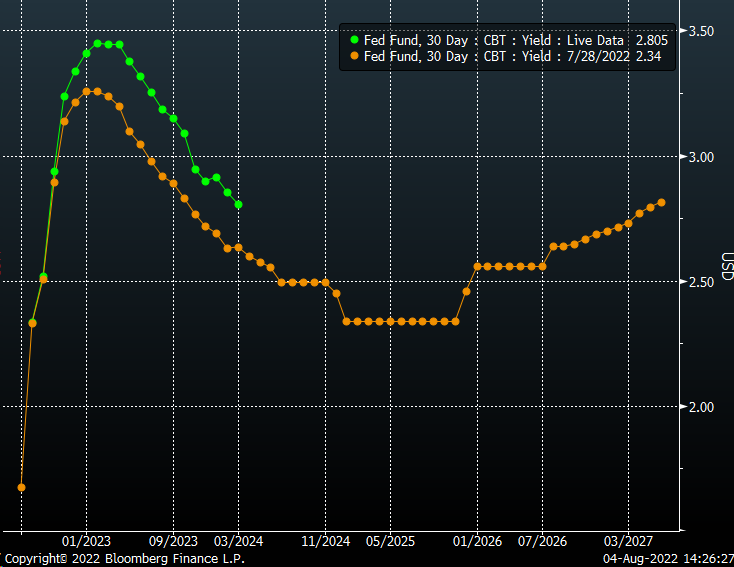

Questo messaggio sembra farsi strada sui mercati, con i future dei fondi Fed che sono stati i primi a rispondere. Solo nella scorsa settimana, il cambiamento più notevole sembra essere avvenuto riguardo alla tempistica del primo taglio dei tassi Fed.

La scorsa settimana, i future dei fondi Fed mettevano in conto il primo taglio dei tassi a marzo 2023, data spostata a maggio 2023. Inoltre, vedevano un tasso di picco del 3,25%, mentre ora è stimato al 3,45%. Se la Fed farà a modo suo, i tagli dei tassi continueranno ad essere rimandati e le aspettative sui tassi saliranno.

Può anche essere un cambiamento minimo, ma è pur sempre un cambiamento perché il mercato si era convinto, dopo la riunione della banca, che una Fed dipendente dai dati sarebbe stata una Fed più prudente e più favorevole per i mercati azionari. Il tono dei governatori della Fed dopo il vertice suggerisce proprio l’opposto: una Fed che potrebbe dover alzare i tassi molto di più e tenerli alti per più tempo del previsto.

Il recente rally dei titoli azionari, in particolare dei nomi growth, è derivato dall’allentamento delle condizioni finanziarie e dal calo dei rendimenti reale per via dell’idea distorta dei mercati. Tuttavia, con il mercato che comincia a riprezzarsi per una Fed che difficilmente finirà tanto presto di alzare i tassi, le condizioni finanziarie dovrebbero iniziare ad inasprirsi nuovamente, ed i rendimenti reali dovrebbero salire.

Delle condizioni finanziarie più tese risulterebbero in un taglio dei livelli dei margini, mentre i rendimenti reali in salita farebbero ridurre il PE ratio e le valutazioni dei titoli azionari. Il TIP ETF che, quando scende, indica che i rendimenti reali salgono, è strettamente collegato al QQQ ETF. Nel tempo, il QQQ ETF tende a seguire il TIP e, se il TIP ricomincia a scendere, sembra proprio che alla fine il QQQ debba seguirne l’esempio.

Il recente calo dei tassi e l’allentamento delle condizioni finanziarie probabilmente non dureranno con la Fed che continua a lanciare un messaggio più aggressivo. Inoltre, più si allentano le condizioni, più vanno contro quello che la Fed sta cercando di fare, cioè far scendere l’inflazione, e per farlo ha bisogno che le condizioni finanziarie si inaspriscano, non che si allentino, il che rende il recente rally assurdo da più punti di vista. Il rialzo del mercato azionario contribuisce ad allentare le condizioni finanziarie e non fa che complicare il lavoro della Fed. Potrebbe persino significare che la Fed dovrà alzare i tassi ancora di più sul lungo termine.

Quindi sì, i titoli azionari possono continuare a salire, ma a proprio rischio e pericolo.

Nota: Grafici usati col permesso di Bloomberg Finance L.P. Questo articolo contiene commenti indipendenti da usare unicamente a scopo informativo e didattico. Michael Kramer è membro di Mott Capital Management. Non è affiliato con questa compagnia. I lettori non dovrebbero considerare nessuna opinione o previsione espressa da Michael Kramer come un consiglio a comprare o vendere un particolare asset o a seguire una particolare strategia. Prima di agire in base alle informazioni di questa analisi, considerate se è adatto a voi e chiedete consiglio al vostro consulente finanziario o di investimento.