Questa settimana sarà relativamente tranquilla in termini di dati economici. Gli eventi principali sono le aste del Tesoro per i titoli a 2 anni, 5 anni e 7 anni, in programma alle 13:00 ET di martedì, mercoledì e giovedì.

Gli investitori osserveranno con attenzione se i nuovi dati confermeranno le affermazioni del presidente della Fed Jerome Powell sulla tenuta dell’economia statunitense. Il rapporto di giovedì sul PIL del secondo trimestre sarà un banco di prova fondamentale.

Sebbene l’inflazione si sia raffreddata, Powell è ancora cauto nel dichiarare la vittoria. La pubblicazione di venerdì dell’indice delle spese per consumi personali (PCE), l’indicatore dell’inflazione preferito dalla Fed, farà luce sulla traiettoria dell’inflazione.

La settimana prossima mostrerà la vera reazione del mercato al taglio dei tassi

Oltre ad alcuni interventi della Fed e a limitati comunicati economici, il mercato probabilmente rivelerà la sua vera reazione al recente taglio dei tassi deciso della Fed.

Al giorno d’oggi, è più difficile avere un’idea chiara della direzione del mercato all’indomani di una decisione della Fed, soprattutto perché c’è molto rumore sulla volatilità implicita e sul posizionamento del mercato obbligazionario.

Sfortunatamente, la reazione iniziale richiede alcuni giorni per stabilizzarsi.

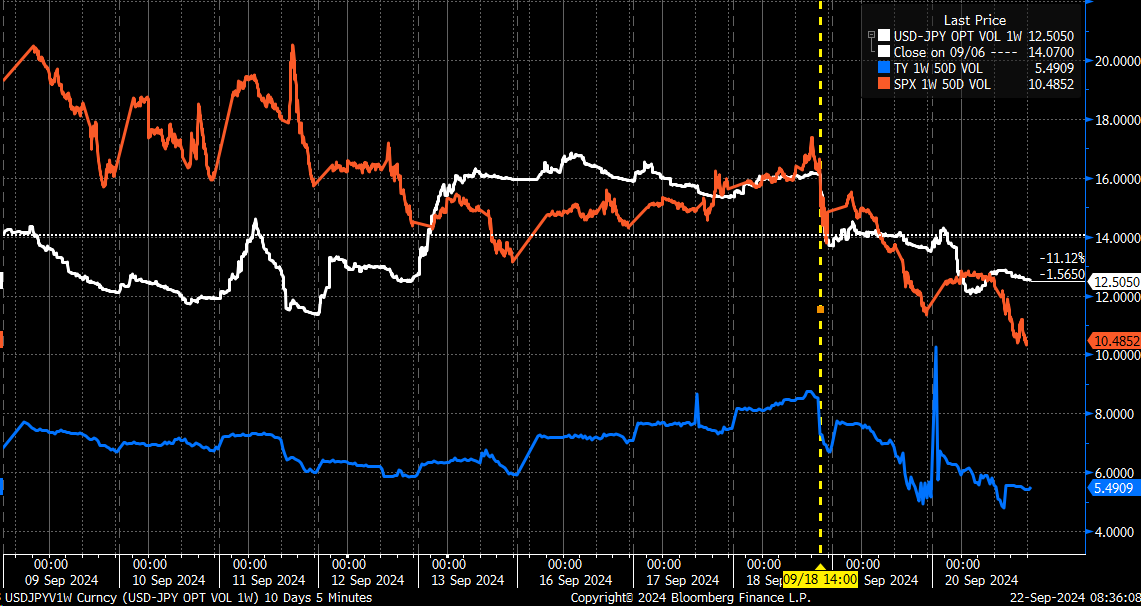

La volatilità implicita influisce su tutto, e uno schema simile si ripropone per i diversi asset. Il grafico sottostante mostra la volatilità implicita dei future sui Treasury a 2 anni, del cambio USD/JPY e dell’indice S&P 500.

Tutto è sceso alle 14:00 ET dopo l’annuncio della Fed, ma solo alla fine della giornata di venerdì il mercato ha assorbito completamente la notizia, soprattutto perché anche la riunione della BOJ ha avuto un peso significativo.

Il reset della volatilità implicita e le scommesse del mercato su entrambi i fronti hanno reso confuso il processo di liquidazione. Tuttavia, ritengo che il rumore si dissolverà questa settimana.

- ⚠️ Iscriviti a InvestingPro ⚠️: inizia e sfrutta al MASSIMO i dati e le funzioni PRO! Abbonati QUI E ORA e ottieni UN SUPER SCONTO sul piano che preferisci. Scopri tutti i segreti del mondo degli investimenti a un prezzo stracciato!

L’S&P 500 rischia di perdere i guadagni post-Fed

La scadenza delle opzioni di venerdì scorso, con il grande livello gamma a 5.700, è stata troppo forte perché il mercato azionario potesse operare liberamente.

Questo spiega perché l’S&P 500 ha oscillato intorno a 5.700 negli ultimi due giorni di trading. Ha formato un pattern a diamante, in cima al gap “hole-in-the-wall” che si è aperto giovedì mattina.

Ciò suggerisce che il gap potrebbe essere colmato all’inizio della settimana, con la possibilità che l’indice restituisca i guadagni ottenuti dopo la riunione della Fed e scenda di nuovo verso 5.615.

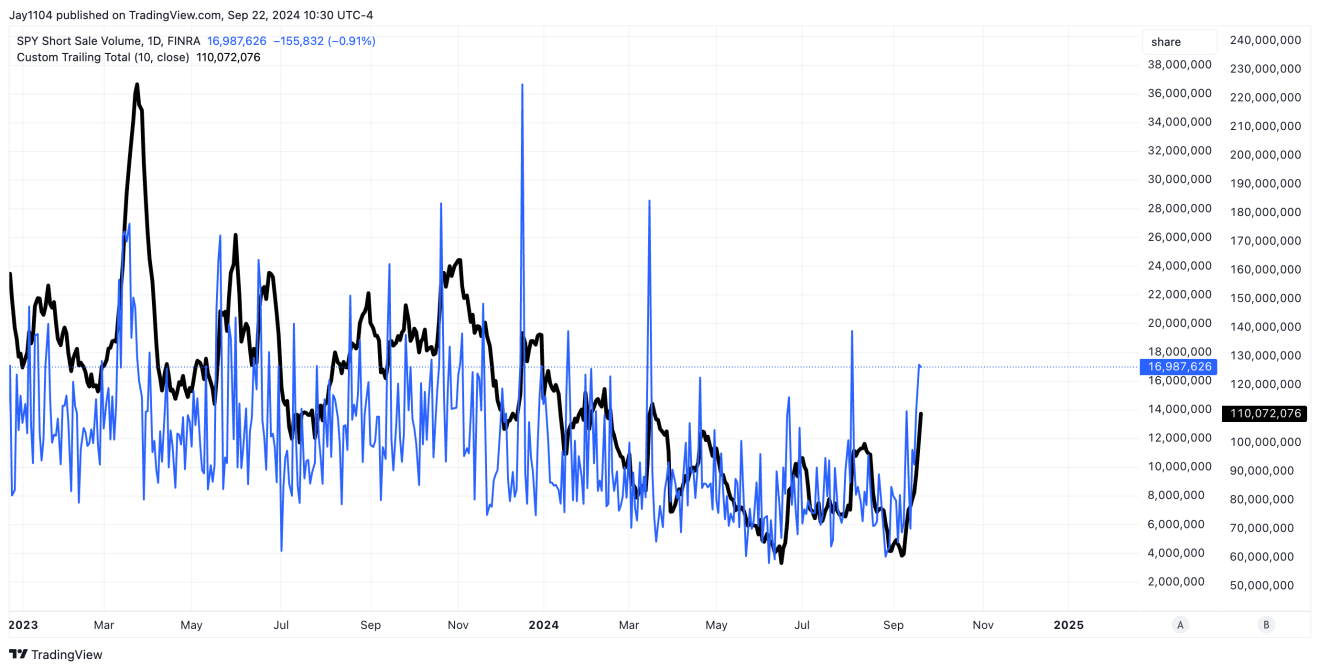

Anche il volume delle vendite per SPY ETF è stato insolitamente alto sia giovedì che venerdì e, su una base mobile di 10 giorni, ha raggiunto il livello più alto da metà marzo.

Un’osservazione interessante è che l’aumento dei volumi di vendita allo scoperto su una base di 10 giorni può talvolta precedere le flessioni del mercato.

Questa tendenza diventa particolarmente evidente se invertita e confrontata con l’azione dei prezzi dell’S&P 500. Giovedì e venerdì scorsi, i venditori allo scoperto sembravano creare nuove posizioni in modo aggressivo.

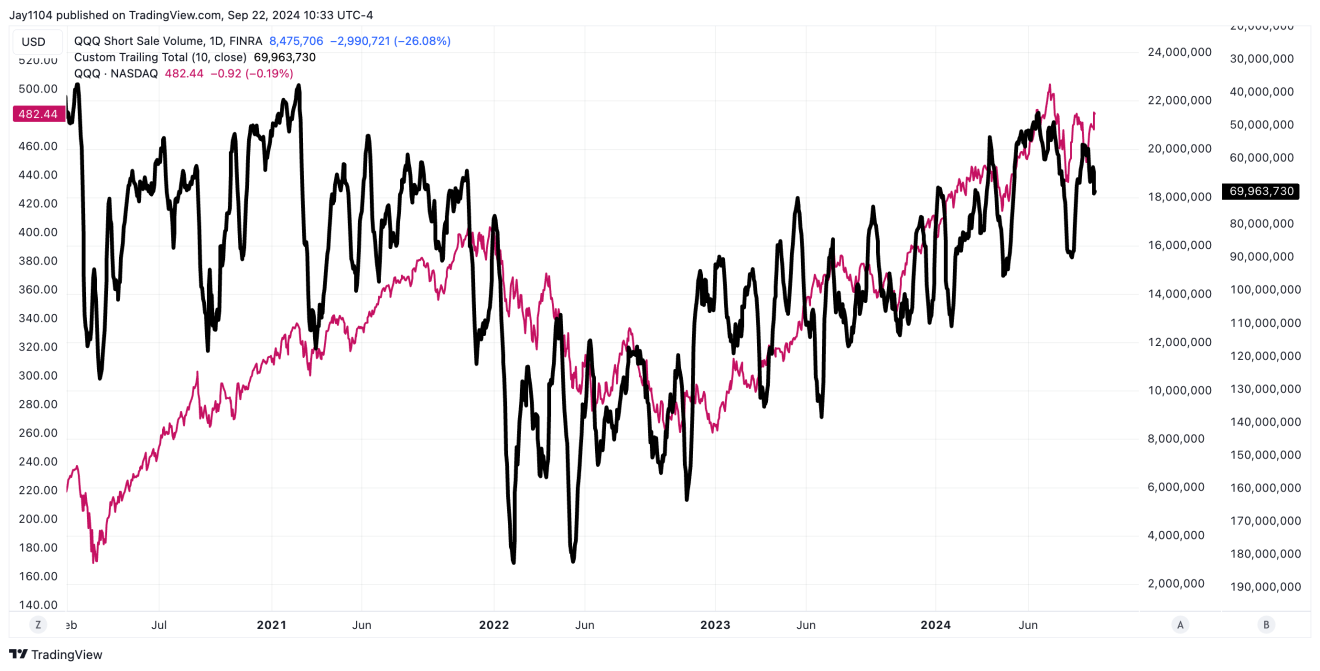

Lo stesso discorso può essere fatto anche per QQQ ETF, che ha visto aumentare il volume delle vendite.

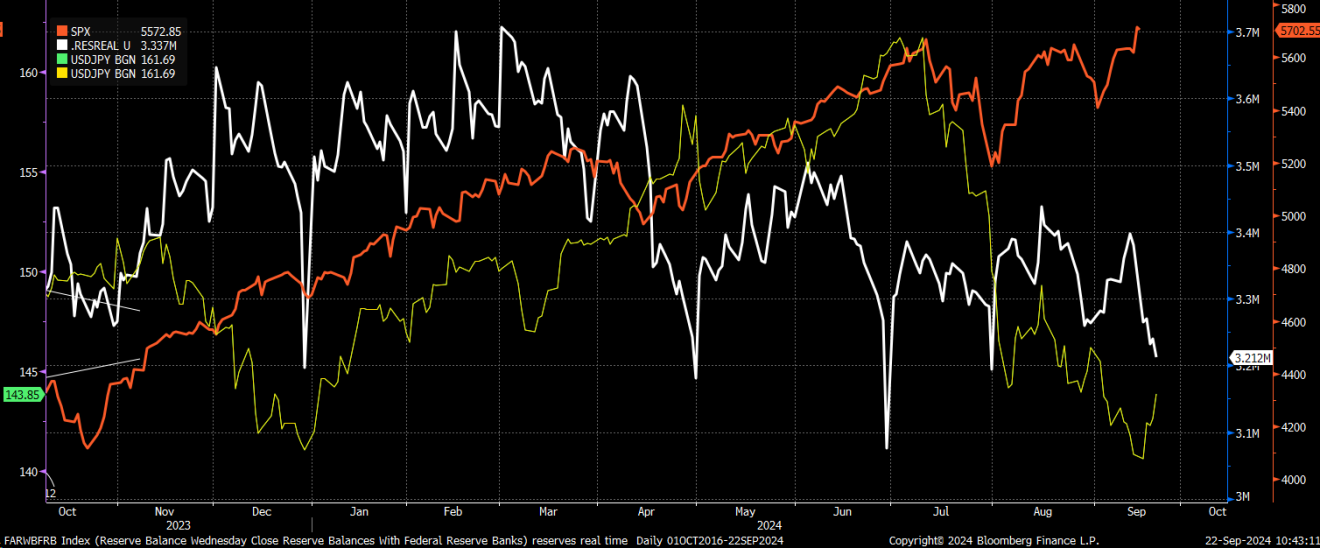

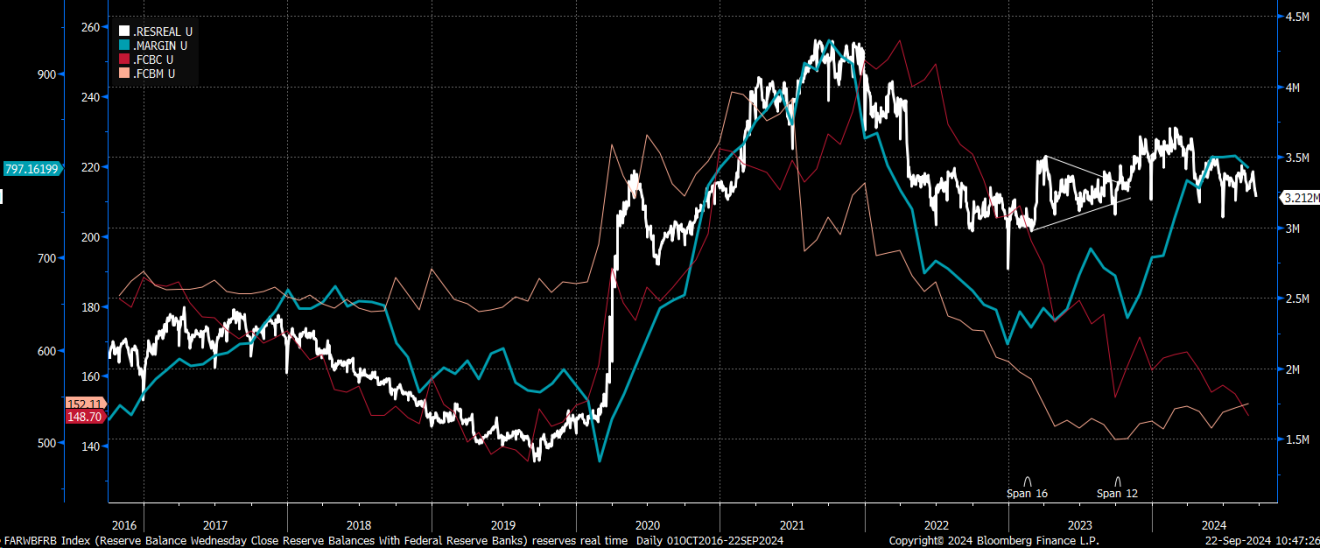

Ciò coincide con un forte calo dei saldi di riserva la scorsa settimana. Più recentemente, sembra che l’S&P 500 stia scambiando con qualche giorno di ritardo rispetto alle variazioni delle riserve.

Il forte calo delle riserve non è stato avvertito con la stessa intensità a giugno, probabilmente a causa della compensazione dei finanziamenti aggiuntivi provenienti dal carry trade dello yen. Tuttavia, visto il caos del carry trade con lo yen, è probabile che gli effetti dei finanziamenti siano diminuiti in modo significativo.

Se gli effetti del carry trade con lo yen sono stati neutralizzati e l’S&P 500 sta scambiando con un ritardo rispetto alle riserve, dovremmo avvertire tali effetti questa settimana. Se questi effetti non si fanno sentire, forse i saldi delle riserve non hanno più importanza. Tuttavia, ritengo che lo siano ancora.

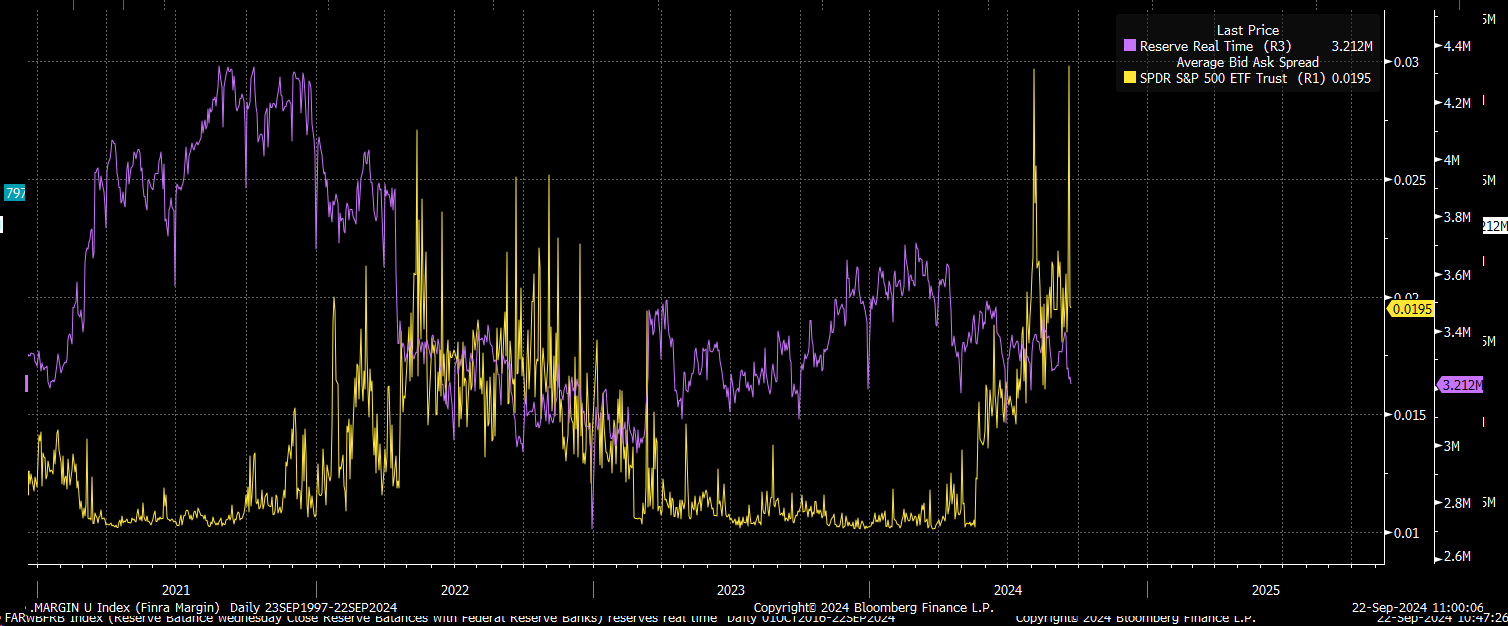

Ritengo che siano ancora importanti perché abbiamo visto che i saldi dei margini continuano a cambiare con le riserve nel tempo.

Le riserve sono diminuite ulteriormente alla fine di agosto e i saldi dei margini sono diminuiti in agosto. Inoltre, i dati della FINRA mostrano che i saldi di credito libero nei conti di cassa sono scesi a livelli molto bassi, i più bassi dal dicembre 2019.

Ricordiamo che il mercato è salito nell’autunno del 2019 perché la Fed ha iniziato il “NON QE”, che ha comunque portato all’espansione del bilancio e delle riserve.

Inoltre, le variazioni dei saldi delle riserve sembrano avere un certo effetto sugli spread bid-ask, come si è visto con il calo dei saldi delle riserve e l'ampliamento degli spread bid-ask nell'ETF SPY. Non si tratta di un campione molto ampio, ma vale la pena continuare a seguirlo.

Vedremo cosa ci riserverà la settimana, ma questa settimana potrebbe essere un po' più impegnativa di quanto ci si aspetti.