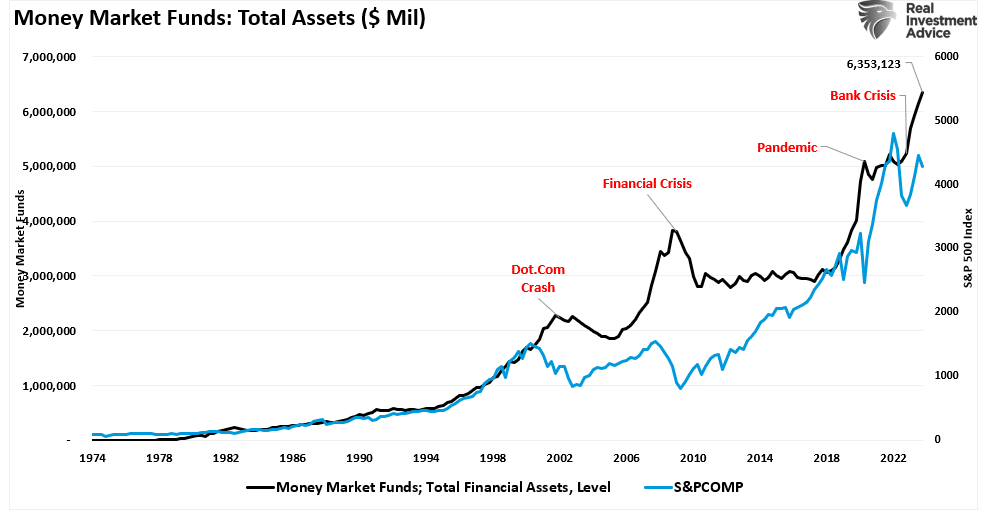

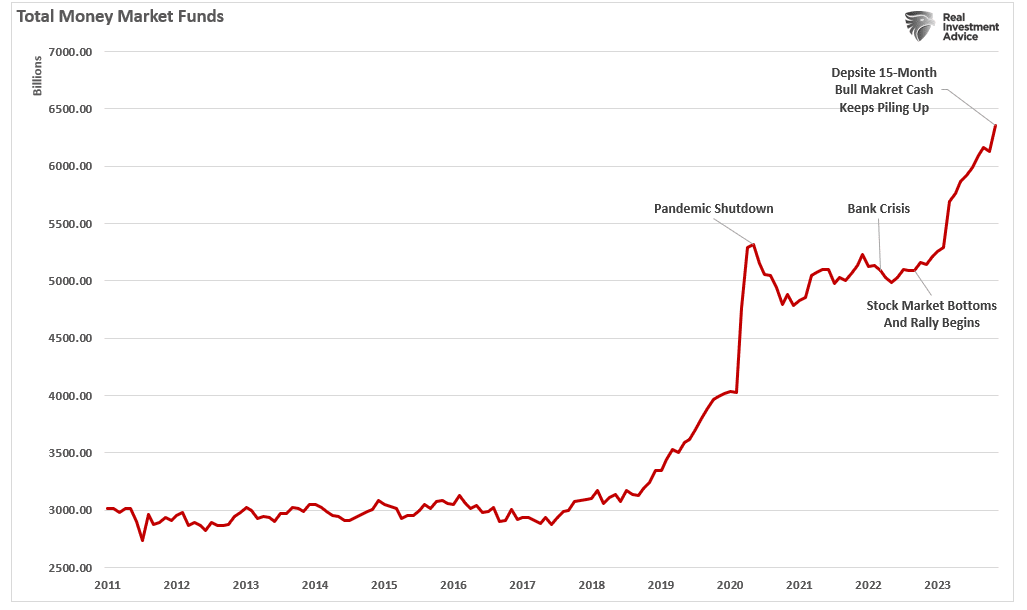

Mentre i saldi dei conti del mercato monetario salgono alle stelle, i media mainstream proclamano ancora una volta: “Ci sono 6.000 miliardi di dollari di liquidità in attesa di entrare nel mercato”.

L’impennata dei mercati monetari dopo la “pandemia” ha riportato in auge la vecchia teoria secondo cui “la liquidità da parte” è destinata a entrare nei mercati. Tuttavia, non dicono che questi fondi si accumulano dal 1974. È vero, dopo le crisi alcuni di questi asset passano dalla “sicurezza” al “rischio”, ma non nella misura suggerita dai commentatori.

È questo il problema della “liquidità da parte”: è solo una leggenda.

La leggenda della liquidità da parte

L’idea ha un fascino superficiale e banale. Dopotutto, tante persone mettono del denaro in deposito presso una banca, e potrebbero usarlo per comprare azioni, no? E poi, gli ultimi dati finanziari dell’Ufficio per le Ricerche Finanziarie mostrano che sui conti ci sono oltre 6,3 mila miliardi di dollari.

Quindi, cosa impedisce a questo denaro di “arrivare sul mercato”?

Semplice. La fallacia della composizione. Ne avevamo già parlato:

“Ogni transazione sul mercato richiede un acquirente e un venditore, e l’unico fattore di differenziazione è il prezzo della transazione. Dal momento che è necessario per l’equilibrio dei mercati, non si può stare “da parte”.

Meno liquidità di quanto si pensi

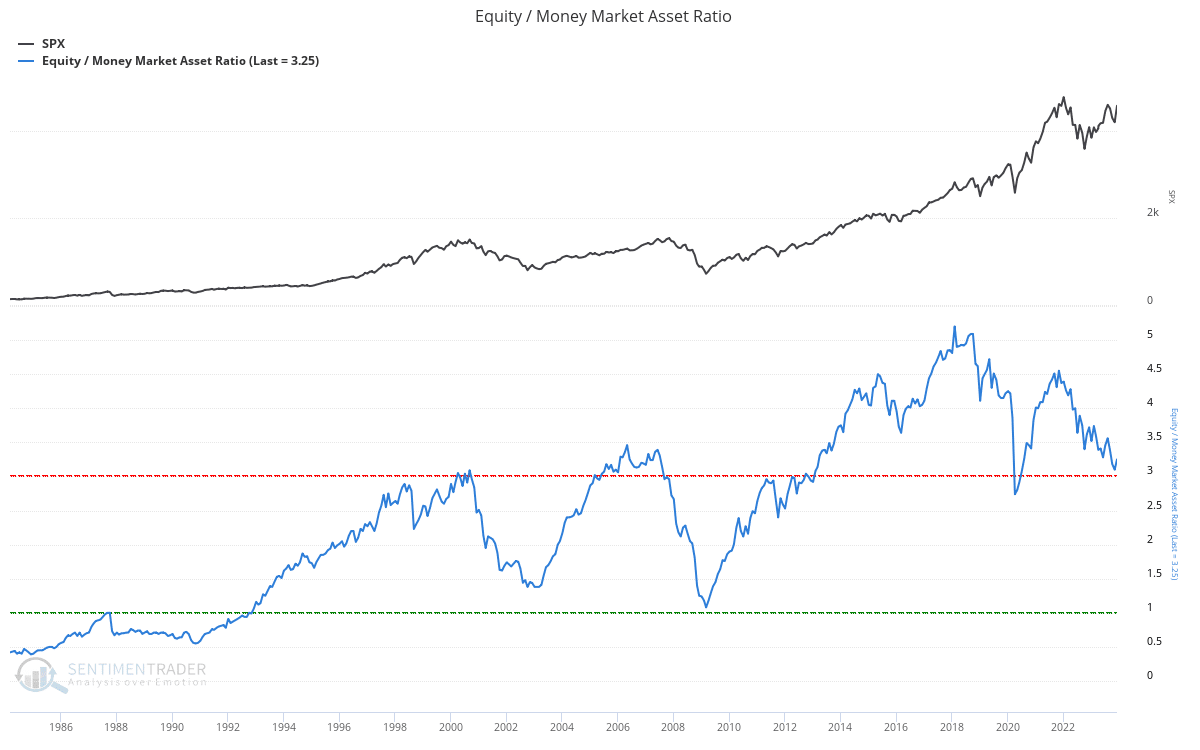

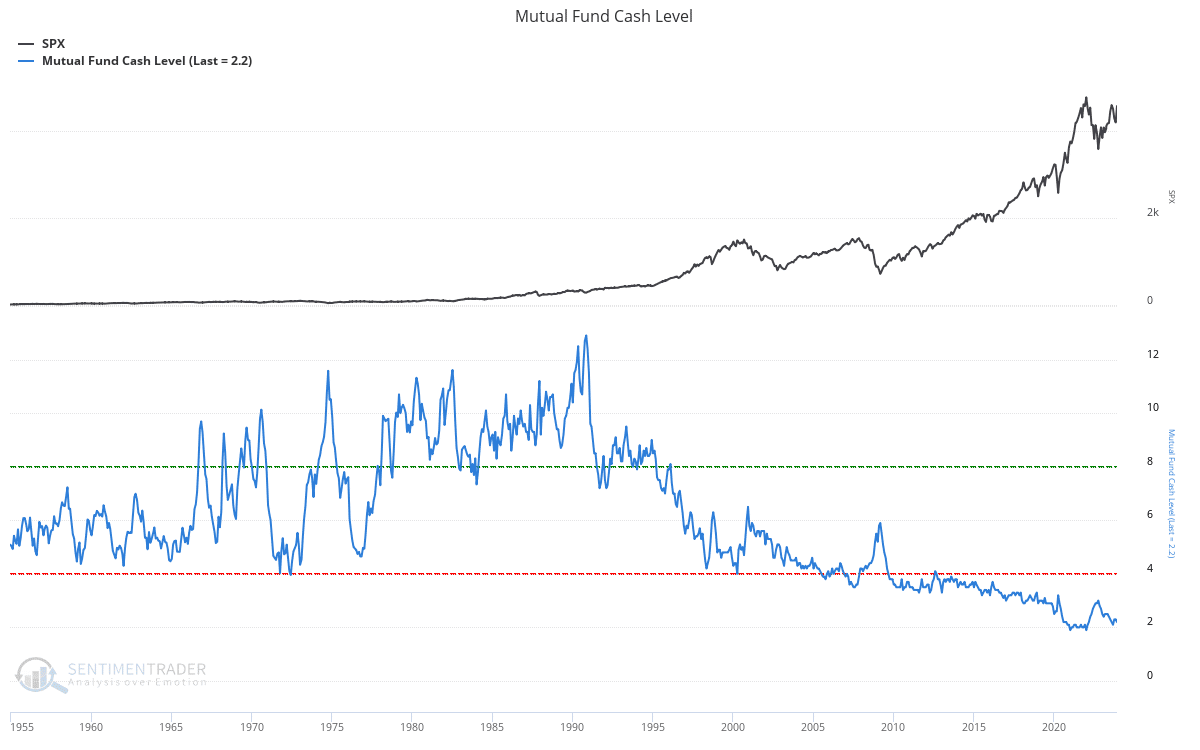

Inoltre, nonostante questo punto saliente, anche l’analisi del rapporto azioni/liquidità (la liquidità come percentuale dei portafogli di investimento) suggerisce un potere d’acquisto molto ridotto per gli investitori. Come mostra il grafico di Sentimentrader.com, man mano che sono saliti i prezzi degli asset, è aumentata anche la propensione al rischio delle persone. L’attuale rapporto tra azioni e asset del mercato monetario, sebbene in calo rispetto al suo record, è ancora superiore a tutti i picchi precedenti alla crisi finanziaria.

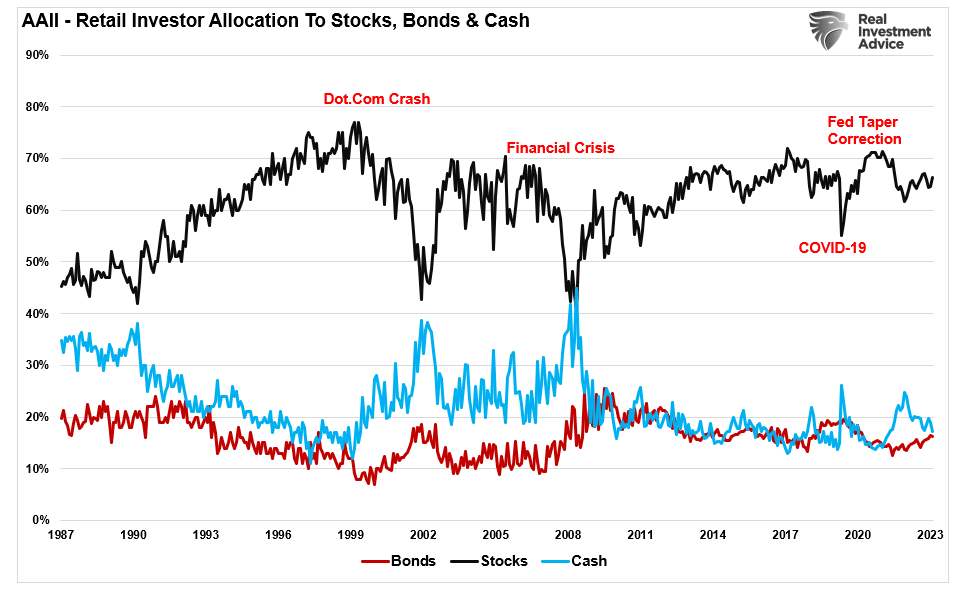

Se consideriamo in particolare gli investitori retail, i loro livelli di liquidità sono ai minimi dal 2014 e non lontani dai minimi storici. Allo stesso tempo, le allocazioni azionarie non sono lontane dai livelli del 2007.

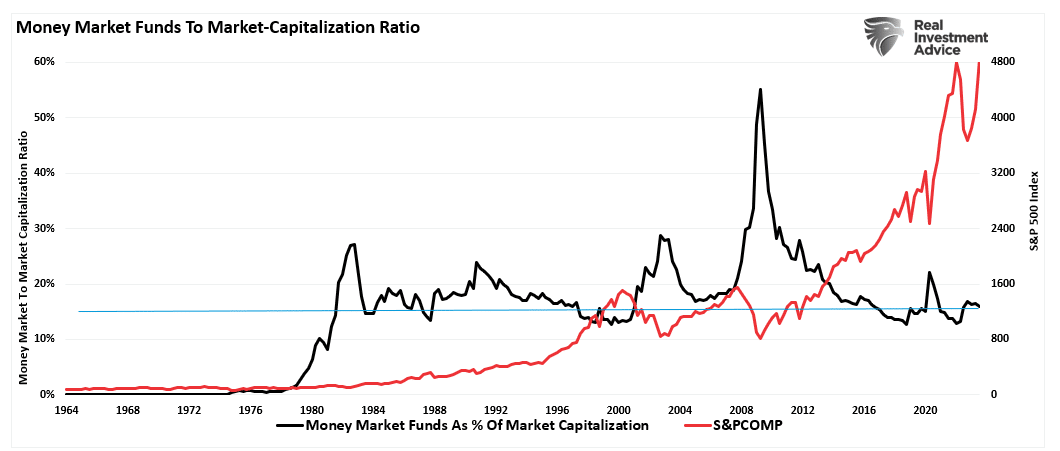

Lo stesso vale per i livelli dei mercati monetari rispetto alla capitalizzazione di mercato dell’indice S&P 500. Il rapporto è attualmente vicino al minimo dal 1980, suggerendo che, anche se la liquidità arrivasse sul mercato, non sposterebbe di molto l’ago della bilancia.

Con un’esposizione netta al rischio azionario da parte dei privati a livelli molto elevati, ciò suggerisce due cose:

- C’è poco da acquistare da parte loro per spingere i mercati lievemente in alto, e

- Il rapporto azioni/liquidità, mostrato sotto, si trova vicino a livelli che solitamente coincidono con picchi del mercato.

Ma non sono solo i privati a “puntare tutto”: lo fanno anche i professionisti.

Quindi, se retail e professionisti sono principalmente allocati all’esposizione azionaria, con poca “liquidità da parte”, chi ha tutto questo denaro?

Quindi, dov’è tutta questa liquidità?

Per capire chi ha tutta la liquidità nei fondi del mercato monetario, possiamo analizzare i dati dell’Ufficio per le Ricerche Finanziarie.

Ci sono alcuni aspetti da considerare riguardo ai fondi dei mercati monetari.

- Solo perché ho dei fondi su un conto, non significa che li sto risparmiando a fini di investimento. Potrebbe essere un conto di risparmio di emergenza, una caparra per una casa, o un fondo vacanze da cui voglio guadagnare un tasso di interesse più alto.

- Inoltre, le compagnie usano i mercati monetari per conservare liquidità per le buste paga, le spese in conto capitale, le operazioni e altri usi non correlati all’investimento nel mercato azionario.

- Anche compagnie straniere accumulano liquidità negli USA per le transazioni effettuate negli Stati Uniti, che potrebbero non voler rimpatriare immediatamente nel loro paese d’origine.

L’elenco continua, ma abbiamo reso l’idea.

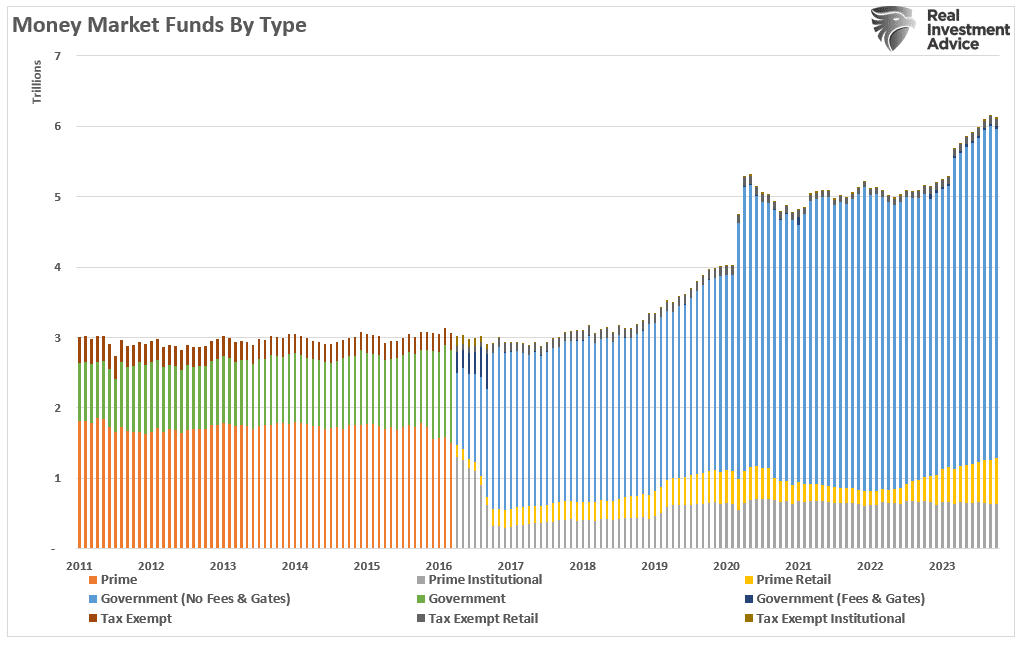

Inoltre, notiamo che la maggior parte del denaro si trova in fondi governativi del mercato monetario. Questi particolari tipi di fondi del mercato monetario hanno spesso minimi di conto molto più alti (da 100.000 a 1 milione di dollari), il che suggerisce che non sono destinati agli investitori retail.

Ovviamente, fin dalla “Grande Crisi Finanziaria”, uno dei principali usi della “liquidità da parte” aziendale è stato quello di riacquistare azioni per spingere gli utili. Come abbiamo detto in precedenza, ben il 40% del bull market dal 2012 può essere attribuito ai soli riacquisti di azioni.

L’elemento di svolta

Come abbiamo notato, il mercato azionario è sempre una funzione di acquirenti e venditori, ognuno dei quali negozia per effettuare una transazione. Sebbene ci sia un compratore per ogni venditore, la domanda è sempre “a che prezzo?”.

Nell’attuale bull market, poche persone sono intenzionate a vendere, quindi i compratori devono continuare a far salire i prezzi per spingere i venditori a una transazione. Finché la situazione rimarrà questa e l’esuberanza supererà la logica, gli acquirenti continueranno a pagare prezzi più alti per entrare nelle posizioni che desiderano possedere.

Ed è proprio la definizione della teoria del più sciocco (o “greater fool”).

Tuttavia, ad un certo punto, per qualunque motivo, questa dinamica cambierà. I compratori diventeranno più scarsi, rifiutandosi di pagare un prezzo più alto. Quando i venditori si renderanno conto del cambiamento, ci sarà una corsa a vendere ad una platea ridotta di compratori. Alla fine, i venditori cominceranno il “panic sell”, le vendite da panico, con gli acquirenti che spariscono e i prezzi che crollano.

I venditori vivono più in alto. I compratori vivono più in basso.

Cosa causa questo cambiamento? Non si sa.

Ma per il momento, dobbiamo accantonare la leggenda del “liquidità da parte”.