Il costo degli alloggi rimane un tema scottante sia per i Millennials che per la Gen-Z. Molti articoli e commenti affrontano il problema dell’offerta e dell’accessibilità economica, e le generazioni più giovani sono quelle più colpite. È il caso di questo recente articolo di CNET:

“La crisi dell’accessibilità abitativa significa che le persone impiegano più tempo per diventare proprietari di case, e questo ha un impatto particolare sui millennial e sui Gen Z, sulle famiglie economicamente svantaggiate e sui gruppi di minoranza. Non c’è un solo fattore scatenante della crisi, ma diversi elementi che si scontrano tra loro e che rendono la proprietà della casa irraggiungibile: l’aumento dei prezzi delle case, gli alti tassi di interesse sui mutui e la limitata offerta di alloggi. Questo si aggiunge a una miriade di sfide finanziarie, tra cui la crescita lenta dei salari e l’aumento dei prestiti agli studenti e delle carte di credito tra gli americani a reddito medio e basso”.

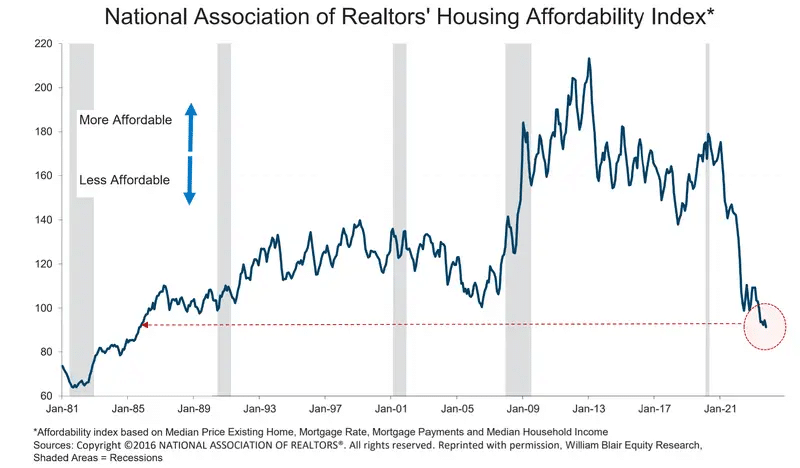

Il grafico sottostante dell’indice di accessibilità abitativa supporta certamente queste affermazioni.

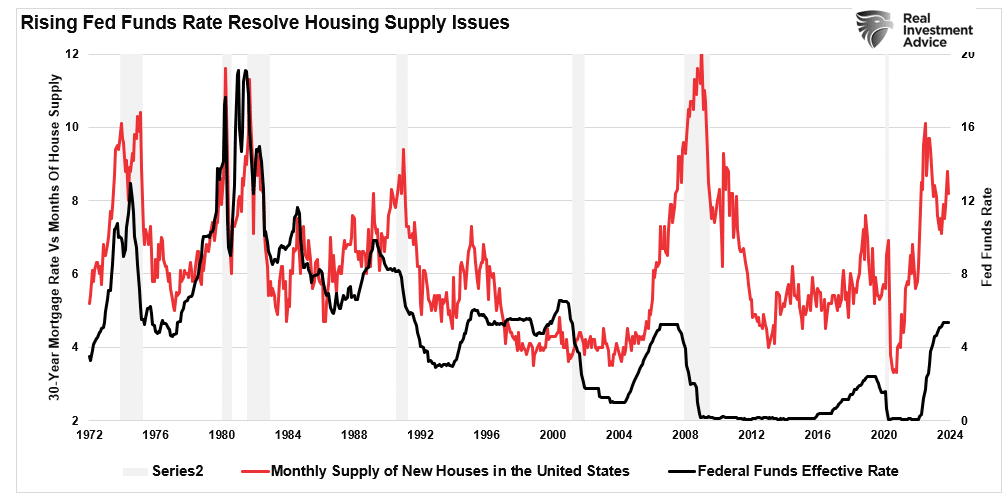

Come ha osservato CNET, sono molte le ragioni che rendono inaccessibili le abitazioni, dalla mancanza di offerta all’aumento dei tassi ipotecari e dei prezzi. Negli ultimi due anni, con l’aumento aggressivo dei tassi di interesse da parte della Fed, l’offerta di case sul mercato è cresciuta.

Questo perché l’aumento dei tassi di interesse porta a un aumento dei tassi ipotecari e dei pagamenti mensili per le case. Vale anche la pena di notare che in passato, quando l’offerta di case superava gli otto mesi, l’economia era in recessione.

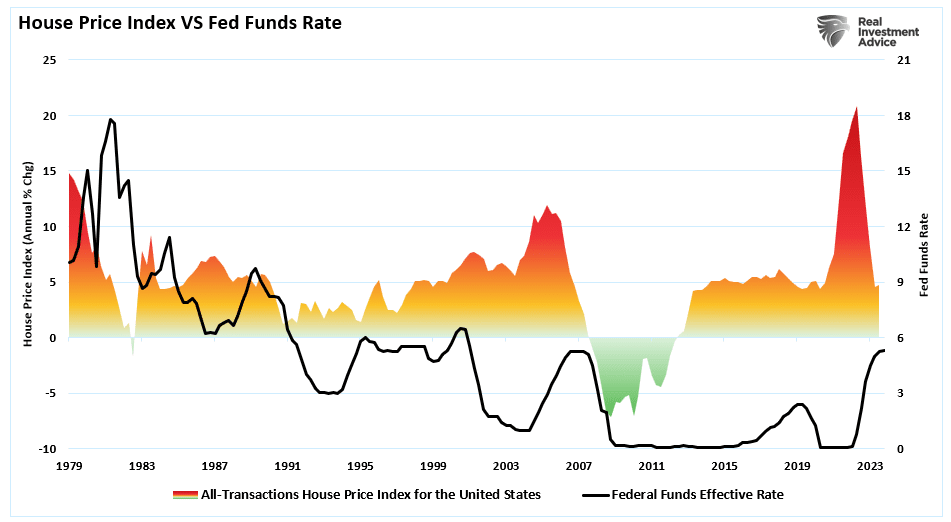

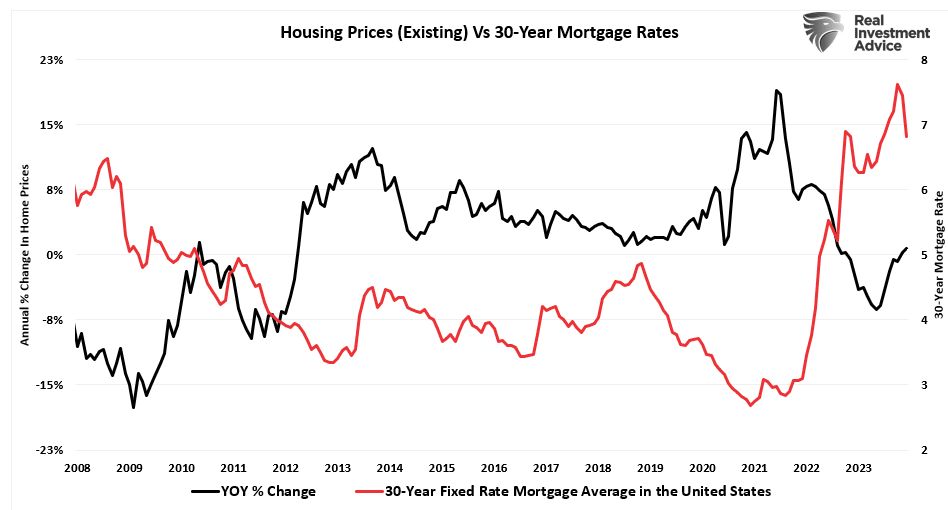

Allo stesso tempo, tassi di interesse più elevati e una maggiore offerta dovrebbero equivalere a una riduzione dei prezzi delle case e, quindi, a una maggiore “accessibilità economica”. Come si è visto, è stato così anche nei periodi precedenti, ma i prezzi delle abitazioni dopo la pandemia sono saliti alle stelle perché gli “assegni di stimolo” hanno alimentato un’ondata di acquirenti.

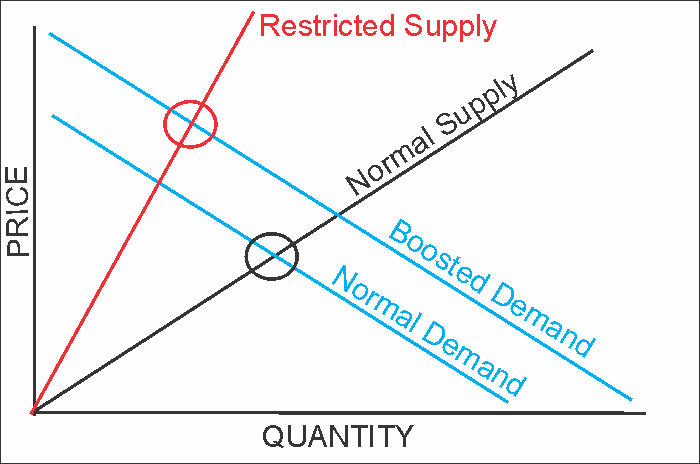

Come sempre accade in economia, il prezzo è SEMPRE una funzione dell’offerta rispetto alla domanda.

Una serie di decisioni sbagliate ha creato questo problema

La seguente illustrazione economica viene insegnata in ogni corso di “Economia 101”. Non sorprende che l’inflazione sia la conseguenza di una restrizione dell’offerta e di un aumento della domanda.

Sebbene ciò sia avvenuto in seguito al blocco dell’economia nel 2020, l’attuale problema dell’accessibilità degli alloggi è una funzione di decisioni sbagliate prese all’inizio del secolo. Prima del 2000, l’acquirente medio di una casa aveva bisogno di un buon credito e di un anticipo del 20%. Questi vincoli mantenevano in qualche modo in equilibrio la domanda e l’offerta. Mentre gli alloggi aumentavano con l’inflazione, i redditi medi delle famiglie riuscivano a tenere il passo.

Tuttavia, alla fine degli anni ‘90, le banche e gli agenti immobiliari hanno esercitato forti pressioni sul Congresso per modificare le leggi e consentire a un maggior numero di persone di acquistare case. Alan Greenspan, allora presidente della Fed, promosse i mutui a tasso variabile, le società ipotecarie iniziarono a utilizzare mutui frazionati per evitare la necessità di un’assicurazione ipotecaria e i requisiti di credito vennero alleggeriti per i mutuatari. Nel 2007, i mutui venivano concessi a mutuatari subprime senza credito e senza fonti di reddito verificabili. Queste azioni hanno inevitabilmente portato a un aumento della domanda che ha superato l’offerta disponibile, spingendo i prezzi delle case ben al di sopra di quanto i redditi potessero permettersi.

Questo episodio del mercato immobiliare è stato il risultato delle politiche a tasso zero della Federal Reserve. Tale politica e le massicce iniezioni di liquidità nei mercati finanziari hanno portato frotte di speculatori, dai privati alle istituzioni.

Operatori istituzionali come Blackstone (NYSE:BX), Blackrock (NYSE:BLK) e molti altri hanno acquistato il 44% di tutte le case unifamiliari nel 2023 per trasformarle in affitti. Con l’aumento dei prezzi, i progressi come AirBnB (NASDAQ:ABNB) hanno aumentato la domanda di affitti da parte di privati, riducendo ulteriormente il parco case disponibile. Queste influenze hanno portato a prezzi ancora più alti per le scorte disponibili.

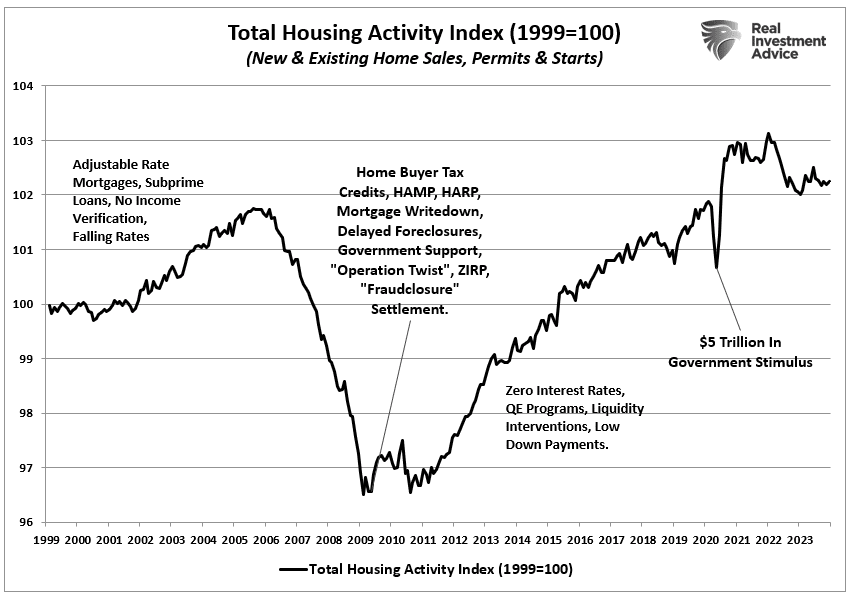

In particolare, non si tratta di una mancanza di costruzioni abitative. L’indice dell’attività abitativa totale non è lontano dai massimi storici raggiunti dopo la “corsa agli alloggi” della pandemia del 2020. Il problema è l’eliminazione di troppe case da parte di “non acquirenti” dall’inventario disponibile.

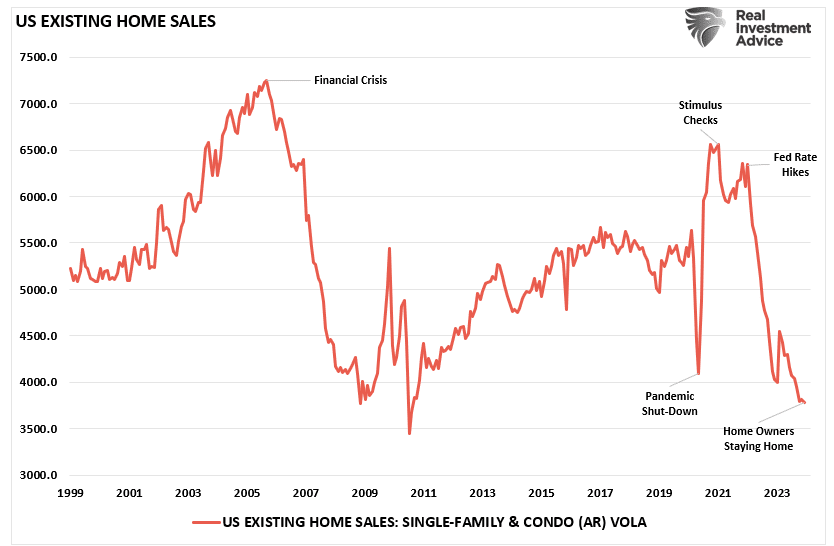

Inoltre, le vendite di case esistenti sono assenti. Gli attuali proprietari di case non sono disposti a vendere case con un tasso ipotecario del 4% per acquistare una casa con un mutuo del 7%. Come si vede, le vendite di case esistenti rimangono notevolmente assenti.

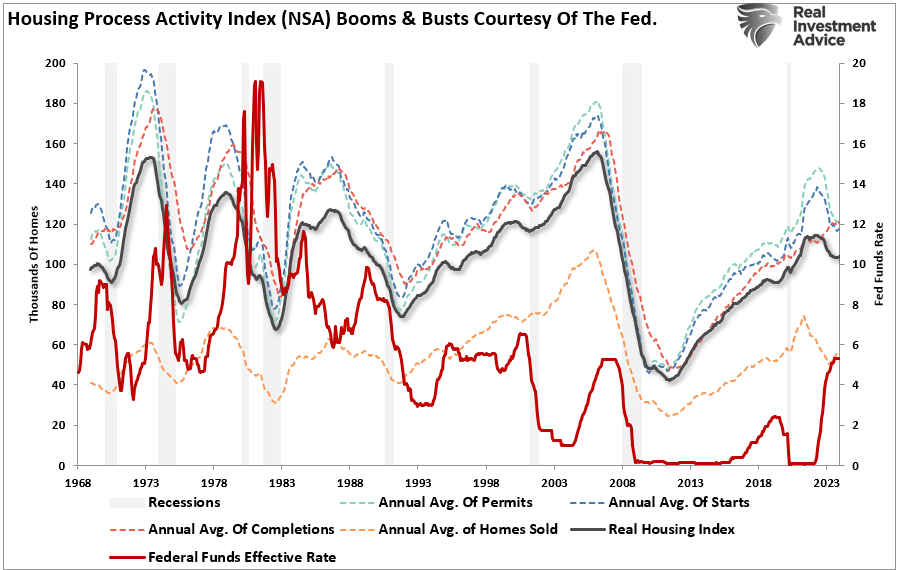

Tutte queste azioni hanno aggravato il problema. Alla base di tutto c’è la Federal Reserve, che ha mantenuto i tassi di interesse troppo bassi per troppo tempo. Un eccesso di liquidità che ha creato ripetute impennate dei prezzi delle case. Non è difficile capire che la maggior parte del problema immobiliare deriva direttamente dalle forze governative.

Qual è la soluzione

La Senatrice Elizabeth Warren e altri tre legislatori stanno spingendo Jerome Powell ad abbassare i tassi di interesse durante la prossima riunione della Fed per rendere le abitazioni più accessibili.

“Quando la Fed valuterà le sue prossime mosse nel nuovo anno, la esortiamo a considerare gli effetti delle sue decisioni sui tassi di interesse sul mercato immobiliare. L’effetto diretto di questi tassi astronomici è stato un aumento significativo del costo complessivo dell’acquisto di una casa per il consumatore medio”. - Lettera a Jerome Powell

Come discusso in precedenza, la riduzione dei tassi di interesse non è la soluzione per ridurre i prezzi delle abitazioni. Una riduzione dei tassi di interesse porterebbe più acquirenti in un mercato già a corto di scorte, aumentando così i prezzi delle case.

Possiamo già vedere l’impatto della riduzione dei tassi ipotecari sui prezzi delle case a partire da ottobre. I prezzi sono aumentati con il calo dei rendimenti, grazie alla speranza che la Federal Reserve tagli i tassi nel 2024. Se i tassi ipotecari tornano al 4%, livello in cui si trovavano durante la maggior parte dell’ultimo decennio, i prezzi delle case aumenteranno in modo significativo.

C’è solo una soluzione per riportare i prezzi delle case a livelli accessibili per la maggior parte della popolazione. Si tratta di ridurre la domanda esistente. Ecco alcune misure che potrebbero contribuire a risolvere il problema:

- Limitare gli interessi aziendali e istituzionali dall’acquisto di case singole.

- Aumentare gli standard di prestito per richiedere un anticipo minimo del 15% e un buon punteggio di credito. (Questo aumenterebbe anche la stabilità delle banche contro un’altra crisi immobiliare).

- Aumentare il rapporto debito/reddito per gli acquirenti di case.

- Ripristinare il mercato dei mutui a tasso fisso. (Niente tassi regolabili, frazionamenti, ecc.).

- Richiedere a tutte le banche che erogano mutui di tenere il 25% dei mutui nei loro libri contabili.

Certo, si tratta di standard molto severi da rispettare e inizialmente escluderebbero molti dalla proprietà di una casa. Ma la proprietà di una casa dovrebbe essere uno standard impegnativo da rispettare, dato che il costo della casa è elevato.

Per l’individuo, tali standard garantirebbero che la proprietà di una casa sia fattibile e che tale proprietà, insieme alle spese, alle tasse, ai costi di manutenzione, ecc. che ne conseguono, permetta comunque una stabilità finanziaria. Per gli istituti di credito, ridurrebbero quasi a zero la responsabilità di un’altra crisi finanziaria, poiché la stabilità del mercato immobiliare sarebbe inevitabile.

Ma soprattutto, standard così severi provocherebbero immediatamente un’evaporazione della domanda di abitazioni. Con la totale mancanza di domanda, i prezzi delle abitazioni crollerebbero, annullando l’enorme rivalutazione causata da un decennio di larghezze fiscali e monetarie. Certo, sarebbe un mercato molto difficile fino a quando questi eccessi non si annulleranno, ma questa è la conseguenza del permettere alle banche e alle istituzioni di correre all’impazzata nel mercato immobiliare.