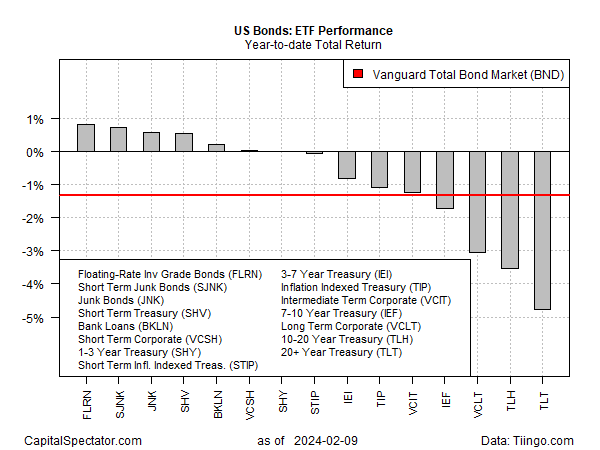

I guadagni modesti in alcuni angoli del reddito fisso contrastano con le forti perdite altrove per i risultati da inizio anno del mercato obbligazionario statunitense in senso lato, sulla base di un insieme di ETF fino alla chiusura di venerdì (9 febbraio).

La selezione delle componenti del mercato offre un profilo modestamente positivo, ma più che compensato dai forti ribassi delle scadenze a più lungo termine.

Il benchmark standard per i titoli a reddito fisso investment-grade, tuttavia, rimane sott’acqua.

Il Vanguard Total Bond Market Index Fund (NASDAQ:BND), che tiene conto di un benchmark ampiamente seguito come proxy dell’ampio settore del reddito fisso, ha perso l’1,3% su base annua.

Questa battuta d’arresto contrasta con il rimbalzo di BND nel 2023 dopo la forte perdita dell’anno precedente.

Il fondo che ha registrato la migliore performance annuale per i componenti del mercato obbligazionario sopra elencati è l’SPDR Bloomberg Investment Grade Floating Rate ETF (NYSE:FLRN), che finora è salito dello 0,8% nel 2024.

Il fondo ha beneficiato di un aumento dei tassi di interesse grazie al suo portafoglio di titoli a tasso variabile.

Ma con la Federal Reserve che dovrebbe iniziare a tagliare i tassi d’interesse nel corso dell’anno, i titoli a tasso variabile potrebbero subire venti contrari nei prossimi mesi dopo la corsa al rialzo dell’ultimo anno e mezzo.

I venti contrari stanno già soffiando forte sui Treasury a lunga scadenza

La perdita più marcata del mercato obbligazionario è quella dell’iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT), che ha registrato un calo del 4,8% nel 2024.

Questo calo ha più che compensato il modesto rimbalzo di TLT nel 2023, che ha appena intaccato le profonde perdite dei due anni precedenti.

Una sfida fondamentale per i Treasury è rappresentata dalla politica restrittiva mantenuta dalla Federal Reserve.

La banca centrale ha smesso di alzare i tassi d’interesse e, secondo la maggior parte delle previsioni, inizierà a tagliarli a un certo punto di quest’anno, ma c’è ancora molta strada da fare prima che la politica monetaria diventi neutrale, e ancor meno facile.

L’attuale tasso dei Fed funds, compreso tra il 5,25% e il 5,50%, è di gran lunga superiore all’intervallo di stime per il tasso neutrale, recentemente stimato tra lo 0,9% e l’1,1%, sulla base di un paio di modelli elaborati dalla Fed di New York.

Nel frattempo, la tenuta dell’economia statunitense sta sollevando nuovi dubbi sulla tempistica con cui la Fed inizierà a tagliare i tassi.

Secondo i future sui Fed funds, un taglio a marzo è ormai fuori discussione. Il vertice del FOMC del 1° maggio è ora previsto come la prima data di inizio dell’allentamento, sebbene i future stiano valutando una probabilità modesta di circa il 63% questa mattina.

I tassi più bassi entro giugno sono più probabili, con una probabilità superiore al 90%.

Quando il taglio dei tassi inizierà, non sarà mai abbastanza rapido per il regno martoriato dei Treasury lunghi.