I titoli a grande capitalizzazione continuano a dominare il mercato nel 2023. La domanda è: perché? In fin dei conti, molte altre grandi aziende hanno valutazioni e fondamentali probabilmente migliori.

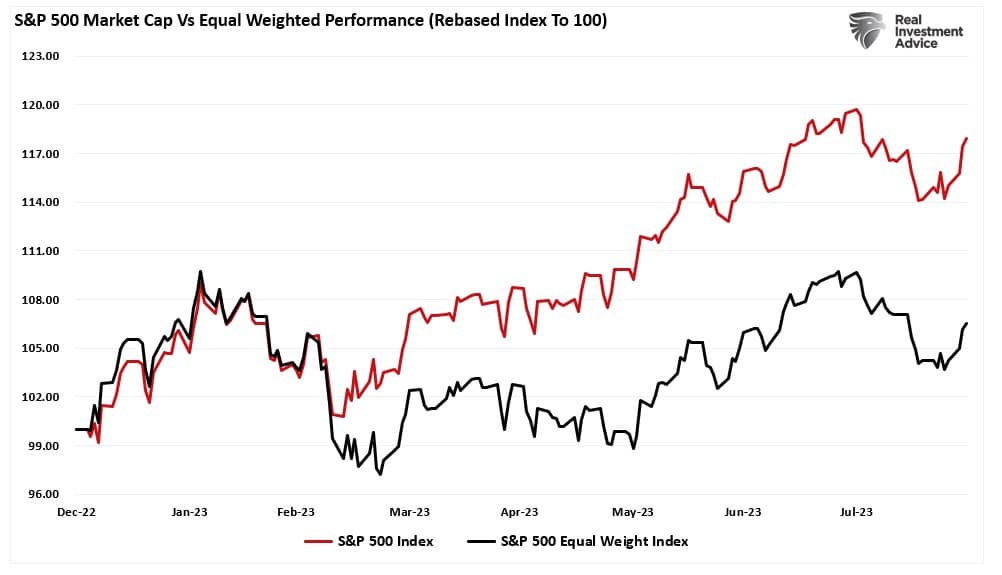

Tuttavia, queste società continuano a essere in ritardo rispetto ai rendimenti complessivi del mercato, mentre si allarga la biforcazione tra le società a grande capitalizzazione e tutto il resto. Il grafico qui sotto chiarisce il problema, confrontando l’indice ponderato per la capitalizzazione di mercato con quello equal-weight.

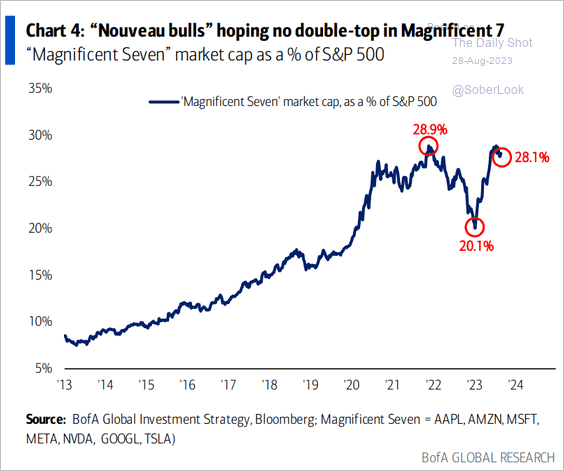

La biforcazione tra le prime 10 società, misurate in base alla capitalizzazione di mercato, e gli altri 490 titoli dell’indice ha creato un’illusione di rialzo nel mercato. Come abbiamo discusso di recente in “Investire nel 2024”:

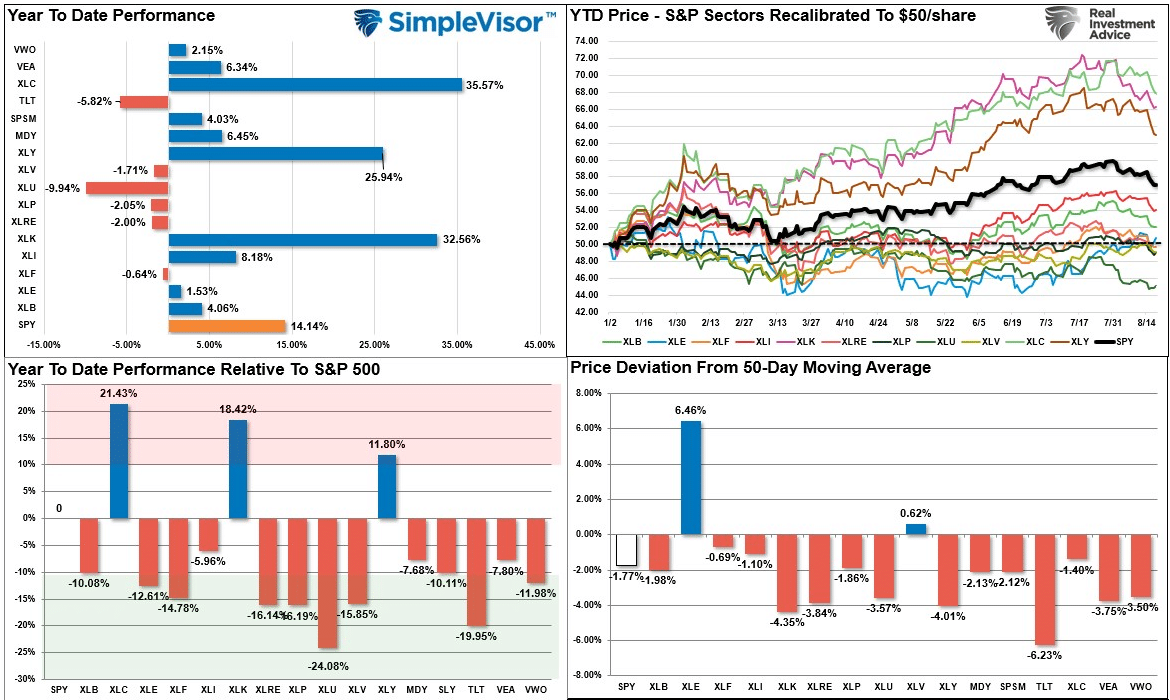

“L’anno scorso l’impennata dei settori più odiati è stata il principale motore della performance dell’ampio mercato di quest’anno. Se escludessimo la performance di questi tre settori, il mercato sarebbe quasi piatto su base annua”.

Nonostante l’estrema affluenza nei tre settori che comprendono questi dieci titoli, continuiamo a vedere gli investitori professionali che si affollano su queste azioni ad un ritmo record.

La domanda è: perché i gestori professionali sembrano inseguire questi titoli in modo sconsiderato?

La risposta è più semplice di quanto si possa pensare.

Rischio per la carriera ed effetto passivo

Per i gestori degli investimenti, generare performance è necessario per limitare il “rischio per la carriera”: se un gestore sottoperforma il proprio indice di riferimento per molto tempo, molto probabilmente non avrà una “carriera” nel settore della gestione degli investimenti.

Attualmente, la caccia ai titoli delle mega-capitalizzazioni si basa su due fattori. In primo luogo, questi titoli sono altamente liquidi e i gestori possono spostare rapidamente il denaro in entrata e in uscita senza significativi movimenti di prezzo.

Il secondo è l’effetto di indicizzazione passiva.

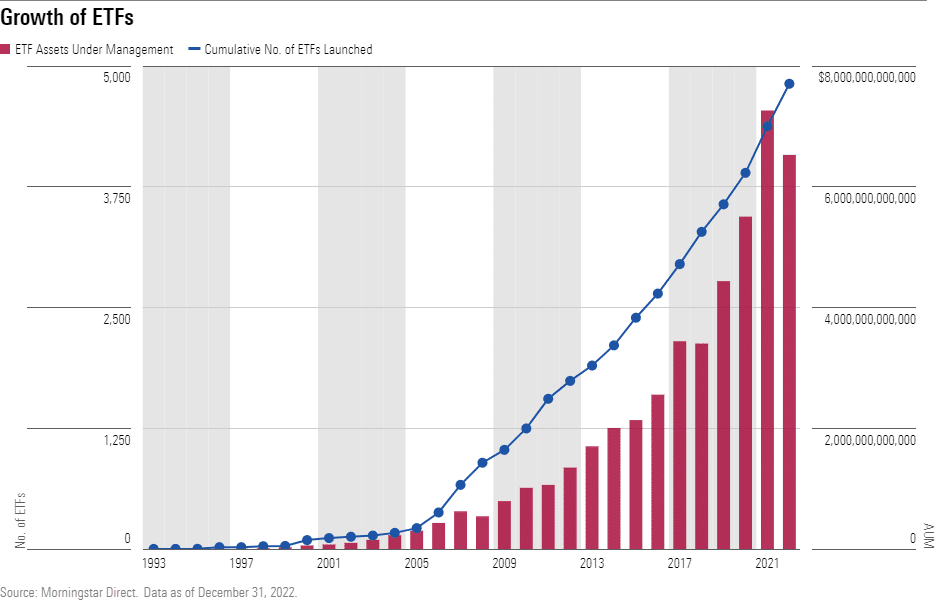

Quando gli investitori cambiano le loro abitudini di investimento, passando dall’acquisto di singoli titoli alla facilità di acquistare un ampio indice, gli afflussi di capitale si spostano in modo ineguale verso i titoli a maggiore capitalizzazione dell’indice. Nell’ultimo decennio, gli afflussi nei fondi negoziati in borsa (ETF) sono esplosi.

L’aumento delle emissioni di ETF e la crescita degli asset in gestione alimentano la performance dei 10 titoli principali.

Quando gli investitori acquistano azioni di un ETF passivo, devono acquistare le azioni di tutte le società sottostanti. Visti i massicci afflussi negli ETF nell’ultimo anno e i conseguenti afflussi nei titoli top-10, il miraggio della stabilità del mercato non sorprende.

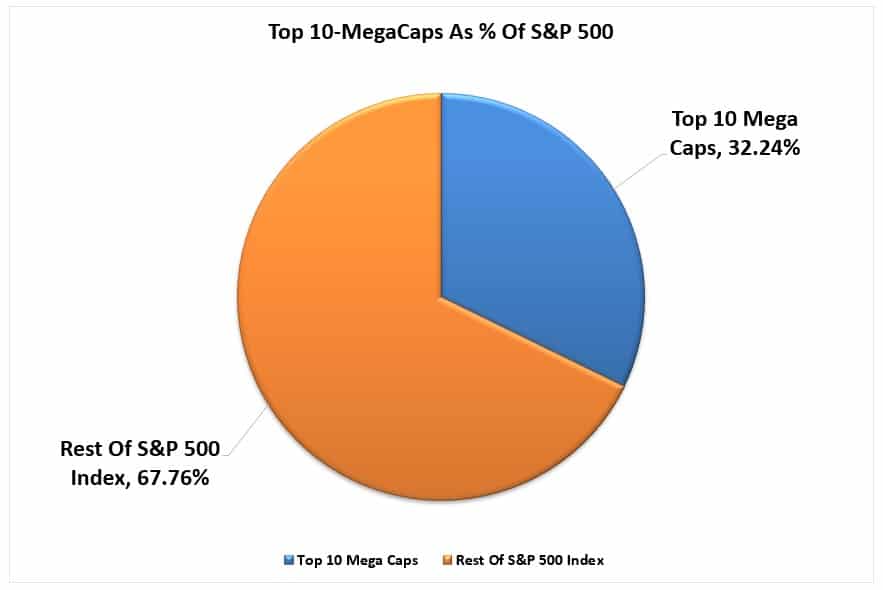

Come si vede, per ogni dollaro investito nell’indice S&P 500, 0,32 dollari confluiscono direttamente nei primi 10 titoli. I restanti 0,68 dollari vengono suddivisi tra i 490 titoli rimanenti. Questo “effetto di indicizzazione passiva” ha cambiato le dinamiche del mercato nell’ultimo decennio.

Tuttavia, l’ “effetto passivo” è solo una delle ragioni per cui i gestori di portafoglio si nascondono in queste enormi società.

L’altra ragione è la “sicurezza”.

Sicurezza nella liquidità

Se e quando l’economia entrerà in recessione, gli utili e i ricavi delle società diminuiranno. Dato l’attuale livello dei tassi d’interesse, dell’inflazione e dell’inversione della liquidità monetaria dopo la pandemia, il rischio di recessione è più elevato del normale.

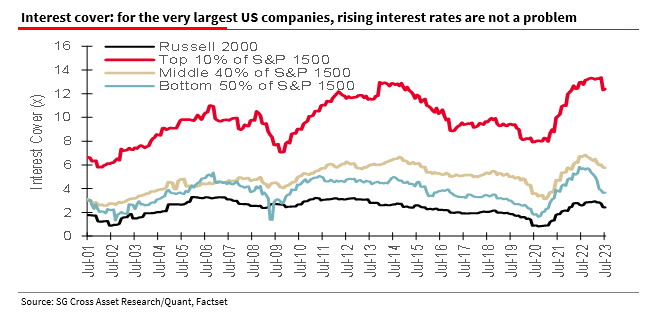

L’aumento dei tassi di interesse, in particolare, rappresenta attualmente la minaccia maggiore per le piccole e medie imprese. Come ha recentemente osservato Andrew Lapthorne di Societe General:

“Il 10% delle aziende rappresenta il 62% del capitale di mercato complessivo non finanziario dell’S&P 1500, quindi da una prospettiva di mercato sembrerebbe che i tassi d’interesse non stiano ancora influenzando lo stress di bilancio del mercato nel suo complesso. Ma più in basso nella scala dimensionale, la situazione è difficile e sta diventando sempre più difficile. La copertura degli interessi nel 50% inferiore delle società dell’S&P 1500 e nelle società quotate più piccole (elencate nell’indice Russell 2000 ) sta scendendo bruscamente da livelli bassi”.

Queste società più piccole non hanno accesso ai mercati dei capitali con la stessa facilità delle società a maggiore capitalizzazione e non dispongono di ingenti liquidità come le società a grande capitalizzazione.

“Va da sé che le società più piccole quotate nell’indice Russell 2000, così come le società non quotate, non abbiano accesso all’emissione di obbligazioni societarie e non siano quindi in grado di ottenere i prestiti fissi a lungo termine prossimi allo zero di cui dispongono le società più grandi”.

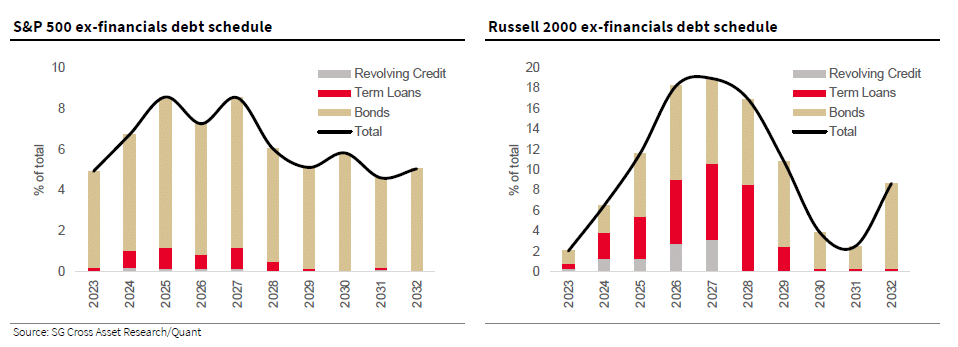

Nei prossimi anni, quando il muro del debito dei prestiti a termine si abbatterà sul mercato, l’aumento dei costi di finanziamento aumenterà il rischio di insolvenze e fallimenti. Anche se non siamo ancora in recessione, ciò non significa che non possa accadere.

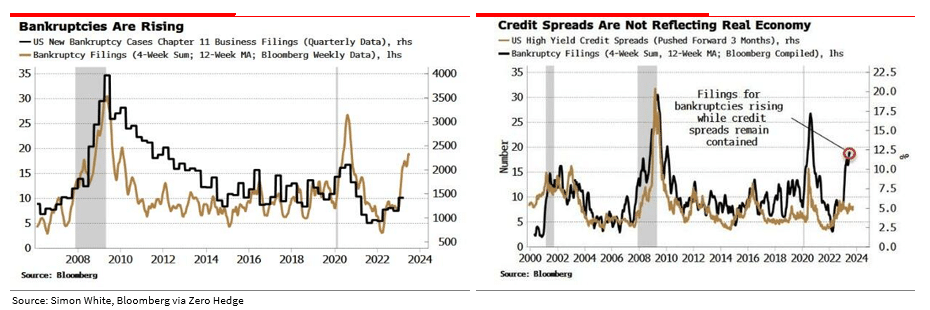

Come ha osservato Simon White via Bloomberg, l’inasprimento delle condizioni finanziarie ha visto i fallimenti aziendali aumentare del 71% dall’anno scorso. Se le condizioni finanziarie rimarranno elevate anche nei prossimi anni, il rischio di bancarotta aumenterà notevolmente.

Come conclude Albert:

“Contrariamente a quanto potrebbero far pensare le valutazioni delle mega-capitali, le aziende più piccole rimangono il cuore pulsante dell’economia statunitense - forse le mega-capitali sono più simili a vampiri che succhiano la linfa vitale dalle altre aziende”. Sembra che le luci si stiano spegnendo in tutto il settore delle società statunitensi a piccola capitalizzazione.

Non sono state in grado di ottenere prestiti a lungo termine a tassi di interesse quasi nulli e di accumularli sui mercati monetari a tassi variabili. In ultima analisi, i problemi per le società statunitensi a piccola e media capitalizzazione scateneranno la recessione a cui la maggior parte degli economisti sta rinunciando, e indovinate un po’? Credo che presto scopriremo che anche i titoli a grande e mega capitalizzazione potrebbero non essere immuni dall’impatto recessivo indiretto dell’aumento dei tassi di interesse”.

I gestori di portafoglio devono inseguire il mercato al rialzo o potenzialmente subire un rischio di carriera. Pertanto, il luogo più facile in cui allocare la liquidità è rappresentato dalle società a grande capitalizzazione con un basso rischio di fallimento o di insolvenza e una liquidità estremamente elevata.

Concordo con Albert sul fatto che l’attuale esuberanza dei mercati e la convinzione di uno scenario di “non atterraggio” sono probabilmente ampiamente sovrastimati. Il rischio maggiore per i mercati rimane quello di un sostanziale irrigidimento delle condizioni finanziarie.

Pertanto, quando la Fed inizierà a tagliare i tassi per rimediare a ciò che ha rotto, assisteremo contemporaneamente a una rotazione verso la sicurezza.

Le Mega-Cap domineranno fino a quando non lo faranno più

Per il momento, c’è poco da scoraggiare i gestori di portafoglio dall’inseguire i titoli a grande capitalizzazione ai fini della rendicontazione delle performance. Come già detto, una forte divergenza tra la performance del gestore e l’indice di riferimento comporterà un “rischio di carriera”.

Tuttavia, il problema è aggravato dagli investitori al dettaglio che investono in ETF passivi. Gli investitori sono convinti del fatto che “per ogni compratore c’è un venditore”.

Ma la frase più corretta è:

“Per ogni compratore, c’è un venditore.... ad un prezzo specifico”.

In altre parole, quando iniziano le vendite, coloro che vogliono “vendere” superano coloro che sono disposti a “comprare”, quindi i prezzi scendono fino a quando un “compratore” non è disposto ad intervenire.

L’aumento della pressione di vendita crea un “vuoto di liquidità” tra il prezzo corrente e un “compratore” disposto a eseguire.

In altre parole, proprio mentre i gestori professionali cercano di vendere le loro azioni di Apple (NASDAQ:AAPL), gli altri 343 ETF che possiedono Apple si contendono lo stesso scarso bacino di acquirenti in un mercato in calo.

Inoltre, i consulenti stanno migrando attivamente la gestione del portafoglio verso gli ETF passivi per una parte, se non la totalità, dell’equazione di asset allocation. L’ascesa dei fondi indicizzati ha trasformato tutti in “asset class picker” anziché in stock picker.

Tuttavia, il fatto che gli individui scelgano di “comprare panieri” di azioni piuttosto che singoli titoli non è una scelta “passiva”, ma piuttosto una “gestione attiva” in una forma diversa.

Con la concentrazione del rischio in una manciata di titoli, i mercati sono destinati a un circolo vizioso. La concentrazione delle partecipazioni e la conseguente mancanza di liquidità suggeriscono che le inversioni non saranno un processo lento e metodico.

Si tratterà piuttosto di una corsa a perdifiato che non terrà conto dei prezzi, delle valutazioni o delle misure fondamentali mentre l’uscita si restringe.

Sospetto che il marzo 2020 sia stato solo un “assaggio” di ciò che accadrà quando inizierà il prossimo “vero” mercato orso.