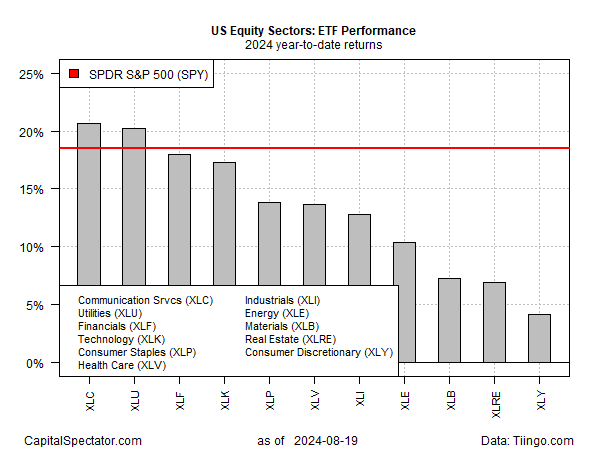

Le recenti turbolenze del mercato azionario hanno fatto sì che due settori azionari abbiano sovraperformato quest’anno: i servizi di comunicazione e i servizi di pubblica utilità, in base all’insieme degli ETF fino alla chiusura di lunedì (19 agosto). I restanti settori sono in ritardo rispetto al mercato generale, anche se con risultati positivi.

Il top performer nel 2024 è il Communication Services ETF (XLC), con un rialzo del 20,7%, leggermente superiore a quello del 18,5% registrato dalle azioni statunitensi nel loro complesso tramite SPDR® S&P 500 (NYSE:SPY).

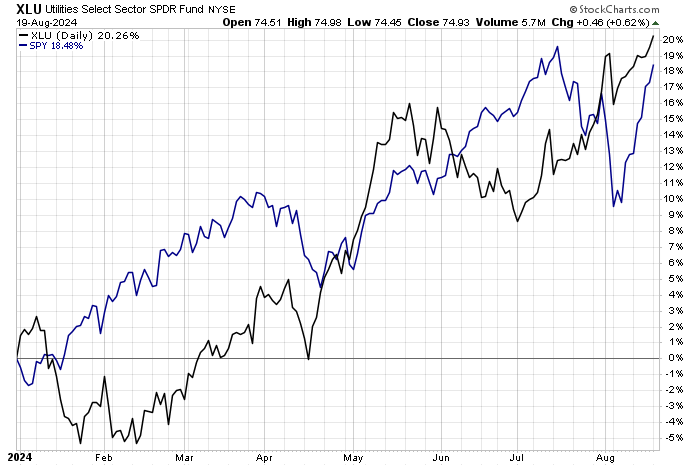

Più interessante è il rally dei servizi di pubblica utilità, che ad oggi si trovano al secondo posto con un aumento del 20,3%, solo di poco inferiore all’avanzata di XLC. Nel frattempo, XLU sta sovraperformando il mercato azionario statunitense in senso lato con un buon margine.

La recente forza delle utility è dovuta a diversi motivi. Il settore è visto come un gioco “sicuro” con rendimenti da dividendo relativamente elevati, il che è ancora più allettante se si considera che la Federal Reserve inizierà a tagliare i tassi di interesse nella riunione politica del 18 settembre del prossimo mese. I rendimenti più bassi dei Treasury offrono un confronto più forte per i tassi di remunerazione dei titoli delle utility.

Secondo Morningstar, il rendimento a 12 mesi di XLU è del 3,01%. Grazie al forte calo del rendimento dei Treasury USA a 10 anni negli ultimi mesi, il premio dell’obbligazione di riferimento è sceso a meno di 90 punti base rispetto al rendimento a breve termine di XLU.

Si ritiene inoltre che le utility beneficeranno dell’ascesa dell’intelligenza artificiale (IA), delle valute digitali (bitcoin, ecc.) e di altre tecnologie con un appetito sempre più vorace per l’energia e l’elettricità in generale.

Il mix di relativa sicurezza, alti pagamenti e prospettive di crescita alimentate dall’IA ha convinto gli investitori che le utility offrono una prospettiva vantaggiosa in termini di plusvalenze e rendimenti.

“C’è questa inflessione nella domanda di energia, sia che si tratti di data center o di altri fattori che spingono la domanda di energia negli Stati Uniti, come i veicoli elettrici”, afferma Aaron Dunn, co-head of value equity di Morgan Stanley (NYSE:MS) Investment Management. “Per due decenni, la domanda di energia è stata piatta e guidata dall’efficienza degli elettrodomestici di casa. Oggi abbiamo un’inflessione e vediamo un raddoppio dell’aumento della domanda di energia nei prossimi 10 anni”.

E aggiunge: “Sono difensivi, ma preferirei possedere qualcosa in cui penso che si ottenga una crescita degli utili a una cifra media o superiore e un rendimento che ora si avvicina al rendimento decennale”.

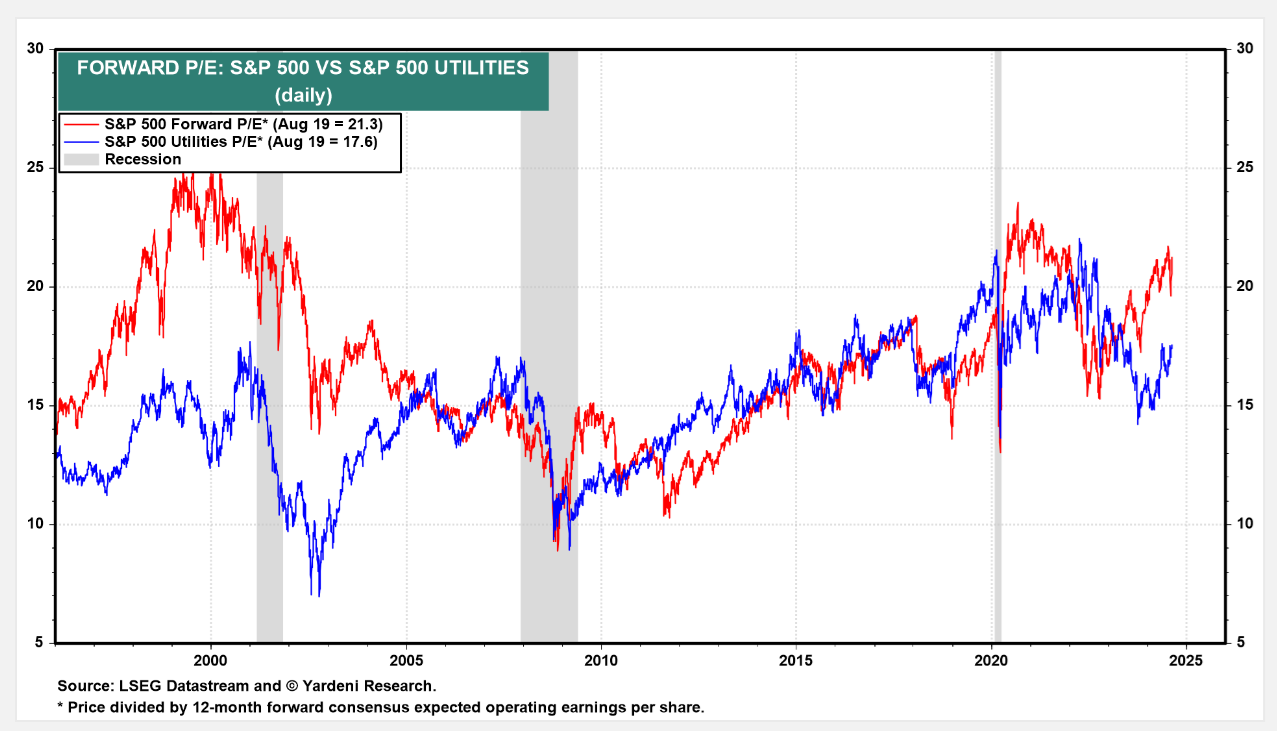

Non guasta il fatto che il rapporto prezzo-utili a termine per le utility sia ancora relativamente modesto, soprattutto se confrontato con l’indice (S&P 500) nel suo complesso riporta Yardeni.com.

Non molto tempo fa la situazione era invertita e il p/e delle utilitiy era superiore alla valutazione dello S&P. Lo sconto del settore sta iniziando a ridursi dopo il rally di quest’anno, ma per il momento le utility appaiono ancora ragionevolmente valutate rispetto alla loro storia nell’ultimo decennio.

L’avvertenza è che XLU ha avuto una forte corsa ultimamente e quindi si può discutere se il settore sia vulnerabile a qualche presa di profitto a breve termine. La narrativa di più lungo termine, d’altra parte, sembra convincente per la folla.