I titoli "Mega-Cap" sono finiti? Forse. Ma ci sono quattro motivi per cui potrebbero essere in grado di tornare in auge. La recente correzione del mercato dal picco di luglio ha certamente attirato l'attenzione degli investitori e ha scosso la compiacenza più estrema. Come abbiamo osservato in precedenza:

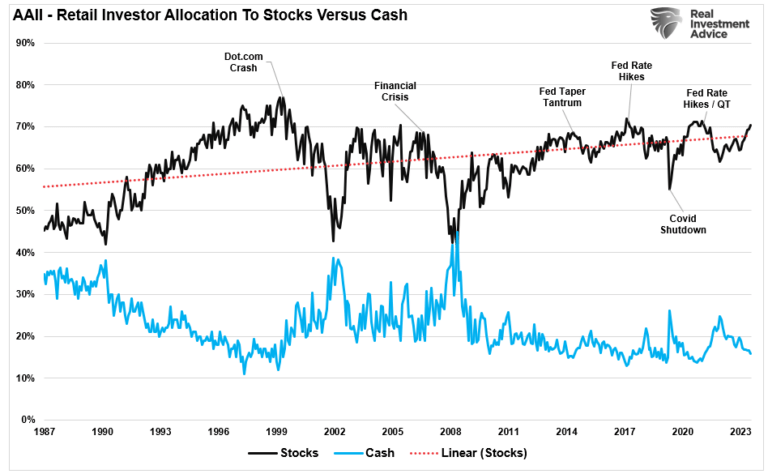

"Sebbene ci siano stati certamente periodi di mercato più lunghi senza un calo del 2%, è essenziale ricordare che la bassa volatilità rappresenta un'elevata "compiacenza" degli investitori. In altre parole, più il mercato sale senza una correzione significativa, più gli investitori diventano fiduciosi. Essi reagiscono aumentando le loro allocazioni in azioni (rischio) e riducendo le allocazioni in liquidità (sicurezza)".

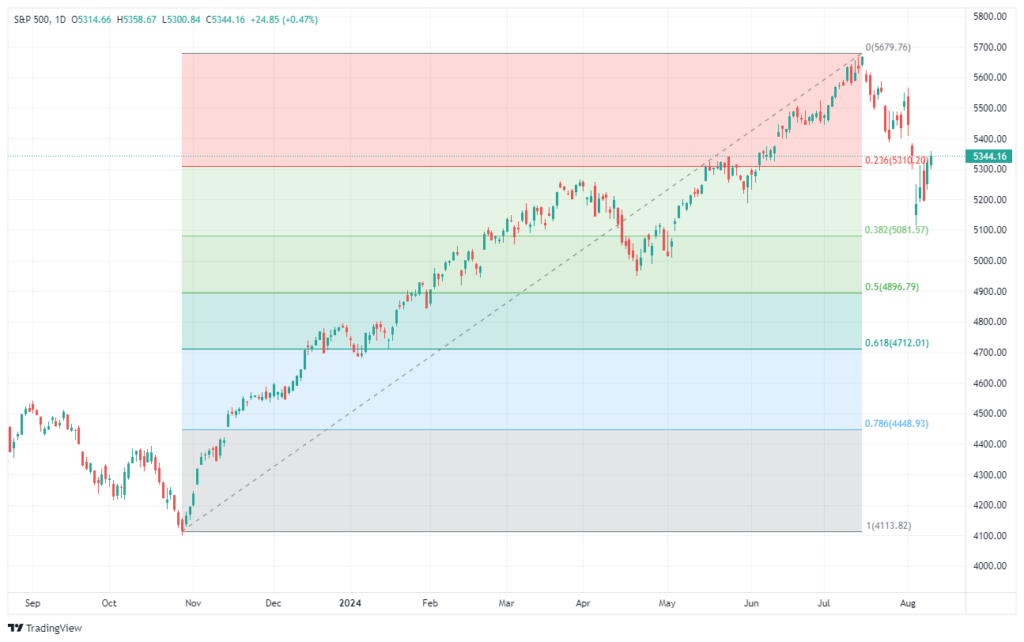

Come più volte discusso a giugno e luglio, una correzione del 5-10% è normale e si verifica quasi ogni anno.

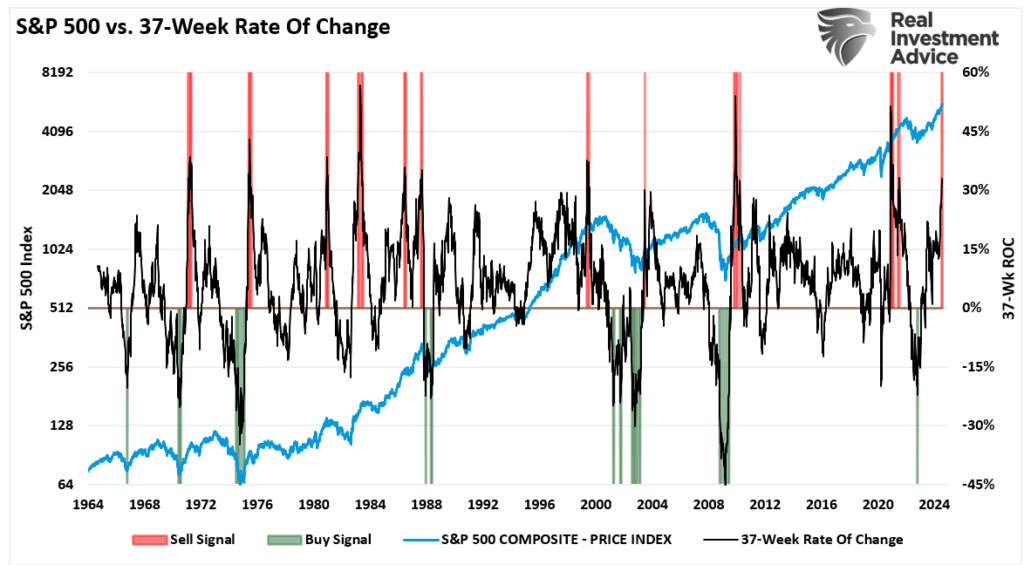

"Storicamente, quando il tasso di variazione a 37 settimane è superiore al 30%, tali eventi precedono tipicamente le correzioni di breve e medio termine. Sebbene i tori siano molto fiduciosi, il rischio di una correzione del 5-10% nei prossimi tre mesi resta elevato" - 13 luglio

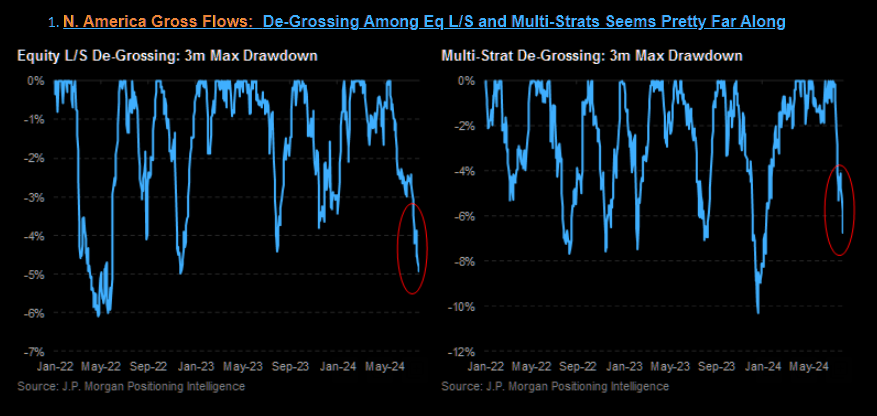

Non sorprende che nelle ultime tre settimane gli investitori retail e professionali abbiano assistito a un'estrema vendita di titoli a grande capitalizzazione.

"Il livello di riduzione dei guadagni da parte di alcune strategie, insieme al calo correlato delle performance di alpha/crowding, suggerisce che il calo e la riduzione dei guadagni potrebbero essere quasi terminati. Tuttavia, i flussi di performance/alpha/gross potrebbero rimanere altalenanti nei prossimi mesi". - John Schlegel, JPM

Come osserva John, la domanda è se il processo di correzione sia finito e se gli investitori torneranno alle "mega-capitali" nei loro portafogli.

4- motivi per cui le megacapitali non sono ancora morte

Il recente sell-off dei titoli della “Mega-cap” in particolare non è sorprendente. Abbiamo messo in guardia gli investitori affollamento in un numero relativamente basso di titoli per inseguire i rendimenti del mercato.

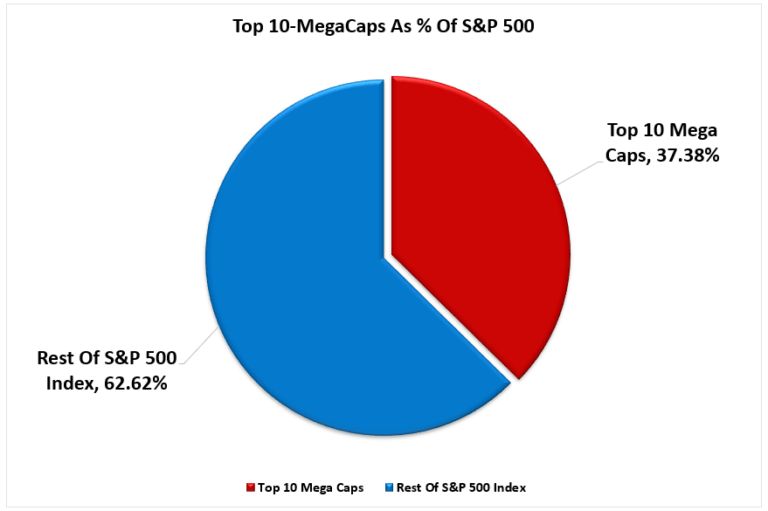

"La biforcazione tra le prime 10 società, misurate in base alla capitalizzazione di mercato, e gli altri 490 titoli dell'indice ha creato un'illusione di rialzismo del mercato. Nonostante l'estrema affluenza nei tre settori che comprendono questi dieci titoli, continuiamo a vedere investitori professionali che si affollano su queste azioni ad un ritmo record".

Ci sono quattro motivi per cui gli investitori, sia professionali che retail, hanno inseguito una manciata di titoli. Sono anche le stesse ragioni per cui i titoli "Mega-cap" probabilmente riacquisteranno il loro favore.

In primo luogo, questi titoli sono altamente liquidi e i gestori possono spostare rapidamente il denaro in entrata e in uscita senza significativi movimenti di prezzo. L'importanza della liquidità non può essere trascurata per le compagnie di assicurazione, le pensioni, gli hedge fund e i fondi di dotazione. Questi investitori devono movimentare milioni di dollari alla volta e le piccole società non sono sufficientemente liquide per consentire afflussi e deflussi consistenti.

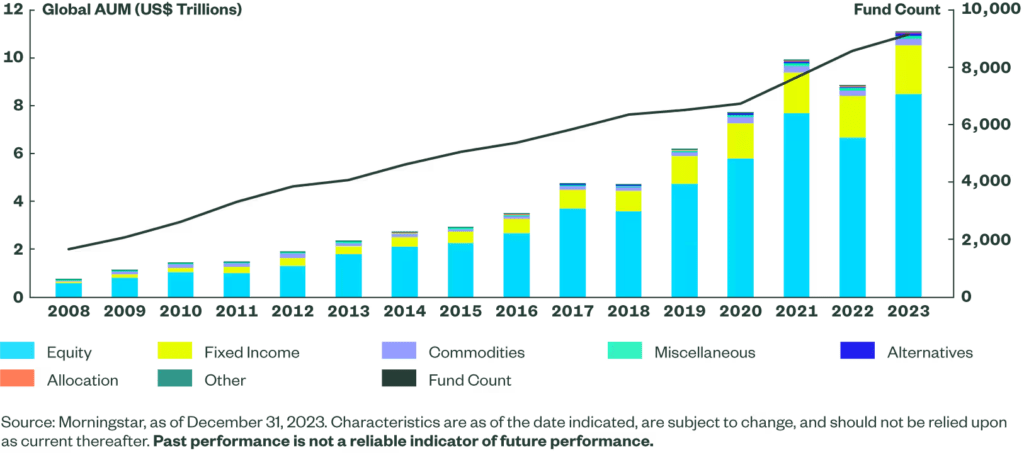

In secondo luogo, l'effetto di indicizzazione passiva non è scomparso. Quando gli investitori cambiano le loro abitudini di investimento, passando dall'acquisto di singoli titoli alla facilità di acquisto di un ampio indice, gli afflussi di capitale si spostano in modo ineguale verso i titoli a maggiore capitalizzazione dell'indice. Nell'ultimo decennio è esploso l'afflusso di capitali nei fondi negoziati in borsa (ETF).

Come abbiamo già scritto:

"I primi 10 titoli dell’indice S&P 500 index comprendono più di un terzo dell'indice. In altre parole, un guadagno dell'1% nei primi 10 titoli equivale a un guadagno dell'1% nel 90% inferiore. Quando gli investitori acquistano azioni di un ETF passivo, devono acquistare le azioni di tutte le società sottostanti".

In terzo luogo, le società "Mega-cap" registrano una crescita degli utili più consistente rispetto alle società a piccola e media capitalizzazione. Per il momento, le società a grande capitalizzazione, soprattutto le "Mega-Cap", stanno guidando la maggior parte della crescita degli utili. Con l'economia che mostra chiari segni di deterioramento, gli utili delle società a piccola e media capitalizzazione rimangono i più vulnerabili ai cambiamenti della domanda economica.

Infine, e probabilmente la cosa più importante, le società a grande capitalizzazione, prevalentemente "Mega-cap", si impegnano a riacquistare azioni in misura molto maggiore rispetto alle società a media e piccola capitalizzazione.

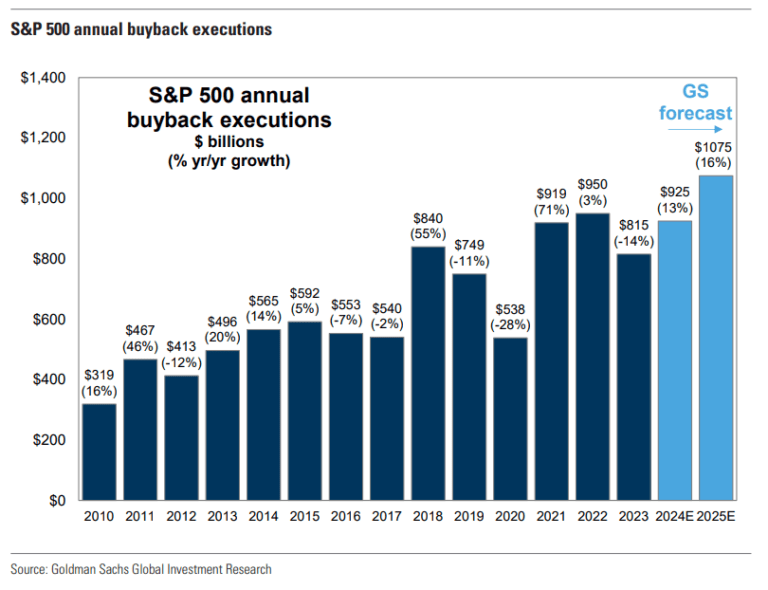

I riacquisti di azioni societarie si avvicineranno a 1.000 miliardi di dollari quest'anno e li supereranno nel 2025, con Apple (NASDAQ:AAPL) che da sola rappresenta oltre il 10% di questi acquisti.

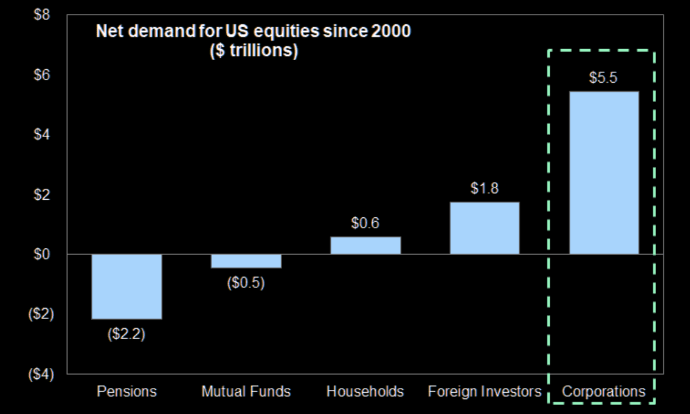

Come notato in precedenza, questo non è un fattore insignificante a sostegno dell'aumento dei prezzi degli asset. Dal 2000, i riacquisti di azioni societarie hanno rappresentato il 100% di tutti gli "acquisti netti di azioni".

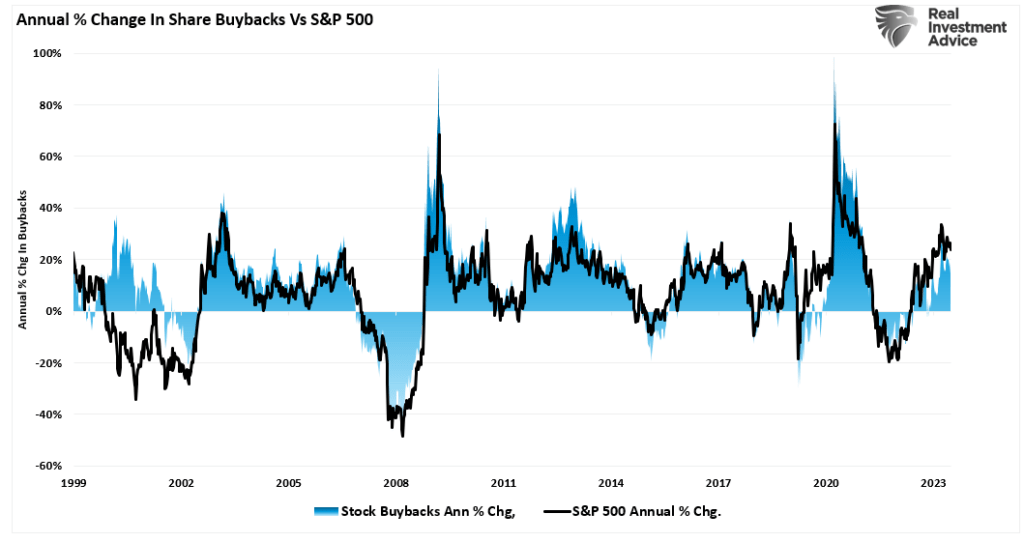

Pertanto, non dovrebbe sorprendere l'elevata correlazione tra il flusso e riflusso dei riacquisti di azioni societarie e la performance del mercato.

Con la stagione degli utili ormai alle spalle, la "finestra di riacquisto" per le maggiori società è ora aperta. Ciò consentirà alle "Mega-cap" di iniziare a riacquistare azioni.

Tuttavia, sebbene il sostegno alle "Mega-cap" rimanga, l'attuale processo di correzione è probabilmente incompleto.

È probabile che la correzione non sia ancora finita

Le "Mega-Cap" stanno quindi diventando un "mega-acquisto"? Forse è un po' esagerato, ma è probabile che la recente sottoperformance sia vicina alla conclusione.

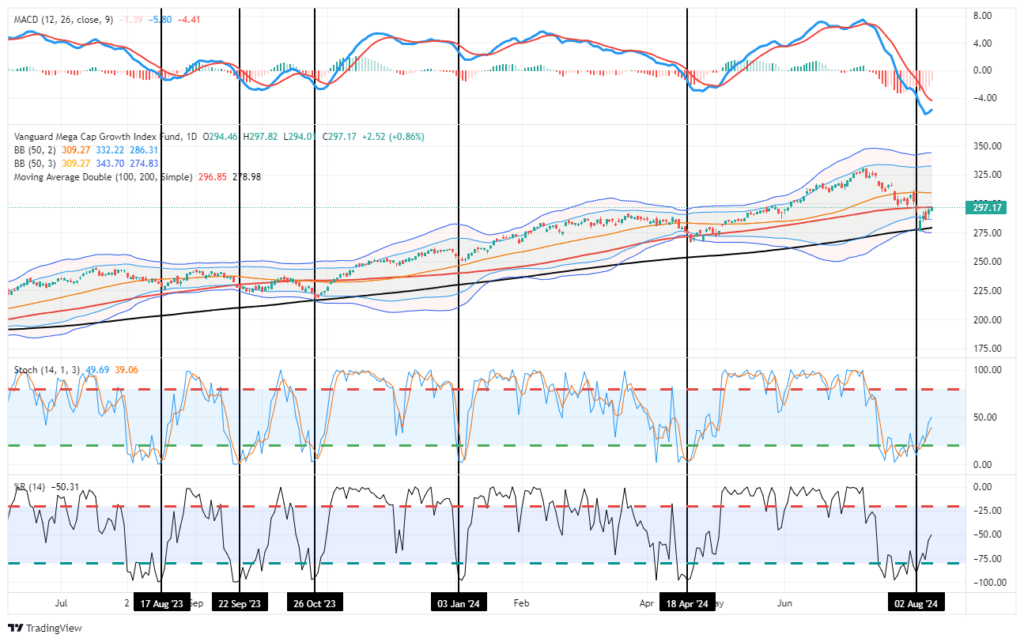

Da un punto di vista puramente tecnico, i titoli "Mega-Cap" hanno subito una forte contrazione nelle ultime settimane. Utilizzando il Vanguard Mega Cap Growth ETF (NYSE:MGK) (MGK) come proxy delle società più grandi, la recente correzione ha invertito la maggior parte delle precedenti condizioni di ipercomprato ed estensione.

Il MGK è in ipervenduto su più livelli e l'indicatore MACD è ben al di sotto dello zero, che in passato ha coinciso con i bottom di breve termine del mercato. Inoltre, MGK ha testato e mantenuto la media mobile su 200 giorni, che era anche il minimo dell'ottobre 2023. Tuttavia, nonostante l'ipervenduto tecnico, molti investitori sono "intrappolati" dal recente ribasso, per cui è probabile che assisteremo a una certa "pressione di vendita" nel tentativo di uscire, il che configurerebbe un nuovo test della media mobile su 200 giorni prima che la correzione sia completa.

MGK ha già completato un primo livello di correzione del 38,2% utilizzando una sequenza di ritracciamento di Fibonacci dal recente massimo.

Sebbene la media mobile su 200 giorni stia fornendo un supporto iniziale a MGK, un suo cedimento porterebbe a un livello di ritracciamento del 50%. Tale livello si allineerebbe ai minimi della correzione di aprile.

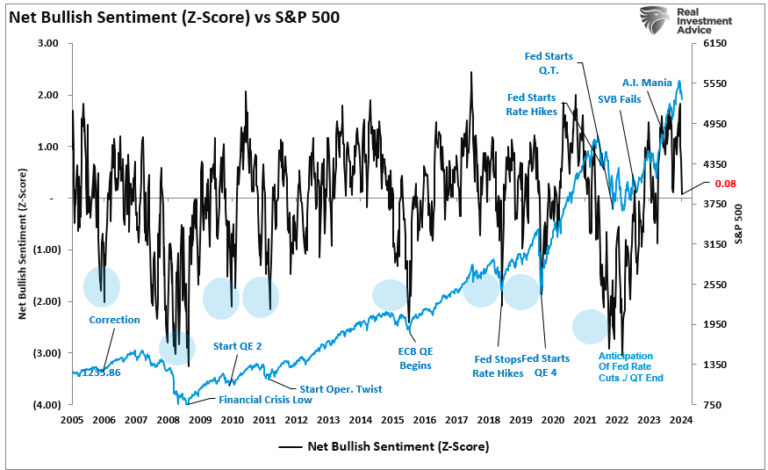

Date le condizioni di ipervenduto a breve termine e il calo del sentiment, il rimbalzo riflessivo delle "Mega-Cap" che abbiamo visto la scorsa settimana non ci ha sorpreso. Tuttavia, come abbiamo suggerito, data una rotazione così netta dai massimi recenti, potrebbe trattarsi solo di una "opportunità di trading tattico" prima del completamento del processo di correzione. Questo perché il "sentimento rialzista" rimane elevato, storicamente non quello che si osserva in occasione dei minimi correttivi.

Sospettiamo che, anche se potremmo assistere a un rimbalzo in ipervenduto dopo il recente sell-off, i "long intrappolati" probabilmente sfrutteranno qualsiasi opportunità per uscire dalle posizioni. Pertanto, suggeriamo le seguenti regole per qualsiasi cosa accada.

Le regole

Le regole sono semplici ma efficaci.

- Aumentare i livelli di liquidità nei portafogli.

- Ridurre il rischio azionario, in particolare nelle aree altamente dipendenti dalla crescita economica.

- Aggiungere o aumentare la duration delle allocazioni obbligazionarie, che tendono a compensare il rischio durante le fasi di recessione.

- Ridurre l'esposizione alle materie prime e alle operazioni sull'inflazione in caso di rallentamento della crescita economica.

Se dovesse verificarsi un'ulteriore correzione, la preparazione vi permetterà di sopravvivere all'impatto. Proteggere il capitale significa ridurre il tempo necessario per tornare in pareggio. In alternativa, è relativamente facile riallocare i fondi verso il rischio azionario se il mercato inverte la rotta e riprende il suo trend rialzista.

Investire durante i periodi di incertezza del mercato può essere difficile. Tuttavia, è possibile adottare misure per garantire che l'aumento della volatilità possa essere superato.

- Avere un eccesso di risparmi per le emergenze, in modo da non essere "costretti" a vendere durante un calo per far fronte agli obblighi.

- Estendete il vostro orizzonte temporale a 5-7 anni, poiché l'acquisto di titoli in difficoltà può diventare ancora più difficile.

- Non controllate ossessivamente il vostro portafoglio.

- Considerate la possibilità di raccogliere le perdite fiscali (vendendo i titoli in perdita) per compensare le perdite con i guadagni futuri.

- Attenetevi alla vostra disciplina di investimento, indipendentemente da ciò che accade.

Se ho ragione, e l'attuale processo correttivo è incompleto, la riduzione del rischio ridurrà la volatilità del portafoglio. Se invece mi sbaglio, possiamo riallocare le azioni e riequilibrare i portafogli in funzione della crescita,

Seguite il vostro processo.