- Segnale di mercato rialzista - Breadth Thrusts

- Gli indici di mercato a breve termine sono in ipercomprato e in resistenza

- La maggior parte degli economisti si aspettava una recessione nel 2023. Non si è verificata

- L’economia è ancora un fattore di rischio nel 2024. Una recessione, se dovesse verificarsi, spingerebbe le azioni molto più in basso.

Nessun indicatore di mercato è infallibile. Per questo motivo, utilizzo un approccio basato sul peso delle prove per formulare la mia tesi di mercato.

In base a questo approccio, il mercato sembra essere rialzista a lungo termine; tuttavia, i principali indici di mercato sono ipercomprati e si trovano in corrispondenza di una resistenza importante. Pertanto, potremmo assistere a una debolezza del mercato a breve termine che consenta ai titoli di smaltire la condizione di ipercomprato prima di fare una nuova corsa al rialzo.

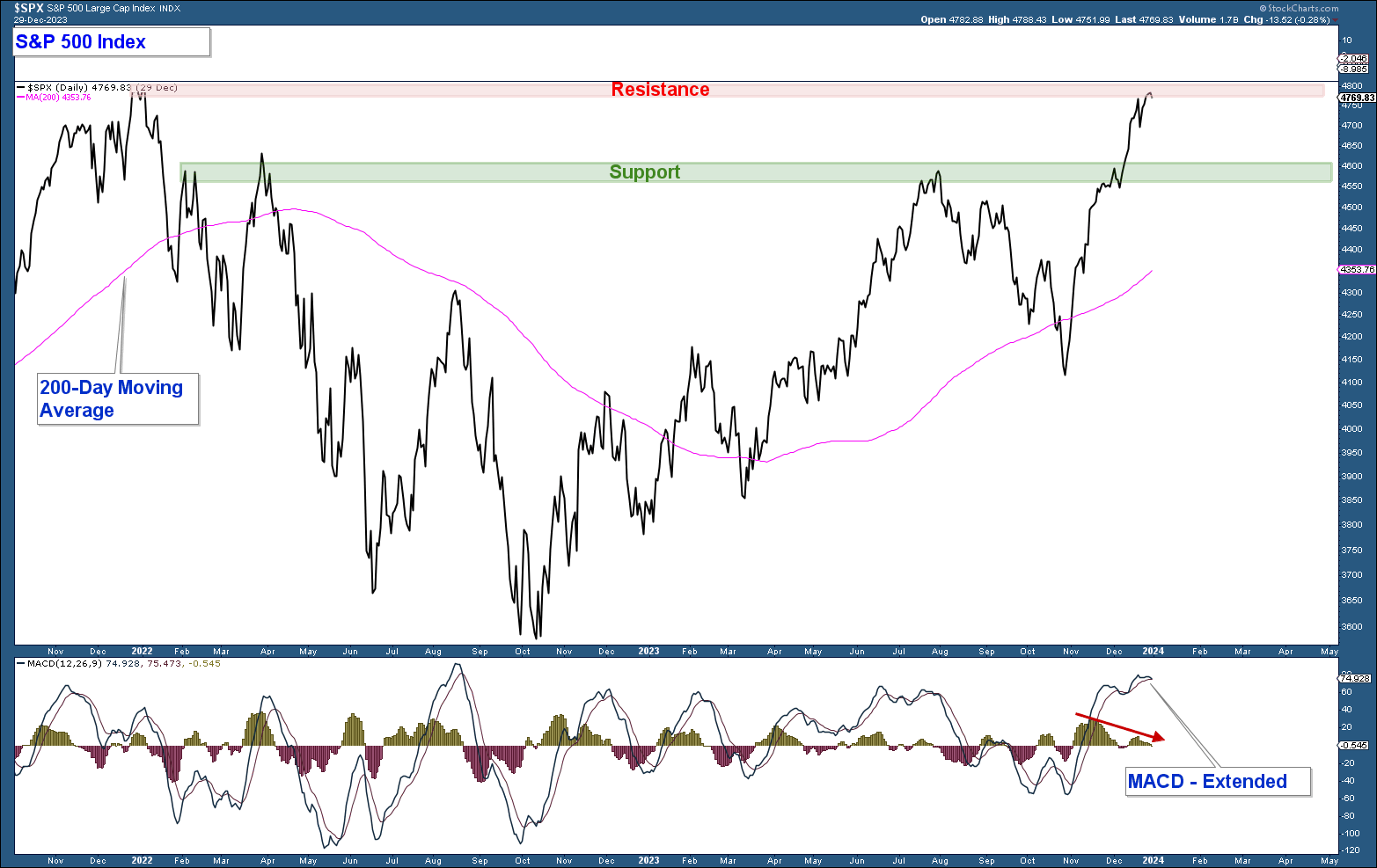

Di seguito è riportato un grafico dell’indice S&P 500 nella sezione pannello superiore e del suo MACD (un indicatore di momentum) nel pannello inferiore. Ecco le mie considerazioni.

- Negli ultimi due mesi l’indice ha registrato una forte avanzata senza alcun pullback. Questo tipo di avanzata, per quanto rialzista, non è sostenibile. Dal punto di vista dell’azione dei prezzi, il mercato ha bisogno di un pullback. Dal momento che la maggior parte dei dati tecnici a lungo termine è positiva, mi aspetto che un eventuale pullback sia un’opportunità di acquisto e non un importante top di mercato.

- Il MACD si trova nella parte superiore del suo range ed è prossimo al ribaltamento. Pertanto, il momentum sta diminuendo e le probabilità di un consolidamento o di un pullback sono elevate.

- L’indice ha raggiunto un’importante area di resistenza, il massimo del gennaio 2022. La combinazione tra il calo del momentum e la presenza di un’importante resistenza suggerisce un’elevata probabilità di un pullback a breve termine.

- Se il mercato dovesse ritirarsi e i dati tecnici rimanessero positivi, mi aspetto che l’indice non scenda in modo decisivo al di sotto del supporto (evidenziato in verde) o della sua media mobile a 200 giorni.

Breadth Thrust – Zweig

La recente avanzata del mercato (novembre-dicembre) è stata forte e ampia e molti indicatori di ampiezza hanno mostrato un segnale rialzista a lungo termine chiamato “breadth thrust”.

In un contesto di mercato ribassista, i titoli diventano sostanzialmente ipervenduti e i loro progressi sono relativamente deboli. Questo schema definisce gli ambienti di mercato ribassisti in cui la tendenza di lungo periodo è al ribasso.

Quando il mercato azionario più ampio compie un forte movimento al ribasso (all’interno di un contesto di mercato ribassista) e successivamente avanza con forza entro un breve periodo, si parla di breadth thrust. Questo forte movimento al rialzo è in contrasto con i precedenti movimenti più deboli in controtendenza e segnala l’inizio di un nuovo mercato toro.

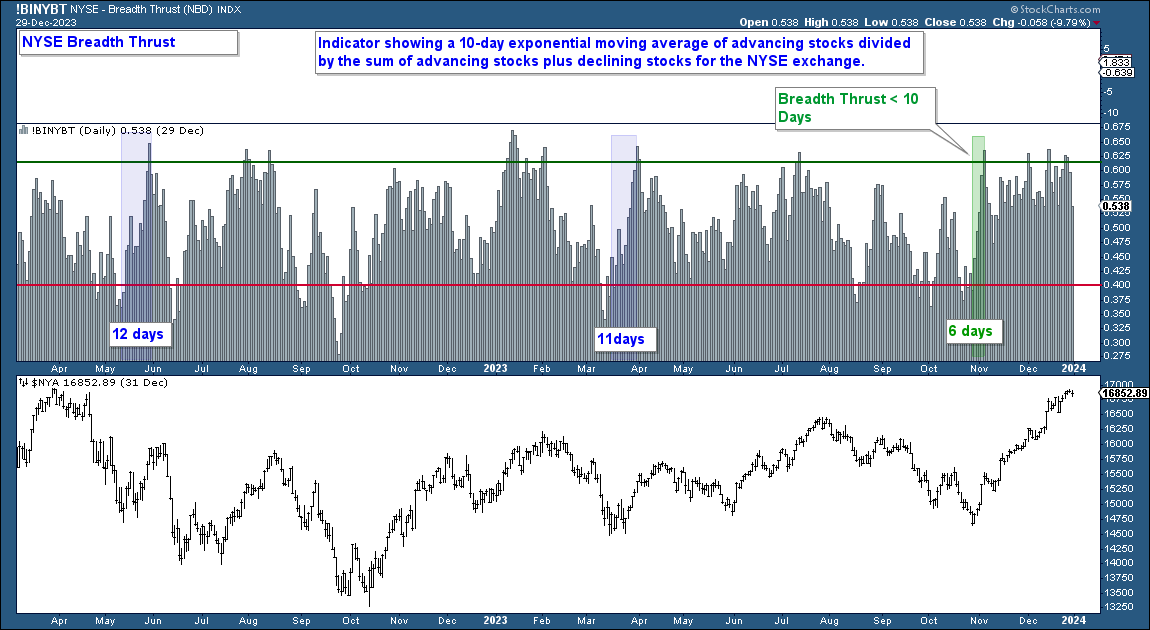

Numerosi indicatori di ampiezza sono in grado di misurare questo fenomeno. Il più popolare è il Breadth Thrust Indicator (vedi grafico sotto), comunemente noto come Zweig Breadth Indicator. Questo indicatore si basa sulla percentuale di titoli in progresso sul NYSE.

Quando il Breadth Thrust Indicator scende al di sotto di 0,40 (linea rossa) e poi al di sopra di 0,615 (linea verde) nell’arco di 10 giorni, segnala una spinta al rialzo. Questo indicatore comunemente osservato ha lanciato un segnale all’inizio di novembre 2023 (evidenziato in verde). Due movimenti precedenti (evidenziati in blu) sono avanzati da sotto la linea rossa e poi sono saliti sopra la linea verde; tuttavia, non si sono verificati entro 10 giorni di trading e quindi non erano segnali validi.

Investopedia:

“Il Breadth Thrust Indicator è noto anche come Zweig Breadth Indicator, dal nome del suo creatore. Secondo Zweig, ci sono stati solo 14 Breadth Thrust dal 1945. Il guadagno medio in seguito a ciascuna di queste spinte è stato del 24,6% in un arco di tempo medio di 11 mesi. Zweig sottolinea inoltre che la maggior parte dei mercati toro inizia con un Breadth Thrust”.

Risk-On/Off & Breadth di mercato

Di seguito è riportato lo stesso grafico che ho mostrato nella newsletter del mese scorso.

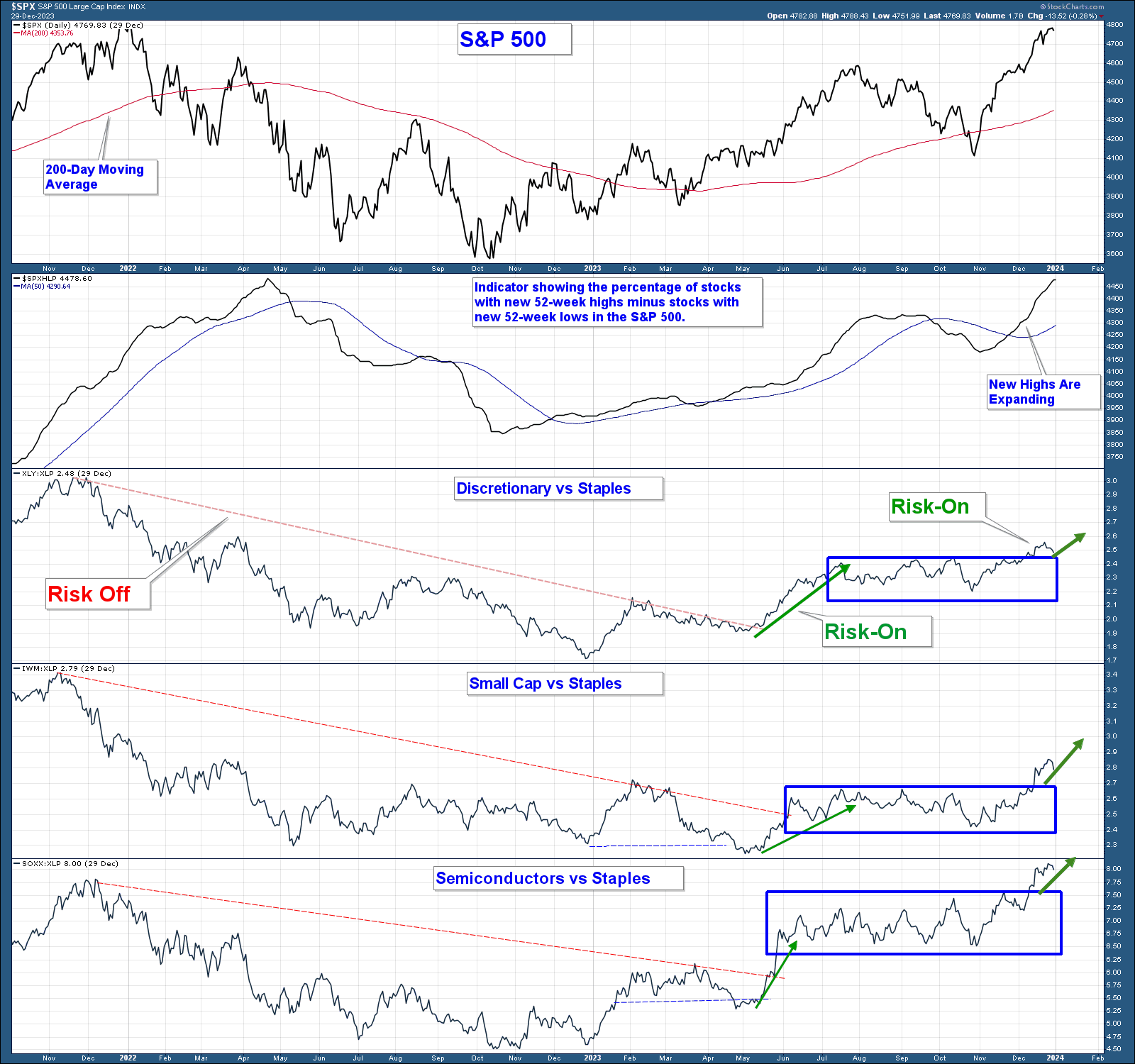

Nel riquadro superiore è riportato il grafico dell’indice S&P 500. Nel secondo riquadro è riportato un grafico del mercato (Breadth). Nel secondo riquadro c’è un indicatore di ampiezza del mercato che misura la percentuale di titoli che hanno raggiunto nuovi massimi di 52 settimane meno quelli che hanno raggiunto i minimi di 52 settimane. Nei tre riquadri inferiori sono riportati i grafici di forza relativa che ci aiutano a determinare se il mercato si trova in un ambiente rialzista e favorevole al rischio. Ecco le mie considerazioni sul grafico.

- Nel secondo riquadro (S&P 500 New Highs-New Lows Percent), quando la linea sale, il numero di titoli che raggiungono nuovi massimi si espande e questo è un segnale di ampiezza del mercato rialzista. Quando la linea si trova al di sopra della sua media mobile, come in questo momento, l’ampiezza del mercato è positiva.

- I tre grafici inferiori sono grafici di forza relativa. Questi grafici confrontano la performance dei titoli Consumer Discretionary, Small Cap e Semiconductor (indici risk-on) con Consumer Staples, un settore risk-off. Quando la linea scende indica che l’asset risk-on sta sottoperformando, mentre quando sale gli indici risk-on stanno sovraperformando. Tutti e tre sono saliti al di sopra di un’area di consolidamento che suggerisce un ambiente rialzista e favorevole al rischio.

Conclusioni: L’ampiezza del mercato azionario è positiva e i titoli risk-on stanno superando i titoli risk-off più conservativi, il che è il risultato della volontà degli investitori di assumersi il rischio. L’ampiezza del mercato e il sentiment sono rialzisti.

Conclusione

I dati tecnici di mercato a lungo termine sono decisamente rialzisti. Il market breadth è positivo, il mercato si trova in un contesto di risk-on, i tassi d’interesse sono in calo e la recessione prevista dalla maggior parte degli economisti per il 2023 non si è verificata. Almeno, non ancora.

A breve termine il mercato è ipercomprato e si trova davanti a una resistenza importante. Il mercato è in attesa di una pausa, che potrebbe portare gli indici di mercato ad arretrare o a consolidare la situazione prima di una nuova spinta verso l’alto.

Sebbene la maggior parte dei dati tecnici sia positiva per il mercato, se l’economia dovesse entrare in recessione quest’anno, le azioni subirebbero un duro colpo.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI