Abbiamo superato da poco i 2 anni di Bull Market, da quel minimo di ottobre 2022. Da allora, sia il 2023, ed ora il 2024 quasi giunto al termine, si stanno confermando anni molto positivi. Quest'anno anche l'obbligazionario, seppur in modo molto limitato, sta tornando a dare un minimo di soddisfazioni agli investitori con il segno più.

Negli eventi a cui sto partecipando in questi giorni, ho avuto modo di confrontarmi con diversi investitori, e ciò che sto notando più spesso è il seguente dilemma: come gestire la fase attuale di mercato?

Fermo restando che come sempre non ho la sfera di cristallo, vorrei darvi il mio punto di vista, o meglio, come io sto approcciando questa fase particolare.

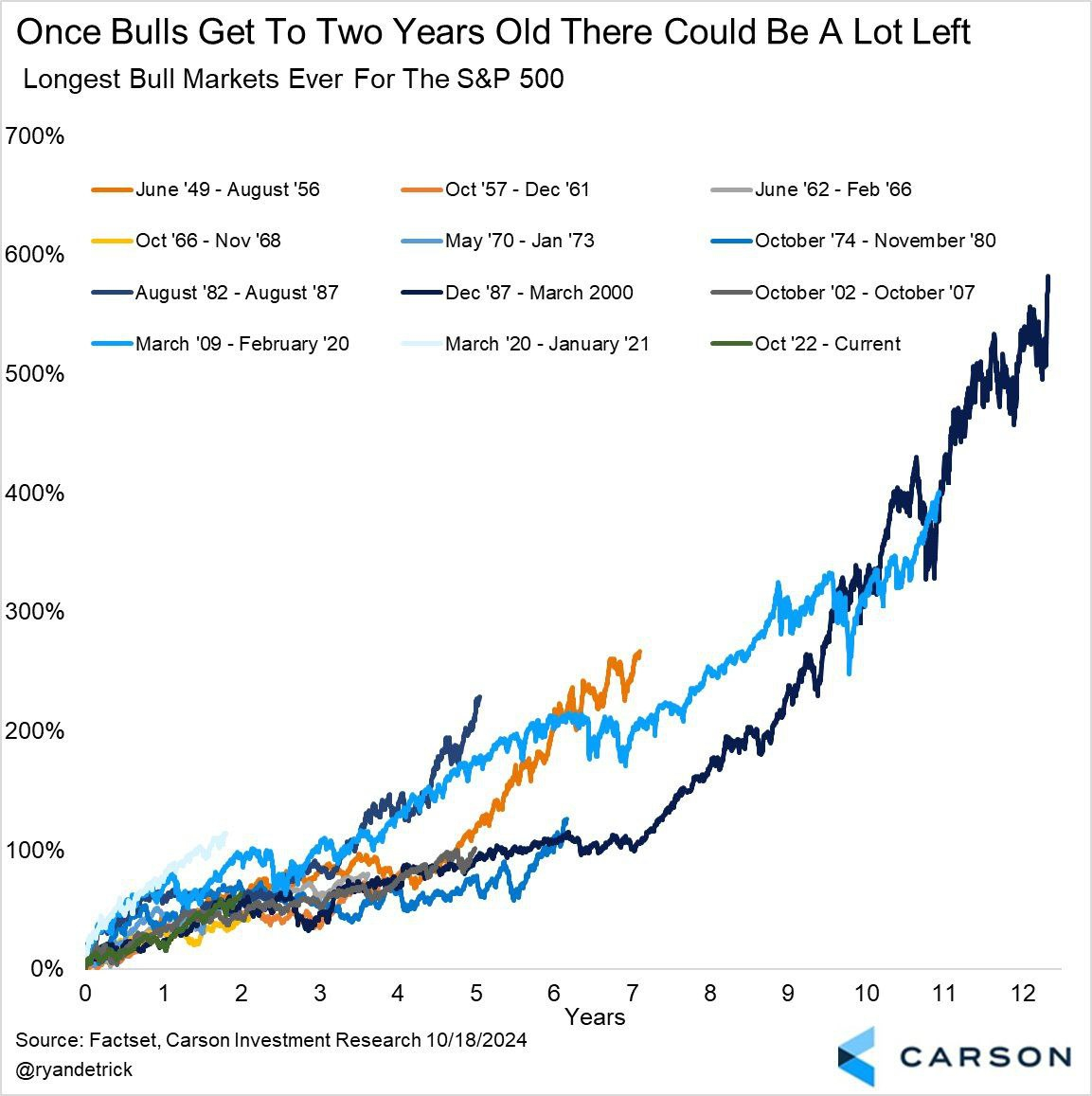

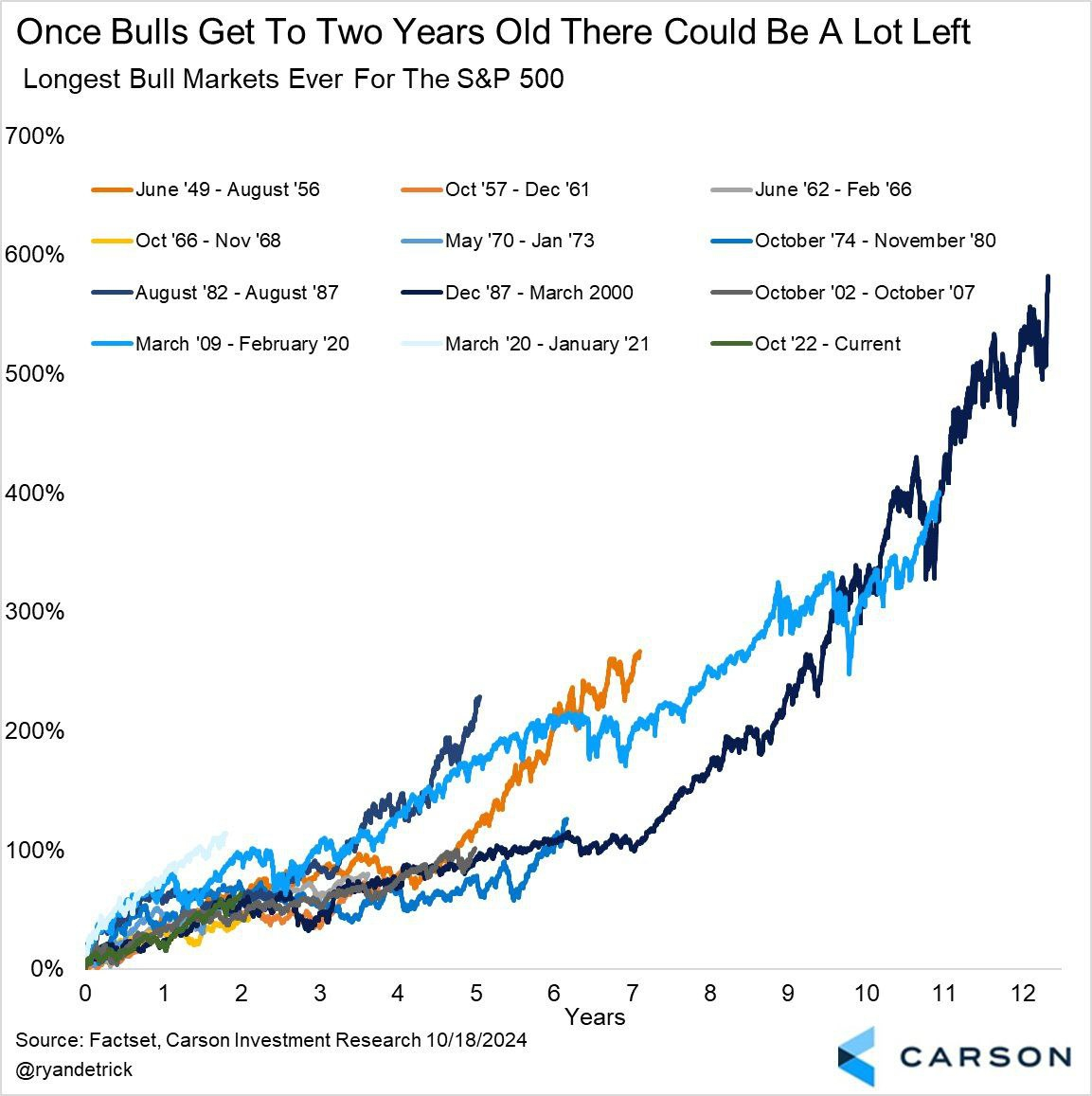

Iniziamo come sempre da un grafico, condiviso qualche giorno fa nel mio canale Telegram pubblico e gratuito Colazione a WS

L'attuale bull market, partito da ottobre 2022 potrebbe durare ancora molto, se guardiamo la storia, nonostante le valutazioni molto tirate. Questo perchè notiamo altri periodi simili dove i rialzi sono andati avanti per diversi anni, con qualche minimo intervallo nel mezzo.

E se per molta gente, tutto questo sembra una festa che non finisce mai, per gli investitori più accorti e navigati, man mano che i prezzi salgono, ed il bull market diventa forte, dovrebbe aumentare la dose di cautela.

Questo perchè i rendimenti attesi futuri, con le valutazioni più alte, si riducono. Ed i rendimenti attesi futuri sono ciò che in teoria dovrebbe spettarci come investitori (quelli passati sono già acquisiti).

Perciò, dilemma esistenziale: come muoversi in questa fase particolare?

Iniziamo con il dire che l'obiettivo a mio giudizio a cui dovrebbe puntare l'investitore è il seguente: da un lato, continuare a prendere tutto ciò che il mercato ha da offrire, dall'altro, limitare i danni nel caso ci fossero situazioni di inversione e cali più importanti.

Insomma un compito non facile. L'alternativa di "sto fuori e aspetto il calo per poi rientrare" non è mai stata molto efficace, sia a causa dell'inflazione (che nel frattempo erode i risparmi), sia perchè chi avesse adottato questo approccio nel 2023, starebbe ancora aspettando, sia perchè abbiamo visto che alla lunga ciò fa pardere molti punti percentuali per strada.

Quindi il "time in the market" è sempre fondamentale per l'investitore (piuttosto che "timing the market"), anche se un elemento importante di questo approccio, dovrebbe essere che nel mercato dovrei poterci restare per almeno una decade (se punto ad investire con logiche di 1-3 anni, è meglio fare altro, tipo un conto deposito, il mercato è un'altra cosa).

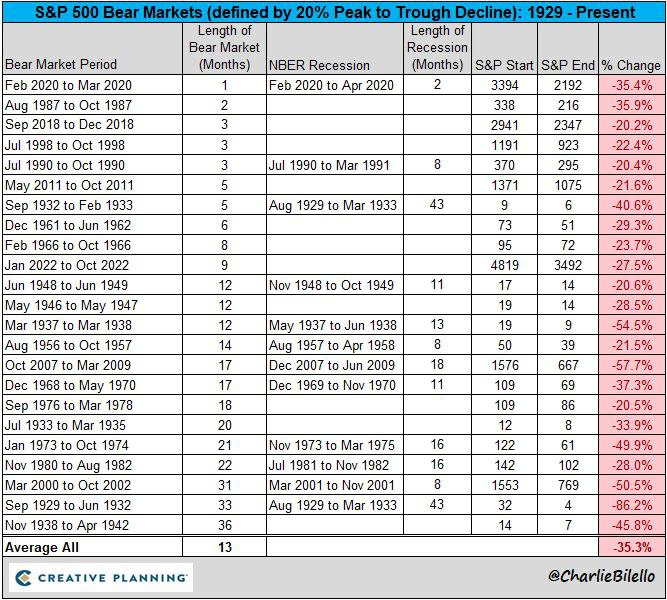

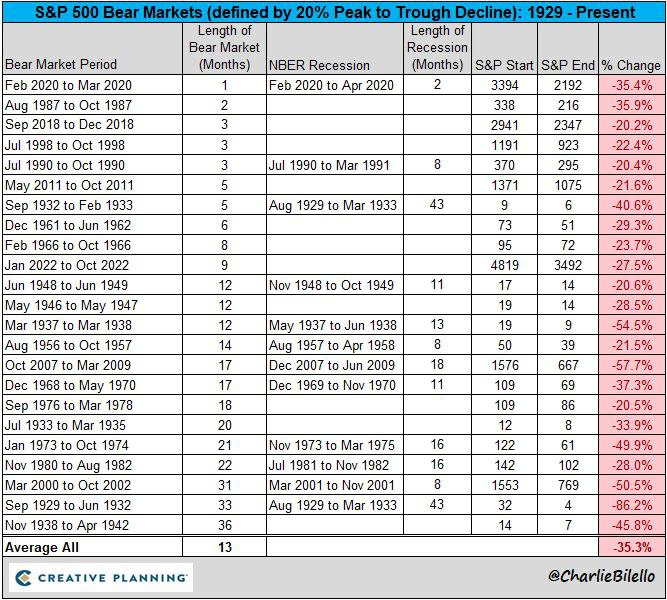

Una delle prime cose più semplici, sarebbe non fare nulla, ma ciò potrebbe dire avere a che fare con la situazione sotto riportata:

Quindi se non facciamo nulla, dovremo essere pronti a trovarci in una delle situazioni elencate nell'immagine sopra, una cosa che però non è da tutti, ovvero subìre ad un certo punto cali anche del 20,30 0 40% nei casi peggiori. Poi c'è chi lo ha già messo in conto, e magari ha pianificato di restare sui mercati per altri 15-20 anni, e quindi ci sta assolutamente di non fare nulla, servirà comunque molto sangue freddo nei momenti peggiori, lavoro più comportamentale che tecnico.

Le alternative, sono diversificare per asset class, e per tipologia di azionario. Il buon Warren Buffett per esempio, non è un mistero che stia gradualmente riducendo l'azionario e sovrappesando titoli di Stato a breve termine, un approccio, che personalmente sto adottando anche io, seppure in misura minore (anche perchè il mio azionario prevalente non sono singole azioni, ma l'intero mercato).

Questo "parcheggio remunerato" di liquidità, ci consente da un lato di spuntare comunque rendimenti interessanti (per gli americani poi ancora di più) e coprire l'inflazione, dall'altro consente di non uscire del tutto dall'azionario (che viene solo alleggerito) e continuare a cavalcare eventuali rialzi, rientrando in caso di storni con la vendita dei bond.

L'altra alternativa è appunto diversificare ad esempio per zone geografiche, dove magari le correlazioni sono meno forti, o dove le valutazioni sono più ridotte, oppure ancora per settori, per esempio riducendo il tech, componente di cui gli indici USA sono pieni, a favore di settori maggiormente difensivi.

Insomma le alternative ci sono, sta a noi, sulla base di un processo che deve sempre essere definito prima, capire come muoversi.

A tal proposito, vi lascio anche un video qui sotto da poter vedere ad integrazione dell'analisi, buona visione!

Negli eventi a cui sto partecipando in questi giorni, ho avuto modo di confrontarmi con diversi investitori, e ciò che sto notando più spesso è il seguente dilemma: come gestire la fase attuale di mercato?

Fermo restando che come sempre non ho la sfera di cristallo, vorrei darvi il mio punto di vista, o meglio, come io sto approcciando questa fase particolare.

Iniziamo come sempre da un grafico, condiviso qualche giorno fa nel mio canale Telegram pubblico e gratuito Colazione a WS

L'attuale bull market, partito da ottobre 2022 potrebbe durare ancora molto, se guardiamo la storia, nonostante le valutazioni molto tirate. Questo perchè notiamo altri periodi simili dove i rialzi sono andati avanti per diversi anni, con qualche minimo intervallo nel mezzo.

E se per molta gente, tutto questo sembra una festa che non finisce mai, per gli investitori più accorti e navigati, man mano che i prezzi salgono, ed il bull market diventa forte, dovrebbe aumentare la dose di cautela.

Questo perchè i rendimenti attesi futuri, con le valutazioni più alte, si riducono. Ed i rendimenti attesi futuri sono ciò che in teoria dovrebbe spettarci come investitori (quelli passati sono già acquisiti).

Perciò, dilemma esistenziale: come muoversi in questa fase particolare?

Iniziamo con il dire che l'obiettivo a mio giudizio a cui dovrebbe puntare l'investitore è il seguente: da un lato, continuare a prendere tutto ciò che il mercato ha da offrire, dall'altro, limitare i danni nel caso ci fossero situazioni di inversione e cali più importanti.

Insomma un compito non facile. L'alternativa di "sto fuori e aspetto il calo per poi rientrare" non è mai stata molto efficace, sia a causa dell'inflazione (che nel frattempo erode i risparmi), sia perchè chi avesse adottato questo approccio nel 2023, starebbe ancora aspettando, sia perchè abbiamo visto che alla lunga ciò fa pardere molti punti percentuali per strada.

Quindi il "time in the market" è sempre fondamentale per l'investitore (piuttosto che "timing the market"), anche se un elemento importante di questo approccio, dovrebbe essere che nel mercato dovrei poterci restare per almeno una decade (se punto ad investire con logiche di 1-3 anni, è meglio fare altro, tipo un conto deposito, il mercato è un'altra cosa).

Una delle prime cose più semplici, sarebbe non fare nulla, ma ciò potrebbe dire avere a che fare con la situazione sotto riportata:

Quindi se non facciamo nulla, dovremo essere pronti a trovarci in una delle situazioni elencate nell'immagine sopra, una cosa che però non è da tutti, ovvero subìre ad un certo punto cali anche del 20,30 0 40% nei casi peggiori. Poi c'è chi lo ha già messo in conto, e magari ha pianificato di restare sui mercati per altri 15-20 anni, e quindi ci sta assolutamente di non fare nulla, servirà comunque molto sangue freddo nei momenti peggiori, lavoro più comportamentale che tecnico.

Le alternative, sono diversificare per asset class, e per tipologia di azionario. Il buon Warren Buffett per esempio, non è un mistero che stia gradualmente riducendo l'azionario e sovrappesando titoli di Stato a breve termine, un approccio, che personalmente sto adottando anche io, seppure in misura minore (anche perchè il mio azionario prevalente non sono singole azioni, ma l'intero mercato).

Questo "parcheggio remunerato" di liquidità, ci consente da un lato di spuntare comunque rendimenti interessanti (per gli americani poi ancora di più) e coprire l'inflazione, dall'altro consente di non uscire del tutto dall'azionario (che viene solo alleggerito) e continuare a cavalcare eventuali rialzi, rientrando in caso di storni con la vendita dei bond.

L'altra alternativa è appunto diversificare ad esempio per zone geografiche, dove magari le correlazioni sono meno forti, o dove le valutazioni sono più ridotte, oppure ancora per settori, per esempio riducendo il tech, componente di cui gli indici USA sono pieni, a favore di settori maggiormente difensivi.

Insomma le alternative ci sono, sta a noi, sulla base di un processo che deve sempre essere definito prima, capire come muoversi.

A tal proposito, vi lascio anche un video qui sotto da poter vedere ad integrazione dell'analisi, buona visione!