Il Move, la volatilità sugli obbligazionari sale, i mercati azionari sono avvertiti. Per Ray Dalio, tassi al 4,5% porteranno a un calo dell'S&P500 del 20%.

Il guru dei tassi di interesse vede nero anche sui mercati azionari. Ray Dalio, il fondatore miliardario di Brudgewater Associates avverte sugli effetti che un rialzo dei tassi può avere sull’equity. Era sempre lui che, a giugno, ribadiva l’allarme sulla stagflazione.

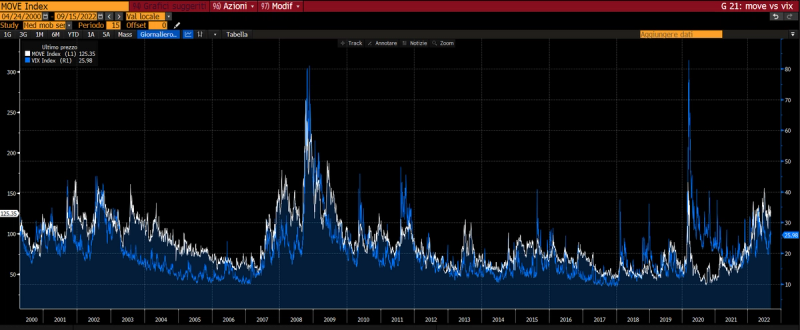

Move vs Vix

Il mercato dei bond, di solito è un buon anticipatore del mercato azionario. Il motivo è semplicissimo, se salgono i rendimenti rendendo interessanti le obbligazioni, alcuni investitori, sposteranno parte dei propri portafogli, dal mercato azionario, più incerto, a quello obbligazionario che torna a rendere più di prima.

I due mercati hanno sempre funzionato come stanze di compensazione, fino a quando, l’enorme liquidità messa sul mercato dalle banche centrali, ha portato a galla tutti gli asset insieme rompendo le correlazioni, anche quelle inverse (vedi bond e azioni) che avevano effetti di ribilanciamento sulle performance dei portafogli.

Adesso che la liquidità va “scemando”, prima sono crollati tutti gli asset, poi tornano a funzionare le correlazioni. In molti hanno definito questa fase, normalizzazione dei mercati. Siamo andati a vedere la volatilità del mercato delle obbligazioni e l’abbiamo confrontata con quella delle azioni. L’indice Move in bianco, indica la volatilità delle obbligazioni, il Vix in blu quella delle azioni.

Il mercato obbligazionario si è già mosso. Il Vix, chiamato anche indice della paura perché in genere quando sale cadono i mercati, è ancora in una fascia di semi-tranquillità, impensierisce sopra i 40 punti, ora veleggia sui 26.

L'inversione della curva

Altro indicatore, a livelli non proprio entusiasmanti, è il rapporto tra i rendimenti dei Treasury a 10 anni americani sul due anni.

Quando i rendimenti sul lungo termine, (10 anni), valgono meno di quelli a breve (2 anni), si parla di brutti presagi, ovvero recessione in arrivo tra 12-15 mesi.

Cosa significa questo? In genere si parla di inversione della curva dei tassi: gli investitori sono disposti a chiedere una remunerazione più bassa sui rendimenti a lunga scadenza, quindi quelli con maggiore incertezza rispetto a quelli a breve (in condizioni di crescita normale è l’opposto) perché credono che l’inflazione nel breve porterà a un aumento dei tassi, ma, poi, una recessione li farà calare. Da qui nel breve pretendono di più nel lungo si aspettano che il mercato delle obbligazioni renderà di meno.

Il grafico mostra nell'area rossa, le fase di mercato in cui il rendimento a 10 anni rende meno del due anni.

Oggi lo spread (differenziale di rendimento) misura 38 punti base.