Il mercato è semplice.

Basta acquistare un titolo ad una cifra "inferiore" (del suo valore intrinseco) e tenerlo per sempre oppure vendere, se lo ritenete necessario, ad una cifra "maggiore".

Semplice a dirsi.

Giornate come quelle che stiamo vivendo ci ricordano il valore del tempo, le insidie del timing e l'importanza di tener fede ai piani di investimento nel lungo periodo, avere la giusta lucidità per cambiare asset allocation senza essere bersaglio della "guerra cognitiva" in atto che potrebbe minare le nostre certezze.

Le Banche centrali non sono "nostre" amiche, non guardano se l'azionario crolla del 15% (hanno un alto tasso di tolleranza), il loro obiettivo è calmierare l'inflazione e la Banca centrale americana è disposta persino a correre il rischio di spingere la propria economia in recessione.

Settimana scorsa, la Fed ha alzato i tassi d'interesse dello 0,25% per la prima volta dal 2018 e accellerando il processo di riduzione di bilancio, prevedendo altri 6 rialzi dei tassi con lo scopo di riportare la "cattiva" inflazione al 2%. Inoltre la Banca d'Inghilterra ha votato anch'essa per un aumento del tasso di 0,25 punti percantuali arrivando così allo 0,75% con la previsione che l'IPC ad aprile dovrebbe raggiungere il 7,25% con l'obiettivo di riportarlo vicino al 2% nei prossimi anni. E la Banca centrale del Brasile ha aumentato i tassi di interesse di 100 punti base (+1%).

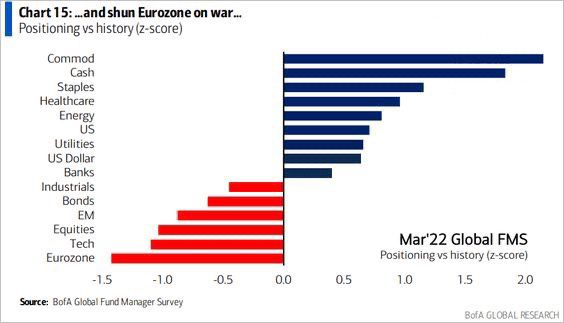

Secondo un sondaggio BofA gli investitori sono molto ribassisti sulle azioni europee mentre restano rialzisti sulle commodity.

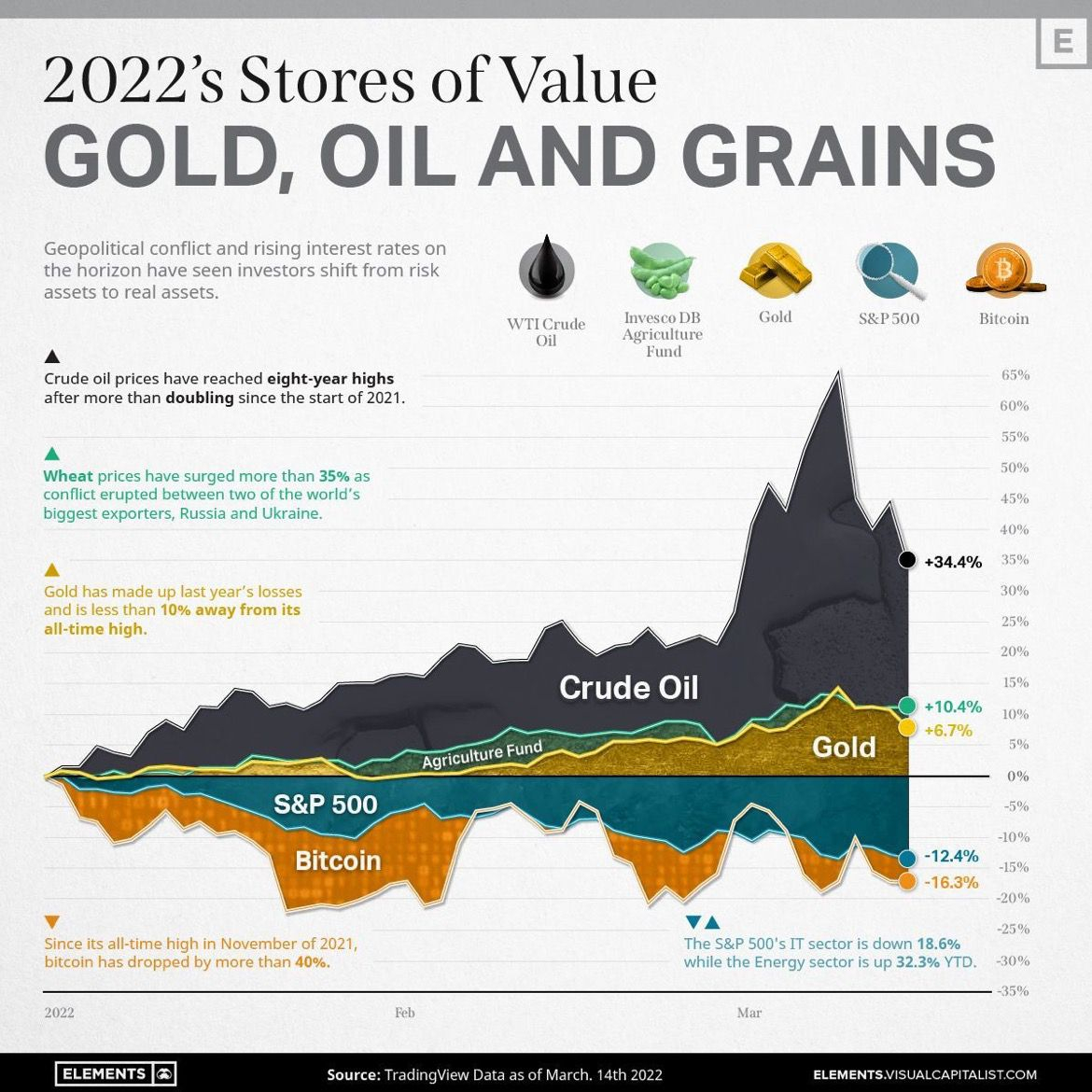

Di conseguenza si evidenzia una maggiore liquidità nei portafogli che sono in crescita del 5,9% (livello più alto da marzo 2020) dato il sentiment cauto/ribassista. I migliori performer anno su anno, per ora, restano il gold, il greggio e il grano.

Perchè viene data più "importanza" all'oro rispetto all'argento?

La si può notare anche dalla divergenza del rapporto gold/silver con le dinamiche di offerta.

Ogni anno 8 once di argento sono estratte per ogni onca d'oro, l'argento è più "abbondante". Con un'oncia di oro si possono comprare 77 once di argento.

Il motivo principale è che all'oro viene attribuito, ed è stato confermato in quest periodo, il valore di bene rifugio e un'assicurazione contro l'inflazione e la svalutazione della valuta fiat. Più gli investitori sono "preoccupati" più è il valore dato al gold.

Ma attenzione al silver, molti scommettono su una diminuzione del rapporto con l'oro per via delle molteplici funzionalità attribuite in numerosi campi dell'industria. Questo significa che la "crescita economica" può influenzare i prezzi dell'argento molto di più di quelli per l'oro.

Riguardo al grano, il conflitto ha fatto ben oltre la sua parte. Ucraina e Russia rappresentano il maggior esportatore di grano e olio di semi mondiale. Mentre la Cina Lo scorso anno ha importato oltre 28 milioni di tonnellate di mais ucraino. Diventando il più grande importantore agricolo del mondo (69% riserve mondiali di mais, 60% quelle di riso, 51% quelle di grano).

In aggiunta la Russia insieme alla Bielorussia producono 17 milioni di fertilizzanti e il loro costo è in continuo aumento per le aziende agricole come anche i rischi di uno shock alimentare mondiale. Nei prossimi anni si prevede che l’umanità dovrà produrre più cibo che negli ultimi 10 mila anni, quindi è bene guardarsi intorno e cercare "opportunità" in questo settore?

Il Brasile, il più grande importatore, sta provando a lasciare "libere" dalle sanzioni gli esportatori di fertilizzanti delle colture in nome della sicurezza alimentare. Infatti la sua dipendenza dalle importazioni di questo tipo supera il 90% e provengono proprio dalla Russia e dalla Bielorussia. Il Dipartimento dell'agricoltura degli Stati Uniti (USDA), che importa quasi tutto il suo fabbisogno dal Canada, sta cercato di "attutire" l'impatto dei costi elevati attraverso la riduzione dell'uso di "nutrienti" per le colture.

In particolare, Nutrien Ltd (NYSE:NTR) ha dichiarato che la società aumenterà la capacità di produzione di potassio a circa 15 milioni di tonnellate nella seconda metà dell'anno.

Frattanto le sanzioni occidentali hanno avuto un "effetto boomerang" anche sul greggio (ovviamente). Nelle scorse settimane abbiamo parlato di quando si verifica l’inclinazione della "curva Forward" negativa e quindi le scadenze più vicine hanno prezzi al barile più alti rispetto alle scadenze "future". Questo, conosciuto come "Shock petrolifero" è spesso stato presagio di una recessione negli Usa nei mesi successivi.

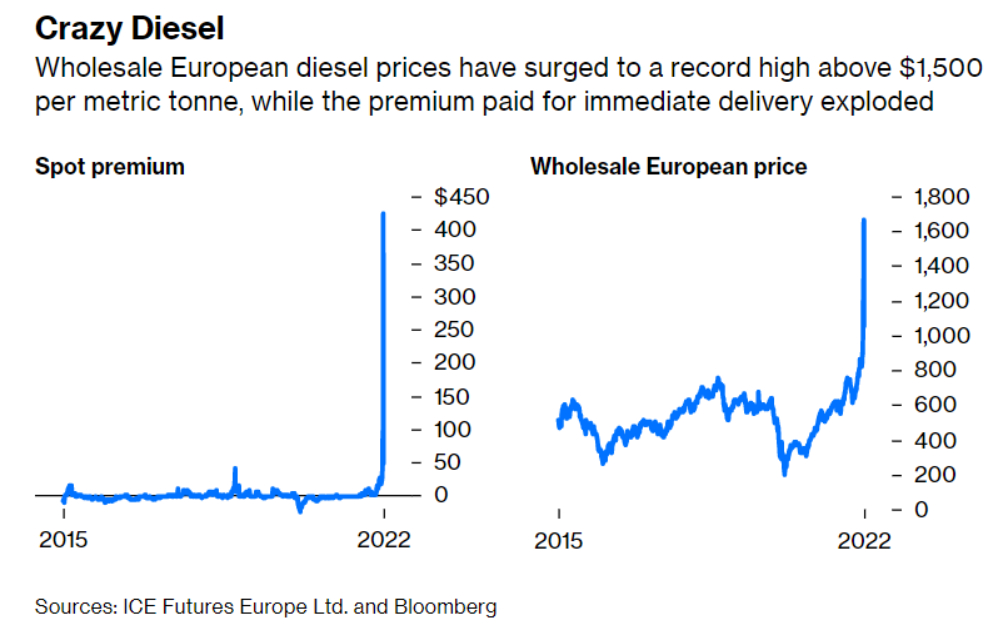

In questi giorni abbiamo assistito ad un ritracciamento ma il prezzo si trova ancora sopra i 100 dollari. Tuttavia, i consumatori non acquistano "greggio" ma bensì prodotti petroliferi raffinati come il diesel e la benzina.

Attualmente il diesel è scarso e questo è un "grandissimo" problema per l'economia (dovrebbe esserlo soprattutto per le Banche centrali). Oltre alle automobili Mantiene in funzione camion, macchinari pesanti, treni merci e navi. I prezzi del diesel hanno superato il picco registrato nel 2008 e sono (e saranno) la conseguenza dei prossimi picchi dell'inflazione.

L’Europa si è rivelata la regione con il più grande "deficit" in questo senso, ha fatto da anni affidamento sulla Russia. Dei quasi 1,4 milioni di barili al giorno di "diesel" importati nel 2019, circa la metà (685 mila barili) proveniva da Mosca. L’Europa è il centro globale dei "prezzi" del combustibile e dei risultati (negativi) sull'intero globo.

Il "caro benzina" potrebbe essere una spinta globale per le fonti energetiche alternative e dei produttori di veicoli elettrici?

A spiccare negli ultimi giorni sono i produttori di auto elettriche come Tesla (NASDAQ:TSLA) Inc, Nio Inc Class A ADR (NYSE:NIO) e Mullen Automotive Inc (NASDAQ:MULN) (investimento a lungo termine?).

Partendo da Tesla, ci sarebbe anche in progetto di entrare nel mondo dell’aviazione per la "potenziale" trasferibilità delle competenze che in questo periodo saranno usate per la "parte 3 del Master Plan", a detta di Elon Musk. Inoltre nel giro di poche settimane ha ritoccato più volte i prezzi delle sue auto, giustificandolo con l’incremento dei costi e dei rialzi delle materie prime.

Nel 2021 Tesla ha consegnato circa 940 mila veicoli in tutto il "pianeta", con un aumento dell'87% rispetto alle vendite del 2020. Una crescita spettacolare che sta facendo preoccupare le rivali come BMW (DE:BMWG) e Mercedes Benz (DE:MBGn). Quest'ultima investirà 40 miliardi nella "corsa" all’elettrificazione con due nuovi Suv elettrici, aprendo anche l'impianto di batterie in Alabama da 1 miliardo di dollari. La faccenda si fa "seria".

Il 22 marzo, Tesla presenterà la prima vettura dalla "fabbrica di Grünheide" costata 5 miliardi, a lungo rinviata.

Per quanto riguarda Nio (NYSE:NIO), la scorsa settimana la società ha avuto un rialzo di quasi il 50% dal suo minimo. Ad innescare gli acquisti è stato l'annuncio di Pechino (nella persona del vice premier Liu He), che ha parlato di "collaborazione" con gli Stati Uniti per risolvere la situazione delle società cinesi quotate a Wall Street.

Nio è considerata la principale rivale di Tesla, nonostante nell'ultimo anno abbia avuto una performance "negativa" che ha messo a "dura" prova gli investitori. Si parla di un "crollo" del 70% ma i conti hanno da "sempre" segnalato una situazione tranquilla (posizione finanziaria netta positiva di 4,3 miliardi di dollari) in un settore ad alto pontenziale di crescita (il 24 marzo gli utili).

Bridgewater Associates (hedge fund guidato da Ray Dalio) ha da tempo ha ridotto le partecipazioni in Tesla, incrementando la sua esposizione nel produttore di auto elettriche cinese (83,06 milioni di azioni).

In risalto c'è anche Mullen Automative, società a piccola capitalizzazione quotata sul Nasdaq che ha toccato il minimo storico il 22 febbraio 2022 (0.64 dollari) per poi avere un rialzo del 400% circa toccando i 3 dollari. Registrando così il rialzo più "forte" di qualsiasi azione Usa.

Questo dopo che la società ha annunciato progressi nello sviluppo delle "batterie ai polimeri solidi" da 150 kilowattora in grado di fornire oltre 600 miglia di autonomia e 300 miglia con 18 minuti di ricarica rapida.

In una nota la società sta inoltre conducendo un'ampia ricerca e sviluppo in altre tecnologie avanzate per le batterie, tra cui litio-zolfo e litio-ferro-fosfato con l'obiettivo di fornire batterie che superino l'attuale tecnologia agli ioni di litio e offrano maggiore efficienza, densità di energia e autonomia, riducendo al contempo i costi, il peso, i rischi termici e ambientali.

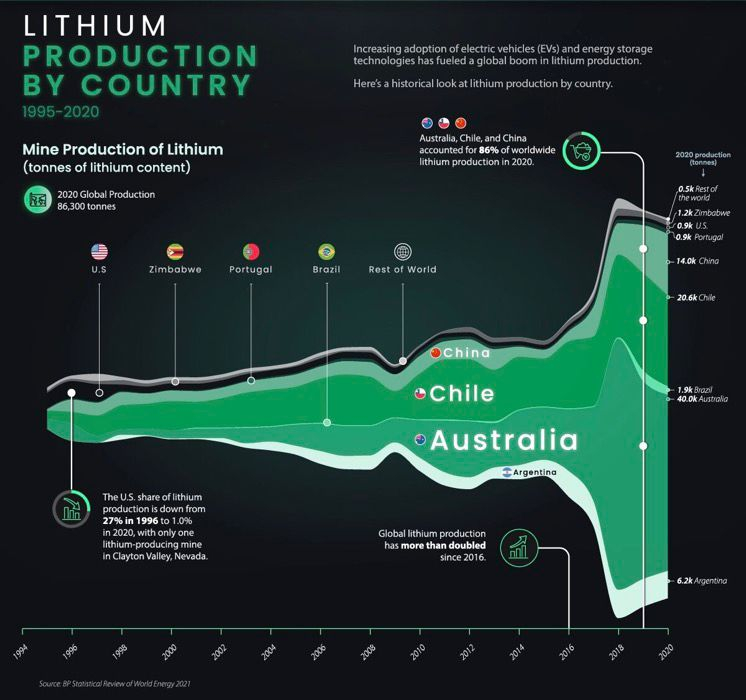

Il "fulcro" di queste nuove tecnologie è il lithium.

Spesso soprannominato "oro bianco" usato per "eliminare" gradualmente i veicoli a benzina e diesel entro il 2040. Proprio il "boom" dei veicoli elettrici ha alimentato la produzione del litio, raddoppiata tra il 2016 e il 2020 passando da 40 mila tonnellate a 86 mila tonnellate.

Fino al 1995 gli Stati Uniti sono stati il più grande produttore (oggi solo l'1% della produzione globale) fino a quando il Cile non ha assunto il ruolo di produttore principale con le miniere nel Salar de Atacama. Ma la Cina è stata da sempre in prima linea per la corsa al litio, dal 2018, i cinesi hanno acquisito oltre 5 miliardi di dollari di progetti di estrazione in vari paesi. Inoltre domina anche le fasi successive, la raffinazione e la produzione di batterie.

Un mega trend sotto gli occhi di tutti. Nel 2021 i veicoli elettrici venduti sono stati 6,7 milioni registrando un +9% rispetto all'anno precedente, suggerendo che nei prossimi anni questa materia sarà sempre più richiesta. Secondo S&P Global la domanda di litio entro il 2030 raggiungerà i 2 milioni di tonnellate con un aumento di produzione del 2000% rispetto

al 2020.

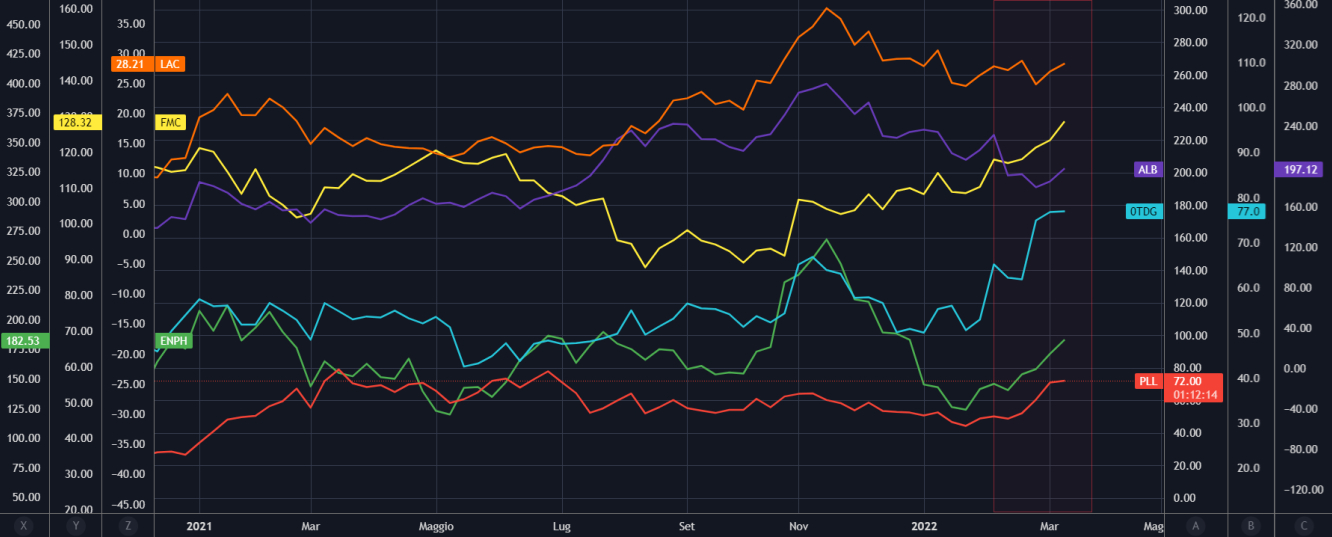

Nel grafico i principali titoli da tener nella propria watchlist: Albemarle Corp (NYSE:ALB), Piedmont Lithium Ltd (NASDAQ:PLL), Lithium Americas Corp (TSX:LAC), Sociedad Quimica y Minera de Chile (NYSE:SQM), FMC Corp (NYSE:FMC), Enphase Energy Inc (NASDAQ:ENPH):

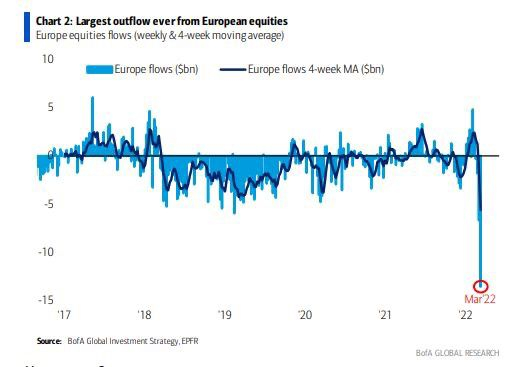

Infine si registra un maggior deflusso sulle azioni europee. Infatti per la quinta settimana consecutiva gli investitori sono "usciti" dalle equities europee aumentando l'esposizione su quelle Usa.

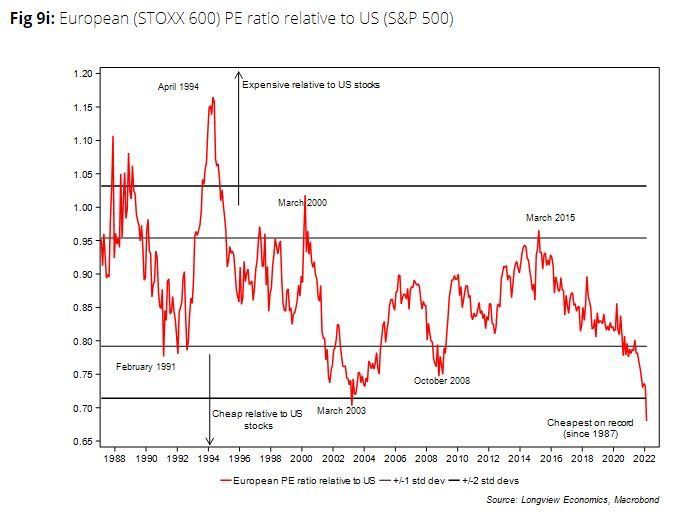

Si può notare anche dal price earning STOXX 600 che è crollato ai minimi storici rispetto all'S&P 500. L'Europa e il conflitto non piacciono agli investitori?

Concludendo

I mercarti si stanno riadattando alle politiche monetarie, dopo gli aiuti di questi ultimi anni.

Abbiamo chiuso la settimana scorsa con "Il giorno delle tre streghe" che hanno influito sull'andamento degli indici vista la scadenza sui future degli indici, opzioni sugli indici azionari e delle opzioni su azioni. La "Death Cross" sugli indici (che si verifica quando la media mobile a 50 giorni scende al di sotto di quella a 200 giorni, per molti negativo) potrebbe dare il via nel caso dell'S&P 500 (e non solo) a un recupero visto che "storicamente" nei 12 mesi successivi a una "croce mortale" l'indice inizia la sua "run"; è bene far notare che si tratta di un segnale che determina un evento negativo "in ritardo" (come i ribassi delle scorse settimane), senza dimenticarci dell'esito positivo dei pagamenti di Mosca sui bond denominati in dollari per 117 milioni che per ora allontanano il default (livello CC).

Un ritorno alla "normalità" non preclude che non ci siano nuove apportunità.

Aspettiamo aggiornamenti. Intanto qual è il vostro pensiero al riguardo, che settori performeranno meglio?

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Il mercato è semplice, basta acquistare sui ribassi e tenere per sempre le azioni!

Pubblicato 21.03.2022, 09:04

Il mercato è semplice, basta acquistare sui ribassi e tenere per sempre le azioni!

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.