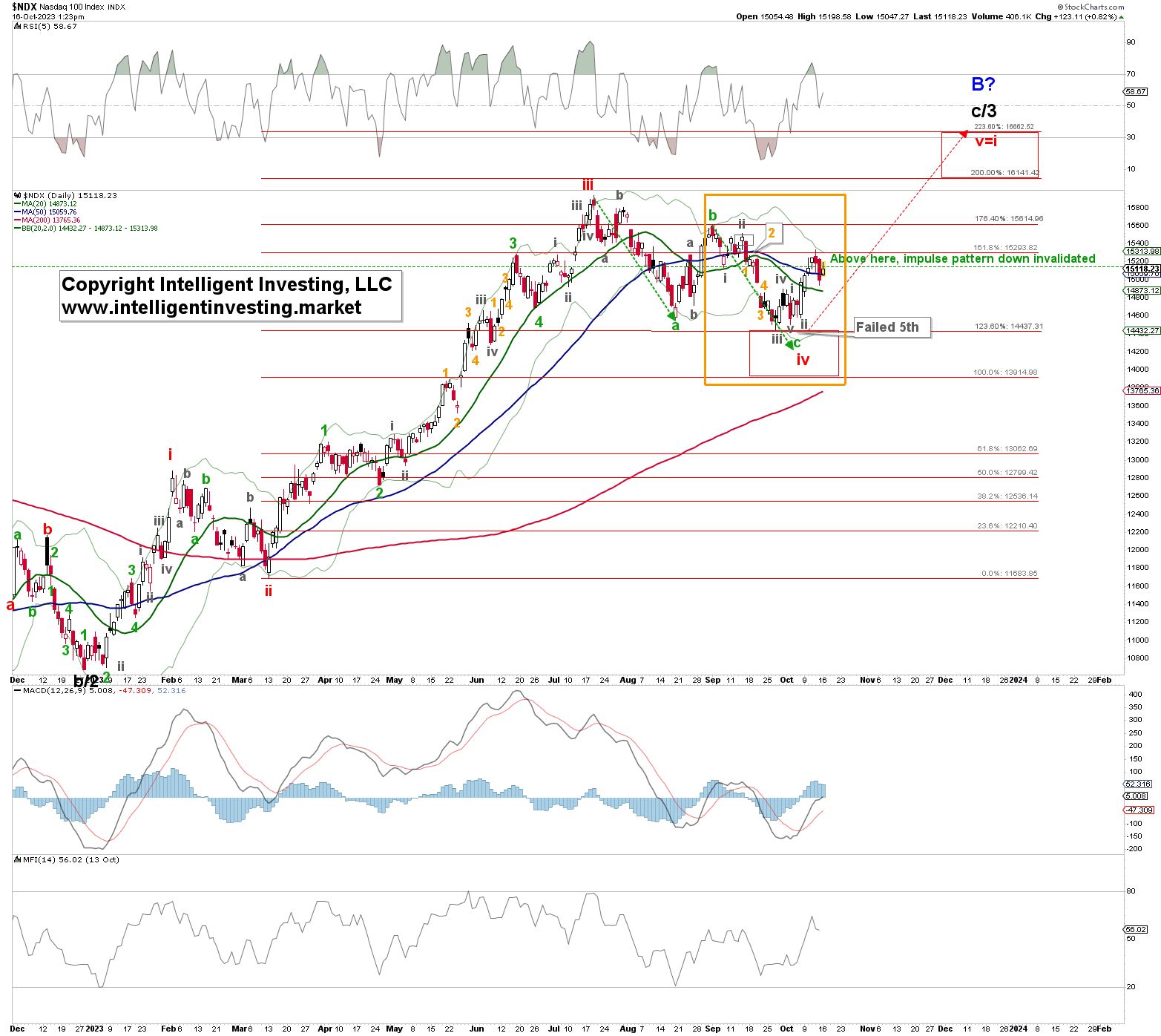

Chi legge regolarmente i miei articoli sa che nell’ultimo mese abbiamo seguito un movimento impulsivo del Principio dell’Onda di Elliott (EWP) (W-i, ii, iii, iv e v grigie nel riquadro arancione della Figura 1 qui sotto) al ribasso dai massimi del 4 settembre. Avevamo rilevato che

“...l’indice stava molto probabilmente lavorando a un movimento a cinque onde verso il basso, idealmente a 14.435-14.500 dollari, a patto che restasse al di sotto di 15.600 dollari”.

Abbiamo dato seguito a questa previsione due settimane fa, quando abbiamo rilevato che

“...Finora tutto bene, visto che l’indice ha toccato il fondo la scorsa settimana a 14.432 e da allora ha messo in scena un rally fino al massimo di oggi [2 ottobre]. ... L’indice dovrebbe aver completato la W-iv grigia e idealmente essere all’inizio della W-v grigia. ... L’estensione W-c = W-a verde (frecce) ha come obiettivo 14.238, mentre la zona target della W-v grigia è ora 14.245-485”.

Figura 1. Grafico di risoluzione giornaliera del NASDAQ100 con indicatori tecnici e conteggio dettagliato dell’EWP.

Il giorno successivo, il 3 ottobre, l’indice ha toccato il fondo a 14.504 e da allora ha messo in scena un rally, superando il massimo del 2 ottobre (massimo W-iv grigio) e il livello critico “Al di sopra di qui, l’impulso al ribasso è invalidato” a 15.200 (linea orizzontale tratteggiata verde)”. Tuttavia, sebbene il Nasdaq 100 abbia toccato il fondo nella zona target di 14.435-14.500 prevista un mese fa, l’indice ci ha presentato purtroppo un minimo più alto nel mercato cash; 14.504 contro 14.432, mentre il mercato dei future (NQ_F) si è avvicinato notevolmente (14.446), suggerendo con forza un fallimento della quinta, dato che tutte le onde sono ora considerate. Come potete vedere, in due settimane possono succedere molte cose. Pertanto, conviene tenersi informati più frequentemente di una volta ogni due settimane, perché l’indice ci ha presentato un ammirevole impulso al rialzo dal minimo del 3 ottobre al massimo del 4 ottobre, il che significa che il pullback del 5-6 ottobre è stato un’opportunità di acquisto.

Ora possiamo stabilire che se l’indice si mantiene al di sopra del minimo del 6 ottobre, con un primo avvertimento per i tori al di sotto della zona 14.800-900 dollari, dovrebbe idealmente essere in viaggio verso 1.660 dollari. Questo livello di prezzo è il punto in cui la W-v rossa equivale alla lunghezza della W-i rossa (il rally di dicembre 2022->gennaio 2023), una relazione tipica per una quinta onda. Anche se preferiamo che la W-v comprenda un impulso standard non sovrapposto, poiché è relativamente facile da prevedere, seguire e scambiare, sappiamo anche che i mercati non ci devono nulla se la W-v può trasformarsi in una diagonale finale aberrante, cioè sovrapposta. Infine, un superamento al di sopra di 15.615 chiuderà l’affare per i tori.

Quindi, anche se l’indice non ha toccato il fondo esattamente dove avremmo voluto, come diciamo nella comunità delle onde di Elliott, “mai fare affidamento sulle ultime 5 onde”, abbiamo livelli di prezzo precisi al di sotto dei quali sappiamo che la nostra valutazione è sbagliata. Fino ad allora, preferiamo guardare più in alto.