Questo articolo è stato scritto in esclusiva per Investing.com.

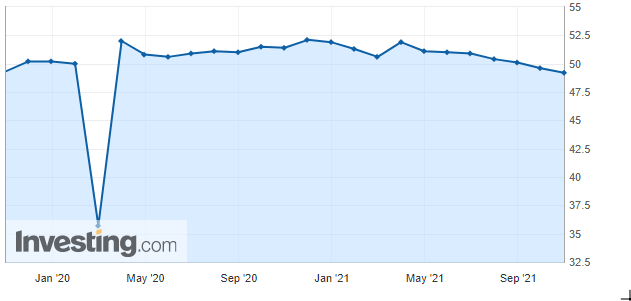

A volte quando gli investitori sono troppo focalizzati su un evento, gli sfugge quello più grande, che hanno proprio davanti agli occhi. Il settore manifatturiero in Cina è in contrazione da due mesi, secondo l’indice PMI manifatturiero. Questo rallentamento sembra non essere stato notato dai mercati azionari statunitensi.

La debolezza non emerge solo dal PMI. I future del minerale di ferro sono crollati di quasi il 50% dalla metà di luglio, mentre l’indice Baltic Dry Index ha visto un tonfo quasi della stessa portata in sole quattro settimane. Inoltre, materie prime come la soia registrano quasi -25%. Qualunque sia la causa di questa debolezza in Cina, il fatto è che sta succedendo qualcosa al di fuori del mondo dell’inflazione e, alla fine, potrebbe avere più peso.

Ignorare i rischi

Dato il collasso dei prezzi di alcune di queste materie prime chiave e delle tariffe di spedizione, sembra che la crescita nella seconda economia mondiale stia rallentando. Un articolo del South China Morning Post di recente ha sottolineato delle nuove pressioni ribassiste per l’economia. Ed è importantissimo, dal momento che l’economia cinese è la seconda maggiore del mondo ed un eventuale suo rallentamento probabilmente avrebbe un effetto domino in tutto il mondo.

Tuttavia, i mercati statunitensi perlopiù non se ne sono accorti. Dalla metà di ottobre, l’indice S&P 500 ha registrato un enorme rally alimentato dalla propensione al rischio, arrivando all’ennesimo massimo storico. Anziché notare i trend di indebolimento della crescita, resta focalizzato sul rischio di un aumento dei tassi di inflazione e sulla necessità che la Fed riduca i suoi acquisti di asset.

Seguire l’inflazione

Sebbene l’inflazione sia un problema persistente in tutto il mondo, la domanda è se resterà persistente. Con la maggior parte dei problemi dovuti al lato degli approvvigionamenti, si potrebbe pensare che i prezzi si sistemeranno e stabilizzeranno nel tempo, una volta disponibili le scorte.

Di conseguenza, i rendimenti sulla parte corta della curva sono saliti nettamente a causa delle pressioni inflazionarie a breve termine, mentre i rendimenti sulla parte lunga si sono mossi lateralmente. Ciò sembra suggerire che la parte più lunga del mercato dei bond è preoccupata per le prospettive di crescita a lungo termine più dei problemi inflazionari a breve termine.

Questo rallentamento del settore manifatturiero cinese potrebbe anche essere quello che la curva del rendimento USA comincia a rispecchiare, legato al rallentamento della crescita globale. Persino la Germania ha reso noto che le vendite al dettaglio sono scese del 2,5% su base mensile a settembre, mentre il suo indice PMI manifatturieroè risultato più debole del previsto e più lento del mese scorso.

Quando se ne accorgerà?

Anche se i mercati statunitensi sembrano non prestare attenzione a tutto questo, una cosa è chiara: i mercati asiatici se ne stanno accorgendo, con la Corea del Sud, ad esempio, che ha visto il suo indice KOSPI crollare di circa il 10% dai massimi, e il mercato di Taiwan giù di circa il 5% ed al ribasso da metà luglio. Inoltre, il mercato in Australia è scambiato lateralmente da giugno.

I segnali di avvertimento sembrano in aumento e, più i prezzi delle materie prime cruciali scendono, più diventeranno significativi ed evidenti questi segnali. Infine, potrebbe essere solo una questione di tempo prima che i mercati statunitensi si sveglino davanti all’avvertimento di un rallentamento della crescita globale. Per pensare, proprio quando la Fed comincerà col tapering.