Siamo entrati nella seconda metà dell'anno. Tutte le "chiamate" ad una recessione e nuovi minimi al momento non si sono verificate. Di conseguenza, potremmo aspettarci una seconda metà del 2023 con ulteriori guadagni dopo il "grande" inizio.

Guardando le statistiche storiche, quando l'azionario ha registrato una performance maggiore del 10% (nei 6 mesi prima), le azioni sono andate ancora "meglio" nella seconda metà. Prendendo l'S&P 500, dal 1950 ad oggi, gli anni in cui ha avuto rialzi superiori al 10%, otto volte su nove ha avuto un rialzo medio del 11% , ben al di sopra del suo rendimento medio del 7,7%.

Quindi, potrebbe esserci un rally estivo?

Sicuramente luglio è storicamente un mese forte. Naturalmente, non si tratta solo di stagionalità, ma dovremo considerare tutti gli altri fattori come una Fed che probabilmente dovrebbe continuare con i suoi rialzi e le altre banche centrali che seguono a ruota. Comunque le azioni negli ultimi 10 anni, a luglio, hanno chiuso in positivo ma l'altro aspetto che dovremo visionare sarà la stagione degli utili del secondo trimestre.

Prendendo in esame luglio 2022 (S&P500), possiamo evidenziare la grande forza che ha portato l'indice, dalla seconda settimana del mese, a registrare una forte tendenza positiva.

Tendenza che sta avendo, attualmente, il settore del turismo e più nello specifico le compagnie di crociera e le piattaforme di prenotazione. Vale la pena "ricordare" che questo settore rimane profondamente colpito dalle chiusure totali dovute al COVID ed i tre operatori, Carnival (LON:CCL) Cruise, Royal Caribbean Cruises Ltd (NYSE:RCL) e Norwegian Cruise Line Holdings Ltd (NYSE:NCLH)e, stanno ancora recuperando le perdite come anche le piattaforme di prenotazioni online, Booking Holdings Inc (NASDAQ:BKNG) e Airbnb Inc (NASDAQ:ABNB).

Se guardiamo il potenziale di apprezzamento delle azioni, possiamo intravedere delle "possibilità" di performance importanti?

A livello di Fair Value, in base ai modelli matematici di InvestingPro, Booking Holdings presenta uno sconto maggiore rispetto a tutti gli altri titoli, con un potenziale rialzo del 27,5% contro il 7,9% di Airbnb, il 6% di Carnival Cruise e il 5,9% di Royal Caribbean, ed addirittura una sopravvalutazione per Norwegian Cruise con un -3,9%. Ma per tutti, dopo le difficoltà passate, sembra esserci ancora spazio e l'azienda più invitante (sotto quest'aspetto) resta la piattaforma online Booking.

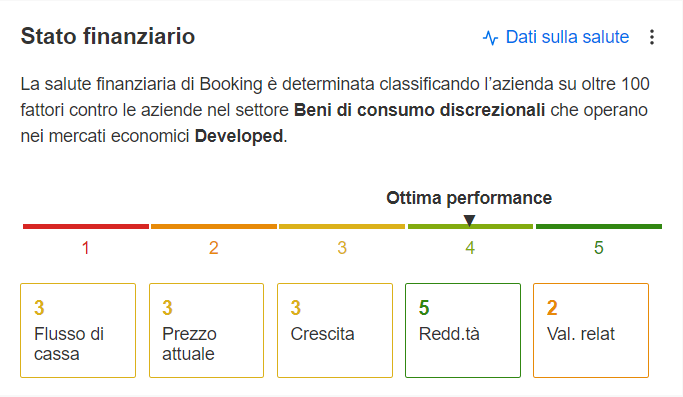

Un sondaggio di BofA ha evidenziato le già conosciute intenzioni dei consumatori di intraprendere un viaggio quest'estate, con un aumento del 19% rispetto allo scorso trimestre. Queste sono "ottime" notizie in termini di performance del titolo e del settore. Per quanto riguarda la salute finanziaria di InvestingPro, l'azienda si è guadagnata un punteggio di 4 su 5 ottenendo risultati migliori rispetto a quasi tutti i suoi competitor per quanto riguarda i margini di profitto, la qualità di utili elevata, la maggiore liquidità rispetto ai debiti in bilancio e il flusso di cassa libero che supera l'utile netto.

Inoltre, non possiamo non menzionare Carnival, il principale operatore mondiale nel settore delle crociere, in quasi tutti i continenti. Infatti questo settore "tende" ad essere meno stagionale rispetto agli altri in quanto adotta la "migrazione" della sua operatività verso destinazioni esotiche, permettendo di mantenere un solido flusso di cassa.

Nonostante la società stesse subendo un vero e proprio "tracollo" durante il COVID, senza possibilità di riprendere i viaggi, ad oggi potrebbe essere un buon momento per valutare il titolo approfittando delle quotazioni che restano ancora a buon mercato rispetto ai livelli pre-COVID lontani oltre il 150%.

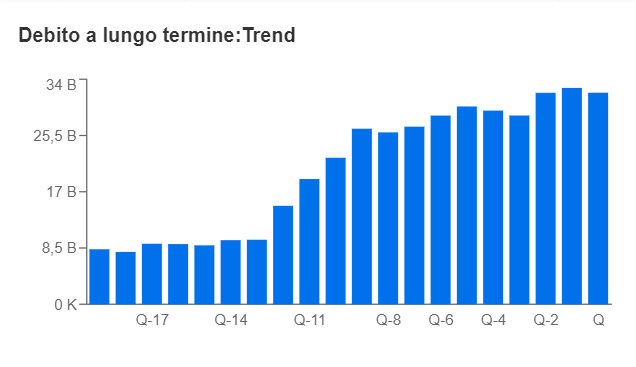

Ma se da una parte i ricavi stanno migliorando e la redditività è in recupero, il problema resta il debito, dovuto ai prestiti, che si aggira sui $32 miliardi in leggera diminuzione rispetto al trimestre precedente.

Se vogliamo guardare al di là, però, le considerazioni che vanno fatte per inquadrare la situazione dell'azienda sono riportate nelle proiezioni per il 2024 in cui si prospetta un ritorno ai profitti con Ebitda atteso a $5,5 miliardi (sopra i livelli del 2019).

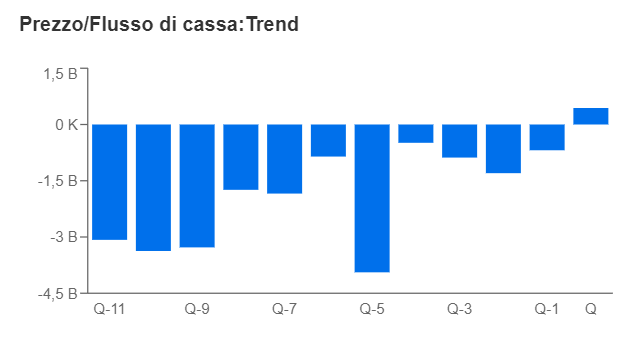

Inoltre, dopo i minimi di febbraio 2022, il rapporto Prezzo/Flusso di cassa ha avuto (nell'ultimo trimestre fiscale) un'inversione del trend in positivo.

A livello grafico, partendo da Booking Holdings

Il prezzo ha avuto un forte rialzo (+70%), recuperando i massimi storici e registrandone altri a 2765 dollari. Attualmente, su time-frame settimanale, potrebbe avere un ritracciamento "fisiologico" sulla media 50 periodi che darebbe ai ritardatari la possibilità di entrare sul titolo.

Il prezzo, dai minimi storici, ha avuto un rialzo del 190%. Attualmente, su time-frame settimanale, è tornato nel canale psicologico tra i $24 - $17 che potrebbe essere la base per una nuova accelerazione verso i massimi biennali a $30.

Rispetto agli anni passati, molte persone non considerano più i viaggi una spesa voluttuaria, ma piuttosto una parte essenziale della propria vita. Sono alla ricerca di esperienze autentiche e sostenibili a prezzi competitivi. Nei prossimi anni si continuerà ad avere sempre più l'esigenza di viaggiare e di conseguenza questi titoli potrebbero beneficiarne.

Alla prossima!

L'analisi è stata effettuata utilizzando InvestingPro, clicca QUI per saperne di più.

Iscriviti gratis al mio Webinar "Primi passi nell'analisi tecnica" su Investing.com cliccando QUI

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".