Molto probabilmente, questo è stato l’ultimo aumento della Fed dell’attuale ciclo di inasprimento.

Già prima della conferenza stampa, l’omissione della frase chiave “potrebbe essere opportuno un ulteriore irrigidimento della politica monetaria” è stato un chiaro segnale.

Inoltre, la dichiarazione su quello che succederà prossimamente è stata molto simile a quella usata nel giugno 2006, quando la Fed ha sospeso il suo ciclo di aumenti per 13 mesi.

A questo punto, lo scenario base è che Powell senta di aver finito: dopo aver alzato i tassi di 500 bps in 15 mesi e considerato il Quantitative Tightening, non sentireste anche voi di dover fare una pausa?

Restare con i tassi al 5% ad osservare come andranno “l’inasprimento cumulativo della politica monetaria, i ritardi con cui la politica monetaria influisce sull’attività economica e sull’inflazione, e gli sviluppi economici e finanziari” è esattamente quello che vuole fare la Fed.

Ma, dopo aver passato mesi a sottovalutare quanto sarebbe stata alta e persistente l’inflazione, cosa dà alla Fed abbastanza fiducia che i tassi al 5% siano abbastanza restrittivi da permetterle di sedersi a guardare come raffredderanno l’inflazione?

La storia.

Negli ultimi 30 anni o più, ogni volta che i fondi Fed (blu) sono stati alzati sopra i livelli di un’inflazione core appiccicosa (arancione), la politica si è rivelata abbastanza restrittiva da raffreddare le pressioni inflazionistiche al 2% o meno.

Entro l’estate, l’appiccicosa inflazione core dovrebbe rientrare nell’area annua del 4%, mentre i fondi Fed saranno al 5%, e la storia suggerisce che ciò significa che la Fed ha inasprito abbastanza.

Ora le questioni reali sono: quanto durerà una pausa, come sono andati storicamente i mercati in questo periodo, e come andranno probabilmente stavolta?

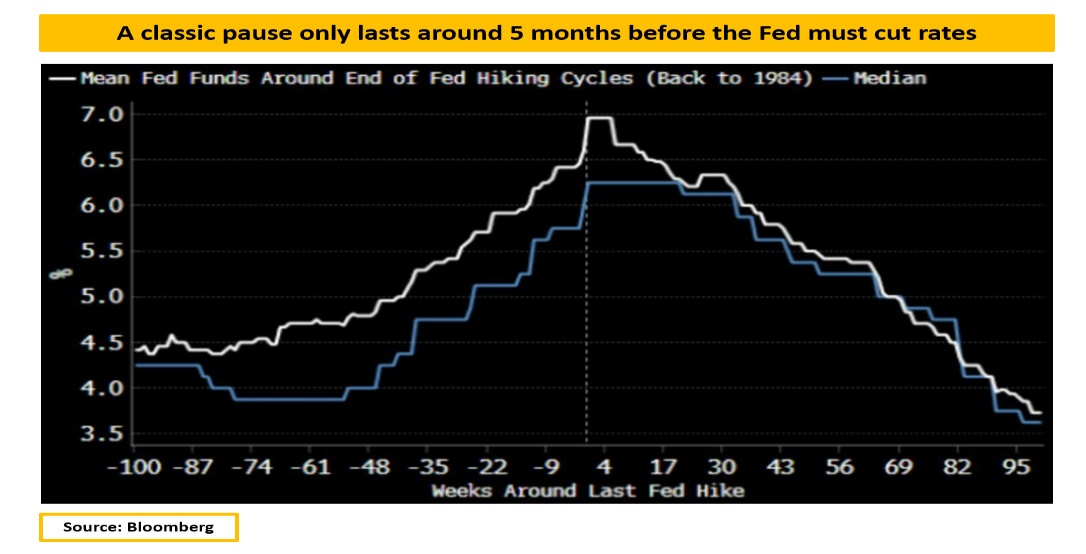

Questo grafico mostra come la pausa media della Fed al picco del ciclo di inasprimento duri solo circa 5 mesi e sia seguita da cicli di allentamento decisamente marcati.

La dispersione intorno alla durata di queste pause è grande: negli anni Ottanta, appena un mese, mentre nel 2000 o nel 2018 ci siamo fermati per 7-8 mesi prima di vedere dei tagli.

Nell’estate del 2006, la pausa è durata ben 15 mesi e ci ha portati alla Grande Crisi Finanziaria.

Stavolta, l’asticella perché la Fed alzi e tagli i tassi di interesse è davvero alta.

Come ha detto lo stesso Powell, fondi Fed al 5% + l’attuale QT sono senza dubbio uno strumento restrittivo e, se si aggiungono lo stress bancario e le condizioni del credito più inasprite, abbiamo un bel cocktail.

Perché si dovrebbe inasprire volontariamente ancora di più a meno che non si sia davvero costretti?

D’altra parte, fino a quando l’inflazione non tornerà al 2%, si è obbligati a considerare i vari campanelli di allarme: stress bancario, inasprimento del credito e disfunzioni del mercato immobiliare; anche l’ostacolo per tagliare i tassi è altissimo.

Il che ci porta ai mercati: se questa pausa durerà per un po’, cosa dovremmo aspettarci?

In parole povere: che qualcosa si rompa.

***

Articolo originale pubblicato su The Macro Compass. Entrate a far parte di questa vivace comunità di investitori macro, asset allocator e hedge fund: verificate quale sia il livello di abbonamento più adatto a voi utilizzando questo link.