Comunicazione di marketing

Il certificate di Vontobel con Isin DE000VU9V7V5 su Air France-KLM, Airbnb e Tui stacca un maxipremio del 18% se nessuno dei sottostanti sarà crollato, alla data di valutazione del 13 ottobre 2023, del 90% dal livello iniziale. Si passa poi a premi trimestrali con memoria dell'1% (4% annuo) se nessuno dei sottostanti avrà perso, alle date di valutazione, il 50% dal livello iniziale.

Cedole con Effetto memoria per recuperare eventuali premi trimestrali non staccati. Rimborso anticipato dal sesto mese, durata tre anni. A scadenza protezione del capitale fino a cali del 50% dei sottostanti dal livello iniziale.

Maxi-premio condizionato del 18% fra solo tre mesi…

Si parte con un maxi-premio potenziale del 18% da incassare dopo solo tre mesi dal lancio del certificate. Una “cedolona” che non è ufficialmente garantita, ma la condizione per il suo pagamento è che nessuno dei tre sottostanti perda, nei prossimi tre mesi, più del 90% del suo valore. Stiamo parlando del nuovo certificate Maxi Cash Collect di Vontobel con sottostanti tre grandi nomi dell’industria mondiale dei viaggi e del turismo: Air France-Klm, Airbnb e Tui. Identificato dal codice Isin DE000VU9V7V5, il prodotto è stato lanciato sul mercato il 13 luglio a un valore nominale di 1.000 euro (oggi lo si compra vicino alla pari) e ha durata tre anni. Ricordiamo che il Maxi premio potrebbe essere utile a compensare eventuali minusvalenze in portafoglio

.…e dopo premi trimestrali dell’1%. Barriera per il capitale al 50%

Staccato il maxi-premio (la data di osservazione è il 13 ottobre 2023), il certificate pagherà ogni tre mesi premi con memoria dell’1% (4% all’anno) condizionati dal rispetto di una barriera di tutto confort, collocata al 50% del Valore iniziale dei sottostanti.

La stessa barriera al 50% costituisce una forte protezione al capitale investito, infatti, alla scadenza finale del luglio 2026 il certificate verrà rimborsato al 100% del valore nominale (1.000 euro) anche se le quotazioni dei sottostanti saranno scese rispetto ai valori iniziali. La garanzia copre fino a un ribasso massimo del 50% della peggiore delle tre azioni. In caso di ribasso maggiore, l’investitore subirà una perdita proporzionale alla performance del peggior dei sottostanti.

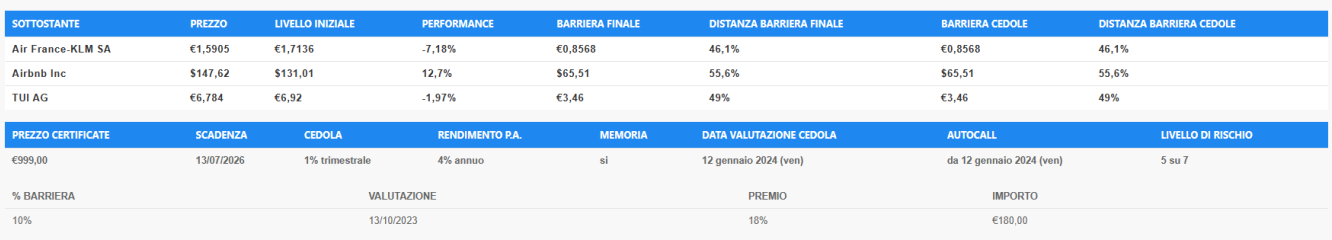

Di seguito una tabellina con i livelli di riferimento del certificate.

Il possibile rimborso anticipato farebbe aumentare il rendimento annuo

Come per tutti i Maxi Cash Collect, anche per questo certificate assume una grande importanza la possibilità del rimborso anticipato, che se si verificasse darebbe un potente boost al rendimento del prodotto, grazie proprio alla maxicedola. Vediamo come:

- nell’ipotesi che non ci sia il rimborso anticipato e che, nei tre anni, tutti i premi trimestrali vengano pagati, alla scadenza finale, nel luglio 2026, l’investitore avrà incassato 180 euro di maxi-cedola e 110 euro di cedole trimestrali, per un totale di 290 euro, che rappresentano un rendimento medio annuo del 9,6%. Un rendimento abbondantemente superiore all’inflazione che in Italia a giugno è scesa al +6,4%, con previsione di ulteriori cali nei prossimi mesi e nei prossimi anni.

- La prima data possibile per il ritiro anticipato è il 12 gennaio 2024. Se quel giorno tutti e tre i sottostanti quoteranno sopra il valore iniziale (fixing), o allo stesso livello, il certificate verrà ritirato anticipatamente. Gli investitori verranno rimborsati con il 100% del valore nominale del prodotto (1.000 euro) e incasseranno la prima cedola trimestrale, che si andrà ad aggiungere al maxi-premio. L’investimento si chiuderà dopo sei mesi con un rendimento di 190 euro, che corrisponde a un rendimento annuo del 38%.

- Se il ritiro anticipato dovesse succedere a metà della vita prevista del prodotto, dopo 18 mesi (gennaio 2025) dal lancio, l’investitore contabilizzerà l’incasso del maxi-premio e di cinque cedole trimestrali per un totale di 230 euro, che corrisponderanno a un rendimento medio annuo del 15,3%.

- Un ritiro anticipato dopo 24 mesi (luglio 2025) farebbe chiudere l’investimento con l’incasso di premi per complessivi 250 euro, che corrisponderebbe a un rendimento medio annuo del 12,5%.

Air France ha appena raccolto 500 milioni

A nostro avviso l’ipotesi di un rimborso anticipato non è così remota. AirBnb quota sopra il livello iniziale, Tui è poco sotto.

Al contrario, l’azione Air France-Klm ha perso terreno. Oggi ha un valore di 1,59 euro, cioè è scesa di circa il 7% rispetto al fixing iniziale dello scorso 11 luglio. A dire il vero il titolo è arrivato a segnare un minimo di 1,56 euro il 18 luglio a causa dei ritardi nella conclusione di un’operazione di raccolta fondi che il mercato aspettava da mesi. Poi, esattamente il 18 luglio, è scattato il rimbalzo grazie all’annuncio: Air France-Klm ha firmato "un accordo definitivo" con la società di private equity Apollo Global Management per un'iniezione di capitale da 500 milioni di euro (562 milioni di dollari), che sarà destinata a una delle sue unità di ingegneria e manutenzione, la società Air France Industries-Klm Engineering & Maintenance. Apollo sottoscriverà obbligazioni perpetue emesse dalla società controllata con un tasso d'interesse del 6,9% per i primi tre anni, con incrementi graduali e massimali da applicare successivamente.

Air France avrà la possibilità di riscattare il debito in qualsiasi momento dopo tre anni. Air France-Klm e Apollo Global Management avevano già concordato una misura di ricapitalizzazione simile l'anno scorso, quando la società di private equity ha investito la stessa somma nella compagnia aerea per contribuire al rimborso degli aiuti ottenuti dallo Stato francese.

Subito dopo l’annuncio Barclays (LON:BARC) e Ubs hanno entrambe confermato la raccomandazione Buy, la prima alzando il target price a 2,50 euro, la seconda confermando 2,40 euro. Oggi, dei 17 analisti che coprono il titolo, otto consigliano di comprare le azioni (raccomandazioni Buy o Outperform) e otto suggeriscono di averle comunque in portafoglio (Hold). La media dei target price è 2,08 euro, un obiettivo di prezzo che è più alto del 31% rispetto alla quotazione attuale e del 21% rispetto allo strike per il ritiro anticipato.

Il consensus degli analisti raccolto da Market screener si aspetta che Air France-Klm chiuda il 2023 con ricavi finalmente superiori a quelli del 2019 (29,5 miliardi di euro contro 27,1 miliardi) e un utile netto superiore a 1 miliardo, contro i 290 milioni dell’ultimo anno pre-Covid.

La corsa travolgente di Airbnb

Airbnb è uno dei grandi protagonisti della ripresa del settore Viaggi e Turismo sui listini di Borsa. Quotata al Nasdaq, la società leader degli affitti brevi ha messo a segno un rialzo del 72% dall’inizio dell’anno, ritornando sui livelli dell’Ipo del dicembre 2020. Negli anni della pandemia lo sviluppo del business è stato impetuoso, con i ricavi passati dai 3,3 miliardi di dollari del 2020 agli 8,4 miliardi del 2022. Nello stesso periodo il risultato finale è passato da una perdita di 4,5 miliardi di dollari a un utile di 1,9 miliardi, che secondo gli analisti salirà nel 2023 a 2,29 miliardi su un fatturato di 9,5 miliardi.

La azioni Airbnb sono scambiate oggi a 147 dollari, il 12,7% in più del valore di strike del certificate di Vontobel. Come logico, dopo tanta corsa fra gli analisti emerge ora la prudenza e su 43 esperti, interrogati da Market screener, la maggioranza (22) ha una raccomandazione Hold, a fronte di 16 giudizi Buy o Outperform.

Il World Travel & Tourism Council (WTTC) prevede che il settore globale dei viaggi e del turismo raggiungerà i 9,5 trilioni di dollari nel 2023, appena il 5% in meno rispetto ai livelli pre-pandemia del 2019. Le prospettive positive per i viaggi estivi sono confermate dai dati di J.P. Morgan Research. La terza edizione dell'indagine sul costo della vita condotta dalla banca americana suggerisce che le vacanze continuano a essere una priorità relativa per i consumatori, prima di altri beni non essenziali.

Questa indicazione coincide con i dati dell’ultimo report di Statista che prevede che nei prossimi cinque anni i ricavi del settore cresceranno a un tasso medio annuale (Cagr 2023-2027) del 4,42%. Per quanto riguarda Airbnb, è importante sottolineare che Statista sostiene che entro il 2027 il 74% del fatturato totale sarà generato dalle vendite online.

Tui ha messo a posto i conti con Berlino

Le azioni Tui, primo tour operator al mondo, sono scambiate oggi a 6,77 euro alla Borsa di Francoforte, in netta ripresa dal minimo di 5,70 euro segnato a fine aprile quando è stato eseguito l’aumento di capitale da 1,8 miliardi di euro destinati a rimborsare i prestiti straordinari ottenuti dal governo Berlino per sopravvivere alla crisi del Covid. L’operazione ha avuto anche l’effetto di rimodellare la struttura del capitale del gruppo, che prima dell’aumento aveva come principale azionista l’imprenditore russo Alexey Mordashow con oltre il 30%. Colpito dalle sanzioni europee per la sua vicinanza al governo di Mosca, Mordashow non ha potuto sottoscrivere la sua quota di nuove azioni e di conseguenza la sua partecipazione in Tui si è ridotta al 10%, rendendo la società più contenibile.

Proprietaria di compagnie aeree, catene alberghiere, compagnie di crociere, Tui è fra i principali beneficiari della forte ripresa della domanda mondiale di viaggi. Il consensus degli analisti raccolto da Market Screener prevede che i ricavi 2023 salgano a 19,5 miliardi di euro, superando i 18,9 miliardi del 2023, con un piccolo utile di 300 milioni di euro (era stato di 700 milioni nel 2019). La media dei target price è 12,4 euro, superiore dell’82% al prezzo attuale.

Alla scadenza finale possibili due scenari

Se il certificate non sarà rimborsato anticipatamente, alla scadenza finale del 13 luglio 2026 si potranno verificare due ipotesi.

- Tutti e tre i sottostanti quotano sopra la barriera (o allo stesso livello). Il certificate viene rimborsato a 1.000 euro (100% del Valore nominale) e l’investitore riceve l’ultimo premio e tutti i premi precedenti eventualmente non pagati e accantonati per l’effetto memoria.

- se anche solo uno dei sottostanti dovesse accusare un ribasso superiore al 50% rispetto al Valore iniziale significa che sarà stata perforata la barriera. L’investitore non riceve nessun premio e il certificate viene rimborsato in proporzione alla performance del peggiore dei tre sottostanti. Ipotizziamo che il peggiore sia Airbnb con una discesa del 60% dal Valore iniziale: il certificate verrà rimborsato al 40% del Valore iniziale, cioè a 400 euro.

Obiettivo di questo prodotto è quello di approfittare di una stabilizzazione in Borsa, se non un recupero del settore viaggi, incassare la maxicedola (compensabile con eventuali minus in portafoglio) e uscire prima della scadenza a un prezzo vicino o pari al nominale per massimizzarne il profitto. Tutto questo mantenendo una barriera di protezione profonda.

Attenzione: Il Certificate DE000VU9V7V5 è soggetto ad un livello di rischio pari a 5 su una scala da 1 a 7. Ricordiamo che investire in certificati espone l’investitore al rischio fallimento dell’emittente e a quello di azzeramento di un sottostante, casi che possono comportare la perdita dell’intero investimento. Vontobel gode di un buon rating:Aa3 da parte di Moody's.

I potenziali rendimenti indicati sono sempre al lordo della tassazione.

Prima di ogni investimento leggere sempre tutti i documenti scaricabili dalla pagina del prodotto dell’emittente.

Questo articolo è stato scritto grazie alla sponsorizzazione di un emittente o di un intermediario. Le informazioni in esso contenute non devono essere considerate né interpretate come consulenza in materia di investimenti. Eventuali punti di vista e/o opinioni espressi non sono intesi e non devono essere interpretate come raccomandazioni o consigli di investimento, fiscali e/o legali. Orafinanza.it non si assume alcuna responsabilità per azioni, costi, spese, danni e perdite subiti a seguito di informazioni, punti di vista o opinioni presenti su questo sito. Prima di intraprendere decisioni di investimento, invitiamo gli utenti a leggere la documentazione regolamentare sempre disponibile per legge sul sito dell'emittente ed ottenere una consulenza professionale.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

In vacanza con il maxi-premio potenziale del 18% con il certificate sul turismo

Pubblicato 25.07.2023, 09:59

In vacanza con il maxi-premio potenziale del 18% con il certificate sul turismo

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.