- Sette titoli hanno costituito più di un quarto dell’S&P 500 all’inizio dell’anno

- L’indice S&P 500 equal-weight, meno incentrato sulla crescita, ha creato alfa

- Gli investitori dovrebbero considerare un intrigante ETF

In un anno che sembra essere più favorevole alle small cap e ai titoli value, gli investitori potrebbero iniziare a riconsiderare le loro allocazioni ai nomi delle meg-cap che hanno guidato il mercato toro precedente. È raro vedere un gruppo di titoli mantenere un ritmo rialzista ardente per due decenni di fila.

Ricordiamo che gli anni ‘60 sono stati guidati dal cosiddetto “nifty 50”, poi negli anni ‘70 è arrivato il momento di andare long sulle azioni legate alle materie prime e sui mercati emergenti, negli anni ‘80 è arrivato il mercato rialzista delle azioni giapponesi, negli anni ‘90 c’è stato il boom delle dot-com statunitensi, gli anni 2000 hanno visto l’impatto rialzista della Cina sulle materie prime e sui mercati emergenti ancora una volta, e poi è arrivato il dominio della crescita delle mega-cap statunitensi negli anni 2010.

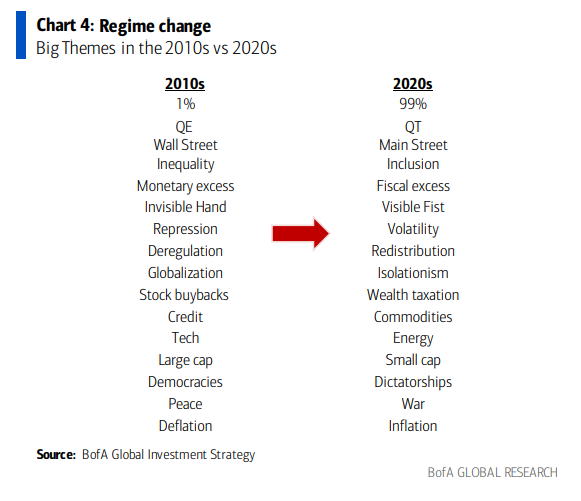

Molti sono già pronti a invocare una svolta in alcuni dei temi dell’ultimo decennio. Questo grafico di Bank of America Global Research fa riflettere:

Grandi cambiamenti già in corso?

Fonte: Bank of America Global Research

Il terreno si sta già spostando sotto i nostri piedi. L’inasprimento quantitativo è arrivato, la volatilità è superiore alla norma, il re-shoring è una realtà, il settore energetico è in testa e l’inflazione è difficile da contenere. La price action, per ora, sta seguendo ciò che suggerisce la linea di BofA.

Un modo per interpretare il trend (che non è così drammatico) è quello di possedere S&P 500 in modo insolito. Piuttosto che avere una parte della vostra esposizione azionaria, ad esempio, nello SPDR S&P 500 ETF Trust (ASX:SPY), che pondera i titoli in base alla capitalizzazione di mercato, potete possedere l’Invesco S&P 500 Equal Weight ETF (NYSE:RSP), che impiega uno schema equal-weight.

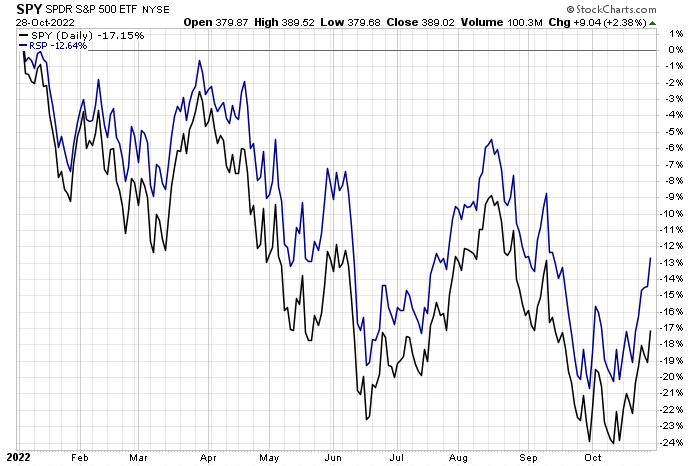

Finora, quest’anno, RSP è sceso solo del 12,6% rispetto al calo del 17% di SPY. Naturalmente, l’RSP è meno dominato da una manciata di mega-capitali. Al 31 dicembre 2021, Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL), Tesla (NASDAQ:TSLA), Meta Platforms (NASDAQ:META) e NVIDIA (NASDAQ:NVDA) rappresentavano ben il 26,7% dello SPY. Non ci vuole un mago della finanza per calcolare quanto questi sette titoli abbiano costituito l’RSP: solo il 7%.

Performance dall’inizio dell’anno: SPY in calo contro RSP

Fonte: Stockcharts.com

Anche oggi saltano subito all’occhio le differenze di esposizione settoriale. Lo SPY ha investito per il 26% nel settore Information Technology, per l’11% nel settore Consumer Discretionary (AMZN e TSLA sono componenti fondamentali) e per il 7,5% nel settore Communications Services. Questi settori “TMT” rappresentano rispettivamente solo il 15%, l’11% e il 4% di RSP.

L’indice S&P 500 equal-weight ha posizioni molto più cicliche e value. I settori Industria e Finanza rappresentano il 28% dell’RSP. Queste due parti del mercato, che sono blue-chip, rappresentano meno del 20% dello SPY. Asserisco che l’RSP è un modo efficace per sfruttare alcuni dei cambiamenti tumultuosi che molti, tra cui BofA, prevedono avverranno nei mercati nel corso del prossimo anno.

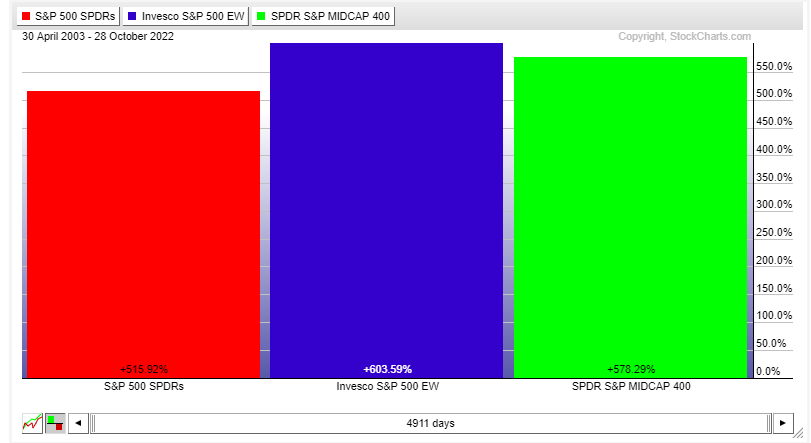

Una strategia diversa per ottenere un’esposizione simile consiste semplicemente nell’aumentare il peso delle mid-cap. L’RSP ha un modesto rapporto di spesa annuo dello 0,20% e potete acquistare quote di un fondo indicizzato a media capitalizzazione per pochi punti base all’anno. I rendimenti a lungo termine suggeriscono che il prodotto S&P 500 a equal-weight ha un rendimento simile a quello delle mid-cap nazionali.

Possedere azioni a media capitalizzazione funziona quasi altrettanto bene nel lungo period

Fonte: Stockcharts.com

Morale della favola

Gli investitori che cercano una diversificazione rispetto all’indice S&P 500 ponderato in base alla capitalizzazione di mercato possono utilizzare l’RSP per livellare il proprio portafoglio senza pagare commissioni troppo elevate. Lo slancio si manifesta con la componente value dell’ETF a equal-weight e con una dimensione media della capitalizzazione di mercato inferiore.

Nota: Mike Zaccardi non possiede nessuno degli strumenti menzionati nel presente articolo.