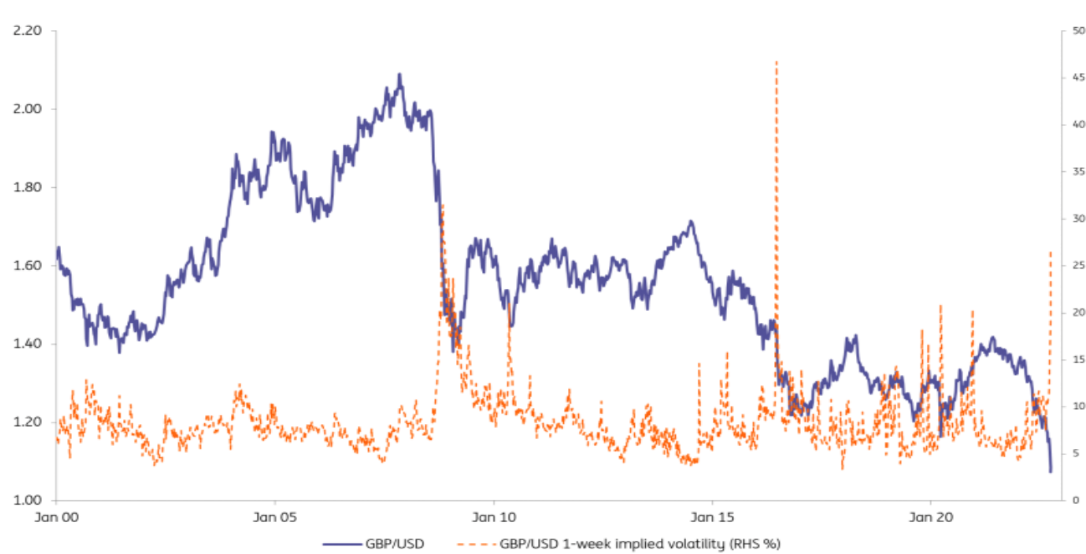

Al contrario dei mercati azionari, dove un calo di oltre il 20% dal picco definisce un bear market, le definizioni sui mercati Forex sono un po’ meno chiare. Il cambio GBP/USD è la valuta del G10 con la performance peggiore quest’anno, con -20% sull’anno in corso, battuta solo dallo yen. (Il Giappone è intervenuto la scorsa settimana a supporto della sua valuta per la prima volta dal 1998).

Il calo del 3,5% in Asia nella notte e i livelli di volatilità del 28% su una settimana del cambio GBP/USD contribuiscono a definire gli scambi “disordinati”. I mercati disordinati solitamente innescano una risposta da parte dei policymaker.

Di seguito vedremo le possibili risposte di politica monetaria.

GBP/USD crolla verso la parità con la volatilità su una settimana alle stelle

Fonte: ING, Refinitiv

Possibili misure di stabilizzazione della sterlina:

- Inversione a U fiscale. I ministri potrebbero aggiungere alle misure fiscali annunciate dei tagli delle spese, e ci sono indizi al riguardo sui giornali di oggi. Il governo potrebbe inoltre considerare ulteriori tassazioni sui profitti extra dei produttori energetici, misura alla quale la Premier si dice contraria. Una misura simile ridurrebbe considerevolmente la quantità di emissioni di Gilt richieste nel prossimo anno.

- La BoE sospenderà il QT. Inflazione, timori fiscali, corsa sulla sterlina e sugli asset denominati in sterline. In tutti e tre i casi, i Gilt si sono ritrovati dalla parte sbagliata. Una particolare preoccupazione per i Gilt è la collaborazione tra Banca d’Inghilterra e Tesoro. I mercati hanno la netta impressione che i due istituti incaricati della gestione economica del paese siano su lunghezze d’onda diverse. E i Gilt si trovano nel fuoco incrociato. Malgrado questi macro-timori, sospettiamo anche che la portata della mossa dei Gilt in questi giorni sia stata amplificata dal peggioramento della liquidità. Abbiamo parlato per tutto l’anno del peggioramento delle condizioni di trading dei Gilt. La BoE ha aggiunto benzina al fuoco cercando di ridurre i suoi possedimenti di Gilt. In un contesto in cui gli investitori privati sono comprensibilmente nervosi per la maggiore emissione di Gilt e il loro maggiore rischio, la BoE sta aumentando le forniture e presto si darà alle vendite. Una soluzione semplice, secondo noi, sarebbe sospendere l’inasprimento quantitativo (QT) fino a quando le condizioni dei mercati non miglioreranno.

- Aumento dei tassi di emergenza della BoE. Il collasso della sterlina negli ultimi giorni ha acceso le aspettative di un aumento dei tassi straordinario. Non è da escludersi, ma sospettiamo che la commissione sarà riluttante. Un calo del 7-8% della sterlina dall’inizio di agosto, se persistente, aggiungerebbe circa 0,6-0,8 punti all’inflazione al suo picco. È abbastanza da giustificare un aumento al di fuori dei regolari vertici? Probabilmente no. Ma la domanda vera è: un aumento di emergenza basterà? Sicuramente dovrà essere netto e probabilmente sopra i 75bp. Ma implicherebbe ulteriori complicazioni. Gli aumenti dei tassi della portata ora messa in conto dagli investitori comincerebbero ad essere problematici per i contraenti di mutui o per i mutuatari societari.

- Intervento forex. La scorsa settimana il Giappone è intervenuto a supporto della sua valuta per la prima volta dal 1998. Non pensiamo che un intervento simile sia un’opzione credibile per il Regno Unito. Il Regno Unito ha riserve forex nette di appena 80 miliardi di dollari, meno di due mesi di copertura. Sui mercati forex si dice che nessun intervento è meglio di un intervento fallito.

- Linee di swap del dollaro. Solitamente, in una crisi monetaria, si sente parlare del bisogno di ulteriore accesso ai finanziamenti in dollari tramite le linee di swap del dollaro. La BoE ha già uno swap permanente e illimitato con la Federal Reserve. Ma queste linee sono finalizzate a dare supporto in caso di problemi di finanziamenti in dollari e non per la bilancia di pagamento.

- Linea di credito flessibile del FMI. Per evitare di rivolgersi al FMI, ci saranno aggressivi aggiustamenti politici preventivi ma, giusto per capire la situazione, un paese con credito di buona qualità, il Cile (rating A/A-) di recente ha ricevuto 18 miliardi di dollari di linea di credito flessibile (FCL) “precauzionale” dal FMI, sull’esempio di paesi come Colombia, Messico, Perù e Polonia. La FCL del Cile era otto volte la sua quota FMI. Sembra improbabile che il Regno Unito riceva otto volte la sua quota FMI (200 miliardi di dollari), dal momento che il FMI presta già 144 miliardi di dollari secondo alcune stime.

- Controllo di capitali. Altamente improbabile. I controlli di capitali sono stati usati dalla Russia quest’anno per supportare il rublo. Ma Margaret Thatcher li ha smantellati nel Regno Unito nel 1979.