Sembra proprio che ogni due anni al mondo assista con apprensione al gioco del presidente degli Stati Uniti e dei leader del Congresso sul limite del debito nazionale. Se non si riesce a innalzare il cosiddetto tetto, il Tesoro degli Stati Uniti rischia di rimanere senza liquidità e il Paese potrebbe andare in default sul proprio debito.

Questo comporterebbe una serie di eventi potenzialmente “catastrofici”, secondo un nuovo rapporto distopico di Moody’s Analytics. Le agenzie di rating del credito declasserebbero immediatamente il debito del Tesoro, seguito da istituzioni finanziarie statunitensi, società non finanziarie, comuni e altro ancora.

Nella peggiore delle ipotesi delineata da Moody’s, la recessione economica innescata da un default degli Stati Uniti rivaleggerebbe con quella della crisi finanziaria globale. Si potrebbero perdere fino a 7,8 milioni di posti di lavoro e le azioni potrebbero crollare di quasi un quinto, cancellando 10.000 miliardi di dollari di debito delle famiglie statunitensi. Il contagio si estenderebbe ai mercati globali.

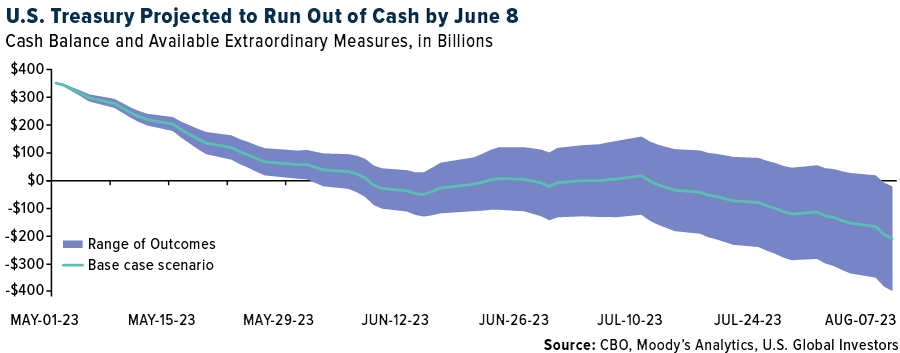

Ma ho già detto che il Presidente Joe Biden e il Presidente della Camera Kevin McCarthy hanno tempo fino all’8 giugno, praticamente meno di un mese, per trovare un terreno comune? Secondo le stime di Moody’s, se non si compiono progressi, le casse del Tesoro si prosciugheranno.

Il mio sesto senso mi dice che si raggiungerà un accordo prima che sia troppo tardi. Come è accaduto in passato, la lotta politica è più una sceneggiata che altro. Allo stesso tempo, Biden e McCarthy stanno giocando con il fuoco.

Riforma del tetto del debito, riforma della spesa

Perché gli Stati Uniti si sottopongono a questa situazione ogni anno? Gli Stati Uniti sono uno dei pochissimi Paesi del pianeta ad avere un tetto al debito, e tra quelli che ce l’hanno, nessuno sembra permettersi di minacciare la stabilità economica.

È giunto il momento di eliminare del tutto il limite del debito?

Sarei favorevole a una riforma del tetto del debito se facesse due cose: 1) eliminare la grave minaccia di un default del governo e 2) responsabilizzare i legislatori facendo scattare automaticamente i tagli alla spesa in caso di raggiungimento del tetto.

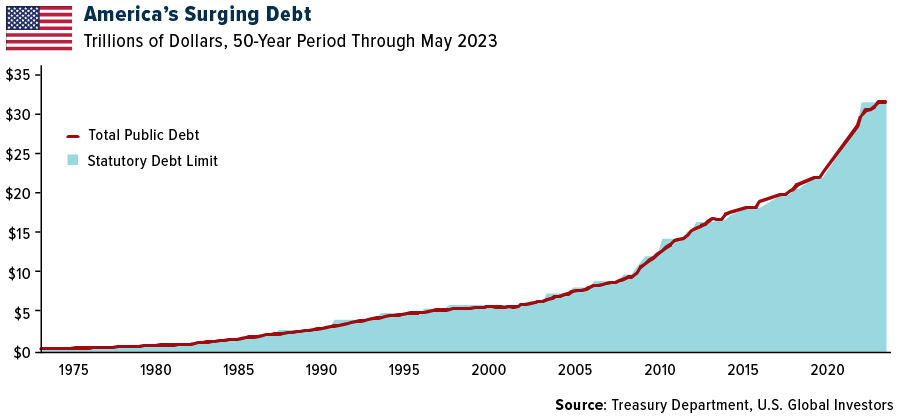

Il tema della spesa deve assolutamente essere affrontato. Oggi il debito nazionale ammonta a 31.700 miliardi di dollari, pari al 120% del prodotto interno lordo (PIL) degli Stati Uniti. Negli ultimi 20 anni, sia durante le amministrazioni repubblicane che quelle democratiche, il governo degli Stati Uniti ha registrato un deficit medio annuo di quasi 1.000 miliardi di dollari. Gran parte di questo è dovuto al forte pagamento degli interessi sul debito pubblico, che ora sono pari alla spesa del Paese per la difesa.

In poche parole, non è sostenibile.

Invito tutti a leggere i recenti commenti di Stanley Druckmiller sulla spesa fuori controllo del Paese e, in particolare, sui diritti. All’inizio di questo mese, l’investitore miliardario è intervenuto all’incontro annuale dello Student Investment Fund presso il Center for Investment Studies (CIS) della USC Marshall, dove ha condiviso alcune statistiche sorprendenti. Per esempio, gli Stati Uniti spendono per ogni anziano sei volte di più di quanto spendono per ogni bambino, e tra 25 anni la spesa per gli anziani rappresenterà il 70% di tutte le entrate fiscali.

“È ora di abbandonare la falsa credenza che tagliare i diritti sia una scelta. Non è così”, ha detto Druckenmiller. “O li tagliamo oggi, o dovremo tagliarli molto di più domani”.

Potete leggere il suo intervento qui.

68% di probabilità di recessione?

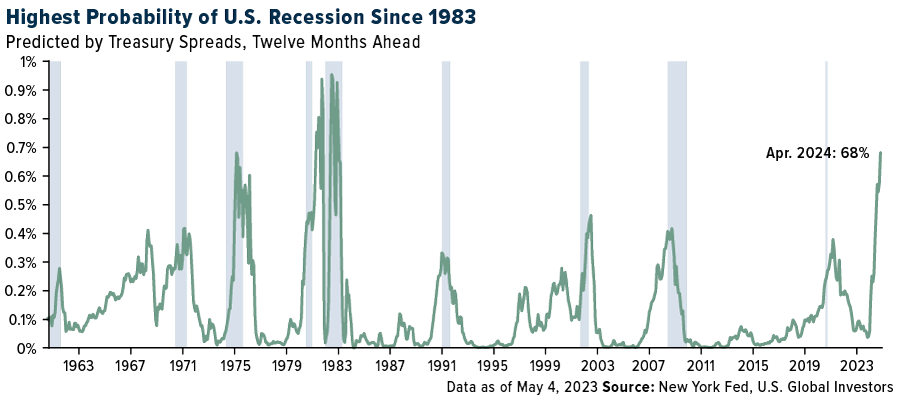

Tralasciando per un istante il dramma del tetto del debito, gli investitori devono ancora prepararsi a una potenziale recessione. La Federal Reserve Bank di New York stima al 68% la probabilità di una recessione nei prossimi 12 mesi. Si tratta della lettura mensile più alta dal 1983.

Il programma di inasprimento della Fed sembra essere vicino alla fine, mentre l’inflazione continua a raffreddarsi e la crescita economica rallenta. Questo comporta dei rischi, sulla base dei precedenti storici. Negli ultimi 70 anni, una pausa nei rialzi dei tassi è stata seguita da una recessione economica nel 75% dei casi, con un ritardo medio di sei mesi.

Se seguiamo lo stesso schema, potremmo trovarci di fronte a una vera e propria recessione entro la fine dell’anno. Come sempre, l’esposizione a oro e ai titoli minerari auriferi è una strategia saggia e razionale per gestire questo rischio.

***

Tutte le opinioni espresse e i dati forniti sono soggetti a modifiche senza preavviso. Alcune di queste opinioni potrebbero non essere adatte a tutti gli investitori. Cliccando sui link qui sopra, verrete indirizzati a un sito web di terzi. U.S. Global Investors non approva tutte le informazioni fornite da questi siti web e non è responsabile del loro contenuto.