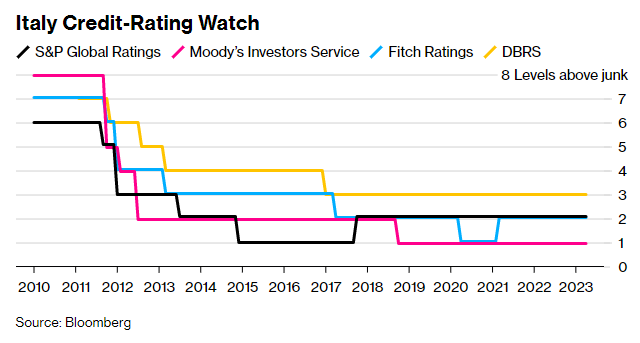

L'agenzia di rating segnala che l’Italia è l’unico Paese che rischia di perdere il giudizio investment-grade. Il verdetto sarà diffuso il 19 maggio. Perfetta sintonia con Goldman Sachs (NYSE:GS) che ieri ha consigliato di vendere i Btp. Diversa l’opinione di S&P

Il giudizio attuale è Baa-3 con outlook negativo

Il 25 aprile 2023 non sarà ricordato solo per le polemiche fra governo e opposizione sul valore dell’antifascismo, ma anche per essere la giornata in cui Moody’s ha deciso a freddo di scagliare una pietra sull’affidabilità finanziaria dell’Italia. In un documento diffuso oggi e riportato da Bloomberg, la società di rating americana afferma che l’Italia è l’unico Paese fra quelli da lei studiati che corre il rischio di finire sotto il livello investment-grade, che per i titoli del debito pubblico italiano vorrebbe dire finire nel girone degli junk-bond, i cosiddetti titoli spazzatura.

“Attualmente l’Italia è l’unico Paese con un giudizio sul debito sovrano di Baa-3 con un outlook negativo”, si legge nel report scritto dagli analisti Kelvin Dalrymple e Scott Phillips. E aggiungono: “Il rallentamento della crescita e l'aumento dei costi di finanziamento potrebbero indebolire ulteriormente la posizione fiscale dell'Italia”. Se non è una minaccia, poco ci manca: infatti, il rating Baa-3 è il gradino più basso prima del livello junk e il 19 maggio Moody’s aggiornerà il giudizio sul nostro Paese.

BBB è il rating di S&P e Fitch con outlook stabile

Tenuto conto che le altre due grandi agenzie internazionali di rating, S&P e Fitch, esprimono entrambe un rating BBB sul debito pubblico italiano (un livello più alto rispetto a Baa-3) con outlook stabile, la presa di posizione di Moody’s sembra fatta apposta per dare il via alla speculazione contro i titoli di Stato italiani. Una mossa che in prospettiva potrebbe indebolire l’intero assetto della zona euro.

Già partita la speculazione di Goldman Sachs

Non c’è bisogno di essere appassionati di dietrologia per essere colpiti dalla concomitanza dei tempi fra Moody’s e Goldman Sachs, che lunedì 24 aprile ha raccomandato di vendere i titoli del debito pubblico italiano per andare a comprare i bond spagnoli, sulla base della previsione che lo spread fra il rendimento del Btp decennale e l’omologo Bund tedesco salirà da qui a fine anno a 235 punti base, dall’attuale livello di 188.

Con l’outlook negativo, consueta premessa di un downgrade, Moody’s ci aveva bollato nello scorso mese di agosto, con il governo Draghi dimissionario. Allora la società di rating aveva sottolineato l’aumento dei rischi sulla realizzazione delle riforme concordate con la Ue per aumentare il potenziale di crescita del Paese.

Un eventuale downgrade non escluderebbe l’Italia dai programmi della Bce

Ben diverso è il giudizio espresso sull’Italia venerdì scorso da S&P nel suo ultimo aggiornamento. “L'outlook stabile – si legge nel documento - riflette la nostra aspettativa che il debito pubblico italiano in rapporto al Pil diminuisca nel periodo 2023-2026, grazie alla ripresa della crescita economica nel prossimo anno, sostenuta dagli investimenti dell'Ue, dalla domanda esterna e dalla stabilizzazione delle ragioni di scambio". La società di rating aggiunge che “questa valutazione è bilanciata dal rischio di un'inversione di tendenza nell'attuazione delle riforme critiche".

Un eventuale declassamento a junk, oltre a colpire l'orgoglio nazionale, renderebbe più costoso il finanziamento del debito pubblico. Va detto, però, che una simile mossa non influirebbe sulla partecipazione ai programmi di acquisto di obbligazioni della Bce, in quanto il debito di un Paese è ammissibile finché almeno una delle quattro principali agenzie di rating giudica l'Italia "investment grade".