- I dati incoraggianti sull’inflazione, l’occupazione e il commercio al dettaglio hanno portato i mercati al rialzo la scorsa settimana.

- La stagione degli utili del secondo trimestre si conclude con gli ultimi utili delle società di vendita al dettaglio e di tecnologia aziendale; la crescita dell’EPS dell’S&P 500® termina al 10,9%.

- La stagione degli utili del terzo trimestre 2024 prenderà ufficialmente il via l’11 ottobre con le relazioni delle grandi banche.

I dati promettenti su inflazione e vendite al dettaglio hanno portato a una settimana solida per i mercati statunitensi, con l’S&P 500 che ha registrato sette giorni consecutivi di guadagni.

La settimana scorsa è iniziata con il report sull’indice dei prezzi alla produzione di martedì mattina, che ha mostrato che l’inflazione all’ingrosso è aumentata del 2,2% su base annua a luglio, in netto calo rispetto all’aumento del 2,7% di giugno.

Mercoledì ha fatto seguito l’indice dei prezzi al consumo, che ha registrato un aumento del 2,9% su base annua a luglio, in calo rispetto al 3% di giugno e al livello più basso registrato da marzo 2021. Con l’inflazione che si muove nella giusta direzione, la probabilità di tagli dei tassi durante le prossime tre riunioni del FOMC è aumentata del 100% secondo lo strumento FedWatch del CME Group.

Nonostante tutti questi dati incoraggianti sul fronte dell’inflazione, ci si è chiesti se la Fed abbia aspettato troppo a lungo, se sia in vista una recessione? L’indebolimento dei consumatori e il raffreddamento del mercato del lavoro sono indicativi di un rallentamento più ampio?

Questi timori sono stati in qualche modo placati giovedì, quando sono stati resi noti i dati sulle vendite al dettaglio di luglio e le richieste settimanali di sussidi di disoccupazione. Le vendite al dettaglio sono aumentate dell’1% il mese scorso, ben al di sopra delle previsioni del Dow Jones che prevedevano un aumento dello 0,3%. Le richieste di sussidio di disoccupazione sono scese di nuovo la scorsa settimana, a 227.000, il secondo calo settimanale consecutivo dopo aver registrato due aumenti sopra la soglia dei 245.000 a luglio.

Sul fronte degli utili, sia Home Depot (NYSE:HD) che Walmart (NYSE:WMT) hanno dato il via alla parata degli utili del settore retail la scorsa settimana, con osservazioni diverse sul consumatore statunitense.

Sebbene HD abbia battuto le aspettative in termini di utili e vendite, ha abbassato le previsioni di vendita di negozi comparabili per l’anno in corso, affermando che il dato sarebbe sceso del 3-4% rispetto alla precedente previsione di un calo dell’1%. Il rivenditore di articoli per la casa ha dichiarato che i proprietari di case stanno rimandando i progetti perché iniziano a sentirsi incerti sull’economia.

Al contrario, Walmart ha notato che i consumatori sono ancora intatti. Il discount ha alzato le previsioni per l’esercizio 2025, prevedendo un aumento delle vendite del 3,75%-4,75% rispetto alla precedente previsione del 3%-4%. Anche le aspettative di utile per azione sono state adeguate a 2,35 - 2,43 dollari, rispetto alla previsione iniziale di 2,23 - 2,37 dollari per l’intero anno. L’amministratore delegato Doug McMillon ha dichiarato durante la telefonata: “Finora non abbiamo riscontrato un indebolimento generale dei consumatori”.

Il direttore finanziario John David Rainey ha notato la costanza delle vendite da un mese all’altro, ma ha mitigato il tutto dicendo che:

“Sebbene non abbiamo riscontrato un ulteriore deterioramento della salute dei consumatori nel nostro settore, altri dati economici, così come lo stato delle cose a livello globale, suggeriscono che è prudente rimanere adeguatamente cauti con le nostre prospettive”. In un’intervista alla CNBC ha inoltre sottolineato che la stagione del back-to-school “è iniziata piuttosto bene”.

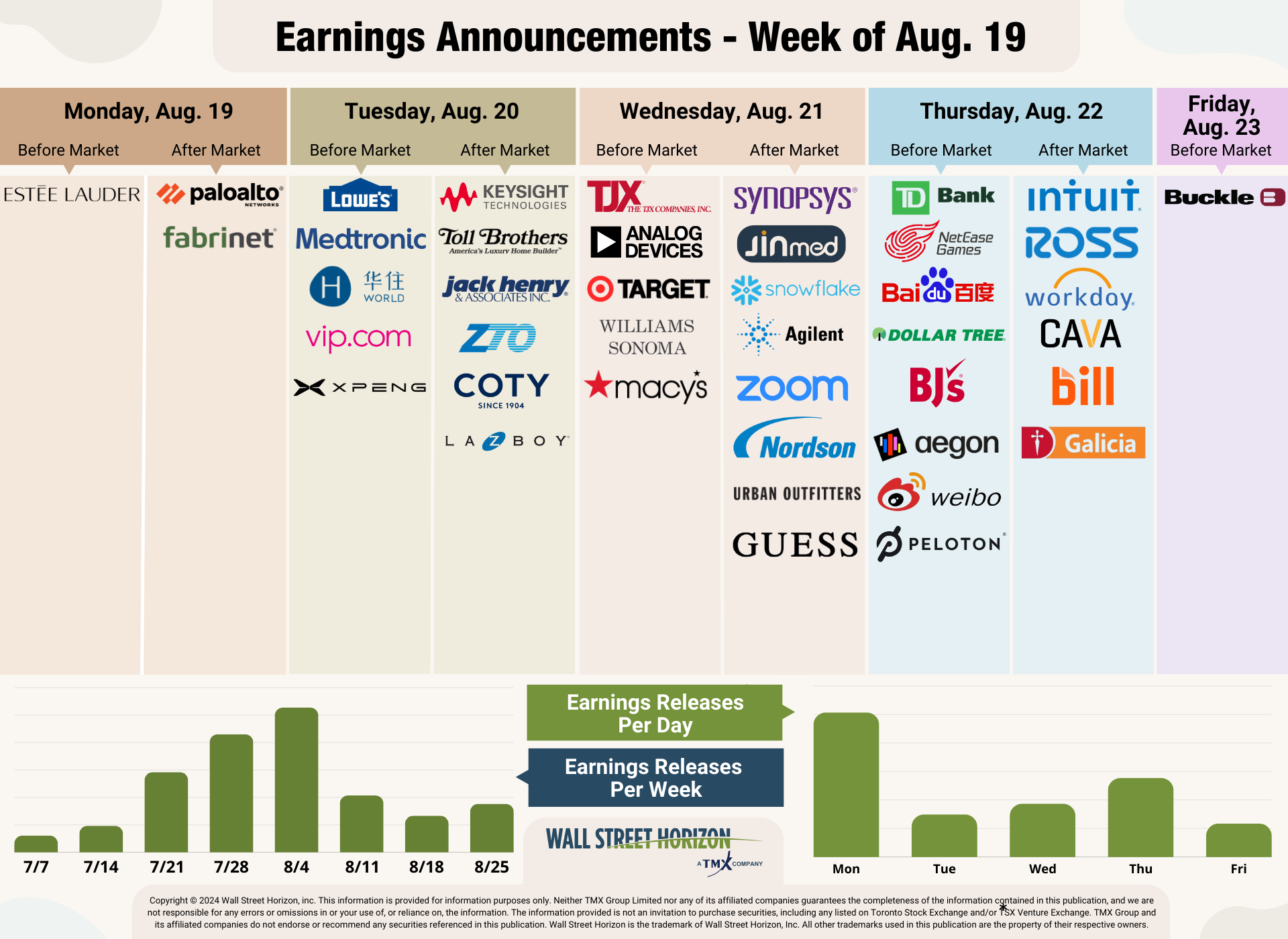

A proposito della stagione degli acquisti per il back-to-school, questa settimana avremo notizie da molti dei rivenditori che sperano di accaparrarsi quote di mercato mentre gli studenti si riforniscono per l’autunno. Tra questi, Target (NYSE:TGT), Macy’s (NYSE:M), TJX Companies (NYSE:TJX), Urban Outfitters (NASDAQ:URBN) e Ross Stores (NASDAQ:ROST).

La National Retail Federation ha pubblicato i risultati dell’annuale back-to-school all’inizio di luglio, da cui è emerso che la spesa prevista per famiglia sarà leggermente in calo (875 dollari) rispetto al record dello scorso anno (890 dollari).

La stagione degli utili del secondo trimestre del 2024 si conclude così.

Con il 93% delle società dello S&P 500 che hanno comunicato i risultati degli utili per il 2° trimestre, l’attuale tasso di crescita misto degli EPS è del 10,9%, secondo FactSet, in calo rispetto al 10,8% della settimana precedente. Finora il 79% delle società che hanno comunicato i risultati ha superato le stime sugli utili degli analisti, mentre solo il 60% ha battuto i fatturati.

I report retail e tech chiudono la stagione del 2° trimestre

Fonte: Wall Street Horizon

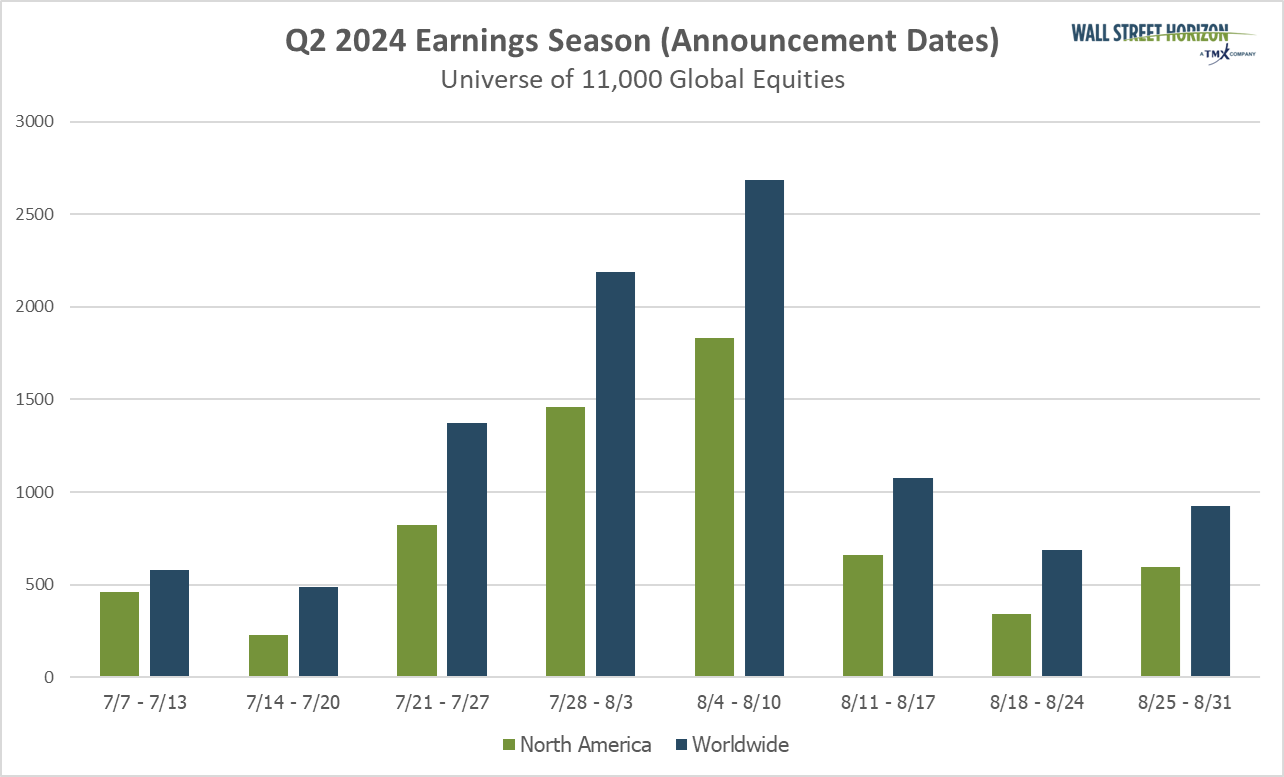

Ondata utili 2° trimestre

Questa settimana sono attese le relazioni di 849 società per il secondo trimestre. Finora il 74% delle società del nostro totale di 11.000 ha comunicato i risultati.

La stagione degli utili del terzo trimestre 2024 inizierà l’11 ottobre, quando JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) e Citigroup (NYSE:C) presenteranno i loro risultati.

Fonte: Wall Street Horizon