Il 2022 si è aperto con un nuovo picco di volatilità sulle borse internazionali e pochi sono stati i porti rifugio, visto che l’obbligazionario soffre per la pressione sui tassi di interesse. Solo le materie prime sembrano continuare la loro tendenza, sospinte dalle tensioni inflattive e da quelle geopolitiche.

Tuttavia, anche sull’equity un aiuto per un approccio attivo di portafoglio può venire dall’utilizzo da strumenti che meglio possono affrontare un 2022 che si preannuncia pieno di saliscendi e da persistenti fenomeni di rotazione settoriale. Se quella “Growth” – “Value” ha interessato il 2021, legandosi a doppio filo con l’andamento dei tassi di interesse a medio lungo termine, l’impressione è che il nuovo anno abbia portato qualche altra novità, con una tematica dalla sinfonia diversa, ossia tra titoli ad alto e basso beta, dove la discriminante diventa le attese di crescita prospettica.

Il ciclo economico americano, dopo la crisi Covid, è stato sospinto dall’enorme liquidità iniettata sia dalle banche centrali, sia dagli stessi governi (sebbene con intensità e tempi diversi, come dimostrano i casi di USA, Europa e Cina). Ad una fase più matura del ciclo, in questo momento si sta manifestando la volontà dei decisori di politica monetaria di procedere ad una normalizzazione: in particolare, la Fed sta agendo probabilmente in ritardo verso l’inflazione, ma anche in una logica di medio termine.

L’obiettivo è ricreare, come già fatto storicamente, un cuscinetto di intervento nelle misure di politica monetaria per gestire eventuali fasi di rallentamento economico, che, oggi, non sono all’orizzonte, ma potrebbero esserlo dal 2023 o successivamente.

Per il 2022, quindi, gli investitori potrebbero valutare alcune esposizioni di tipo ‘satellite’ nell’allocazione equity, da affiancare a quelle globali e diversificate, per un posizionamento più difensivo rispetto alle attuali dinamiche di mercato. Un’idea è di rivolgersi a indici ugualmente globali e diversificati, ma dove cambia il criterio di selezione dei titoli: sono indici governati quindi non dal concetto della capitalizzazione di mercato ma da altri fattori di scrematura, modificando quindi l’universo investibile iniziale. Uno di questi è quello della “minimum volatility”, una metodologia che consente di creare un paniere dove l’obiettivo è di minimizzare, attraverso la correlazione esistente tra settori/titoli, la volatilità complessiva del nuovo indice composto.

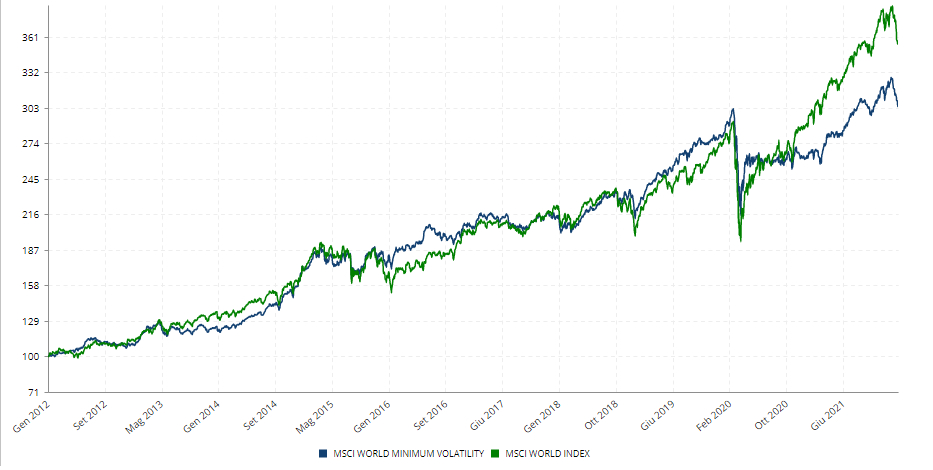

L’indice MSCI World Low Volatility Factor Price USD, rispetto al tradizionale MSCI World, negli ultimi 10 anni ha espresso una volatilità di 3 punti percentuali più bassa (11,9% vs 14,7%), avendo però una performance più bassa (204% vs 255%). Lo Sharpe ratio, però, premia l’indice fattoriale, con un valore di 0,59 vs 0,56 e un drawdown significativamente inferiore (-28,9% vs -33,7%). Il Beta, sempre negli ultimi 10 anni, è pari a 0,74, confermando la capacità di smussare la volatilità derivante dai mercati.

Negli ultimi due anni, però, l’indice Minimum Volatility è stato decisamente poco felice come scelta di investimento: il 4,7% vs 28,4%, pur mantenendo le caratteristiche di minore volatilità e drawdown. Il motivo è facilmente intuibile: il mercato, negli ultimi 24 mesi, ha preferito di gran lunga le esposizioni sulla tecnologica, ad alto beta e, in alcuni frangenti del 2021, i comparti legati all’economia tradizionale (Old Economy/Value). Tra i fattori tradizionali (Value, Growth, Momentum, Size, High Dividend e appunto, Minimum Volatility) è stato tra i fattori meno performanti, dando spunto però, in logica contrarian, ad una loro riconsiderazione per l’anno in corso.

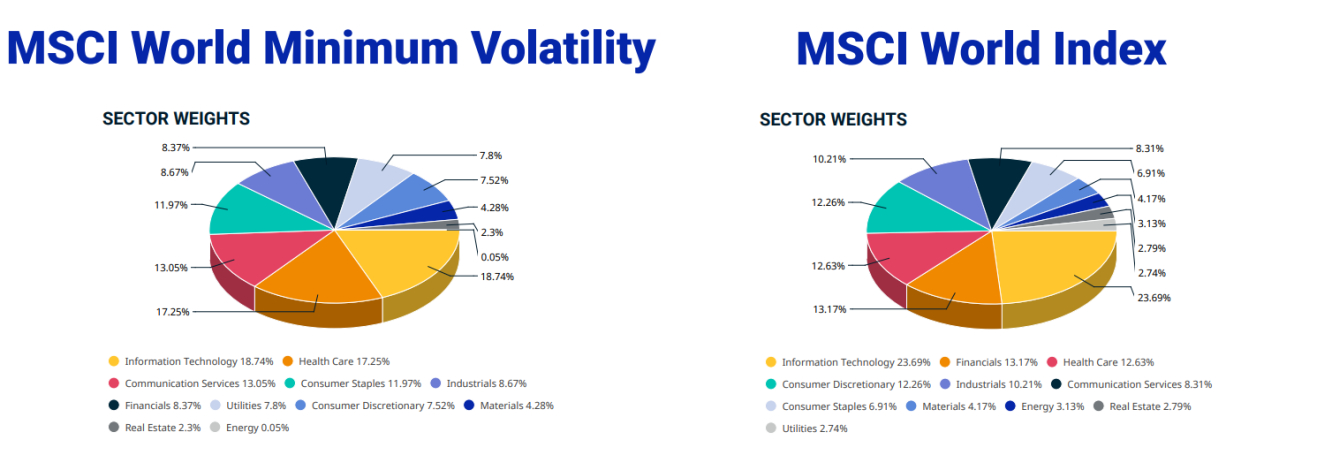

Ma quali sono i settori che si comprano quando si approccia un investimento globale declinato secondo il fattore Minimum Volatility? Prima di considerare questo va specificato che la “deviazione” rispetto alle tradizionali esposizioni settoriali (ma anche geografiche e di valuta) dell’MSCI World non può essere eccessiva, per garantire una corretta diversificazione. Interessante comunque vedere una sottoponderazione del comparto Information Tech (-5%), dei Finanziari (-5%) e dei Consumer Discretionary (-5%), compensati da un +5% attribuito maggiormente a Health Care, Consumer Staples e Utilities.

Un grafico interessante da considerare è il rapporto di forza relativa tra i due indici, sotto rappresentato in forma grafica negli ultimi 20 anni (e corredato da una media mobile a 200 giorni). Il ratio si trova su valori di minimo da 2007, dopo i picchi nelle fasi di maggiore tensione per i mercati (2008 – 2015/2016 – 2020). In logica contrarian, quindi, potrebbe essere una scommessa per un possibile recupero di quei settori/titoli un po' dimenticati negli ultimi 2 anni di andamento dei mercati.

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore"