Ogni anno gli investitori attendono con ansia l’uscita della lettera annuale di Warren Buffett per vedere cosa dice l’Oracolo di Omaha sui mercati, sull’economia e su dove sta investendo i suoi soldi.

“Una delle tradizioni più longeve della finanza moderna è che ogni anno, un sabato mattina di fine febbraio, la classe finanziaria mondiale - dai professionisti ai semplici dilettanti - si siede per un’ora, come avviene da circa 65 anni, a leggere l’ultima lettera annuale della Berkshire scritta da Warren Buffett. In questa lettera, l’uomo considerato da molti come il più grande investitore del mondo, ha scritto le sue riflessioni, osservazioni, aforismi e altri pensieri che vengono analizzati e analizzati attentamente per capire cosa potrebbe fare in futuro, cosa pensa dell’economia e del clima di mercato attuale o semplicemente per capire come diventare un investitore migliore”. -Tyler Durden

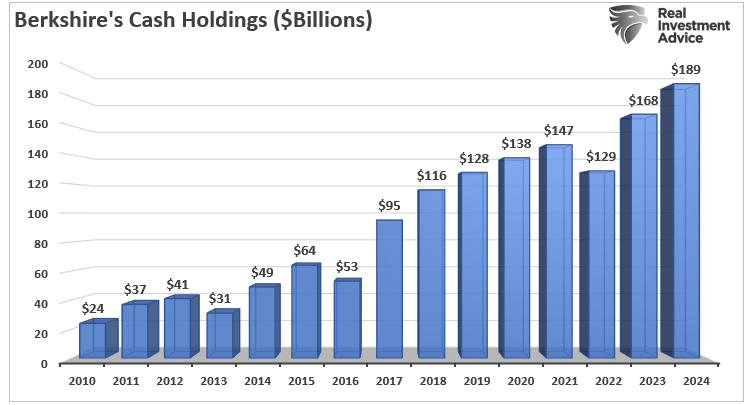

La lettera di quest’anno non è stata diversa, con varie informazioni sull’attuale contesto di mercato e di investimento che gli investitori devono assimilare. L’aspetto che ha attirato maggiormente la mia attenzione è stato il suo commento sulla recente impennata delle disponibilità liquide. La liquidità e gli investimenti a breve termine di Buffett (leggi T-bills) supereranno i 189 miliardi di dollari nel primo trimestre del 2024.

Per contestualizzare il dato, i 189 miliardi di dollari di liquidità da soli farebbero del Berkshire la 58esima economia del mondo, solo di poco inferiore all’Ungheria.

Ci sono due messaggi critici riguardo alla riserva di liquidità di Buffett. Il primo è che, date le dimensioni di Berkshire Hathaway (NYSE:BRKa), che si sta avvicinando a una capitalizzazione di mercato di 1.000 miliardi di dollari, le acquisizioni devono essere di dimensioni sostanziali. Come Warren ha precedentemente osservato:

“In questo Paese sono rimaste solo poche aziende in grado di spostare veramente l’ago della bilancia per la Berkshire, e sono state prese in considerazione all’infinito da noi e da altri. Alcune possiamo valutarle, altre no. E, se possiamo, devono avere un prezzo interessante”.

Si trattava di un’affermazione essenziale. Uno degli investitori più intelligenti della storia suggerisce che l’impiego della liquidità di Buffett in misura significativa è difficile a causa dell’incapacità di trovare obiettivi di acquisizione a prezzi ragionevoli. Con una cassa da 189 dollari, ci sono molte aziende che Berkshire potrebbe acquisire direttamente, con un’offerta di azioni e contanti, o con una partecipazione di controllo. Tuttavia, dato il dilagante aumento dei prezzi e delle valutazioni delle azioni nell’ultimo decennio, non hanno prezzi ragionevoli.

In altre parole:

“Il prezzo è ciò che si paga, il valore è ciò che si ottiene”. - Warren Buffett

Il dilemma della valutazione

Il problema del dilemma della valutazione è che storicamente ha preceduto i riprezzamenti del mercato.

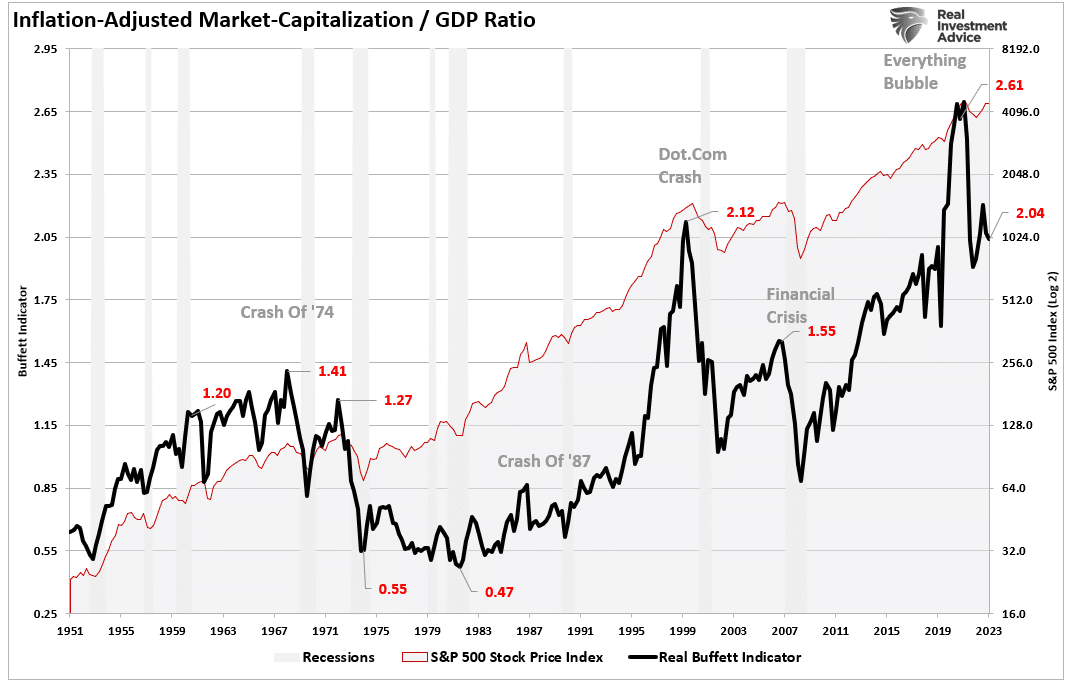

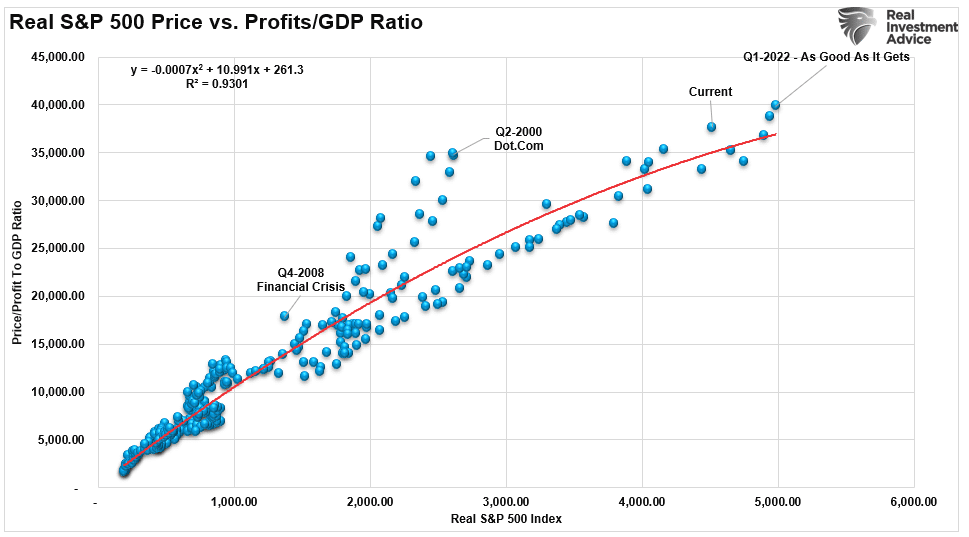

Una delle misure di valutazione preferite da Warren Buffett è il rapporto tra capitalizzazione di mercato e PIL. Io l’ho leggermente modificato per utilizzare numeri corretti per l’inflazione. Questa misura è semplice: le azioni non dovrebbero essere scambiate al di sopra del valore dell’economia. Il motivo è che l’attività economica fornisce ricavi e utili alle aziende.

Il contesto attuale è tutt’altro che opportunistico per un investitore di valore come Warren Buffett. Come abbiamo già scritto:

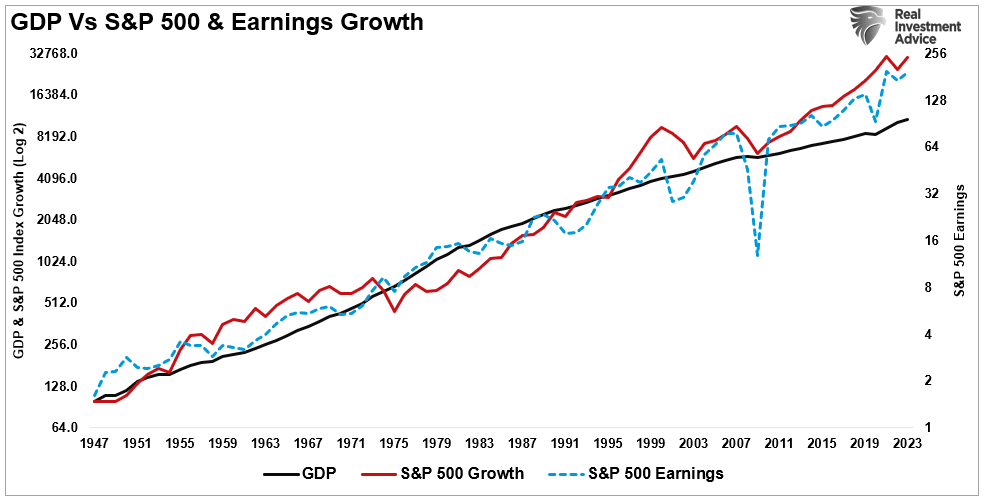

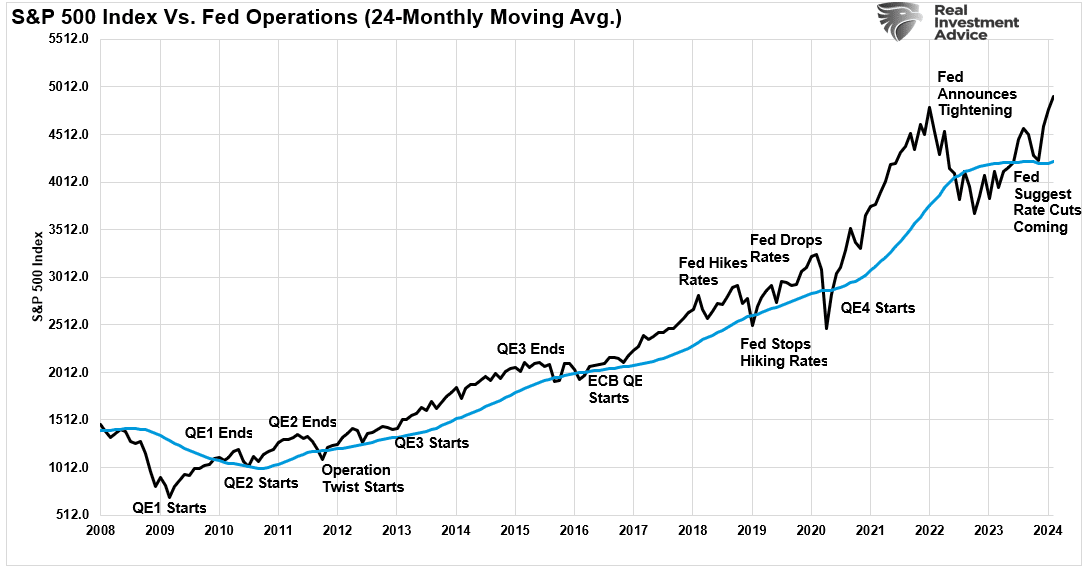

“Sebbene i prezzi delle azioni possano discostarsi dall’attività immediata, alla fine si verifica un ritorno alla crescita economica effettiva. Questo perché gli utili societari sono una funzione della spesa per consumi, degli investimenti aziendali, delle importazioni e delle esportazioni. Lo scollamento del mercato dall’attività economica sottostante è dovuto alla psicologia. Ciò è avvenuto in particolare nell’ultimo decennio, quando i successivi cicli di interventi monetari hanno indotto gli investitori a credere che questa volta sia diverso.

Esiste una correlazione tra l’attività economica e l’aumento e la diminuzione dei prezzi delle azioni. Ad esempio, nel 2000 e nel 2008 gli utili societari si sono ridotti rispettivamente del 54% e dell’88%, a causa del calo della crescita economica. Questo nonostante le richieste di una crescita infinita degli utili prima di entrambe le precedenti contrazioni.

Quando gli utili hanno deluso, i prezzi delle azioni si sono aggiustati di quasi il 50% per riallineare le valutazioni con gli utili attuali più deboli del previsto e con una crescita degli utili futuri più lenta. Sebbene i mercati azionari si siano ancora una volta distaccati dalla realtà, l’analisi delle passate contrazioni degli utili suggerisce che tali deviazioni non sono sostenibili.

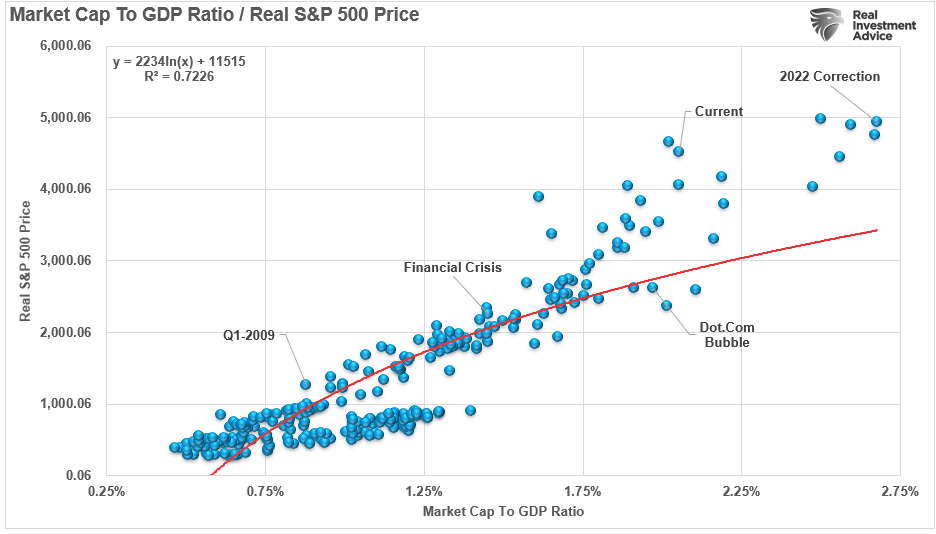

Con l’attuale rapporto tra capitalizzazione di mercato e PIL al di fuori dell’intervallo storico, in concomitanza con il rallentamento della crescita economica, si può comprendere il dilemma di Berkshire nell’impiegare la liquidità.

l rischio di pagare troppo per gli asset si riduce alla necessità di sostenere la redditività attuale.

Il problema di Berkshire nel trovare acquisizioni “a prezzi ragionevoli” non è solo quello di essere troppo esigenti sulle opportunità. Dopo oltre un decennio di infusioni monetarie e di tassi d’interesse a zero, la maggior parte delle aziende ha un prezzo ben superiore a quello che la dinamica economica può sostenere.

Il secondo messaggio della riserva di liquidità di Buffett è più che altro un avvertimento.

La liquidità di Buffett in cerca di un crollo?

“Occasionalmente, i mercati e/o l’economia fanno sì che le azioni e le obbligazioni di alcune aziende grandi e fondamentalmente solide siano valutate in modo sorprendentemente errato. In effetti, i mercati possono - e lo faranno - imprevedibilmente crollare o scomparire, come è successo per quattro mesi nel 1914 e per pochi giorni nel 2001. Se credete che gli investitori americani siano oggi più stabili rispetto al passato, pensate al settembre 2008. La velocità di comunicazione e le meraviglie della tecnologia facilitano la paralisi mondiale istantanea, e abbiamo fatto molta strada dai segnali di fumo. Questi panici istantanei non si verificheranno spesso, ma accadranno.

La capacità di Berkshire di reagire immediatamente alle crisi di mercato con somme ingenti e con la certezza della performance può offrirci un’opportunità occasionale su larga scala. Sebbene il mercato azionario sia enormemente più grande di quanto non fosse nei nostri primi anni di vita, i partecipanti attivi di oggi non sono né più stabili emotivamente né meglio istruiti di quando andavo a scuola. Per qualsiasi motivo, i mercati oggi presentano un comportamento molto più simile a quello del casinò rispetto a quando ero giovane. Il casinò risiede ora in molte case e tenta quotidianamente gli occupanti.

Una regola di investimento da Berkshire non è cambiata e non cambierà: Non rischiare mai una perdita permanente del capitale. Grazie al vento di coda americano e al potere dell’interesse composto, l’arena in cui operiamo è stata - e sarà - gratificante se si prendono un paio di buone decisioni nel corso della vita e si evitano errori gravi”. - Warren Buffett

In altre parole, mantiene livelli di liquidità così elevati per trarre vantaggio dagli sconvolgimenti del mercato. È quello che è successo nel 2008, quando la prestigiosa società di investimento Goldman Sachs (NYSE:GS) ha implorato con il “cappello in mano” un salvataggio per evitare la bancarotta. Buffett fu lieto di accontentarla, fornendo una massiccia iniezione di capitale a condizioni vantaggiose. Durante una crisi, chi “ha l’oro fa le regole”.

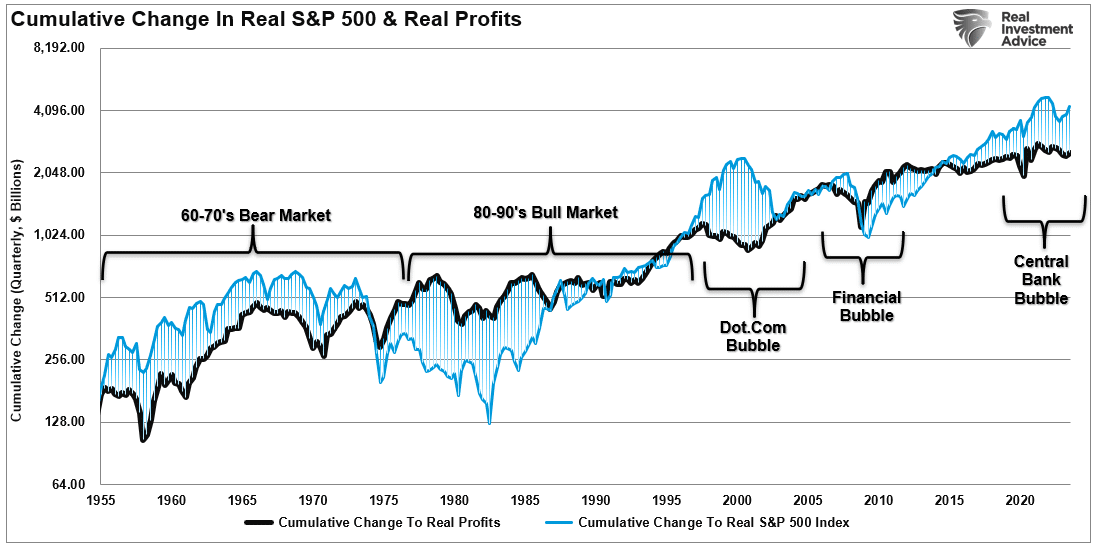

C’è un’opportunità simile in futuro? La risposta è molto probabilmente sì. Se esaminiamo gli utili societari in relazione alla crescita economica, troviamo un’altra misura dell’eccesso. Il grafico seguente misura la variazione cumulativa dell’indice S&P 500 rispetto agli utili societari. Anche in questo caso, quando gli investitori pagano più di 1 dollaro per 1 dollaro di utili, questi eccessi finiscono per invertirsi. L’attuale deviazione del mercato dalla redditività sottostante suggerisce che un’eventuale inversione sarà piuttosto sgradevole per gli investitori.

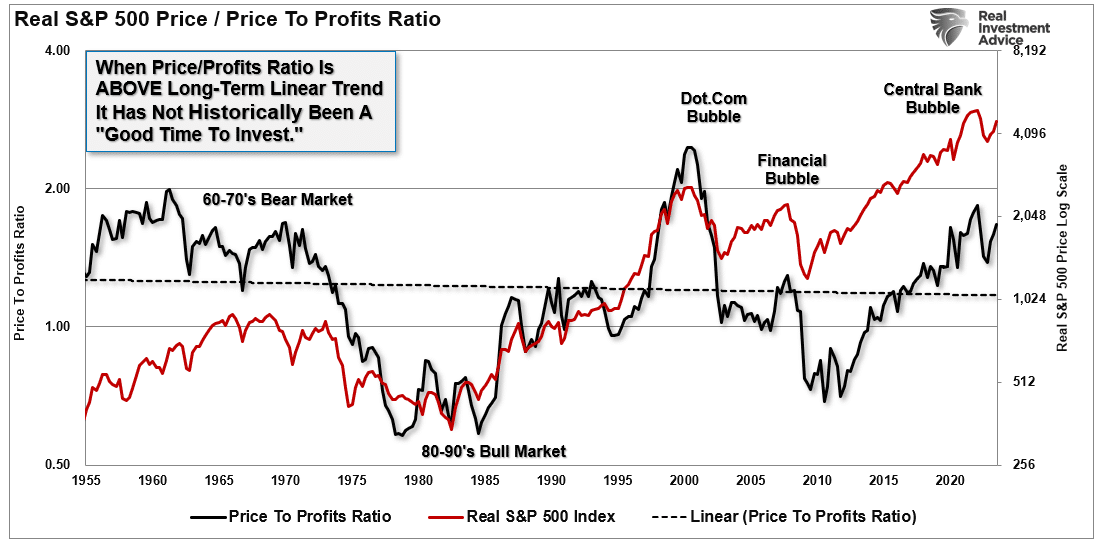

La correlazione è più evidente nel rapporto tra mercato e utili societari. Anche in questo caso, poiché gli utili societari sono in ultima analisi una funzione della crescita economica, la correlazione non è inaspettata. Di conseguenza, non dovrebbe essere inattesa nemmeno l’imminente inversione di tendenza in entrambe le serie. Attualmente, questo rapporto si sta avvicinando ai livelli che hanno preceduto inversioni di mercato più significative per riallineare i mercati alla redditività.

Come già detto, l’elevata correlazione non sorprende. Gli investitori dovrebbero aspettarsi un’eventuale inversione con il mercato all’estremo dello spettro di valutazione. Tuttavia, tali inversioni possono richiedere molto più tempo di quanto la logica farebbe supporre.

Gli investitori ritengono che la deviazione tra i fondamentali e la fantasia non abbia importanza finché la Fed sostiene i prezzi degli asset. Questo punto rimane difficile da sostenere.

Tuttavia, come sempre accade, l’inversione degli eccessi si verificherà. L’accumulo di liquidità di Buffett suggerisce che egli si rende conto che tale inversione non è senza precedenti. E, cosa ancora più importante, vuole capitalizzarla quando si verificherà.