Con l'avvicinarsi delle ultime settimane dell'anno commerciale, le azioni americane rimangono le favorite a dominare la performance del 2024 per il sito principali classi di attività.

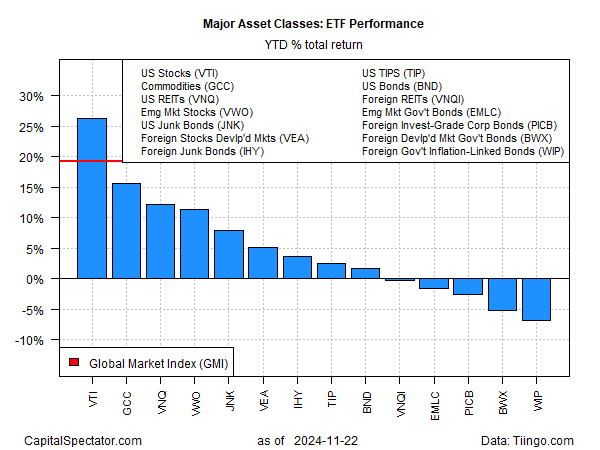

L'utilizzo di una serie di ETF proxy fino alla chiusura di venerdì (22 novembre) evidenzia l'ampio divario delle azioni statunitensi rispetto al resto del settore.

Il Vanguard Total US Stock Market ETF (NYSE:VTI) è in rialzo di oltre il 26% su base annua. Il rendimento migliore è quello delle materie prime (GCC), con un forte ma relativamente distante 15,5%.

Diverse varietà di obbligazioni estere sono le perdenti di quest'anno, guidate dai titoli di Stato indicizzati all'inflazione ex-USA tramite WIP, che ha perso il 6,8% nel 2024.

L'elezione di Donald Trump è ampiamente considerata un fattore rialzista per le azioni statunitensi e la fonte del rally post-elettorale che ha incrementato il già solido rally annuale delle azioni prima del 5 novembre.

- Abbonati a InvestingPro entro i prossimi 3 giorni e approfitta di uno sconto esclusivo del 60% . L'offerta è a tempo limitato: Attivala subito!

Alcuni analisti vedono un trend rialzista duraturo per le azioni nel breve termine. "Il rally di S&P 500 dovrebbe continuare ad ampliarsi, dato che la percentuale di società dell'S&P 500 con variazioni percentuali positive degli utili a 12 mesi continua ad aumentare", prevedono Ed Yardeni ed Eric Wallerstein di Yardeni Research.

Secondo gli analisti di BNP Paribas Asset Management, anche le previsioni per i titoli a piccola capitalizzazione, da tempo in sofferenza, sono più rosee:

"Le prospettive per le azioni statunitensi a piccola capitalizzazione sembrano migliori ora rispetto a diversi anni fa. Le ragioni principali sono il ciclo di riduzione dei tassi d'interesse negli Stati Uniti (di cui le small cap tendono a beneficiare), le valutazioni interessanti e il perdurare delle tendenze al reshoring e alle fusioni e acquisizioni".

Cosa potrebbe andare storto? Skanda Amarnath, direttore esecutivo di Employ America, consiglia di considerare il costo dell'inflazione associato a un mercato azionario statunitense in forte crescita. "O le azioni devono correggere o la Fed si troverà in una posizione in cui sarà costretta a rallentare i suoi tagli e ad essere un po' più falco", afferma. "Se questo mese il mercato azionario subirà una correzione più marcata, molte cose diventeranno molto più semplici".

Il ragionamento è che l'aumento dei prezzi delle azioni contribuirà a rafforzare la pressione sui prezzi in una componente dell'indice dei prezzi della spesa per consumi personali - la cosiddetta inflazione PCE - che influenza le decisioni politiche della Federal Reserve.

C'è anche il timore che il programma politico di Trump 2.0 - tariffe più alte, tasse più basse e meno regolamenti - possa sostenere un aumento dell'inflazione.

Il rapporto di ottobre sull'inflazione PCE (parte dei dati sulla spesa e sul reddito personale) è previsto per mercoledì 27 novembre. Gli economisti prevedono un aumento dell'inflazione PCE headline e core su base annua.

I mercati potrebbero trarre conforto dalla scelta di Trump come Segretario al Tesoro, spiega Kit Juckes, chief FX strategist di Societe Generale (OTC:SCGLY). In una nota odierna ai clienti scrive:

"La nomina di Scott Bessent a Segretario del Tesoro degli Stati Uniti ha catalizzato la riduzione dei rendimenti obbligazionari, l'aumento degli indici azionari e l'indebolimento del dollaro questa mattina. La sua nomina è stata accolta positivamente dai mercati preoccupati per le dimensioni del deficit di bilancio statunitense e per l'impatto inflazionistico delle tariffe. Il tempo ci dirà se potrà aiutare gli Stati Uniti a raggiungere il 3% di crescita del PIL e il 3% di deficit di bilancio, ma per il momento ha cambiato l'umore del mercato, se non altro".

- Abbonati a InvestingPro entro i prossimi 3 giorni e approfitta di uno sconto esclusivo del 60% . L'offerta è a tempo limitato: Attivala subito!