La scorsa settimana le azioni americane hanno subito il calo settimanale più marcato da oltre un anno a questa parte, ma la battuta d’arresto non è stata sufficiente a detronizzare i titoli USA come classe di asset più performante al mondo nel 2024.

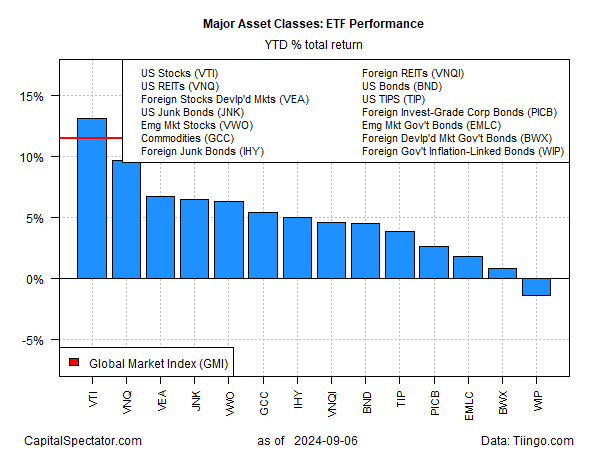

Sulla base di una serie di ETF che seguono il sito principali classi di asset fino alla chiusura di venerdì (6 settembre), le azioni statunitensi sono ancora in testa con un ampio margine.

Il Vanguard Total US Stock Market (NYSE:VTI) è in crescita del 13,1% nel 2024. Pur essendo ben lontano dall’aumento del 18% su base annua di cui l’ETF ha goduto in diversi momenti dell’estate, l’attuale progresso lascia la corona della performance saldamente al suo posto.

Il recente rimbalzo dei fondi comuni di investimento immobiliare statunitensi ha conferito a questo mercato il secondo premio per la migliore performance di quest’anno.

Vanguard Real Estate (NYSE:VNQ) ha chiuso venerdì con un rendimento totale del 9,7%. Escludendo i titoli statunitensi, il rialzo di VNQ dall’inizio dell’anno è nettamente superiore alla concorrenza globale.

Nonostante la continua leadership degli Stati Uniti nel settore azionario, gli analisti si chiedono ancora una volta se le azioni americane possano mantenere la pole position per il resto dell’anno. Il Wall Street Journal osserva che la reputazione di settembre per le azioni è dura:

“A partire dal 1928, l’S&P 500 è sceso in media dell’1,2% a settembre, il mese più debole dell’anno per le azioni. Secondo i dati di Dow Jones Market Data, l’indice ha chiuso in ribasso il 56% delle volte”.

Questa settimana i mercati si concentreranno sul rapporto sull’inflazione al consumo di agosto (mercoledì 11 settembre), che potrebbe influenzare le aspettative per la decisione della Fed sui tassi di interesse della prossima settimana.

Gli economisti prevedono che l’inflazione IPC scenderà al 2,6% dal precedente 2,9% per il trend annuale, in base alle previsioni del consensus. L’IPC core dovrebbe rimanere stabile al 3,2%.

Sebbene entrambe le misure rimangano al di sopra dell’obiettivo di inflazione del 2% fissato dalla Fed, le previsioni non mettono in discussione la recente tendenza alla disinflazione.

È discutibile se il taglio dei tassi creerà un nuovo slancio al rialzo per le azioni statunitensi. Al contrario, lasciare i tassi invariati alla riunione del FOMC del 18 settembre sorprenderebbe il pubblico. Ma i futures sui Fed funds quotano alte probabilità di un taglio.

Il mistero è se un taglio dei tassi possa compensare i crescenti timori che l’economia statunitense stia perdendo quota.

Il report sull’occupazione di venerdì, pur registrando un ritmo più sostenuto di assunzioni, non è stato abbastanza forte da allontanare i timori di recessione.

“Purtroppo, il rapporto sui posti di lavoro di agosto non risolve completamente il dibattito sulla recessione”, afferma Seema Shah, chief global strategist di Principal Asset Management.