Abbiamo scritto molti articoli e commenti sulle previsioni dei tassi di interesse. L’analisi si è basata sull’inflazione e sull’attività economica precedente e attuale. Inoltre, abbiamo esaminato i dati di mercato sulle aspettative di inflazione, i future sui Fed Funds e altri fattori che influenzano i tassi di interesse. Oggi aggiungiamo all’elenco un fattore non ortodosso: le vacche da mungere.

Questo articolo introduce un modo unico per indicare dove gli investitori in dividendi pensano che i tassi di interesse saranno in futuro. L’impulso per questo articolo è venuto da un recente articolo in cui abbiamo esaminato Campbell Soup Company (NYSE:CPB). Friday Favorites analizza di solito le condizioni fondamentali e tecniche di una società e le sue valutazioni.

Questa volta, tuttavia, dato che la società è una vacca da mungere, ci siamo spinti oltre e abbiamo analizzato il suo rendimento da dividendo. Nel processo, siamo arrivati a un rendimento dei Treasury decennali implicito basato sullo spread attuale e storico tra il rendimento del dividendo di Campbell e il rendimento del Tesoro USA a 10 anni.

Implicare i tassi di interesse futuri sulla base del CPB è alquanto ridicolo. Tuttavia, l’implicazione dei tassi di interesse futuri su una popolazione più ampia di vacche da mungere potrebbe essere più indicativa.

Cos’è una mucca da latte?

Mucca da latte è un’espressione utilizzata dagli allevatori per descrivere le mucche mature che producono latte regolarmente con una manutenzione minima.

Wall Street ha adottato il termine cash cow per etichettare le società che producono flussi di cassa affidabili (latte), che richiedono pochi investimenti (manutenzione) e che hanno una crescita delle vendite e dei profitti minima o nulla (mature).

CPB è un buon esempio di mucca da mungere. Non sorprende che l’attività di produzione di zuppe sia un’impresa a bassa crescita; pertanto, la crescita degli utili e delle vendite è trascurabile. Inoltre, ha sempre pagato i dividendi dal 1989 e produce un flusso di cassa in eccesso che dovrebbe garantire il pagamento dei dividendi in futuro.

Sebbene CPB risponda alla definizione di cash cow, non la analizziamo in questo articolo perché il suo rendimento dei dividendi è inferiore alla nostra soglia del rendimento dei dividendi. Tuttavia, abbiamo trovato altre quindici mucche da mungere, che condivideremo.

Selezione delle vacche

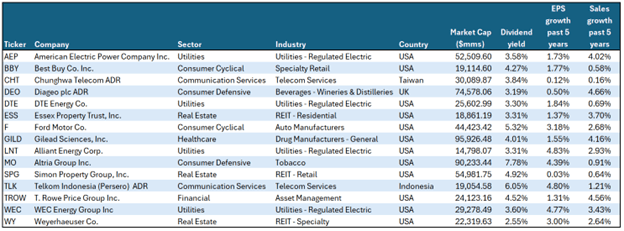

In questa analisi abbiamo utilizzato i seguenti criteri di selezione:

- Cap. di mercato > 10 miliardi di dollari

- Crescita quinquennale dell’EPS

- Crescita quinquennale delle vendite

- Rendimento dei dividendi > 2,50%

- Dieci anni di pagamenti consecutivi di dividendi

La tabella seguente mostra i quindici titoli che hanno soddisfatto i criteri di screening.

Cosa possiamo dedurre dai rendimenti dei dividendi?

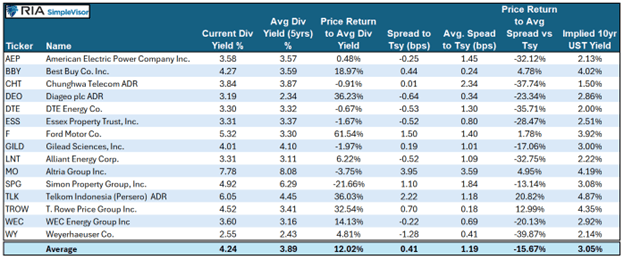

La tabella seguente riporta la nostra analisi delle quindici società.

Dopo il ticker e il nome di ogni azione, mostriamo il rendimento da dividendo attuale e il rendimento da dividendo medio degli ultimi cinque anni. La colonna successiva, “Ritorno del prezzo al rendimento medio del dividendo”, quantifica di quanto dovrebbe cambiare il prezzo del titolo per allineare l’attuale rendimento del dividendo alla media quinquennale. Ovviamente, una società può aumentare il proprio dividendo o ridurlo, il che cambierebbe il rendimento.

La prima serie di analisi, appena descritta, ci aiuta a confrontare l’attuale rendimento da dividendo con la storia recente dei rendimenti su base assoluta.

Poiché alcuni investitori considerano le obbligazioni un sostituto dei titoli a dividendo, è necessario effettuare anche un’analisi relativa dei rendimenti da dividendo. In altre parole, il rendimento dei dividendi è aumentato di conseguenza ai tassi di interesse? A tal fine, calcoliamo il rendimento da dividendo attuale meno il rendimento decennale attuale (“Spread to Tsy”). Calcoliamo anche lo Spread to Tsy. medio degli ultimi cinque anni. Con questi dati, possiamo calcolare di quanto dovrebbe cambiare il prezzo dell’azione per rendere il rendimento del dividendo uguale alla media quinquennale dello spread rispetto ai rendimenti del Tesoro.

Infine, supponendo che il rendimento del dividendo preveda ragionevolmente la direzione dei tassi, possiamo ipotizzare dove potrebbe essere il rendimento del Tesoro USA a 10 anni nel prossimo futuro. Lo condividiamo nella colonna più a destra.

Conclusioni sulle mucche da mungere

Sebbene la tabella contenga molte storie, in questo articolo ci concentriamo sulle medie dei quindici titoli. Gli attuali rendimenti da dividendo sono leggermente superiori alla media. Ciò è dovuto principalmente al fatto che gli investitori hanno evitato i titoli a dividendo a favore di obbligazioni a più alto rendimento o di azioni con performance migliori. Il calo dei prezzi delle azioni fa salire il rendimento da dividendo, aiutandole a rimanere competitive con le obbligazioni. Il rendimento da dividendo è solo uno dei tanti fattori che determinano il prezzo; tuttavia, per le mucche da latte è un fattore determinante molto più critico rispetto ad altri titoli.

Sebbene il rendimento da dividendo sia superiore alla norma degli ultimi cinque anni, non ha tenuto il passo con i rendimenti del Tesoro. Basandosi esclusivamente sul differenziale di rendimento, i prezzi dovrebbero scendere in media di circa il 15% per riportare alla normalità il misero spread dello 0,41% rispetto al tasso di interesse decennale degli Stati Uniti.

Ma è possibile che gli investitori azionari stiano bloccando i rendimenti dei dividendi più elevati, anticipando un contesto di tassi e rendimenti più bassi? In tal caso, le nostre vacche da mungere implicano che il rendimento degli UST a 10 anni dovrebbe scendere al 3,05%. In questo modo, lo spread medio dei rendimenti da dividendi rispetto ai rendimenti del Tesoro tornerà alla sua media.

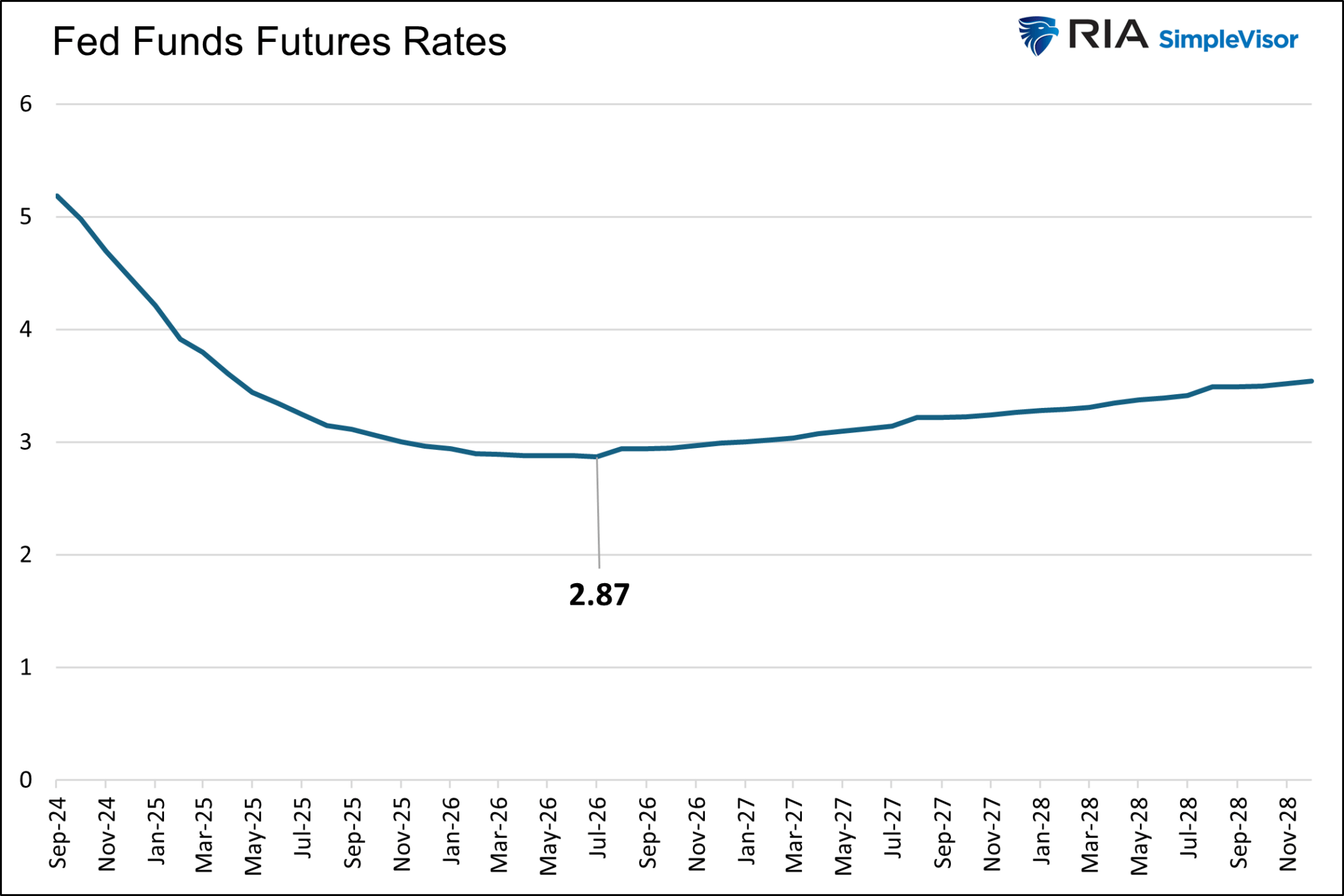

Coincidenza o no, il mercato pensa anche che il tasso dei Fed Funds scenderà al 2,87% al termine del prossimo ciclo di riduzione dei tassi.

Sintesi

Tra il nostro articolo I future sui Fed Funds offrono spunti per il mercato obbligazionario e le vacche da mungere che abbiamo evidenziato, il mercato dei future sui Fed Funds e il mercato azionario sembrano essere sulla stessa lunghezza d’onda per quanto riguarda i tassi di interesse futuri.

Alcuni potrebbero trovare conforto in queste previsioni simili. Tuttavia, la cautela è d’obbligo. Il mercato obbligazionario spesso sottovaluta l’entità della riduzione dei tassi di interesse da parte della Fed. Inoltre, è stato dimostrato che non è in grado di giudicare il punto in cui i rendimenti dei titoli del Tesoro a lungo termine scenderanno. Molto spesso, i rendimenti scendono molto più del previsto. Se ciò dovesse ripetersi, alcune delle nostre vacche da mungere potrebbero registrare un discreto apprezzamento dei prezzi se il rendimento dei loro dividendi dovesse diminuire con il calo dei rendimenti obbligazionari.