All’inizio del mese ho scritto che c’era ancora spazio per discutere se si stesse preparando un segnale di risk-off ad ampio raggio. A distanza di tre settimane, lo spazio si sta restringendo per mantenere la mente aperta, sulla base di diverse serie di coppie di ETF per i mercati fino alla chiusura di ieri (26 settembre).

A dire il vero, non c’è una pistola fumante nel profilo dell’asset allocation globale. La flessione del rapporto tra ETF di asset allocation aggressivi (AOA) e conservativi (AOK) è ancora modesta e non ha ancora segnalato un cambiamento di regime al ribasso. In altre parole, questo abbinamento implica ancora che le recenti turbolenze del mercato sono un rumore.

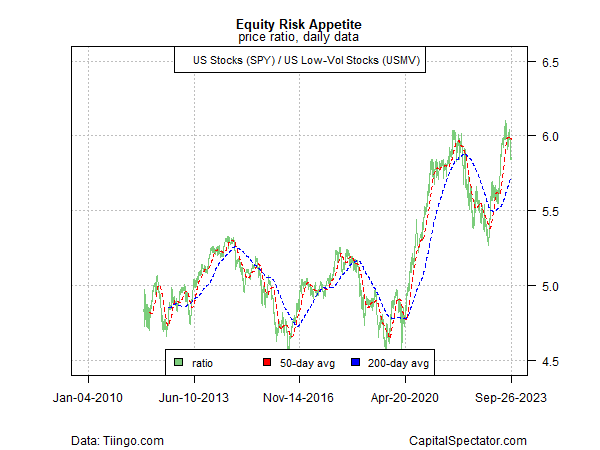

Il profilo tecnico del mercato azionario statunitense, invece, dipinge uno scenario un po’ più cupo. Il rapporto tra azioni statunitensi (SPY) e azioni a bassa volatilità (USMV) - una proxy per misurare la propensione al rischio per le azioni americane - ha chiaramente raggiunto un picco, anche se non è ancora sceso a un livello che segna in modo decisivo un’inversione ribassista.

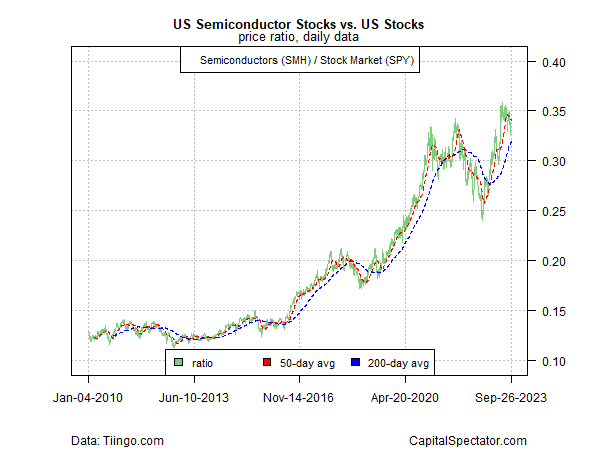

Una storia simile a favore della cautela si applica alle azioni delle aziende di semiconduttori (SMH) rispetto all’intero mercato azionario statunitense (SPY). I titoli dei semiconduttori sono considerati una proxy della propensione al rischio e del ciclo economico e su questo fronte si è registrato un cambiamento relativamente chiaro del sentiment dopo un’esuberante corsa al rialzo.

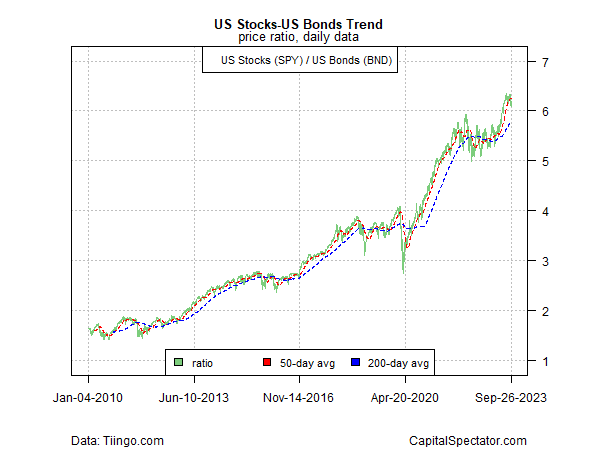

A dimostrazione di una possibile distorsione dei segnali abituali, il rapporto tra mercato azionario e mercato obbligazionario statunitense (SPY vs. BND) riflette ancora forza. Ma questo è fuorviante perché sia le azioni che il reddito fisso stanno soffrendo. Di conseguenza, il vantaggio standard di diversificazione derivante dalla detenzione di entrambe le classi di asset si è affievolito, poiché ultimamente entrambi i mercati sono in controtendenza rispetto alla storia e si muovono in linea l’uno con l’altro.

Infine, un’inversione di tendenza potenzialmente preoccupante per i mercati potrebbe essere rappresentata dal nuovo aumento del prezzo relativo dei Treasury USA indicizzati all’inflazione (TIP) rispetto alle loro controparti nominali (IEF). Negli ultimi mesi il commercio della reflazione sembrava aver raggiunto il suo picco: un segnale rialzista.

Ma la storia recente suggerisce che l’appetito per la copertura dell’inflazione sta riprendendo vigore. Questo è un segnale preoccupante se persiste, perché suggerisce che i mercati percepiscono che il rischio di inflazione rappresenta un nuovo vento contrario per gli asset di rischio. Di conseguenza, l’osservazione di questo binomio merita un’attenzione particolare come possibile segnale precoce di ciò che accadrà in seguito.