Mercati che finalmente tirano un sospiro di sollievo sul tanto temuto tema inflazione. Questo è ciò che ci si evince dalle letture di luglio in Germania, Italia ma soprattutto negli Stati Uniti.

L'inflazione statunitense è scesa a luglio all'8,5% a/a, rispetto al 9,1% di giugno. Un valore ben al di sopra delle più rosee aspettative dei mercati. Il rallentamento non è stato solo una casualità generato dal calo del prezzo della benzina. Anche l'inflazione di fondo (Core Inflation) è infatti scesa, un segnale importante per il lavoro della Fed. I prezzi dei generi alimentari e della benzina fanno lievitare le bollette, ma i prezzi di beni e affitti sono più controllabili attraverso i rialzi dei tassi. Se a questo si aggiunge il forte rapporto sull'occupazione di luglio e le azioni del Congresso, sembra più probabile che la Fed possa rallentare la domanda senza far precipitare l'economia. Uno scenario di un soft landing diventa sempre più realizzabile.

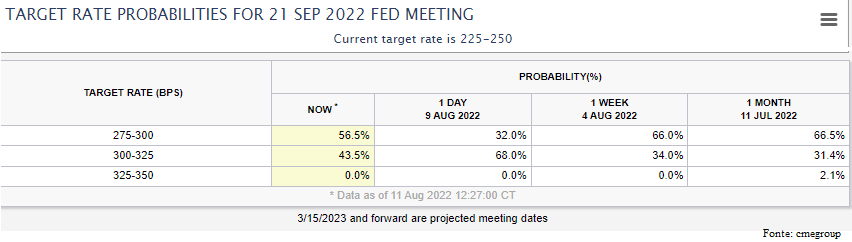

Si suole dire che una rondine non fa primavera, infatti un solo numero non traccia una direzione, e la Fed potrebbe aver bisogno di vedere una serie di rapporti sull'inflazione più contenuta per sentirsi a suo agio con i tassi. Gioca quindi a favore della Federal Reserve la data per la prossima decisione di rialzo, programmata per settembre, la quale offrirà alla Banca Centrale nuovi dati di agosto sia sul mercato del lavoro che sul tema inflazione. Di fatto i mercati hanno risposto alla pubblicazione rivedendo le stime sui rialzi di settembre. Investitori che ora si aspettano un rialzo più contenuto di 50 pb, le cui probabilità sono passate dal 32% di martedì agli attuali 56.5%, rispetto alle precedenti maggiori attese di un rialzo di 75 pb.

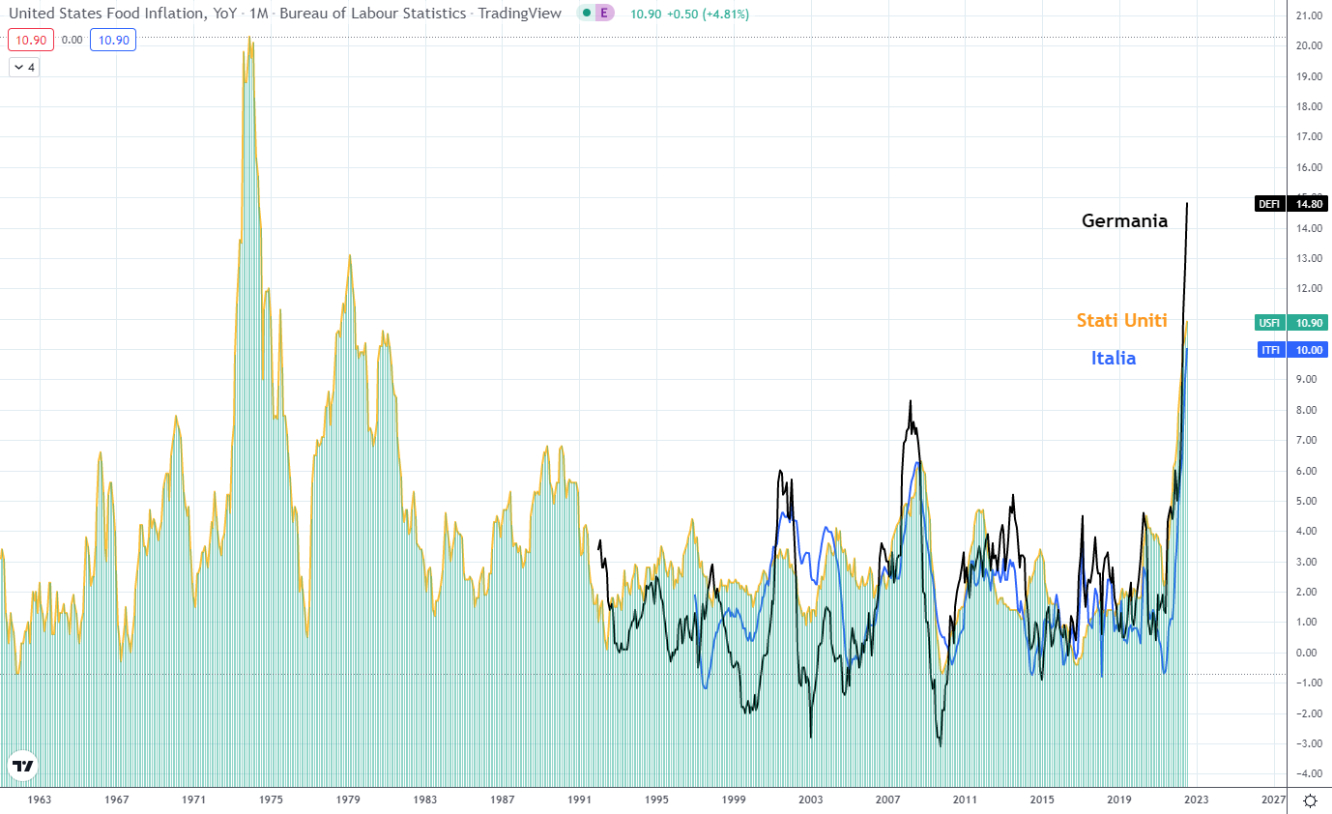

Se i mercati possono festeggiare i consumatori leggono le notizie con maggior sconforto. Infatti, le letture odierne, sia tedesche, italiane e statunitensi, riportano un deciso rialzo sui generi alimentari. In Italia la variazione tendenziale ha visto un incremento al 10% (su nuovi massimi storici - su dati disponibili dal 1997), in Germania +14,80% (nuovi massimi storici, su dati disponibili dal 1992) e americana +10,90% (il più grande aumento dal maggio 1979).

Mercato azionario in spolvero, dopo le letture americane. Ritorno della propensione al rischio, con acquisti su titoli azionari (tutti e 11 i settori americani hanno ieri chiuso al rialzo) e con i titoli ciclici e di crescita a sopraperformare il value e il difensivo. Movimenti che si accompagnano in aggiunta ad una ritirata della volatilità implicita, con il Vix che scambia sotto i 20 punti, a 19,73, situazione a cui non assistevamo da aprile.

Mercati americani che vedono soprattutto il Nasdaq 100 protagonista, Il quale si porta sempre più vicino dall’uscita di una recessione, con la correzione dal massimo del 22 novembre attualmente pari al 21% (dopo aver annotato correzioni del 34%) nelle ultime 179 sedute. Indice tecnologico americano che, dopo il rimbalzo del 13 giugno ha generato circa un 21% di guadagni, scambiando ora al di sopra del livello del 38,2% di Fibonacci, all’interno di un grafico settimanale. Area dei 14.000 che sarà ora sorvegliata speciale sia in quanto zona del livello 50% del rintracciamento di Fibonacci e con la media mobile giornaliera a 200 periodi passante per tale area.

Rischio recessione che in America registra una boccata di ossigeno all’interno della curva sui tassi, con il differenziale tra il decennale e l’omonimo a due anni e quello a 3 mesi che registrano una crescita.

Sul fronte valutario la lettura sul livello di inflazione statunitense ha generato vendite sul dollaro. Con i minori timori sui maggiori rialzi della Fed e di un atterraggio morbido dell’economia americana si alleggeriscono le posizioni su una valuta (UsDollar) che da inizio anno registra un +8,79%. Se da una parte il dollaro perde una piccola parte dei guadagni generati da inizio anno, negli ultimi cinque giorni a registrare acquisti sono in particolare le valute australiane e neozelandesi e in Europa soprattutto il franco svizzero che, dopo aver toccato la parità con l’Euro continua ad apprezzarsi, con il cambio EurChf attualmente a 0,97 a valori a cui non assistevamo dal flash crash del gennaio 2015 dove la SNB decise inaspettatamente di uscire dal Peg di 1,20 franchi svizzeri per euro.

La rinnovata propensione al rischio sui mercati azionari si protrae anche sul mercato delle criptovalute. Bitcoin ritorna a scambiare sopra i $24 mila, m (+7% nelle ultime 24 ore) mentre Ethereum registra un +12% nelle ultime 24 ore con il test finale per il passaggio al proof of stake merge su Goerli superato. Gli sviluppatori di Ethereum hanno infatti eseguito il terzo e ultimo test merge sulla rete di test di Goerli.

Con il completamento del test Goerli, Ethereum ha ora terminato tutte le prove generali del test merge. Secondo il calendario ufficiale il prossimo passo sarà quello di eseguire il merge completo sulla mainnet di Ethereum. Questo aggiornamento finale dovrebbe avvenire a settembre.

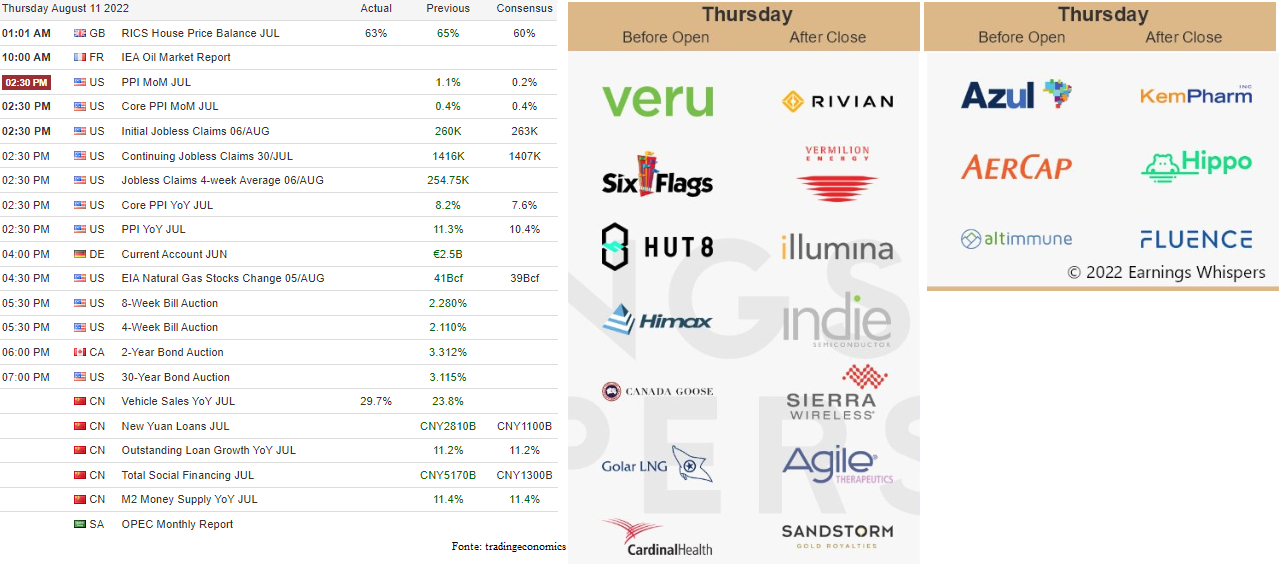

Agenda odierna: I mercati continueranno a digerire i dati di ieri sull’inflazione statunitense, con l’Europa oggi assente da importanti letture macroeconomiche. L’attenzione nel pomeriggio sarà rivolta sui livelli di inflazione alla produzione a stelle e strisce di luglio, attesa in calo al 10,4% dal 11,3% di giugno. Principale protagonista potrebbe tuttavia oggi essere il petrolio con il report mensile Opec e EIA. Intanto proprio sul versante del greggio l’Europa trova una baccata di ossigeno con i flussi passanti per lo Druzhba, che ritornano in funzionamento.

Sul fronte societario saranno alzati i veli, in particolare, su Cardinal Health, Brookfield Asset Management, Rivian Automotive, US Foods e Illumina. In Europa invece l’attenzione sarà per Deutsche Telekom, Siemens, Zurich Insurance, Hapag-Lloyd e Orsted.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer:

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Il prezzo delle criptovalute può variare significativamente e non sono adeguate per tutti gli investitori. Il trading sulle criptovalute non è supervisionato da alcun quadro regolatorio dell’Unione Europea

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

L’inflazione sostiene i listini

Pubblicato 11.08.2022, 09:17

Aggiornato 12.03.2024, 12:10

L’inflazione sostiene i listini

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.