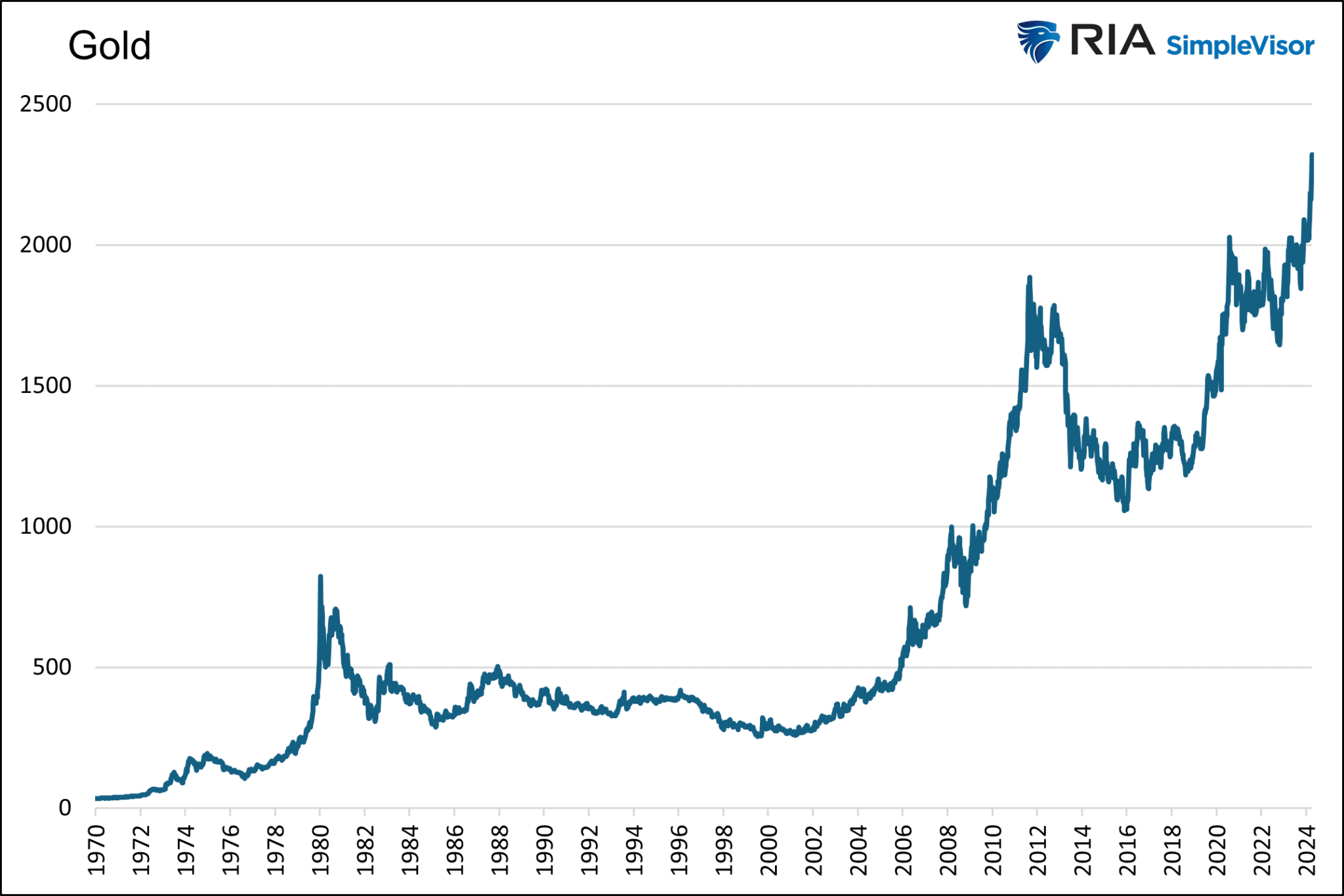

Essendo schizzato di circa il 40% dallo scorso ottobre, l’oro è alle stelle. Molti professionisti degli investimenti considerano i prezzi dell’oro un barometro macro, che misura il livello di ansia nell’economia, inflazione, valute e geopolitica. Vediamo cosa sta facendo salire il prezzo dell’oro e cosa no.

Il divorzio tra oro e rendimenti reali

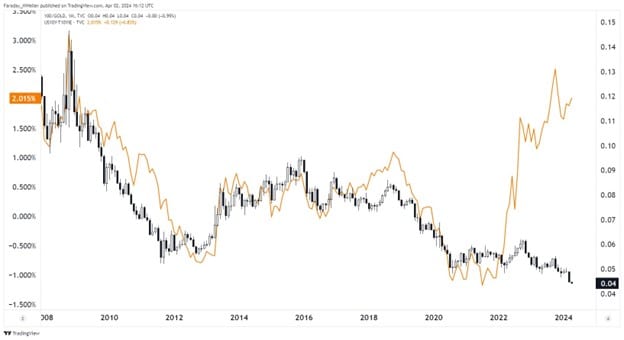

È importante notare che un’affidabile relazione che spiegava il movimento dell’oro si è interrotta circa due anni fa.

Il grafico sotto, gentilmente fornito da Matt Weller, mostra che la correlazione di 15 anni tra prezzi dell’oro e rendimenti reali non funziona più.

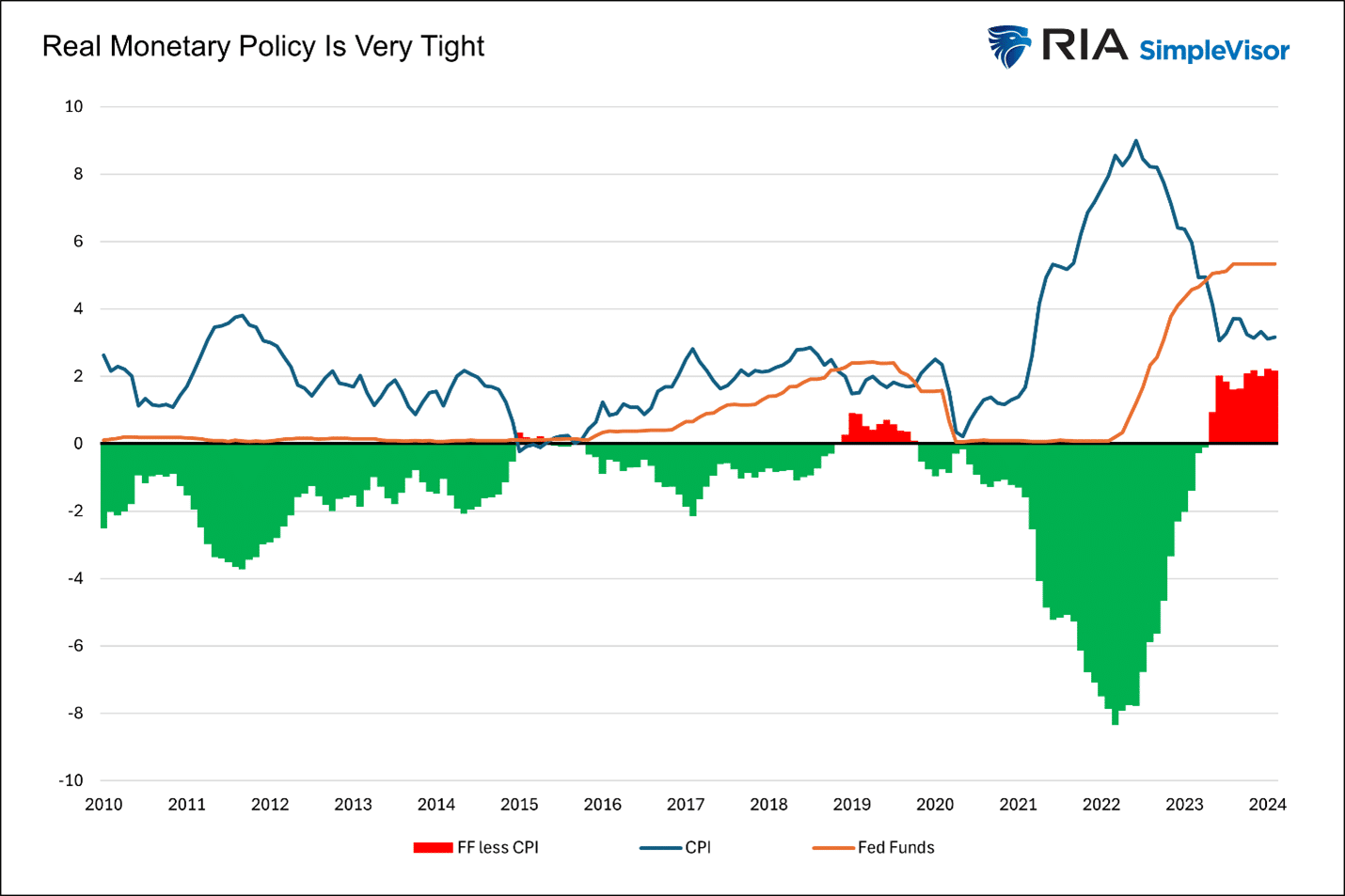

È una misura di quanto è allentata o restrittiva la politica monetaria.

Il grafico sotto mostra i rendimenti reali attuali, al massimo di 15 anni. E quindi sarebbe giusto affermare che la politica monetaria sia molto restrittiva, a prescindere dal cambiamento della posizione della Fed negli ultimi mesi.

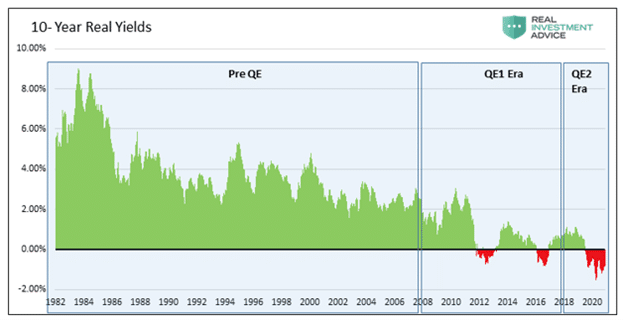

Nel nostro articolo The Feds Golden Footprint abbiamo parlato del perché esiste la relazione tra oro e rendimenti reali.

L’articolo condivideva la nostra analisi, che suddivideva gli ultimi 40 anni in tre periodi in base al livello dei rendimenti reali.

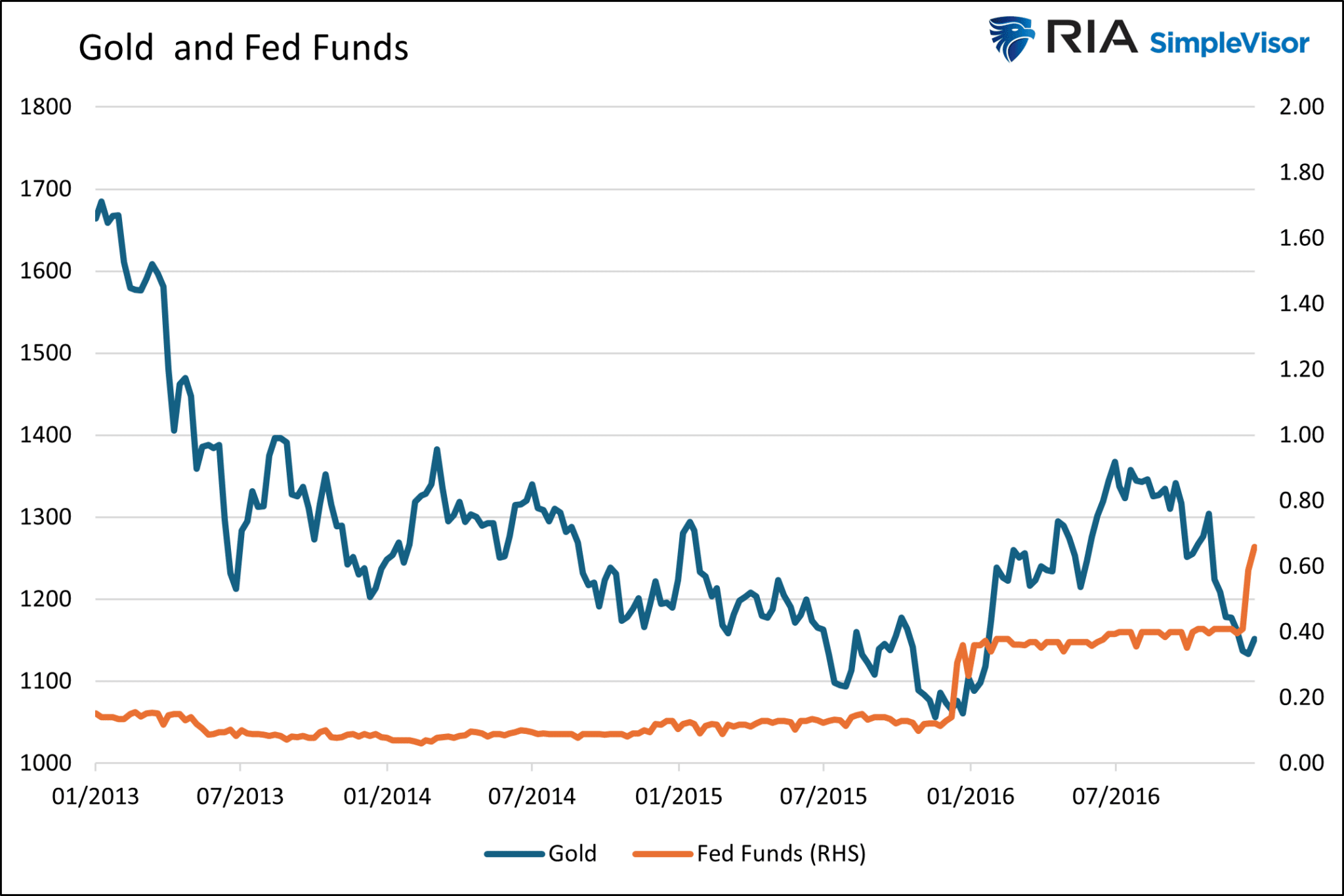

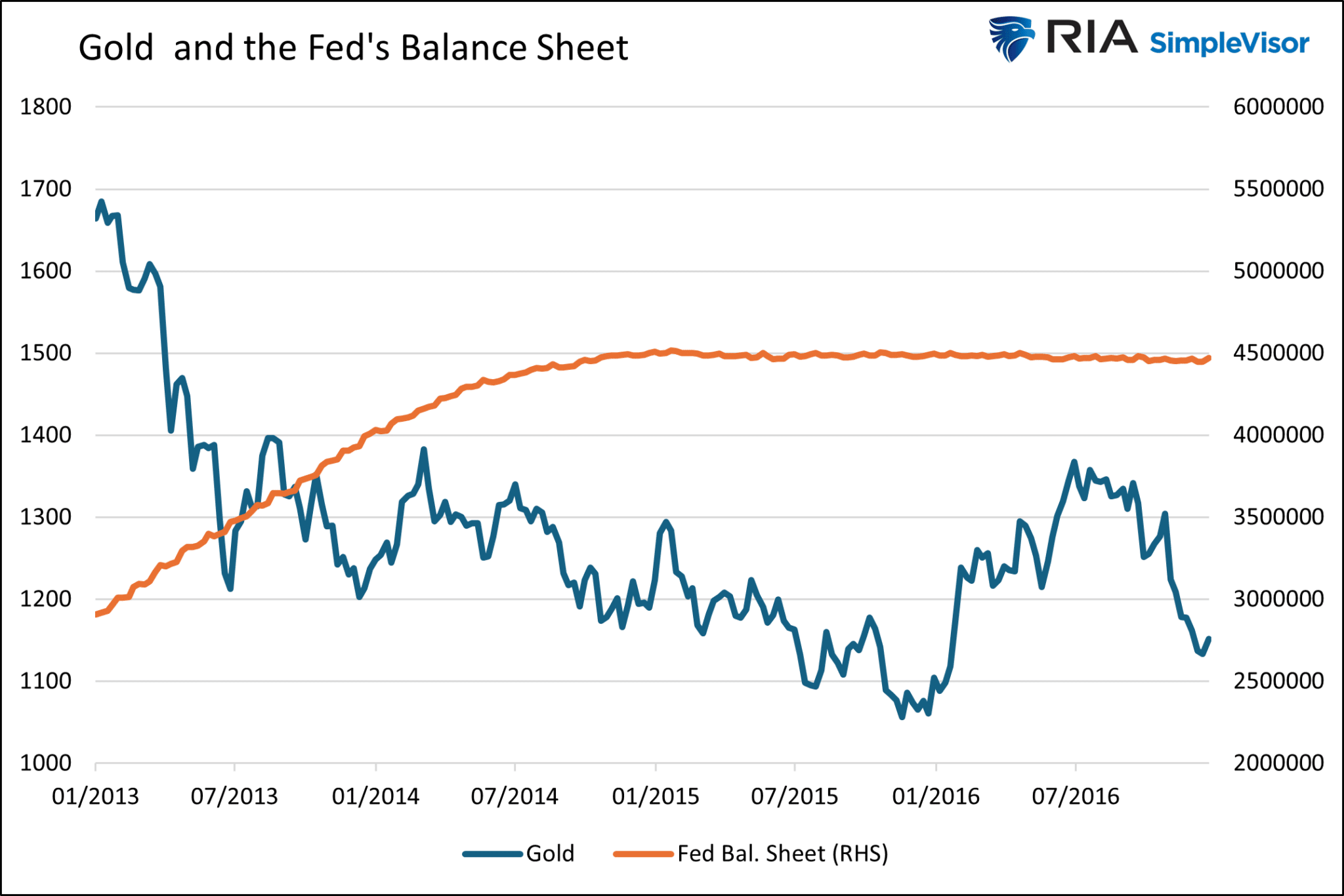

Con la politica monetaria della Fed diventata più aggressiva nel 2008, il rapporto tra oro e rendimenti reali è aumentato. Prima del 2008, non c’era alcuna relazione statistica.

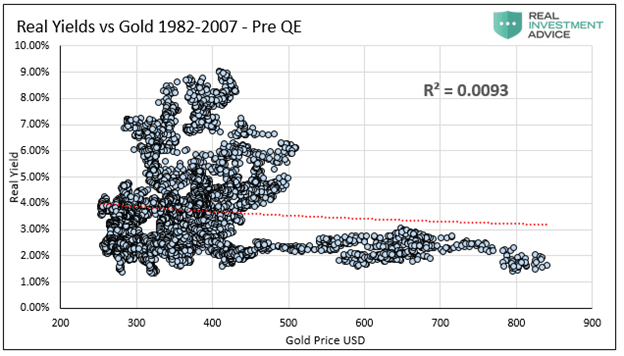

Il primo grafico, periodo pre-QE, va dal 1982 al 2007. In questo periodo, i rendimenti reali registravano in media +3,73%. La radice quadrata di 0,0093 non mostra alcuna correlazione.

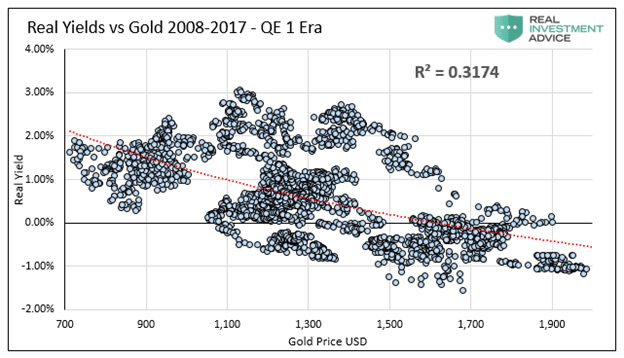

Il secondo grafico mostra il QE legato alla Crisi Finanziaria, 2008-2017. In questo periodo, i rendimenti reali registravano in media +0,77%. La radice quadrata di 0,3174 mostra una moderata correlazione.

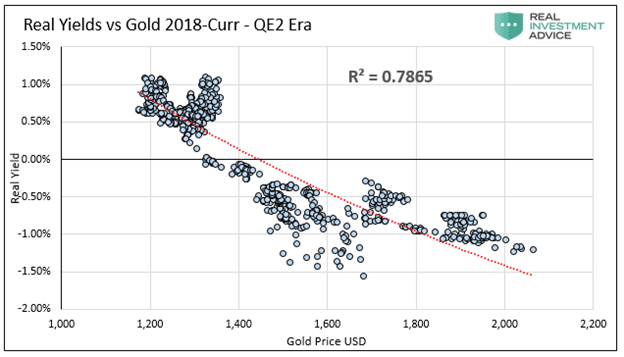

L’ultimo grafico, periodo QE2, copre il periodo successivo all’inizio della riduzione del bilancio della Fed seguito poi dall’improvviso aumento a fine 2019.In questo periodo, i rendimenti reali hanno registrato 0,00%, con numerosi esempi di rendimenti reali negativi. La radice quadrata di 0,7865 mostra una significativa correlazione.

Considerata la nostra analisi storica e gli attuali rendimenti reali elevati, non sorprende che la relazione tra il prezzo dell’oro e i rendimenti reali sia saltata.

Pertanto, se non sono i rendimenti reali a trainare il prezzo dell’oro, vediamo altre possibilità per il suo rapido aumento.

Squilibrio fiscale

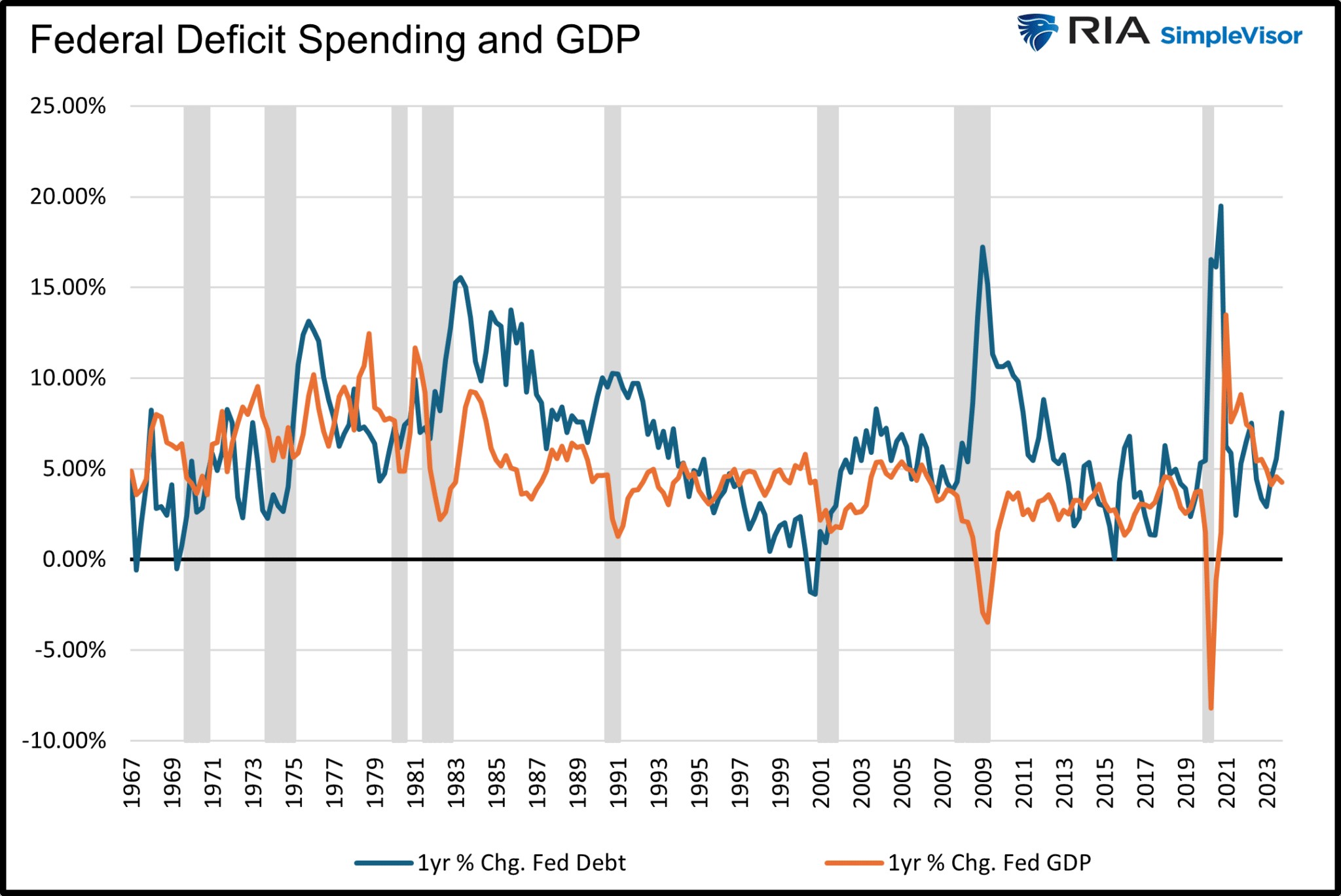

Il governo federale ha grossi deficit. Come vediamo sotto, l’incremento percentuale annuo del debito federale è di oltre l’8%. Una spesa in deficit tanto significativa avviene mentre la crescita economica si trova sopra il suo tasso di crescita naturale e i livelli pre-pandemici.

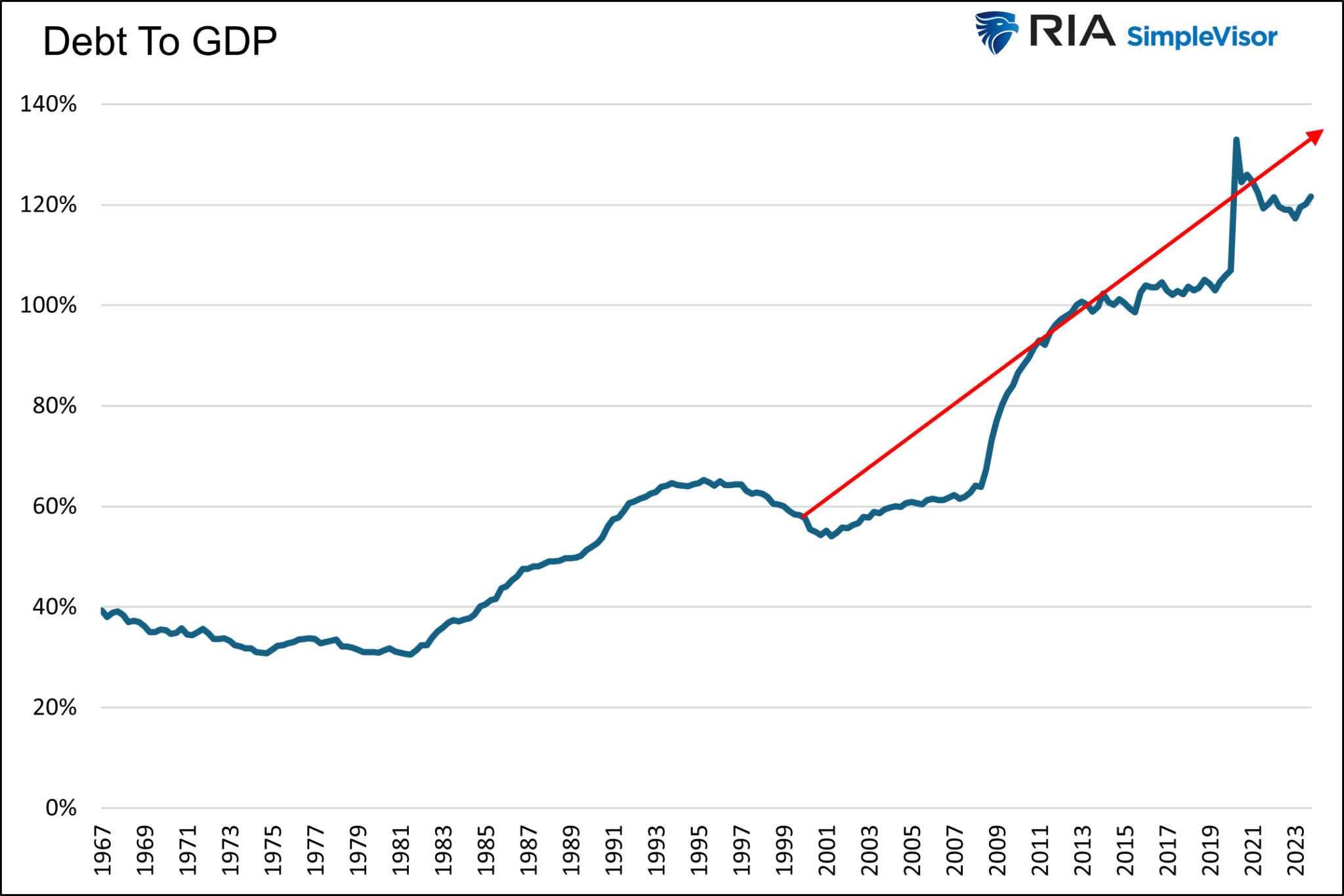

Il recente aumento della crescita del debito è significativo, ma non tanto quanto altri picchi non-recessionari degli ultimi dieci anni. Inoltre, è ben al di sotto degli aumenti del debito legati alle recessioni. Il grafico sotto, che mostra il rapporto debito/PIL, ci aiuta ad avere più contesto.

Il rapporto debito/PIL in rialzo non è sostenibile. Tuttavia, il rapporto attuale e il calo del recente trend sono in linea con il trend di 20 anni e più.

Abbiamo scritto molti articoli sul problema del debito che sale più velocemente del PIL e sul danno economico che sta facendo e che farà. Tuttavia, mettendo in contesto i deficit attuali con il tasso dell’attività economica, la crescita recente non è molto diversa da altre esperienze degli ultimi 20 anni.

Pertanto, troviamo difficile credere che il debito sia responsabile del recente aumento dell’oro.

Geopolitica

I problemi geopolitici, legati soprattutto a Ucraina e Israele, sono effettivamente problematici.

Non per sminuire questi due eventi e altri meno importanti, ma USA ed Europa sono stati impegnati in varie guerre in Medioriente e Afghanistan per la maggior parte degli ultimi 20 anni. La situazione geopolitica globale di oggi è molto più spaventosa degli anni passati?

Al momento della scrittura, 4 aprile 2023, circola la voce che l’Iran potrebbe stare pianificando attacchi missilistici contro Israele. L’S&P 500 è sceso rapidamente di oltre l’1% e l’oro ha prontamente perso 25 dollari. Se i timori geopolitici sono responsabili dei recenti guadagni, le tensioni in aumento in Medioriente non avrebbero dovuto far salire l’oro?

L’oro prevede l’inflazione, vero?

Qualcuno dice che i prezzi dell’oro stanno avvertendo che i trend di inflazione più bassi degli ultimi 30 anni si stanno invertendo.

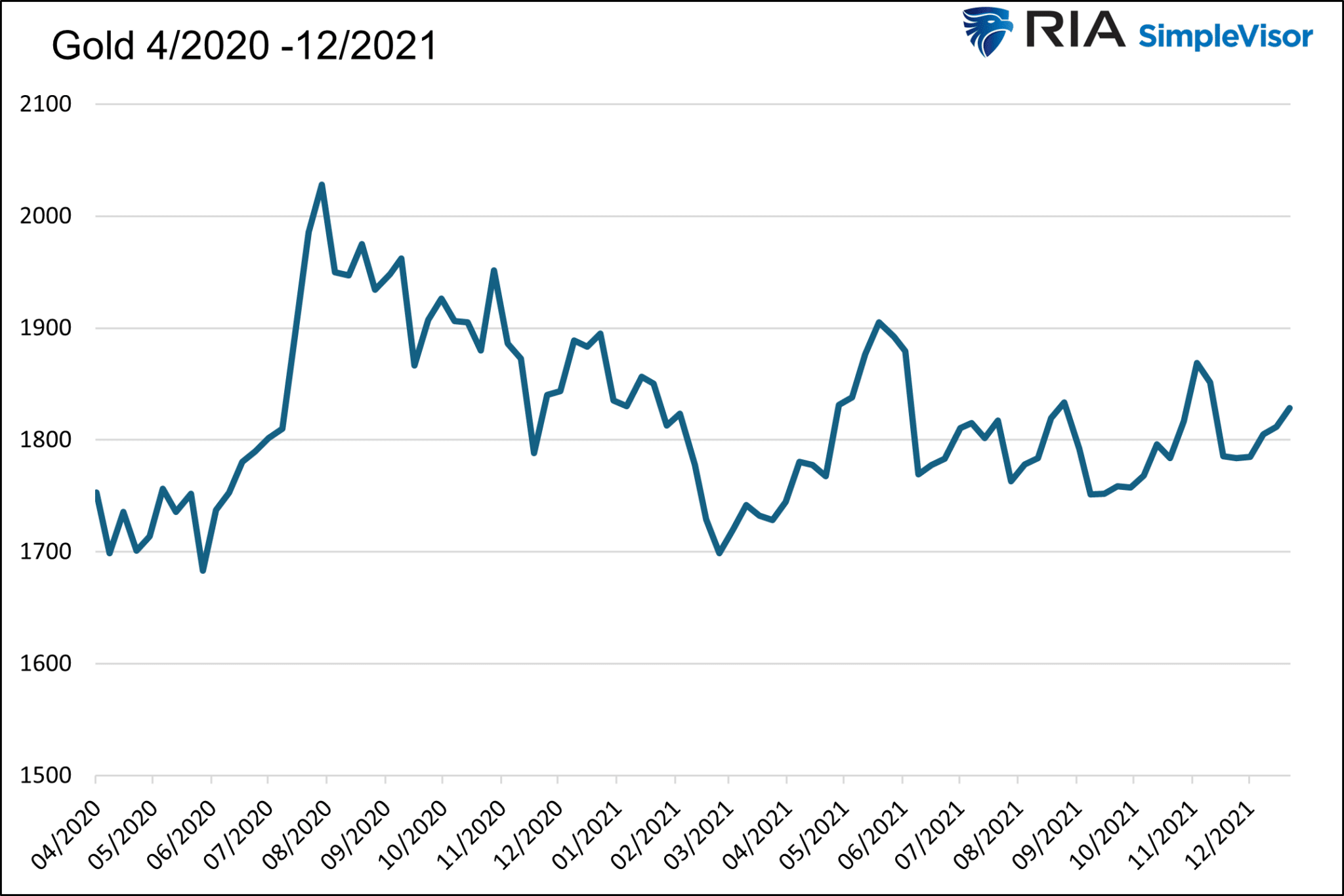

Se l’oro predice così bene i prezzi, perché il prezzo non è andato da nessuna parte quando la Fed e il governo inondavano di soldi l’economia e le linee di fornitura erano chiuse? Questo periodo rappresenta il contesto inflazionistico più significativo in oltre 40 anni.

Fed cauta in un contesto di inflazione elevata

Dalla fine dell’anno scorso, la Fed è passata da un tono super-interventista ad uno più prudente. Nonostante le condizioni finanziarie accomodanti (LINK), l’inflazione alta e appiccicosa e la crescita sopra la media, la Fed sembra intenzionata a tagliare i tassi numerose volte quest’anno. Molti direbbero che una Fed più prudente manterrebbe il suo tono interventista sollevando lo spettro di alzare ancora i tassi.

La mania di cripto e IA

L’oro è un asset speculativo. Quindi, può salire e scendere, a volte anche violentemente, in base solamente ai capricci di trader e speculatori.

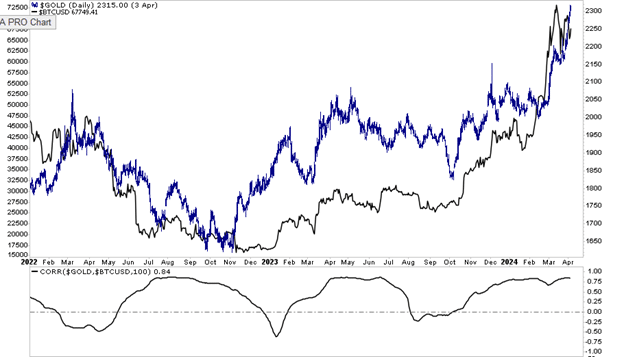

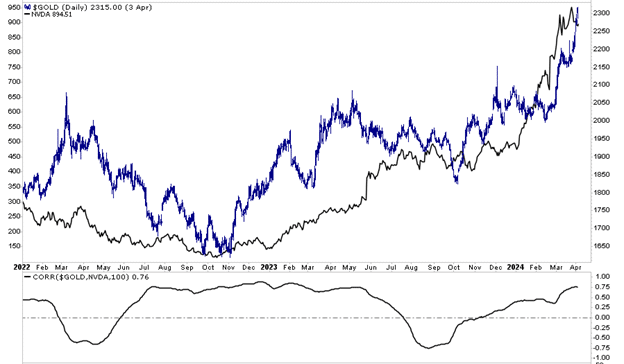

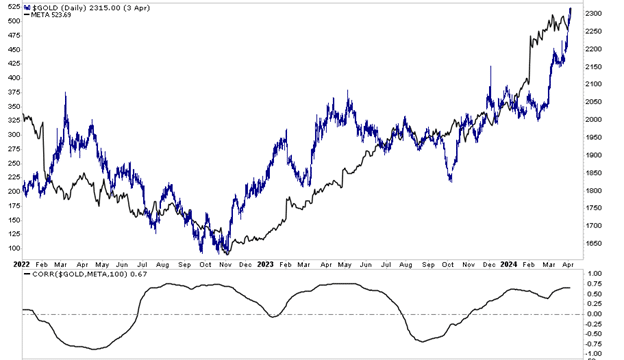

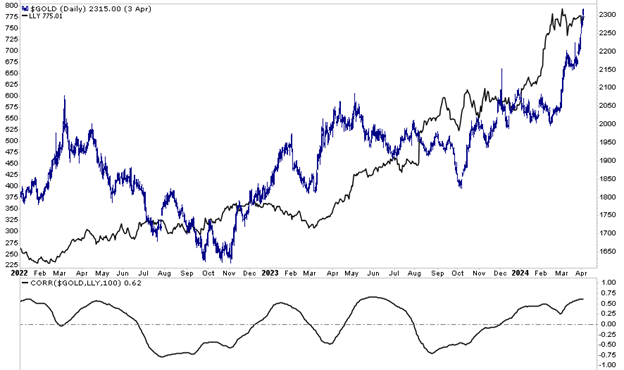

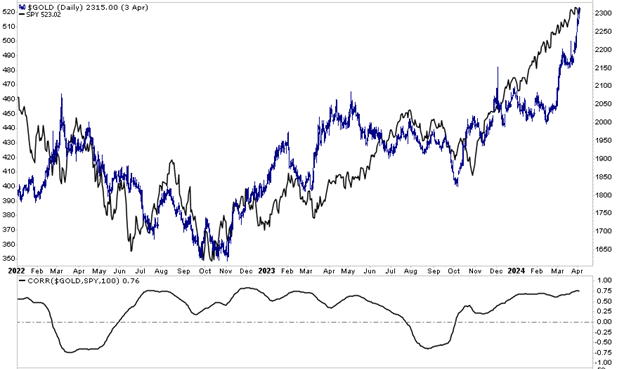

L’attuale impennata dell’oro potrebbe essere meno una funzione dei problemi che abbiamo visto e trattarsi più della mania speculativa sui mercati monetari? Consideriamo i cinque grafici sotto. Mostrano una solida correlazione visibile e statistica negli ultimi due anni tra l’oro e il Bitcoin, Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META), Eli Lily e l’S&P 500.

Sintesi

Nelle precedenti sezioni abbiamo visto alcuni motivi tipici che giustificano dei prezzi dell’oro più alti. Sebbene sembrino dei motivi legittimi per un’impennata dell’oro, se messi nel contesto non sono molto diversi da altri periodi degli ultimi 20 anni, quando l’oro era stabile o in calo.

L’oro probabilmente vedrà un rialzo più affidabile e sostenibile quando la Fed tornerà ai suoi soliti modi, con i rendimenti reali vicini allo 0% o persino negativi e il QE di nuovo in vigore.