Questo articolo è stato scritto in esclusiva per Investing.com

L’ inflazione USA continua a salire incessantemente; neanche il calo dei prezzi dell’energia a fine 2021 è riuscito a rallentarne la corsa. Ma guardando al 2022 e pensando al mercato azionario ed ai potenziali impatti dell’inflazione, bisogna chiedersi come i mercati digeriranno una crescita degli utili più lenta oltre all’inflazione persistente.

Gli utili S&P 500 dovrebbero salire di circa il 9% nei prossimi 12 mesi, meno del 23% del maggio 2021. Tuttavia, se si considera l’inflazione e l’indice sui prezzi al consumo recentemente pari al 7,5% su base annua, una crescita degli utili del 9% non sembra poi così straordinaria per un indice S&P 500 scambiato intorno a 20 volte le sue stime sugli utili sui prossimi 12 mesi.

La crescita evapora se si tiene conto dell’inflazione

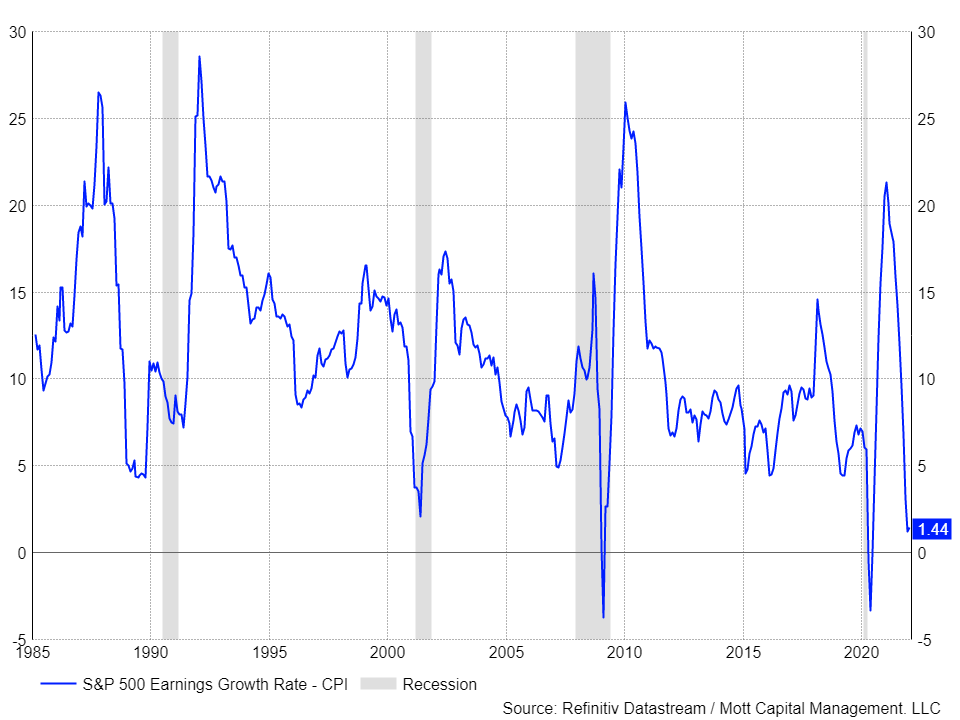

Sottraendo la variazione annua dell’IPC, la crescita degli utili reale per l’S&P 500 è di appena l’1,5%. L’unica volta che il dato era stato così basso tenendo conto dell’indice IPC era stato durante le recessioni del 2009 e del 2020.

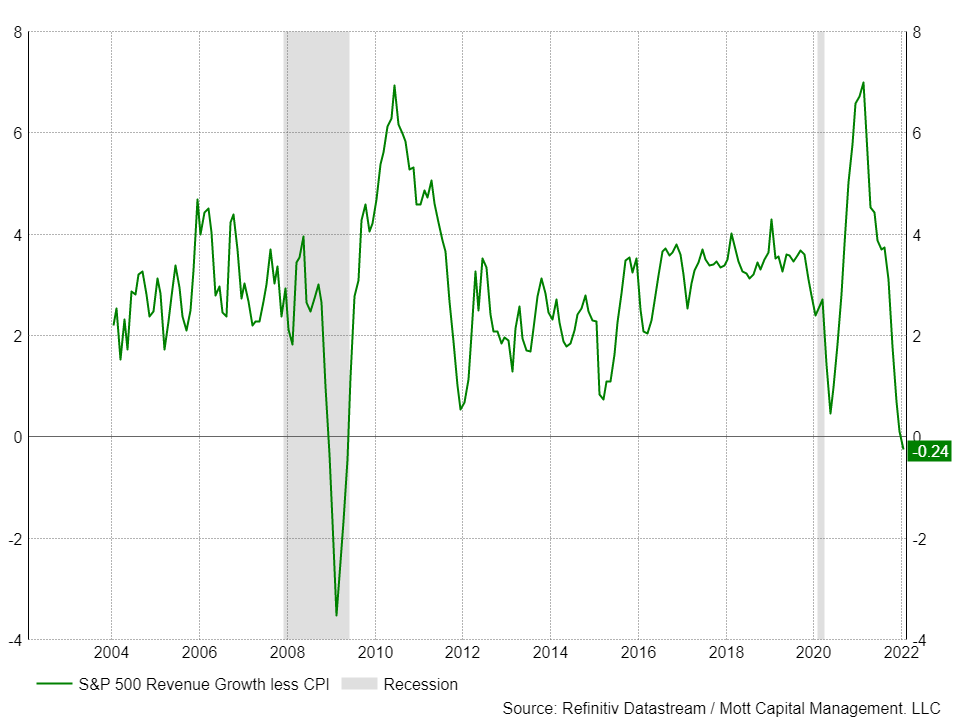

Queste stime sulla crescita degli utili meno l’IPC potrebbero essere troppo alte e non essere mai raggiunte. La crescita delle vendite per l’S&P 500 dovrebbe essere al 7,5% nei prossimi 12 mesi e, tenendo conto dell’IPC, sarà quindi pari allo 0%. Quindi perché l’S&P 500 possa avere una crescita degli utili, questa dovrà arrivare sulla scia dell’espansione dei margini, il che probabilmente significa passare l’aumento dei costi ai consumatori. Altrimenti ci sono buone probabilità che le stime sugli utili si dimostrino troppo alte e, se l’inflazione non dovesse ridursi, persino la crescita degli utili potrebbe diventare negativa sottraendo l’IPC.

Stock Pickers Market

Ciò significa che per un investitore essere "stock picker" e cercare di trovare quelle società che possono aumentare utili e ricavi a tassi superiori all’inflazione potrebbe essere più importante che mai. Come se non fosse abbastanza difficile, trovare società con una valutazione abbastanza ragionevole da tenere conto dell’aumento dei rendimenti reali renderà questa impresa ancora più dura.

Molti titoli growth hanno visto le loro valutazioni schizzare durante la pandemia di coronavirus, con gli investitori che hanno usato i tassi reali bassi per valutarle e, di conseguenza, le valutazioni sono salite troppo. Ora, mentre i tassi reali salgono per tutta questa inflazione e le aspettative che la Fed alzerà il tasso dei fondi federali, molti di questi titoli stanno vedendo scendere il loro valore. Inoltre, non è facile sapere quanta crescita alcuni di questi titoli abbiano anticipato negli ultimi due anni, il che significa una crescita più lenta in futuro, che rende le stime potenzialmente troppo alte.

I settori dei materiali e delle materie prime possono continuare a prosperare finché i prezzi di queste classi di asset continueranno a salire. Se i prezzi resteranno alti e le società riusciranno a controllare i costi, potrebbero vedere una crescita di ricavi ed utili che potrebbe superare i tassi di crescita dei mercati generali e tenere conto dell’aumento dei tassi di inflazione.

Abbiamo davanti un periodo difficile, con gli investitori che cercano di capire la direzione del mercato data l’inflazione più alta e più duratura del previsto, e il modo in cui la Fed la gestirà. L’aumento dell’inflazione non è un problema per il mercato azionario da moltissimo tempo, quindi potrebbe esserci molta confusione lungo la strada. Con l’aumento dei tassi reali, la contrazione dei rapporti PE oltre alla crescita di ricavi ed utili che potrebbe deludere gli investitori, non farà che creare un contesto di investimento molto complicato.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.