- Il titolo META è crollato di nuovo dopo i risultati del terzo trimestre; la quotazione after-hours lo fa scendere di più di due terzi dalla fine di gennaio

- L’attività operativa è in difficoltà, gli investimenti nel metaverso sono un’ulteriore pressione

- Senza alcun segno di cambiamento di rotta, META sembra destinata a rimanere in cattive acque ancora per un po’.

Alla vigilia della giornata di mercoledì in cui verrà rilasciato il report del terzo trimestre, la tesi rialzista per Meta Platforms, Inc. (NASDAQ:META) aveva due pilastri fondamentali. Innanzitutto, i risultati deludenti del primo semestre, le entrate sono aumentate di meno del 3% rispetto all’anno precedente, non suggerivano che l’attività operativa stesse andando incontro a un declino irreversibile. In secondo luogo, i forti investimenti nei piani del metaverso della società potevano e, potenzialmente, sarebbero stati invertiti se la pressione sugli utili fosse diventata troppo significativa.

Dato che META veniva scambiata a soli 13 volte gli utili di quest’anno, a meno di 12 volte considerando la liquidità al netto del debito di bilanci, questa ipotesi suggeriva un enorme potenziale di rialzo. Molti analisti di Wall Street hanno sostenuto questa tesi: il target price medio per META suggeriva guadagni superiori al 60% in 12 mesi.

A lungo termine, questa ipotesi non è forse irrevocabile. A medio termine, tuttavia, gli utili del terzo trimestre di mercoledì pomeriggio significano che quella tesi ha subito un duro colpo.

Fonte: Investing.com

Timori nella famiglia delle app

Nel terzo trimestre gli utili per azione di Facebook sono crollati del 49% rispetto all’anno precedente. Come vedremo, gli investimenti nel metaverso non sono l’unico fattore.

Una svalutazione del leasing operativo è stato un fattore che ha inciso per alcuni punti percentuali sul calo. Ma anche in quella che Meta chiama la sua attività “Family of Apps”, i risultati hanno deluso.

I numeri degli utenti non sembrano così negativi. Gli utenti attivi giornalieri della famiglia (che comprende Facebook, WhatsApp e Instagram) sono aumentati del 4%, raggiungendo l’incredibile cifra di 2,93 miliardi. Il problema è il prezzo: il prezzo per annuncio è sceso del 18% rispetto all’anno precedente, a fronte di un aumento del 17% degli annunci serviti.

Il secondo problema, citato dal management di Meta, è rappresentato dalle sfide macroeconomiche. L’economia globale sta vacillando e la pubblicità online non ne è immune.

Se il quadro macro si deteriora ulteriormente e/o inizia il calo degli utenti, gli utili complessivi continueranno a diminuire. In questo scenario, le azioni META non sembrano così convenienti. Gli investitori faranno fatica a dare la colpa ad ATT a questo punto: Meta ha previsto un alleggerimento dei venti contrari derivanti da tale politica nel quarto trimestre, ma la guidance sul fatturato resta ancora delusa.

A quando il Metaverso?

L’altro dato che emerge dai guadagni è che Meta non ha intenzione di ridurre la spesa per il metaverso. Durante la conference call del terzo trimestre, l’amministratore delegato Mark Zuckerberg è stato fermo su questo punto.

Gli investitori hanno chiaramente manifestato il loro disappunto: Le perdite di META after-hours sono aumentate man mano che la conferenza proseguiva.

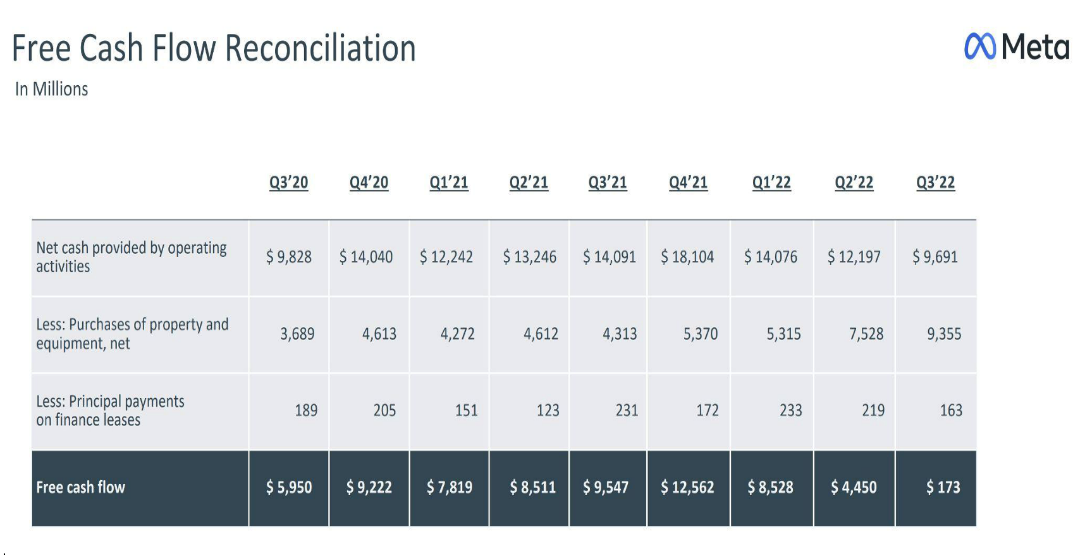

Il problema non è solo la spesa operativa, ma anche le spese in conto capitale. L’aumento delle spese in conto capitale sta schiacciando il flusso di cassa libero dell’azienda, come evidenziato da una diapositiva della presentazione del terzo trimestre:

Le ipotesi nel lungo termine per il titolo META

C’è da dire che un utile per azione da per il 2023 verso gli 8 dollari (o peggio) lascia le azioni META relativamente a buon mercato. Se si esclude la liquidità netta, META si aggirerebbe intorno a 12 volte gli utili. Se si escludono le perdite del metaverso, il dato scende a una cifra.

Si tratta di un dato che ci fa capire sia che l’attività principale è in declino permanente sia che la spesa per il metaverso genera zero ritorni. È una combinazione che assomiglia molto allo scenario peggiore. È anche una combinazione che, per il momento, non è ancora stata dimostrata, soprattutto se i numeri degli utenti della FOA reggono.

Allo stesso tempo, non è affatto impensabile che entrambe le metà dell’attività di Meta vadano nella direzione sbagliata. Gli sforzi per il metaverso sono del tutto privi di prove e rappresentano un’impresa gigantesca. Meta progetta di costruire essenzialmente un campo di calcolo completamente nuovo; l’attuale Internet è stato costruito con migliaia di miliardi di dollari di investimenti nel corso di decenni.

Sul fronte della famiglia delle app, TikTok continua a essere una sfida e il passaggio di Meta ai video attraverso Reels e altri sforzi suggerisce livelli di monetizzazione degli utenti sempre più bassi.

È quantomeno possibile che i profitti di Meta abbiano raggiunto il massimo. E gli investitori si concentreranno su questo rischio finché Meta non darà loro un motivo per non farlo.

Ciò che preoccupa del Q3 è ciò che Meta ha comunicato: non è terribilmente interessata a fornire questo tipo di catalizzatore. Zuckerberg è intenzionato a diventare l’attore dominante del metaverso e non lascerà che il prezzo delle azioni META cambi i suoi piani. Qualsiasi investitore che prenda in considerazione il titolo deve capirlo e prepararsi ad affrontare l’investimento fino a quando la società di Zuckerberg non avrà successo o cambierà rotta.

Nota: Al momento della scrittura, Vince Martin non possiede nessuno dei titoli menzionati.